-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

摩熵咨询医药行业观察周报(2024.12.30-2025.01.05)

一、本周国内创新药/改良型新药申请临床/获批临床/申请上市/获批上市数据分析

1.1总体概况

根据摩熵数据统计,2024.12.30-2025.01.05期间共有79个创新药/改良型新药临床申请/上市申请获国家药品监督管理局药品审评中心(CDE)承办(按受理号统计,不含补充申请)。其中国产药品受理号59个,进口药品受理号20个。

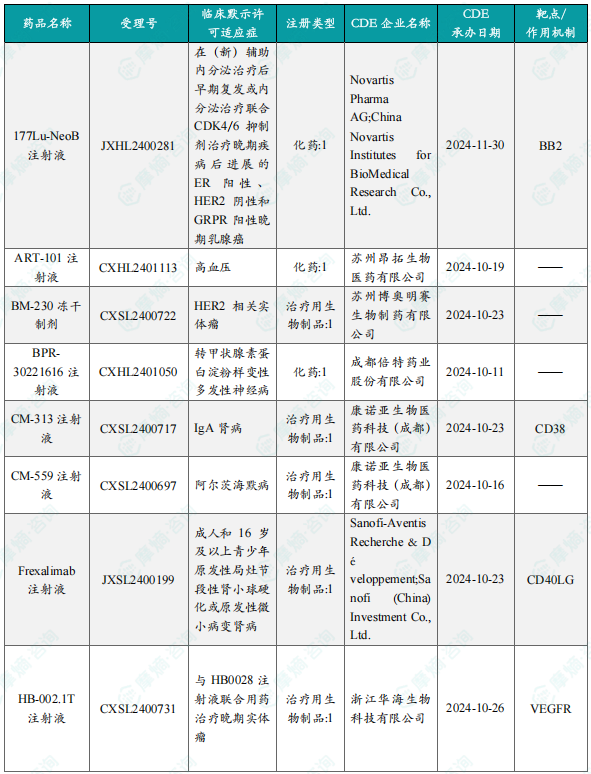

本周共计45款创新药/改良型新药临床试验申请获得“默示许可”,包括化学药20款,生物药25款,无中药。其中值得注意的有:

(1)ART-101注射液

12月31日,CDE官网公示:昂拓生物的ART-101注射液获得临床试验默示许可,用于治疗高血压。公开资料显示,ART-101注射液是该公司自主研发的siRNA药物,通过靶向抑制肝脏AGT mRNA的表达,减少AGT蛋白生成,进而实现降压效果。AGT是肾素-血管紧张素-醛固酮系统(RAAS)中最上游的前体,血液循环中的AGT主要来自于肝脏,抑制AGT的产生可有效阻断RAAS系统,调控血压。

(2)HB-002.1T注射液

1月2日,CDE官网公示:华海药业的HB-002.1T注射液获得临床试验默示许可,本品与HB0028注射液联合用药,用于晚期实体瘤的治疗。公开资料显示,HB-002.1T注射液为VEGFR1第二个膜外Ig样结构域保留若干侧翼序列直接和IgG1的Fc段融合蛋白,以血管内皮生长因子(vascular endothelial growthfactor receptor,VEGFR)为靶点,可阻断其生物学活性。。

(3)MRX-5片

12月31日,CDE官网公示:盟科药业的MRX-5片获得临床试验默示许可,用于治疗对本品敏感的非结核分枝杆菌引起的感染。公开资料显示,MRX-5片是一种新型苯并硼唑类抗生素,属于新型抗耐药NTM感染新药,对常见的NTM具有良好的抗菌活性,且在动物试验和人体试验中均显示出良好的安全性和药代动力学特性。此外,MRX-5具有相互作用少、不易耐药、可口服的特点,适用于长期服用以治疗慢性感染。

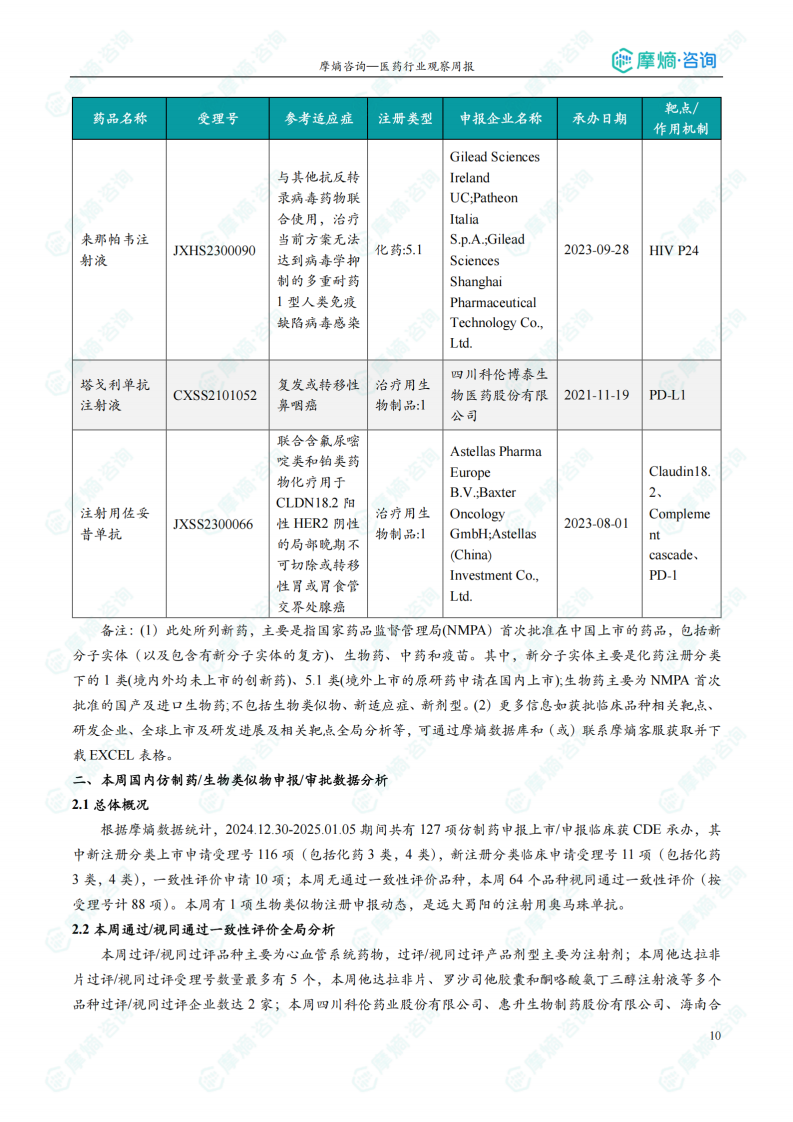

本周共4款新药获批上市,即来那帕韦片、来那帕韦注射液、塔戈利单抗注射液和注射用佐妥昔单抗。

本报告涉及: 相关药物:177Lu-NeoB 注射液, 相关靶点:BB2, 相关适应症:乳腺癌 。

中心思想

本报告基于摩熵咨询2024年12月30日至2025年1月5日医药行业观察周报数据,对国内外医药大健康行业在创新药研发、仿制药审批、政策法规、投融资以及BD交易等方面的市场动态进行统计分析,并对重点事件进行解读。核心观点如下:

国内创新药研发持续活跃,但上市速度有待提升

国内创新药研发保持活跃态势,本周共有79个创新药/改良型新药临床申请/上市申请获受理,其中默示许可45个,获批上市4个。虽然研发数量可观,但获批上市数量相对较少,表明创新药从研发到上市仍存在一定瓶颈,需要进一步优化审批流程,加快上市速度。

仿制药一致性评价稳步推进,市场竞争加剧

本周国内仿制药申报数量达127项,其中64个品种视同通过一致性评价。多个品种过评/视同过评企业数达2家以上,市场竞争日益激烈。一致性评价的推进有助于提高药品质量,但同时也加剧了市场竞争,企业需要提升自身竞争力才能在市场中立足。

政策法规持续完善,规范行业发展

本周发布的政策法规主要集中在药品生产质量管理规范、中成药注册审批以及临床试验技术指导原则等方面,旨在规范行业发展,提升药品质量和安全性。这些政策的出台将进一步规范医药行业,推动行业健康发展。

投融资活跃,创新药和医疗技术领域受青睐

本周全球医药大健康行业投融资事件共41起,国内24起,融资金额显著,创新药和医疗/医药技术领域成为投资热点。这表明投资者对医药大健康行业,特别是创新药和医疗技术领域的未来发展充满信心。

主要内容

一、国内创新药/改良型新药申请临床/获批临床/申请上市/获批上市数据分析

1.1 总体概况

本周CDE承办的创新药/改良型新药申请共79个,国产59个,进口20个。45款创新药/改良型新药临床试验申请获得“默示许可”,其中化学药20款,生物药25款。4款新药获批上市,分别为来那帕韦片、来那帕韦注射液、塔戈利单抗注射液和注射用佐妥昔单抗。

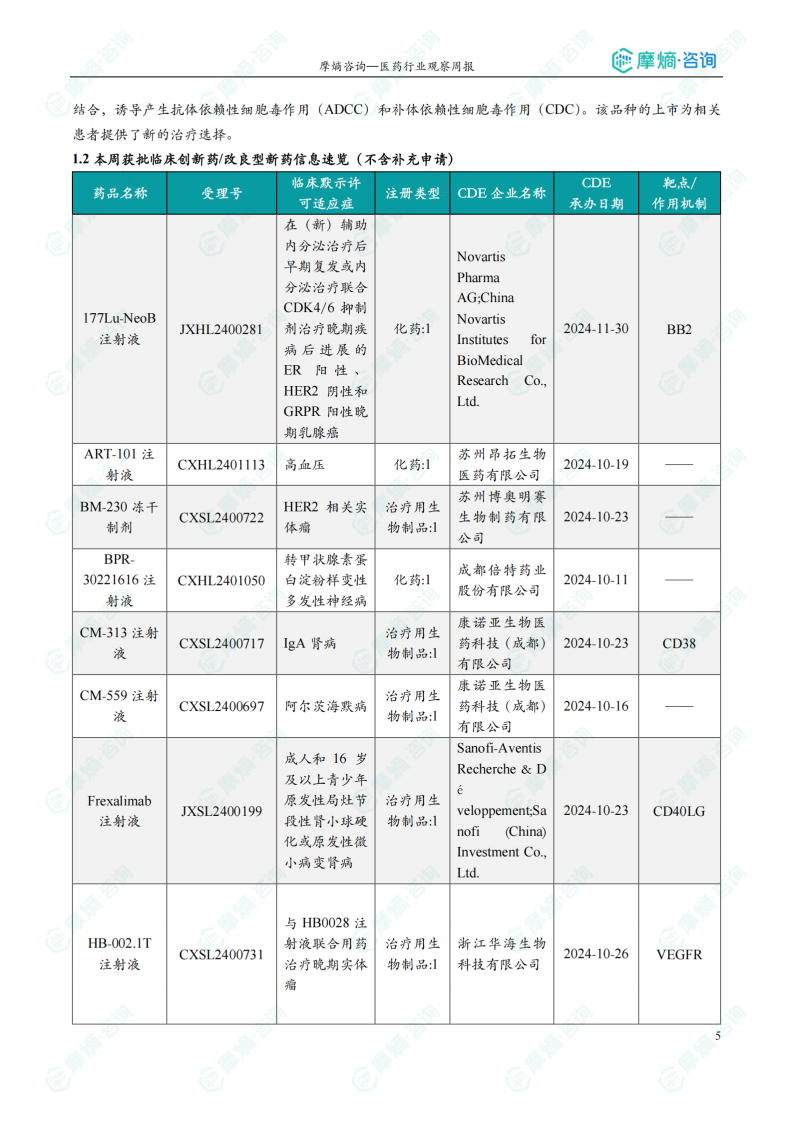

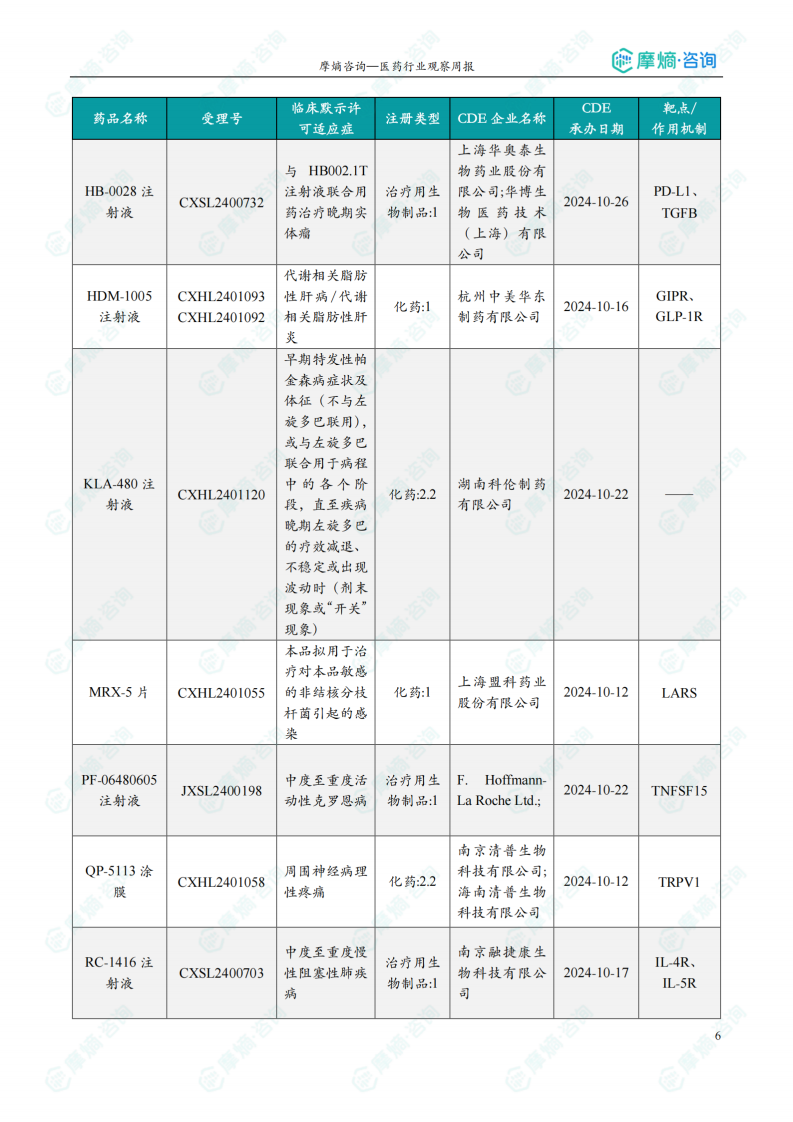

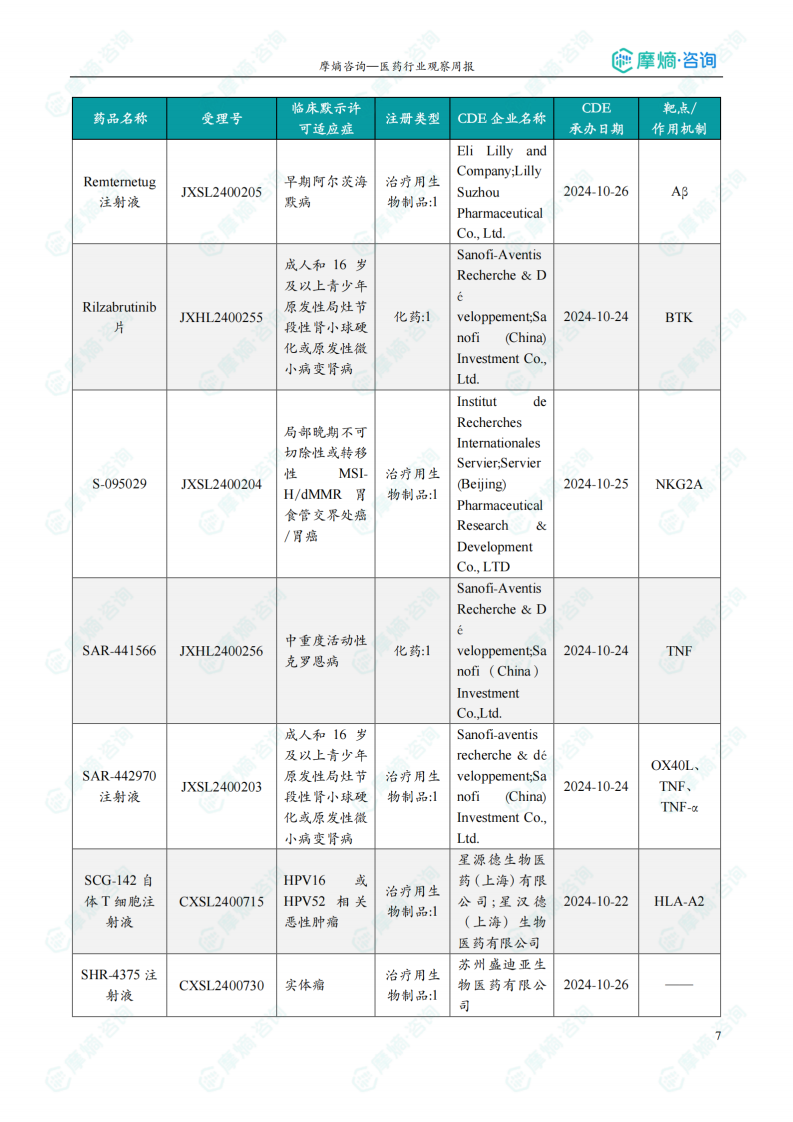

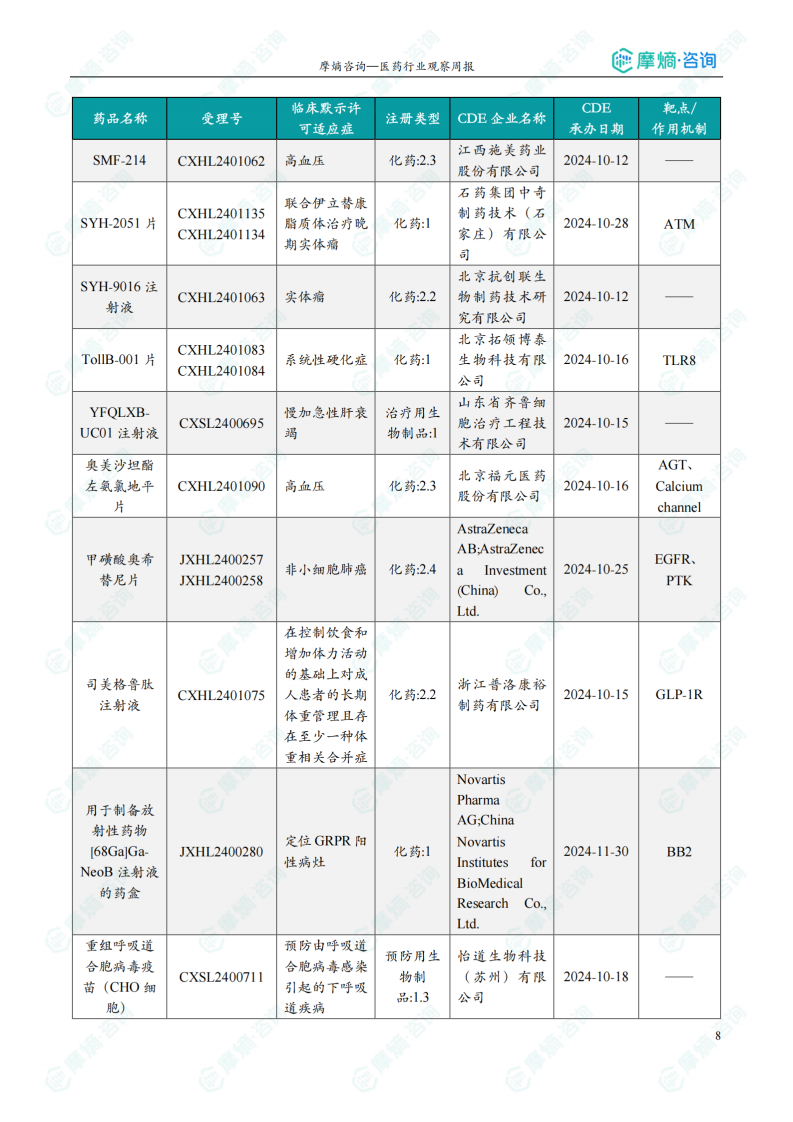

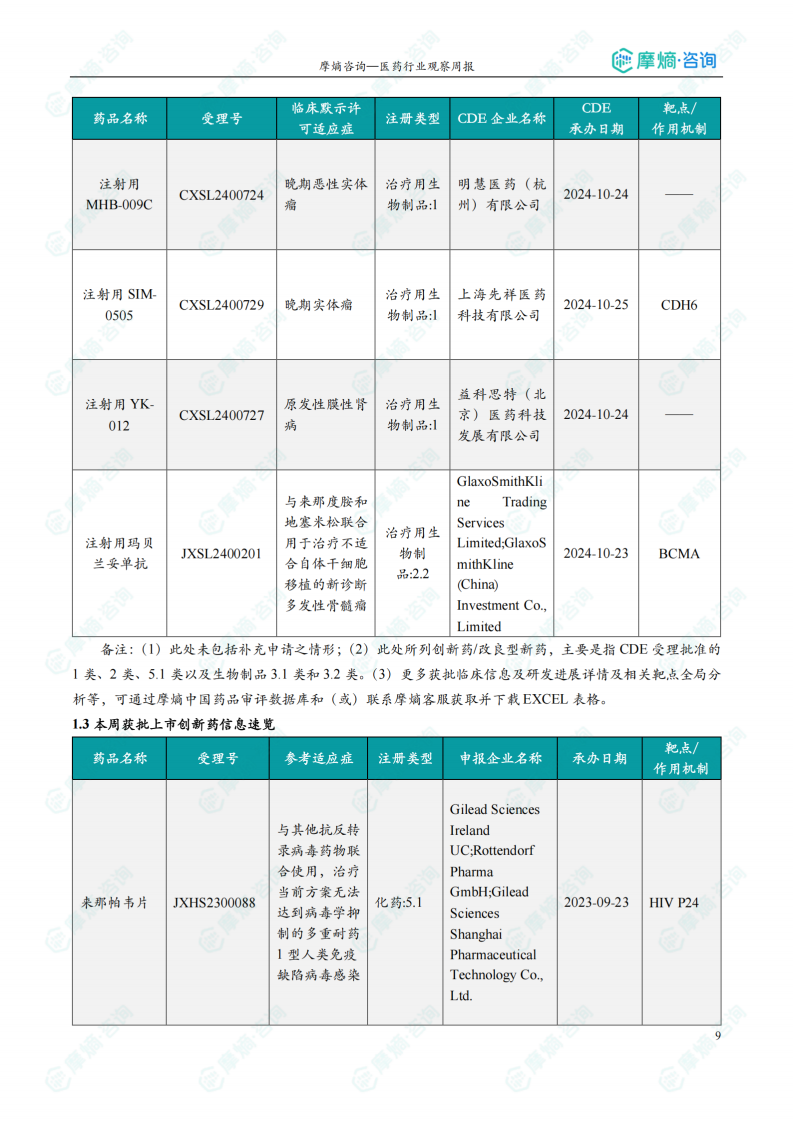

1.2 本周获批临床创新药/改良型新药信息速览(不含补充申请)

本节详细列出了本周获批临床的创新药/改良型新药信息,包括药品名称、受理号、注册类型、企业名称、适应症、承办日期以及作用机制等。数据显示,获批临床的创新药涵盖多个治疗领域,靶点也较为多样化。

1.3 本周获批上市创新药信息速览

本节列出了本周获批上市的创新药信息,包括药品名称、受理号、适应症、注册类型、申报企业名称、承办日期以及作用机制等。数据显示,获批上市的创新药主要集中在抗肿瘤和抗病毒领域。

二、本周国内仿制药/生物类似物申报/审批数据分析

2.1 总体概况

本周共有127项仿制药申报上市/申报临床获CDE承办,其中上市申请116项,临床申请11项,一致性评价申请10项。本周无通过一致性评价品种,64个品种视同通过一致性评价。本周有一项生物类似物注册申报动态,为远大蜀阳的注射用奥马珠单抗。

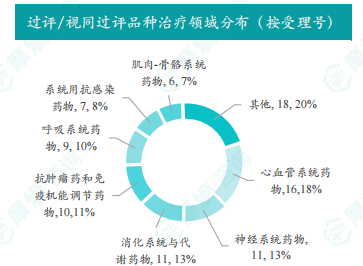

2.2 本周通过/视同通过一致性评价全局分析

本周过评/视同过评品种主要为心血管系统药物,剂型主要为注射剂。他达拉非片过评/视同过评受理号数量最多,达5个。多个品种过评/视同过评企业数达2家以上。四川科伦药业股份有限公司等多家企业过评/视同过评品种数较多。

2.3 本周首次过评/视同过评、过评/视同过评达5家品种盘点

本节分别列出了本周首次过评/视同过评品种和过评/视同过评达5家企业品种的信息,包括药品名称、受理号、申报企业、适应症、注册分类、类型、一致性评价情况等。

三、本周国内医药大健康行业政策法规汇总

3.1 本周国内医药大健康行业政策法规速览

本节以表格形式列出了本周发布的国内医药大健康行业政策法规,包括发布日期、标题、颁发部门以及信息分类。

3.2 本周重点行业政策详细说明

本节对本周发布的重点政策进行了详细解读,包括《简化港澳已上市传统口服中成药内地上市注册审批申报资料及技术要求(征求意见稿)》和《药品生产质量管理规范(2010年修订)》药用辅料附录、药包材附录的公告,分析了这些政策对行业发展的影响。

四、本周全球医药大健康行业投融资数据

4.1 总体投融资概况

本周全球医药大健康行业共发生投融资事件41起,国内24起。创新药类融资共11起,医疗/医药技术投资热度较高,占比29%,共12起。国内高光制药、普祺医药等多家企业融资金额超过1亿元人民币。

4.2 本周国内医药大健康行业投融资速览

本节以表格形式列出了本周国内医药大健康行业投融资事件的概要信息,包括公司名称、产业领域、细分类别、当前轮次、融资金额以及投资机构等。

4.3 本周大额投融资事件详细说明

本节对本周大额投融资事件进行了详细解读,包括深圳市健元医药科技有限公司、福建健康之路信息技术有限公司、讯飞医疗科技股份有限公司、北京普祺医药科技股份有限公司、成都迈科康生物科技有限公司、杭州高光制药有限公司、天津南开和成科技有限公司以及广州瑞风生物科技有限公司等企业的融资情况及公司背景。

4.4 本周全球医药企业BD交易/战略合作事件盘点

本节列出了本周全球医药企业BD交易/战略合作事件,包括华东医药与施能康、罗氏与信达生物、Atavistik Bio与辉瑞公司以及iBio与AstralBio等公司的合作情况。

五、本周全球创新药研发概览

5.1 本周全球TOP10创新药研发进展

本节列出了本周全球TOP10创新药研发进展,包括时间、公司、产品、靶点、适应症、国家以及研发进展等信息。

5.2 本周全球TOP10积极/失败临床结果

本节列出了本周全球TOP10积极/失败临床结果,包括时间、公司、产品、靶点、适应症以及临床数据(有效性)等信息。

总结

本报告对2024年12月30日至2025年1月5日期间国内外医药大健康行业的市场动态进行了全面的数据分析和解读。国内创新药研发持续活跃,但上市速度有待提升;仿制药一致性评价稳步推进,市场竞争加剧;政策法规持续完善,规范行业发展;投融资活跃,创新药和医疗技术领域受青睐;全球医药企业BD交易和战略合作频繁发生,推动行业创新发展。 未来,医药大健康行业将继续保持高速发展态势,企业需要积极应对市场变化,提升自身竞争力,才能在激烈的市场竞争中获得成功。 本报告的数据分析仅供参考,更详细的数据和分析可通过摩熵数据库获取。

-

摩熵咨询医药行业观察周报(2026.01.26-2026.02.01)

-

2026年1月仿制药月报

-

2026年1月全球在研新药月报

-

摩熵咨询医药行业观察周报(2026.01.19-2026.01.25)

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

- 化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

- 基础化工行业研究:多产品涨价,继续看好大化工板块投资机会

- 氟化工行业周报:三代制冷剂价格淡季坚挺,新一轮价格上涨或在酝酿;巨化股份、昊华科技等发布2025业绩预增公告

- 医药行业周报:技术加持稳定原料药出口竞争力

- 医药行业周报:创新药BD预期落地,建议关注低位创新药、脑机接口、AI医疗

- 医药健康行业研究:2月将迎来海外CXO龙头密集披露窗口期,行业景气度迎关键验证

- 化工行业周报:关注淡季补库涨价品种粘胶、染料,化工景气度有望持续上行

- 医药行业周报:AI技术赋能,AI医疗市场加速扩张

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送