-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业跨市场周报:建议关注猴痘检测、设备更新改造相关标的

医药生物行业跨市场周报:建议关注猴痘检测、设备更新改造相关标的

-

下载次数:

2331 次

-

发布机构:

光大证券

-

发布日期:

2024-08-19

-

页数:

19页

中心思想

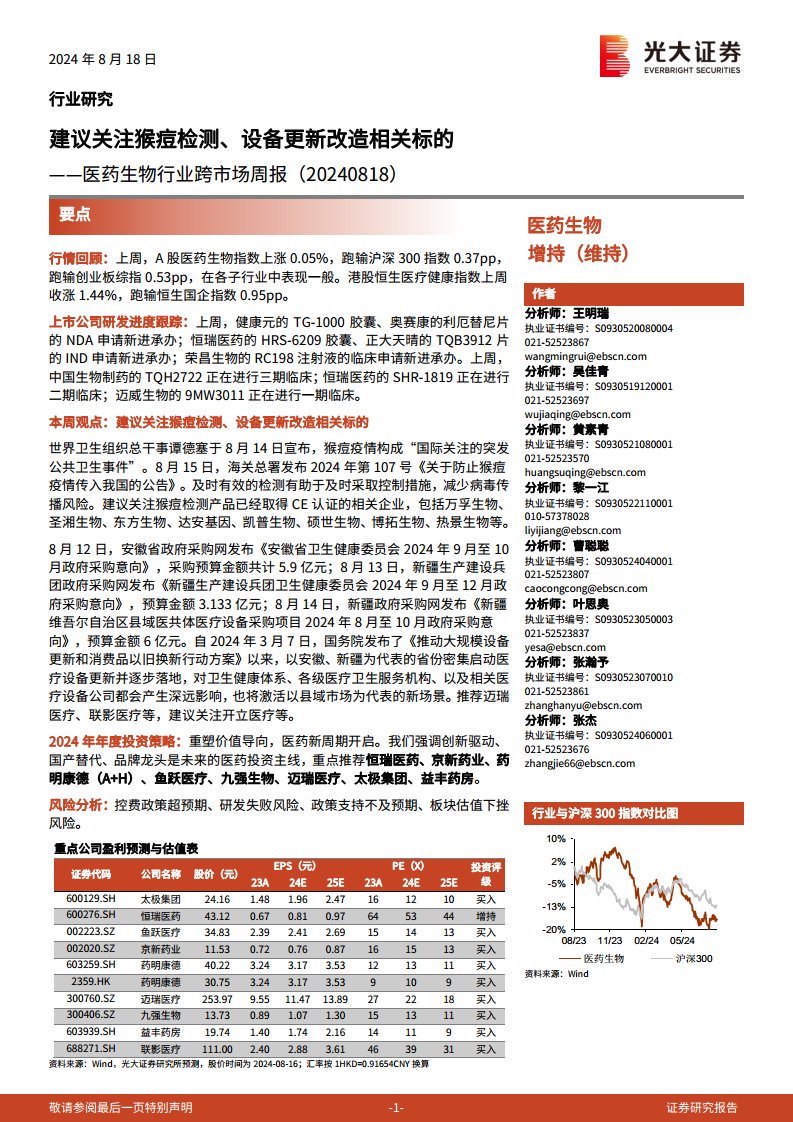

市场表现与投资主线

- 上周A股医药生物指数表现一般,跑输沪深300和创业板综指;港股恒生医疗健康指数微涨,但跑输恒生国企指数。

- 本周投资建议聚焦于猴痘检测相关标的,因世界卫生组织发出最高级别警报及海关总署加强防控。

- 同时,建议关注医疗设备更新改造相关标的,受益于国家大规模设备更新政策在安徽、新疆等地的逐步落地。

- 长期来看,报告持续坚定看好创新驱动、国产替代和品牌龙头这三大医药投资主线。

政策驱动与市场机遇

- 全球猴痘疫情升级,促使对及时有效检测产品的需求增加,为相关企业带来市场机遇。

- 国家推动大规模设备更新行动方案,地方政府密集启动医疗设备采购,将对卫生健康体系、医疗机构及相关设备公司产生深远影响,并激活县域市场。

主要内容

行情回顾:指数微涨,子板块分化

A股与H股市场表现

- A股市场: 上周(8月12日至8月16日),医药生物指数上涨0.05%,跑输沪深300指数0.37个百分点,跑输创业板综指0.53个百分点,在31个申万一级子行业中表现一般,排名第13位。

- H股市场: 港股恒生医疗健康指数上周收涨1.44%,但跑输恒生国企指数0.95个百分点。

子板块与个股涨跌

- A股子板块: 涨幅最大的是血液制品,上涨1.39%;跌幅最大的是线下药店,下跌4.12%。

- A股个股: 凯普生物因猴痘检测概念涨幅最大,达70.89%;康为世纪跌幅最大,下跌33.09%。

- H股个股: 励晶太平洋涨幅最大,达26.76%;华检医学跌幅最大,下跌24.71%。

本周观点:建议关注猴痘检测、设备更新改造相关标的

猴痘疫情警报与检测机遇

- 疫情升级: 世界卫生组织总干事谭德塞于8月14日宣布,猴痘疫情构成“国际关注的突发公共卫生事件”,这是自2022年7月以来世卫组织第二次发出最高级别警报。今年以来已报告病例数超过1.56万例,死亡病例达537例,均超过去年总数。

- 国内防控: 8月15日,海关总署发布2024年第107号公告,要求加强对来自猴痘疫情发生国家(地区)人员和物品的检疫,以防止疫情传入我国。

- 投资建议: 及时有效的检测是控制疫情的关键。建议关注猴痘检测产品已取得CE认证的相关企业,包括万孚生物、圣湘生物、东方生物、达安基因、凯普生物、硕世生物、博拓生物、热景生物等。

医疗设备更新改造政策落地

- 政策背景: 自2024年3月7日国务院发布《推动大规模设备更新和消费品以旧换新行动方案》以来,医疗设备更新改造工作加速推进。

- 地方实践: 安徽省政府采购网于8月12日发布《安徽省卫生健康委员会2024年9月至10月政府采购意向》,涉及“安徽省紧密型县域医共体设备更新一期项目”,采购预算金额共计5.9亿元,主要更新核磁共振、DSA、CT、DR、麻醉机等设备。新疆生产建设兵团和新疆维吾尔自治区也分别发布了3.133亿元和6亿元的医疗设备采购意向。

- 市场影响: 地方政府密集启动医疗设备更新将对卫生健康体系、各级医疗卫生服务机构及相关医疗设备公司产生深远影响,并激活以县域市场为代表的新场景。

- 投资建议: 推荐迈瑞医疗、联影医疗等,建议关注开立医疗等。

医药行业三大投资主线

- 创新驱动: 随着医保支付和审评政策的持续完善,高临床价值的创新产品将获得更优良的商业环境。看好AD、NASH、失眠、减肥、中药创新药产业链,以及受益于重磅药物专利集中到期的原料药企业。

- 国产替代: 国内产品高端创新、突破“卡脖子”问题势在必行。高端医疗器械、高端医用耗材、科学仪器等领域具有较大的进口替代空间。

- 品牌龙头: 国企改革持续推进,推动资产质量和经营效率提高。鉴于龙头中药OTC企业多为国企,在国企改革背景下,经营基本面普遍向好,品牌价值提升,呈现龙头集中的态势。

- 重点推荐: 恒瑞医药、京新药业、药明康德(A+H)、鱼跃医疗、九强生物、迈瑞医疗、太极集团、益丰药房。

行业政策和公司新闻

国内医药市场与上市公司动态

- 本周国内医药市场和上市公司发布多项重要进展。在研发方面,我武生物的皮炎诊断贴剂、广生堂的乙肝创新药、迈威生物的9MW2821、智翔金泰的GR1803/GR2001等均有临床试验进展;奥赛康的利厄替尼片、健康元的TG-1000胶囊、君实生物的特瑞普利单抗等新药上市申请获受理;万泰生物的九价HPV疫苗拟纳入优先审评程序。在医疗器械方面,新产业的抗心磷脂抗体IgA测定试剂盒、心脉医疗的外周球囊扩张导管获得医疗器械注册证,天智航的骨科手术导航定位系统获得欧盟CE认证。此外,海思科、九安医疗、康华生物等公司发布了股权激励计划。

上市公司研发进度更新

新药审评审批与临床试验进展

- 新进NDA申请: 健康元的TG-1000胶囊、奥赛康的利厄替尼片。

- 新进IND申请: 恒瑞医药的HRS-6209胶囊、正大天晴的TQB3912片。

- 新进临床申请: 荣昌生物的RC198注射液。

- 临床试验进展: 中国生物制药的TQH2722正在进行三期临床;恒瑞医药的SHR-1819正在进行二期临床;迈威生物的9MW3011正在进行一期临床。

沪深港通资金流向更新

资金净买卖与持股比例变化

- A股: 沪深港通资金上周净买入迈瑞医疗(19751.23万元)、云南白药(14040.11万元)等;净卖出恒瑞医药(-21454.77万元)、鱼跃医疗(-16994.17万元)等。持全部A股比例前十的医药股包括益丰药房(18.49%)、艾德生物(15.04%)、山东药玻(12.75%)等。

- H股: 沪深港通资金上周净买入药明生物(20330万元)、京东健康(4173万元)等;净卖出药明康德(-12770万元)、中国中药(-6349万元)等。持全部港股比例前十的医药股包括亚盛医药-B(39.05%)、绿叶制药(37.80%)、康方生物-B(36.82%)等。

重要数据库更新

医疗服务数据概览

- 医院诊疗人次: 2023年1-11月,医院累计总诊疗人次数达38.61亿人,同比增长7.08%。其中,三级医院增长12.11%,一级医院增长13.50%,基层医疗机构增长14.64%,而二级医院同比减少2.58%。

- 基本医保收支: 2024年1-4月,基本医保收入达9675亿元,支出7170亿元,累计结余2505亿元,结余率为25.9%。2024年4月当月基本医保结余为-222亿元,当月结余率为-11.3%。

原料药价格与中药材指数

- 抗生素与心脑血管原料药: 2024年7月,国内大部分抗生素(如7-ACA、6-APA、青霉素工业盐、硫氰酸红霉素、7-ADA)和心脑血管原料药(如缬沙坦、厄贝沙坦、阿托伐他汀钙、赖诺普利、阿司匹林)价格环比基本稳定。

- 维生素原料药: 截至2024年8月16日,维生素B1、泛酸钙、维生素K3价格上涨,维生素D3、生物素价格维持稳定。

- 中药材价格: 2024年4月,中药材综合200指数收3297.38点,同比上涨6.95%,环比上涨0.38%。

医药制造业经济指标

- 收入与利润: 2024年1-6月,医药制造业累计收入12,352.70亿元,同比下降0.90%;营业成本和利润总额分别同比增长0.9%和0.7%。

- 期间费用率: 2024年1-6月,销售费用率为16.4%(同比下降1.5pp),管理费用率为6.5%(同比上升0.2pp),财务费用率为0.2%(同比下降1.1pp)。

医疗保健CPI与耗材带量采购

- CPI数据: 2024年7月,整体CPI环比上升0.5%,医疗保健CPI同比上升1.4%(环比持平)。其中,中药CPI同比+2.9%,西药CPI同比-1.0%,医疗服务CPI同比+1.9%。

- 耗材带量采购: 陕西省发布省际联盟心脏起搏器协议期满接续集中带量采购文件(征求意见稿),采购周期为3年。上海市发布骨科创伤类医用耗材集中带量采购拟中选结果公示,标志着骨科创伤类带量采购即将实现全国性覆盖。

医药公司融资进度更新

定向增发预案动态

- 本周,兄弟科技和三友医疗发布定向增发预案,拟募集资金用于项目融资、支付对价及收购其他资产。

本周重要事项公告

股东大会与解禁信息

- 本周多家医药公司召开了临时股东大会。

- 麦澜德、拱东医疗、欧康医药、义翘神州等公司有股份解禁,涉及首发战略配售股份、股权激励限售股份和首发原股东限售股份。

风险提示

主要风险因素

- 控费政策超预期、研发失败风险、政策支持不及预期、板块估值下挫风险。

总结

本周报对医药生物行业进行了深入的市场分析,指出上周A股医药生物指数表现平平,港股恒生医疗健康指数微涨。核心投资观点聚焦于由世界卫生组织最高级别警报和海关总署防控公告驱动的猴痘检测相关标的,以及在国家大规模设备更新政策推动下,安徽、新疆等地密集启动医疗设备采购所带来的设备更新改造机遇。报告强调,长期来看,创新驱动、国产替代和品牌龙头仍是医药行业的三大投资主线。同时,报告详细更新了上市公司研发进展、沪深港通资金流向、医疗服务数据、原料药价格、医药制造业经济指标、医疗保健CPI以及耗材带量采购等重要数据库信息,并提示了控费政策、研发失败、政策支持不及预期和估值下挫等主要风险。

-

泡泡玛特(09992):25H1业绩点评:IP矩阵维持健康,全球化布局再加速

-

美好医疗(301363):业绩受产能转移影响短期承压,期待新业务拓展潜力

-

特步国际(01368):主品牌及索康尼协同增长,持续聚焦跑步赛道

-

医药生物行业跨市场周报:商保创新药目录初审通过,支付端空间持续拓宽

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送