-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业年报暨一季报总结:盈利能力大幅提升,行业高景气有望维持

化工行业年报暨一季报总结:盈利能力大幅提升,行业高景气有望维持

-

下载次数:

1827 次

-

发布机构:

山西证券股份有限公司

-

发布日期:

2022-05-09

-

页数:

23页

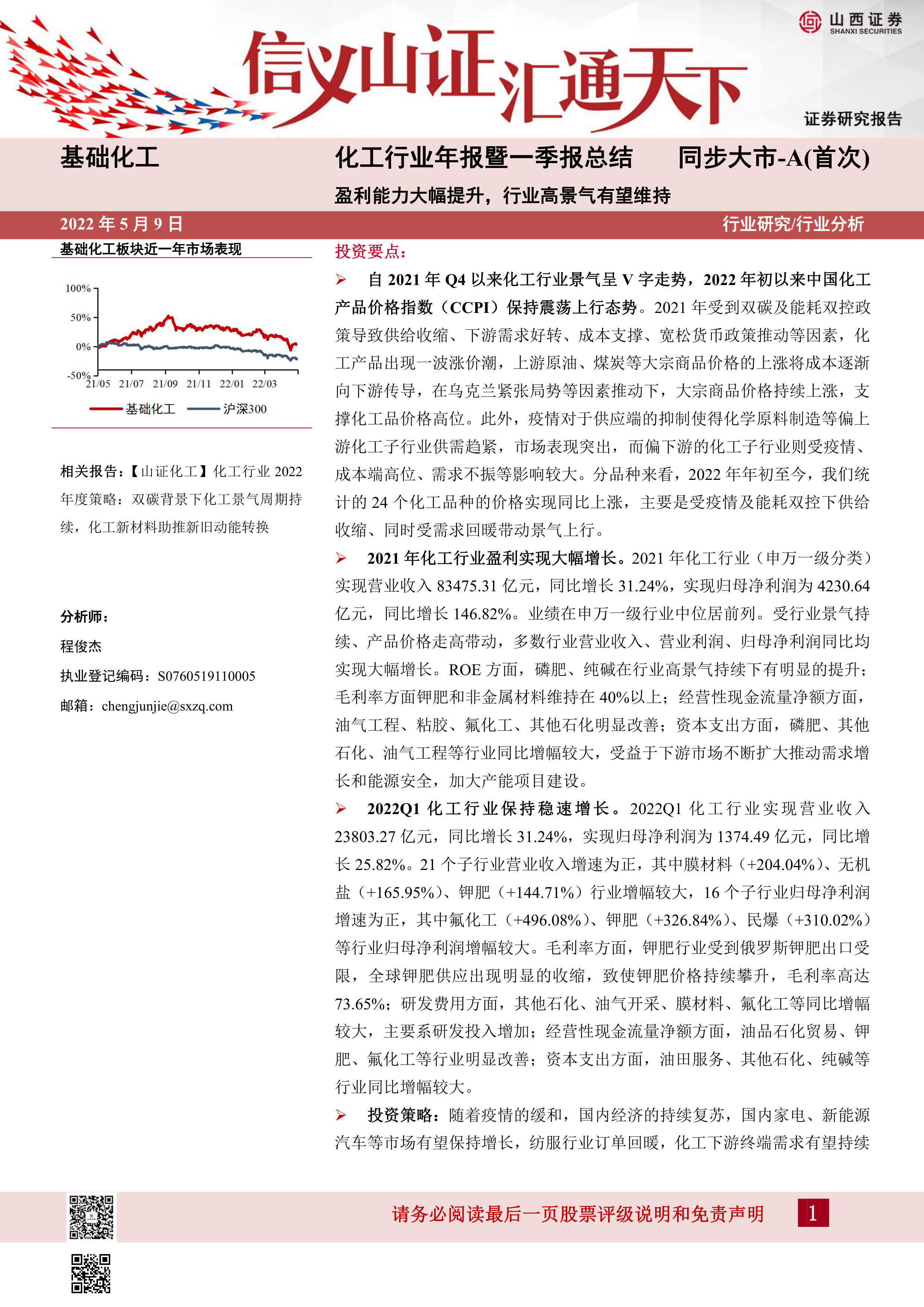

自2021年Q4以来化工行业景气呈V字走势,2022年初以来中国化工产品价格指数(CCPI)保持震荡上行态势。2021年受到双碳及能耗双控政策导致供给收缩、下游需求好转、成本支撑、宽松货币政策推动等因素,化工产品出现一波涨价潮,上游原油、煤炭等大宗商品价格的上涨将成本逐渐向下游传导,在乌克兰紧张局势等因素推动下,大宗商品价格持续上涨,支撑化工品价格高位。此外,疫情对于供应端的抑制使得化学原料制造等偏上游化工子行业供需趋紧,市场表现突出,而偏下游的化工子行业则受疫情、成本端高位、需求不振等影响较大。分品种来看,2022年年初至今,我们统计的24个化工品种的价格实现同比上涨,主要是受疫情及能耗双控下供给收缩、同时受需求回暖带动景气上行。

2021年化工行业盈利实现大幅增长。2021年化工行业(申万一级分类)实现营业收入83475.31亿元,同比增长31.24%,实现归母净利润为4230.64亿元,同比增长146.82%。业绩在申万一级行业中位居前列。受行业景气持续、产品价格走高带动,多数行业营业收入、营业利润、归母净利润同比均实现大幅增长。ROE方面,磷肥、纯碱在行业高景气持续下有明显的提升;毛利率方面钾肥和非金属材料维持在40%以上;经营性现金流量净额方面,油气工程、粘胶、氟化工、其他石化明显改善;资本支出方面,磷肥、其他石化、油气工程等行业同比增幅较大,受益于下游市场不断扩大推动需求增长和能源安全,加大产能项目建设。

2022Q1化工行业保持稳速增长。2022Q1化工行业实现营业收入23803.27亿元,同比增长31.24%,实现归母净利润为1374.49亿元,同比增长25.82%。21个子行业营业收入增速为正,其中膜材料(+204.04%)、无机盐(+165.95%)、钾肥(+144.71%)行业增幅较大,16个子行业归母净利润增速为正,其中氟化工(+496.08%)、钾肥(+326.84%)、民爆(+310.02%)等行业归母净利润增幅较大。毛利率方面,钾肥行业受到俄罗斯钾肥出口受限,全球钾肥供应出现明显的收缩,致使钾肥价格持续攀升,毛利率高达73.65%;研发费用方面,其他石化、油气开采、膜材料、氟化工等同比增幅较大,主要系研发投入增加;经营性现金流量净额方面,油品石化贸易、钾肥、氟化工等行业明显改善;资本支出方面,油田服务、其他石化、纯碱等行业同比增幅较大。

投资策略:随着疫情的缓和,国内经济的持续复苏,国内家电、新能源汽车等市场有望保持增长,纺服行业订单回暖,化工下游终端需求有望持续改善。中长周期看,化工偏上游的部分子行业产能收缩是确定性的逻辑主线,高能耗子行业新增产能不足,落后产能逐渐淘汰,化工品价格和行业盈利有望持续上行,行业高景气有望维持。我们建议重点关注:(1)政策遏制石油石化行业高耗能高排放项目盲目发展,关注产业结构转型和升级带来的机会。随着双碳及能耗双控政策的实施,将优化石化化工行业产能规模和布局,加大石化产业结构调整和升级力度,实现生产过程中绿色化和低碳化,具有规模优势、技术优势和环保优势的一体化产业链龙头企业有望充分受益。(2)关注具备刚需特性的钛白粉、有机硅、磷肥磷化工及钾肥等基础化工行业。受到绿色低碳政策和俄乌冲突影响供应端趋紧,下游需求旺盛,供需错配下钛白粉、有机硅、磷化工、钾肥等行业将维持高景气。

重点公司关注:恒力石化、荣盛石化、龙佰集团、合盛硅业、云天化、盐湖股份。

风险提示:宏观经济不及预期风险、原油价格大幅波动风险、全球疫情持续大规模扩张风险、下游需求不及预期风险、其他不可抗力风险。

中心思想

本报告的核心观点是:2021年四季度以来,化工行业景气度呈V型反转,2022年一季度保持稳健增长,盈利能力大幅提升。这种高景气度有望持续,主要得益于以下几个因素:上游大宗商品价格上涨、双碳政策导致供给收缩、下游需求回暖以及宽松货币政策。然而,宏观经济、原油价格波动、疫情以及下游需求等因素仍构成潜在风险。报告建议重点关注受益于产业结构转型升级的石化龙头企业以及具备刚需特性的钛白粉、有机硅、磷肥和钾肥等基础化工行业。

化工行业景气度回升及盈利能力提升

2021年,受双碳政策、能耗双控、下游需求改善、成本支撑以及宽松货币政策等多重因素影响,化工产品价格出现一波上涨。2022年初以来,中国化工产品价格指数(CCPI)持续震荡上行,表明行业景气度持续回升。 上游原油、煤炭等大宗商品价格上涨将成本传导至下游,乌克兰局势进一步推高大宗商品价格,支撑化工产品价格高位运行。疫情对供应端的抑制也导致部分上游化工子行业供需趋紧,市场表现突出。

2021年及2022年一季度化工行业业绩分析

2021年,化工行业(申万一级分类)营业收入同比增长31.24%,归母净利润同比增长146.82%,业绩表现亮眼。基础化工和石油石化行业均实现大幅增长,ROE和毛利率均有显著提升。部分子行业,如纯碱、其他石化、氟化工等,归母净利润增速尤为突出。2022年一季度,化工行业保持稳健增长态势,营业收入同比增长31.24%,归母净利润同比增长25.82%。膜材料、无机盐、钾肥等子行业增速较快。钾肥行业毛利率高达73.65%,主要由于俄罗斯钾肥出口受限导致全球供应收缩。

主要内容

化工行业情况概述 (1. 化工行业情况)

本节分析了2021年四季度以来化工行业景气度的V型反转,并详细阐述了中国化工产品价格指数(CCPI)的震荡上行态势。报告分析了影响化工产品价格的因素,包括大宗商品价格、双碳政策、能耗双控、下游需求以及疫情等。同时,报告还对比分析了上游和下游化工子行业的市场表现差异,指出上游行业受益于供需趋紧,而下游行业则受到疫情、成本高位和需求不振的影响。 报告还提供了化工行业PPI累计同比以及国际原油价格、煤炭价格、房地产销售面积和汽车产销量等相关图表数据,以支持其分析结论。

化工产品价格指数震荡上行 (1.1 化工产品价格指数震荡上行)

本小节通过图表展示了化工行业PPI累计同比和CCPI走势,并结合国际原油价格和煤炭价格走势,分析了大宗商品价格对化工产品价格的影响。同时,报告还分析了房地产和汽车行业景气度对化工下游需求的影响。

主要化工产品涨跌幅情况 (1.2 主要化工产品涨跌幅情况)

本小节列出了24个主要化工产品的价格变化情况,包括同比涨跌幅和与2022年初相比的涨跌幅。 分析了导致这些产品价格变化的主要因素,例如疫情、能耗双控政策、供给收缩以及需求回暖等。 重点突出了PVDF和磷酸铁锂等涨幅较大的产品,并解释了其背后的原因。

2021年及2022年一季度化工行业盈利情况分析 (2. 2021年及2022Q1化工行业盈利情况)

本节详细分析了2021年和2022年一季度化工行业的盈利情况,包括营业收入、归母净利润、ROE、毛利率、净利率、研发费用、经营性现金流量净额以及资本支出等关键财务指标。 报告对基础化工和石油石化行业进行了单独分析,并对部分子行业的业绩表现进行了深入探讨,解释了业绩增长的原因和业绩下滑的影响因素。

2021年化工行业盈利实现大幅增长 (2.1 2021年化工行业盈利实现大幅增长)

本小节重点分析了2021年化工行业的整体盈利情况,并对基础化工和石油石化行业进行了细致的财务数据对比分析,包括营业收入、归母净利润、ROE、毛利率和净利率等指标的同比增长情况。 同时,报告还分析了各个子行业的业绩表现,并对业绩增长显著和下滑明显的子行业进行了深入解读,解释了其背后的原因。

2022Q1化工行业保持稳速增长 (2.2 2022Q1化工行业保持稳速增长)

本小节延续了上一小节的分析思路,对2022年一季度化工行业的盈利情况进行了分析,并对基础化工和石油石化行业进行了对比分析。 报告同样关注了各个子行业的业绩表现,并对增速较快的子行业,例如膜材料、无机盐和钾肥等,进行了深入解读,解释了其业绩增长的原因。

二季度化工行业投资展望 (3. 二季度化工行业投资展望)

本节对钛白粉、有机硅、磷化工和钾肥四个重点化工子行业进行了投资展望,分析了每个行业的市场供需情况、价格走势以及未来发展前景。 报告还对相关上市公司进行了简要分析,并给出了投资建议。

钛白粉行业投资机会 (3.1 钛白粉处于景气周期,关注供需两旺下钛白粉行业投资机会)

本小节分析了钛白粉行业的景气周期、供需格局以及价格走势,并对相关上市公司进行了简要分析,包括其2021年和2022年一季度的财务数据以及未来发展前景。

有机硅行业景气度及业绩提升 (3.2 有机硅行业集中度进一步提升,景气持续有望提升业绩)

本小节分析了有机硅行业的市场集中度、供需情况、价格走势以及下游需求增长对行业的影响。 报告还对相关上市公司进行了简要分析,并对行业未来发展前景进行了展望。

磷化工行业估值及上行空间 (3.3 磷化工高耗能下供应趋紧,后续估值仍有上行空间)

本小节分析了磷化工行业的供需格局、价格走势以及能耗双控政策对行业的影响。 报告还对相关上市公司进行了简要分析,并对行业未来发展前景以及估值进行了展望。

钾肥行业供需错配及投资机会 (3.4 钾肥板块维持高景气,关注供需错配下的投资机会)

本小节分析了钾肥行业的供需错配、价格走势以及俄乌冲突对行业的影响。 报告还对相关上市公司进行了简要分析,并对行业未来发展前景以及投资机会进行了展望。

投资策略及风险提示 (4. 投资策略 & 5. 风险提示)

本节总结了报告的投资策略,建议重点关注受益于产业结构转型升级的石化龙头企业以及具备刚需特性的钛白粉、有机硅、磷肥和钾肥等基础化工行业,并列举了部分推荐公司。 同时,报告也指出了宏观经济、原油价格波动、疫情以及下游需求等潜在风险。

总结

本报告对2021年四季度以来化工行业的市场表现进行了深入分析,指出化工行业景气度回升,盈利能力大幅提升,并对这种高景气度持续的可能性进行了展望。报告分析了影响行业景气度的多种因素,包括大宗商品价格、政策调控、下游需求以及疫情等。 报告还对钛白粉、有机硅、磷化工和钾肥四个重点子行业进行了详细分析,并给出了相应的投资建议和风险提示。 总而言之,报告认为化工行业高景气度有望维持,但投资者仍需关注潜在风险。

-

新材料2026年年度策略:关注国产替代&自主可控领域,重视新质生产力发展

-

专注康复护理与医疗防护一次性医用耗材,深度绑定国外龙头客户

-

新材料周报:碳纤维龙头宣布涨价,行业底部确认景气有望回升

-

PCB材料行业报告:乘AI之风,PCB材料向高频高速升级

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送