-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

创新药商业化专题:商业化成新药难题,合作与出海打开成长空间

创新药商业化专题:商业化成新药难题,合作与出海打开成长空间

-

下载次数:

1344 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2023-06-01

-

页数:

50页

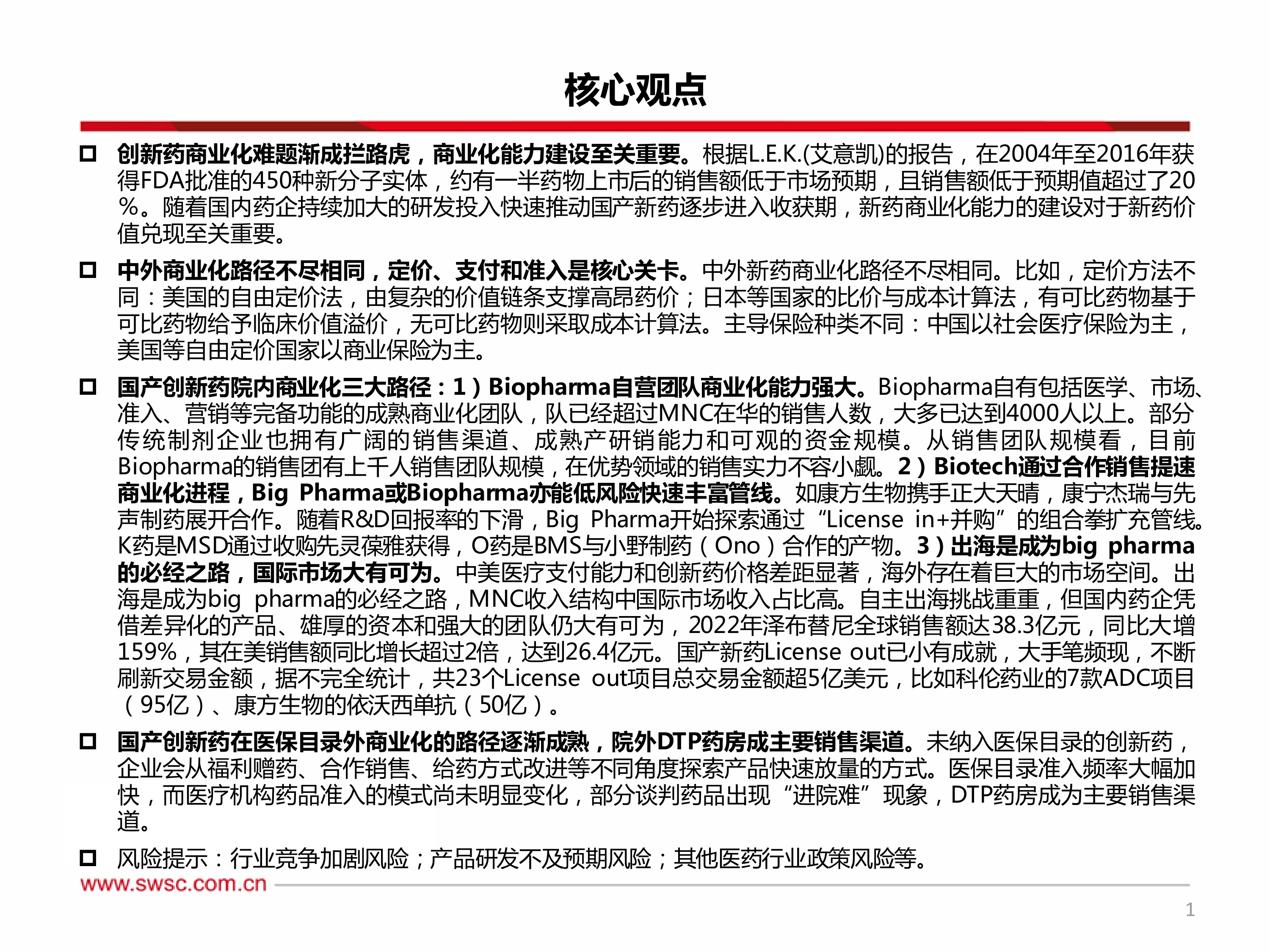

核心观点

创新药商业化难题渐成拦路虎,商业化能力建设至关重要。根据L.E.K.(艾意凯)的报告,在2004年至2016年获得FDA批准的450种新分子实体,约有一半药物上市后的销售额低于市场预期,且销售额低于预期值超过了20%。随着国内药企持续加大的研发投入快速推动国产新药逐步进入收获期,新药商业化能力的建设对于新药价值兑现至关重要。

中外商业化路径不尽相同,定价、支付和准入是核心关卡。中外新药商业化路径不尽相同。比如,定价方法不同:美国的自由定价法,由复杂的价值链条支撑高昂药价;日本等国家的比价与成本计算法,有可比药物基于可比药物给予临床价值溢价,无可比药物则采取成本计算法。主导保险种类不同:中国以社会医疗保险为主,美国等自由定价国家以商业保险为主。

国产创新药院内商业化三大路径:1)Biopharma自营团队商业化能力强大。Biopharma自有包括医学、市场、准入、营销等完备功能的成熟商业化团队,队已经超过MNC在华的销售人数,大多已达到4000人以上。部分传统制剂企业也拥有广阔的销售渠道、成熟产研销能力和可观的资金规模。从销售团队规模看,目前Biopharma的销售团有上千人销售团队规模,在优势领域的销售实力不容小觑。2)Biotech通过合作销售提速商业化进程,BigPharma或Biopharma亦能低风险快速丰富管线。如康方生物携手正大天晴,康宁杰瑞与先声制药展开合作。随着R&D回报率的下滑,BigPharma开始探索通过“Licensein+并购”的组合拳扩充管线。K药是MSD通过收购先灵葆雅获得,O药是BMS与小野制药(Ono)合作的产物。3)出海是成为bigpharma的必经之路,国际市场大有可为。中美医疗支付能力和创新药价格差距显著,海外存在着巨大的市场空间。出海是成为bigpharma的必经之路,MNC收入结构中国际市场收入占比高。自主出海挑战重重,但国内药企凭借差异化的产品、雄厚的资本和强大的团队仍大有可为,2022年泽布替尼全球销售额达38.3亿元,同比大增159%,其在美销售额同比增长超过2倍,达到26.4亿元。国产新药Licenseout已小有成就,大手笔频现,不断刷新交易金额,据不完全统计,共23个Licenseout项目总交易金额超5亿美元,比如科伦药业的7款ADC项目(95亿)、康方生物的依沃西单抗(50亿)。

国产创新药在医保目录外商业化的路径逐渐成熟,院外DTP药房成主要销售渠道。未纳入医保目录的创新药,企业会从福利赠药、合作销售、给药方式改进等不同角度探索产品快速放量的方式。医保目录准入频率大幅加快,而医疗机构药品准入的模式尚未明显变化,部分谈判药品出现“进院难”现象,DTP药房成为主要销售渠道。

风险提示:行业竞争加剧风险;产品研发不及预期风险;其他医药行业政策风险等。

中心思想

本报告的核心观点是:创新药商业化面临诸多挑战,商业化能力建设至关重要。国内外商业化路径存在差异,定价、支付和准入是核心关卡。国产创新药可以通过自营、合作和出海三种院内商业化路径,以及日益成熟的院外DTP药房渠道实现商业化。然而,自主出海面临诸多挑战,License out成为重要选择。

创新药商业化难题突出,能力建设迫在眉睫

全球范围内,大量创新药上市后销售额低于预期,尤其在心血管、免疫学和传染病领域。国内创新药销售占比远低于发达国家,销售规模普遍偏小。 这凸显了创新药商业化能力建设的重要性,它直接关系到新药价值的兑现。 ZS Associates的研究也表明,Biotech公司商业化失败案例中,定价、保险、支付、市场准入和营销等商业化环节问题占了很大比例。 此外,创新药进院难也是一个亟待解决的痛点,复杂的进院程序、监管与医保部门评估角度不匹配以及医院考核限制等因素都造成了这一问题。

国内外商业化路径差异显著,需针对性策略

国内外创新药商业化路径存在显著差异。定价方面,美国采用自由定价法,而日本等国采用比价与成本计算法。支付方面,中国以社会医疗保险为主,而美国等国以商业保险为主。准入方面,中国创新药需经历医保谈判降价,而国外则有不同的准入机制,例如美国的PBMs和GPOs,以及日韩的药物经济学评价和国际参考价法等。 这些差异需要国内药企制定针对性的商业化策略。

主要内容

国内创新药商业化路径分析:院内与院外并举

院内商业化三大路径:自营、合作与出海

Biopharma自营商业化能力强大: 大型Biopharma公司拥有成熟的商业化团队,规模远超MNC在华团队,销售实力雄厚。

Biotech通过合作销售提速: Biotech公司通常缺乏商业化能力,通过与Big Pharma或Biopharma合作销售,加速商业化进程,同时Big Pharma也能低风险快速丰富管线。 康方生物与正大天晴、康宁杰瑞与先声制药的合作是典型案例。

出海是成为big pharma的必经之路: 中美医疗支付能力和创新药价格差距显著,海外市场空间巨大。 自主出海挑战重重,但License out已取得一定成就,交易金额不断刷新。泽布替尼的成功案例表明,国产创新药出海大有可为。

院外商业化路径:DTP药房崛起

由于高值创新药进院难,院外DTP药房成为主要销售渠道。未纳入医保目录的创新药,企业会通过福利赠药、合作销售和改进给药方式等途径探索快速放量。 “双通道”政策的实施,进一步促进了DTP药房的发展。

中外创新药商业化路径对比:定价、支付与准入机制

本节详细对比了中国与美国、日本、德国、法国、荷兰等国家的创新药商业化路径差异,重点分析了定价机制、医疗保障模式和市场准入机制。 例如,美国以商业保险为主,采用自由定价和PBMs第三方管理模式;日本则采用比价与成本计算法,并根据创新程度给予溢价;德国和法国则在上市后根据临床收益评估二次调价。

总结

创新药商业化是新药研发成功的关键环节,也是一个充满挑战的过程。国内外商业化路径差异显著,需要药企根据自身情况选择合适的策略。 国产创新药在院内商业化方面,Biopharma自营、Biotech合作和出海是三大路径;院外则以DTP药房为主。 虽然自主出海面临挑战,但License out已取得显著进展,为国产创新药走向国际市场提供了有效途径。 未来,国产创新药企业需要加强商业化能力建设,积极探索多元化商业化模式,才能在激烈的市场竞争中脱颖而出。

-

驱动基因阴性NSCLC专题:下一代治疗范式:双抗、IO+ADC

-

医药行业创新药周报:2026年2月第一周创新药周报

-

医药行业周报:持续关注低位创新药、脑机接口、AI医疗

-

创新药专题:中国声音响彻2026年JPM大会

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送