-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

安踏体育(02020):2024年二季度经营情况点评:Q2流水表现稳健、经营健康,期待多品牌继续高质量增长

安踏体育(02020):2024年二季度经营情况点评:Q2流水表现稳健、经营健康,期待多品牌继续高质量增长

-

下载次数:

2133 次

-

发布机构:

光大证券

-

发布日期:

2024-07-10

-

页数:

4页

中心思想

稳健经营与多品牌驱动增长

安踏体育在2024年第二季度展现出稳健的经营态势,旗下各品牌零售流水均实现健康增长,同时库存和折扣水平保持良好。公司通过精细化的多品牌运营策略,结合产品创新、渠道优化以及对重大体育赛事的积极布局,有效巩固了市场地位并驱动了整体业绩的持续提升。这种多品牌协同发展的模式是公司实现高质量增长的核心动力。

财务表现强劲与未来增长潜力

报告维持了对安踏体育的“买入”评级,并对其未来盈利能力持乐观态度。基于稳健的营收和净利润增长预测,以及持续优化的费用控制,公司预计将继续保持健康的财务表现。即将到来的巴黎奥运会预计将进一步放大品牌声量,为公司带来新的增长机遇,尽管市场竞争和需求波动等风险仍需关注。

主要内容

2024年二季度各品牌经营情况分析

品牌零售流水与运营健康度

安踏体育于2024年二季度公告的经营情况显示,公司旗下三大品牌矩阵均实现了稳健的零售流水增长,同时在库存管理和零售折扣方面保持了健康水平,这体现了公司在市场波动中强大的运营韧性与品牌管理能力。

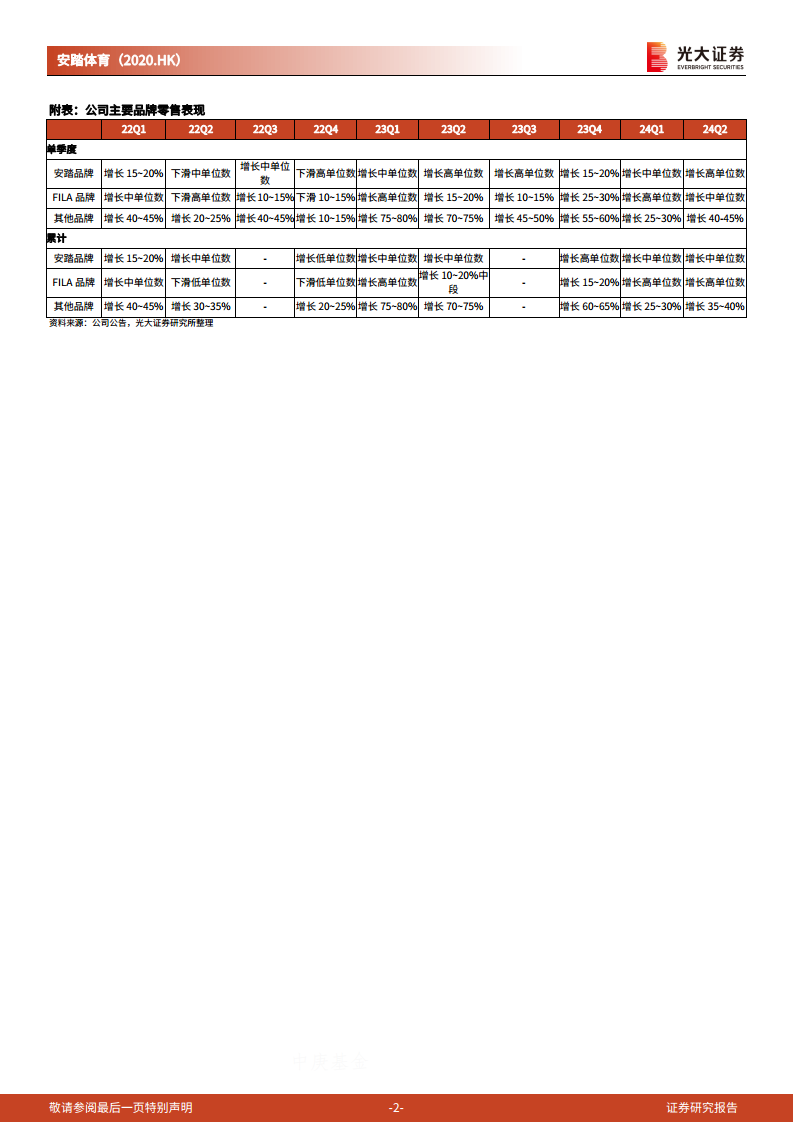

具体来看,安踏品牌在23Q2基数相对较高的情况下,24Q2零售流水仍实现了高单位数同比增长,且环比24Q1的中单位数增长有所加快,显示出其核心品牌的强劲增长势头。在运营健康度方面,安踏品牌24Q2的库销比小于5个月,环比维持稳定,零售折扣较24Q1改善约1个百分点,同比基本持平,其中线上折扣同比改善1-2个百分点,表明其在渠道库存和价格策略上执行得力。从产品及渠道维度分析,安踏大货和儿童系列流水分别实现了高单位数和中单位数同比增长,而线上渠道流水同比增长20-25%,增速与24Q1基本一致,凸显了线上渠道对整体增长的持续贡献。上半年累计,安踏品牌零售流水同比增长中单位数。

FILA品牌在24Q2零售流水同比增长中单位数,相较于24Q1的高单位数增长略有放缓,但仍保持了积极的增长态势。其零售折扣同比基本持平,库销比小于5个月,环比维持,显示出品牌对高端定位和健康运营的坚持。在产品结构上,FILA大货流水同比增长高单位数,而潮牌和儿童流水表现相对较弱,这可能反映了市场对不同品类需求的动态变化。FILA电商流水继续保持较快增长,同比增长20%,印证了其在数字化渠道的有效布局。上半年累计,FILA品牌零售流水同比增长高单位数。

其他品牌在24Q2表现尤为亮眼,零售流水保持了40-45%的较快增长。其中,可隆品牌流水增速快于迪桑特,分别同比增长约60%和35-40%,显示出新兴品牌强大的增长潜力。在运营健康度方面,迪桑特零售折扣同比相当,而可隆线上线下折扣均有改善,整体改善幅度达到6-7个百分点,这对于新品牌的市场拓展和盈利能力提升具有积极意义。二者库销比均为5个月,同比有所改善,表明这些品牌在快速扩张的同时,也注重库存的有效管理。上半年累计,其他品牌零售流水同比增长35-40%。

多品牌战略下的产品与渠道协同

安踏体育持续通过多品牌战略,在产品创新和渠道拓展方面积极发力,实现了品牌间的协同增长,以满足不同细分市场的需求。

安踏品牌在二季度围绕核心IP和重大事件推出了多款创新产品。例如,针对篮球明星欧文推出了部落系列板鞋,针对冠军系列推出了乘风城际路跑鞋、骋锋PRO防风轻薄风衣、骋锋LT轻薄防晒衣,并发布了备受瞩目的巴黎奥运会中国代表团领奖服,这些举措不仅提升了品牌专业形象,也增强了与消费者的情感联结。此外,公司还推出了定价399元的专业慢跑鞋PG7,进一步丰富了产品线。在渠道端,安踏积极优化渠道结构,开设了ANTA ARENA和安踏0碳使命新店型,旨在提升购物体验并践行可持续发展理念。

FILA品牌则继续聚焦品牌形象升级和专业运动品类强化。通过升级门店形象,FILA致力于提升品牌的高端时尚感和运动专业度。同时,公司提升了专业运动和鞋类产品的占比,并加强了高尔夫、网球等心智品类的建设,以巩固其在特定高端运动领域的市场地位。

其他品牌中的迪桑特和可隆保持了较快增长,规模持续扩张。这表明公司在培育和发展新品牌方面取得了显著成效,这些品牌在各自的细分市场中展现出强大的增长潜力和市场竞争力,为安踏体育的整体增长贡献了新的动力。

盈利预测与投资评级

持续看好高质量增长与奥运机遇

光大证券研究所继续看好安踏体育作为运动行业龙头的多品牌高质量增长潜力。公司凭借其强大的品牌矩阵和多点发力策略,有望在即将到来的巴黎奥运会期间进一步放大品牌声量,提升全球影响力。奥运会作为全球性的体育盛事,将为安踏旗下品牌提供绝佳的展示平台,预计将带动产品销售和品牌认知度的显著提升。

此外,公司在费用控制方面表现出色,对租金、巴黎奥运营销等费用进行了有效管控,这有助于提升整体盈利能力和运营效率。持续的费用优化将为公司实现高质量增长提供坚实的财务基础。

财务预测与估值分析

基于对公司未来发展的积极预期,光大证券研究所维持了安踏体育2024年至2026年的盈利预测。预计公司2024年、2025年和2026年的每股收益(EPS)分别为4.59元、4.89元和5.57元人民币。相应的,2024年和2025年的预测市盈率(PE)分别为14倍和13倍,显示出合理的估值水平。鉴于公司稳健的经营表现和良好的增长前景,报告维持了“买入”评级。

从历史数据和预测来看,公司的营业收入预计将从2023年的62356百万元增长至2026年的88059百万元,年复合增长率保持在11.5%至16.2%之间。净利润方面,在2022年短暂下滑后,2023年实现了34.9%的强劲增长,并预计在2024年继续保持27.0%的高增长,随后在2025年和2026年分别增长6.5%和14.0%,显示出持续的盈利能力。毛利率预计将从2023年的62.6%稳步提升至2026年的63.6%,反映了产品结构优化和成本控制的成效。摊薄后的归母净资产收益率(ROE)预计在2024年达到22.8%,并在未来两年保持在21%以上,表明公司资本回报效率较高。

潜在风险提示

尽管前景乐观,报告也提示了潜在的风险因素,包括:国内外需求持续疲软可能影响销售业绩;库存积压可能导致资产减值和盈利压力;行业竞争加剧可能侵蚀市场份额和利润空间;电商渠道增速放缓可能影响线上销售增长;以及费用投入不当、小品牌培育不及预期或AMER业务盈利改善不及预期等,这些因素都可能对公司的未来业绩产生负面影响。

总结

安踏体育在2024年第二季度展现出强劲的经营韧性和增长活力。公司旗下安踏、FILA及其他品牌均实现了稳健的零售流水增长,其中安踏品牌表现加速,其他品牌如可隆和迪桑特更是实现了高速扩张。同时,公司在库存和折扣管理方面保持了健康水平,体现了卓越的运营效率。通过持续的产品创新(如欧文系列、奥运领奖服)和渠道优化(如ANTA ARENA新店型),安踏体育有效巩固了其多品牌战略的优势。

展望未来,即将到来的巴黎奥运会预计将为公司带来显著的品牌曝光和市场机遇。结合公司有效的费用控制策略,安踏体育有望继续实现高质量增长。光大证券研究所维持了对公司2024-2026年的盈利预测,预计营收和净利润将持续增长,并维持“买入”评级。尽管面临国内外需求疲软、行业竞争加剧等潜在风险,安踏体育凭借其强大的品牌组合、精细化运营和前瞻性战略布局,有望在运动服饰市场中保持领先地位并实现长期价值增长。

-

泡泡玛特(09992):25H1业绩点评:IP矩阵维持健康,全球化布局再加速

-

美好医疗(301363):业绩受产能转移影响短期承压,期待新业务拓展潜力

-

特步国际(01368):主品牌及索康尼协同增长,持续聚焦跑步赛道

-

医药生物行业跨市场周报:商保创新药目录初审通过,支付端空间持续拓宽

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送