-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业跨市场周报(20241229):呼吸道疾病进入高发期,关注产业链投资机会

医药生物行业跨市场周报(20241229):呼吸道疾病进入高发期,关注产业链投资机会

-

下载次数:

504 次

-

发布机构:

光大证券

-

发布日期:

2024-12-30

-

页数:

16页

中心思想

呼吸道疾病高发期下的投资机遇

本报告核心观点指出,随着冬季气温下降,呼吸道疾病进入高发期,为医药生物产业链带来了重要的投资机会。疾控中心数据显示,急性呼吸道传染病总体呈持续上升趋势,流感病毒阳性率显著上升,尤其在北方省份。在此背景下,报告建议投资者重点关注检测、疫苗、感冒药和抗感染等相关细分领域,并列举了具体的推荐公司。

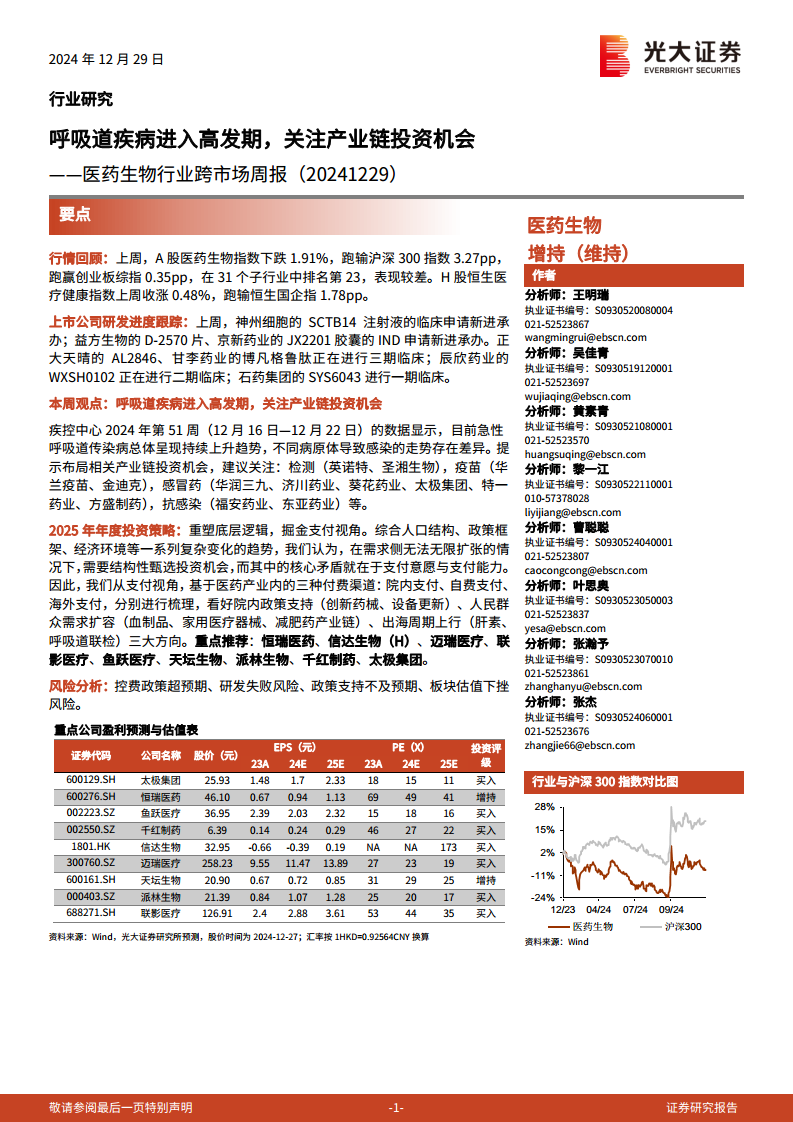

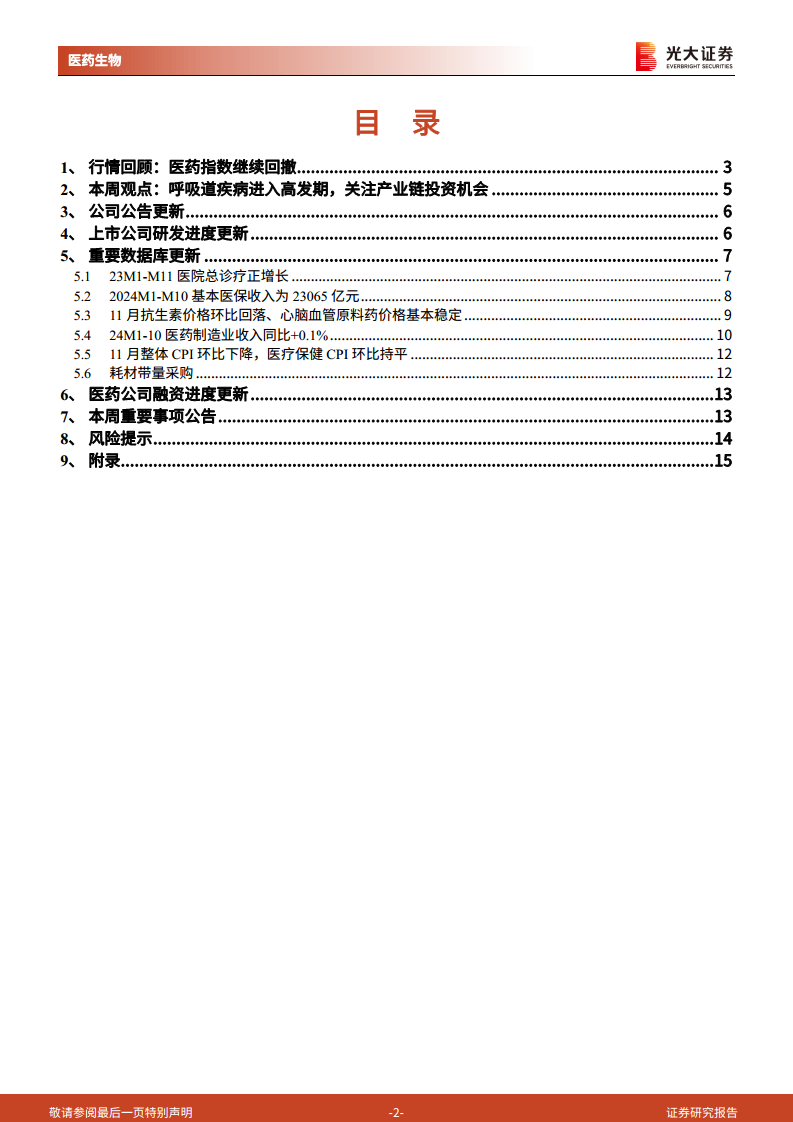

医药市场表现与2025年投资策略

在市场表现方面,上周A股医药生物指数下跌1.91%,表现不佳,而H股恒生医疗健康指数小幅上涨0.48%。展望2025年,报告提出了“重塑底层逻辑,掘金支付视角”的年度投资策略,强调在需求侧无法无限扩张的背景下,需结构性甄选投资机会,并从院内支付、自费支付和海外支付三大渠道出发,看好创新药械、设备更新、血制品、家用医疗器械、减肥药产业链以及肝素、呼吸道联检等出海方向。

主要内容

市场行情与投资主线分析

医药指数表现与子板块分化

上周(12月23日至12月27日),A股医药生物指数下跌1.91%,跑输沪深300指数3.27个百分点,在31个子行业中排名第23位,整体表现较差。同期,H股恒生医疗健康指数上涨0.48%,但仍跑输恒生国企指数1.78个百分点。从A股分子板块来看,血液制品以0.37%的涨幅居首,而线下药店跌幅最大,达到4.35%。个股层面,A股东阳光涨幅最大(20.97%),开开实业跌幅最大(-23.07%);H股和铂医药-B涨幅最大(34.33%),中国卫生集团跌幅最大(-31.48%)。

呼吸道疾病高发期下的产业链投资机会

疾控中心2024年第51周(12月16日至12月22日)数据显示,急性呼吸道传染病总体呈现持续上升趋势。流感已进入季节性流行期,流感病毒阳性率持续上升,其中北方省份上升趋势尤其明显,但仍低于去年同期水平。鼻病毒阳性率呈下降趋势;北方省份肺炎支原体阳性率持续下降,南方省份仍处于较低水平,主要影响5-14岁学龄儿童。呼吸道合胞病毒和人偏肺病毒阳性率呈波动上升趋势,腺病毒阳性率波动下降,新型冠状病毒等其他病原体处于较低流行水平。鉴于此,报告提示投资者关注呼吸道疾病相关产业链的投资机会,具体建议关注:

- 检测领域:英诺特、圣湘生物。

- 疫苗领域:华兰疫苗、金迪克。

- 感冒药领域:华润三九、济川药业、葵花药业、太极集团、特一药业、方盛制药。

- 抗感染领域:福安药业、东亚药业。

2025年年度投资策略与重点推荐

报告提出2025年年度投资策略为“重塑底层逻辑,掘金支付视角”。在人口结构、政策框架和经济环境复杂变化的趋势下,需求侧无法无限扩张,因此需要结构性甄选投资机会,核心在于支付意愿与支付能力。基于医药产业内的三种付费渠道,报告看好三大方向:

- 院内政策支持:创新药械、设备更新。

- 人民群众需求扩容:血制品、家用医疗器械、减肥药产业链。

- 出海周期上行:肝素、呼吸道联检。 重点推荐公司包括:恒瑞医药、信达生物(H)、迈瑞医疗、联影医疗、鱼跃医疗、天坛生物、派林生物、千红制药、太极集团。

行业数据与政策动态更新

上市公司动态与研发进展

上周,神州细胞的SCTB14注射液、益方生物的D-2570片、京新药业的JX2201胶囊的临床申请新进承办。在临床试验进度方面,正大天晴的AL2846和甘李药业的博凡格鲁肽正在进行三期临床,辰欣药业的WXSH0102进行二期临床,石药集团的SYS6043进行一期临床。公司公告方面,新里程拟收购东营新里程老年医院60%股权,三诺生物血糖尿酸血脂仪获医疗器械注册证,北大医药实际控制人变更为徐晰人,九州通医药仓储物流基础设施公募REITs获核准,康泰医学单水平正压通气治疗机获医疗器械注册证,海尔生物拟换股吸收合并上海莱士。

医疗卫生与医保基金运行数据

2023年1月至11月,全国医院累计总诊疗人次达38.61亿人次,同比增长7.08%。其中,三级医院诊疗人次同比增长12.11%,一级医院同比增长13.50%,基层医疗机构同比增长14.64%,而二级医院诊疗人次同比减少2.58%。 2024年1月至10月,基本医保收入累计达23065亿元,支出19166亿元,累计结余3899亿元,结余率为16.9%。其中,10月当月基本医保收入2897亿元,环比增加12.5%;支出1587亿元,环比减少14.9%。

医药制造业经济指标与价格变动

2024年1月至10月,医药制造业累计收入为20,409.40亿元,同比微增0.10%;营业成本同比增加2.00%,利润总额同比下降1.30%。期间费用率方面,销售费用率为16.3%(同比下降1.2个百分点),管理费用率为6.8%(同比上升0.2个百分点),财务费用率为0.3%(同比上升0.1个百分点)。 原料药价格方面,11月国内大部分抗生素价格环比回落,如7-ACA、6-APA、4-AA和硫氰酸红霉素价格均有所下降。维生素原料药价格多数持平,但维生素B1价格上涨至232.5元/kg。心脑血管原料药价格基本稳定,缬沙坦价格下降至640元/kg。

宏观经济指标与耗材带量采购进展

11月整体CPI环比下降0.6%,同比上升0.2%。医疗保健CPI同比上升1.1%,环比持平。其中,中药CPI同比+0.4%,西药CPI同比-1.0%,医疗服务CPI同比+1.7%。 在耗材带量采购方面,河北省医保局通知自2025年1月1日起统一执行45类医用耗材中选结果。安徽省医疗保障局发布了2024年体外诊断试剂省际联盟集中带量采购公告(第2号),详细说明了采购周期内的执行情况、产品最高有效申报价、首年采购需求量以及首年意向采购量。

总结

本周报深入分析了医药生物行业的最新市场动态、投资机会及宏观数据。报告指出,在呼吸道疾病高发期背景下,相关产业链(检测、疫苗、感冒药、抗感染)存在显著投资机会。尽管A股医药生物指数表现不佳,但2025年年度投资策略强调从支付视角挖掘结构性机会,重点关注院内政策支持、需求扩容及出海三大方向。同时,报告通过详实数据展示了医院诊疗人次正增长、基本医保收支情况、医药制造业收入利润变化以及原料药价格波动,并更新了上市公司研发进展和耗材带量采购政策动态,为投资者提供了全面专业的市场分析。报告最后提示了控费政策超预期、研发失败、政策支持不及预期及板块估值下挫等风险。

-

泡泡玛特(09992):25H1业绩点评:IP矩阵维持健康,全球化布局再加速

-

美好医疗(301363):业绩受产能转移影响短期承压,期待新业务拓展潜力

-

特步国际(01368):主品牌及索康尼协同增长,持续聚焦跑步赛道

-

医药生物行业跨市场周报:商保创新药目录初审通过,支付端空间持续拓宽

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送