-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

生物柴油行业深度系列(一):出口困境尾声,内需空间广阔

生物柴油行业深度系列(一):出口困境尾声,内需空间广阔

-

下载次数:

2155 次

-

发布机构:

平安证券

-

发布日期:

2025-04-20

-

页数:

27页

中心思想

全球政策驱动生物柴油需求增长,中国出口困境渐消

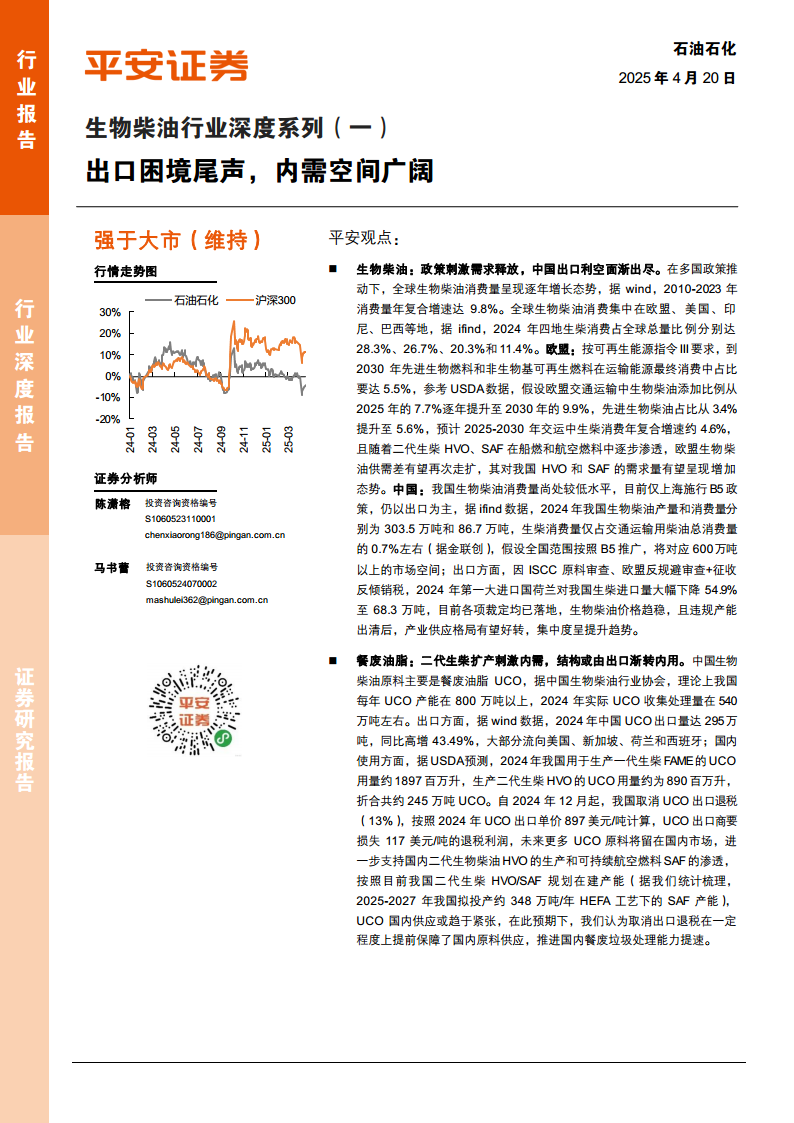

在全球多国可再生能源政策的强力推动下,生物柴油消费量呈现逐年增长态势,2010-2023年全球消费量年复合增速达9.8%。欧盟RED III指令、美国可再生燃料标准(RFS)以及印尼B40计划等政策,明确了生物柴油在交通运输、船燃及航空燃料中的掺配比例目标,为全球生物柴油市场提供了持续的需求支撑。中国生物柴油行业在经历欧盟反倾销税、ISCC原料审查等出口利空因素后,市场格局正逐步优化,违规产能出清,价格趋稳,出口困境有望反转。

中国生物柴油市场结构转型,内需与二代生柴成新增长点

中国生物柴油市场正从以出口为主导向内需驱动转型。尽管目前国内生物柴油消费量仍处于较低水平,但若全国范围推广B5政策,将释放600万吨以上的巨大市场空间。同时,随着国内二代生物柴油(HVO)和可持续航空燃料(SAF)产能的加速释放,对餐废油脂(UCO)等原料的需求将大幅增长。中国取消UCO出口退税的政策,将促使更多UCO原料留在国内,以满足HVO/SAF生产需求,从而推动UCO市场结构由出口转向内用,并进一步提升国内餐废垃圾处理能力。

主要内容

一、全球生物柴油市场概览与主要区域政策分析

全球消费增长与主要区域分布

全球生物柴油消费量在各国政策刺激下持续增长。据Wind数据,2010-2023年全球生物柴油消费量年复合增速达9.8%,2023年消费量达到2262.6拍焦耳,同比增长17.3%。IEA预测,2024-2028年全球生物柴油消费量年复合增速在正常情况下约为1.3%,乐观情况下可达5.1%。2024年,全球生物柴油消费主要集中在欧盟(28.3%)、美国(26.7%)、印尼(20.3%)和巴西(11.4%)等地。近两年(2022-2024年),消费增量主要来自美国(6570.4千吨)、印尼(3570.4千吨)、巴西(1081.3千吨)、中国(132.6千吨)和马来西亚(89.2千吨)。

欧盟政策与市场展望

欧盟通过RED I、RED II、RED III等指令持续推动可再生能源发展。最新的RED III指令要求到2030年,先进生物燃料和非生物基可再生燃料在运输能源最终消费中占比提升至5.5%。参考USDA数据,假设欧盟交通运输中生物柴油添加比例从2025年的7.7%逐年提升至2030年的9.9%,其中先进生物柴油占比从3.4%提升至5.6%,预计2025-2030年交通运输中生物柴油消费年复合增速约4.6%,总消费量年复合增速约4.9%。随着二代生柴HVO和SAF在船燃和航空燃料中逐步渗透,欧盟生物柴油供需差有望再次走扩,其对我国HVO和SAF的需求量有望增加。欧盟生物柴油原料结构中废弃油脂占比从2015年的15.5%上升至2021年的26.7%,2024年回升至24.4%,废弃食用油制生物柴油具有最低的单位碳排放值,减排量可达84%。

中国市场现状与出口困境

中国生物柴油消费量仍处于较低水平,2024年产量303.5万吨,消费量86.7万吨,仅占交通运输用柴油总消费量的0.7%左右。若全国推广B5政策,将对应600万吨以上的市场空间。出口方面,受欧盟反规避审查、反倾销税(21.7%至35.6%)以及ISCC原料审查等因素影响,2024年我国生物柴油出口量同比下降43.0%,其中对荷兰出口量大幅下降54.9%至68.3万吨。然而,随着各项裁定落地,生物柴油价格趋稳,违规产能出清,产业供应格局有望好转,集中度呈提升趋势。

美国生物燃料渗透与原料策略

美国可再生燃料标准(RFS)自2005年实施以来,持续推动生物燃料渗透。2005-2024年美国生物柴油消费量年复合增长率达21.8%,2024年消费量同比增加8.4%。美国主要以豆油和进口UCO作为原料自产生柴。2023-2024年,美国从中国大量进口UCO,2024年进口量达127万吨,同比增加52%,以满足碳排放标准并获取政府补贴。然而,自2025年1月起,美国财政部将进口UCO排除在45Z原料名单之外,使用进口UCO的生物燃料生产商将无法获得税收抵免,可能促使其转向进口动物油脂等替代原料。

印尼B40计划与棕榈油供需

印尼作为棕榈油基生物柴油生产大国,致力于通过强制掺混政策消耗过剩棕榈油产能。2025年将强制推行B40计划,并为2025年分配1562万千升棕榈油基生物柴油,同比提高20%。2026年计划实施B50。在政策支持下,2015-2024年印尼生物柴油消费量年复合增速高达34.8%。印尼生物柴油在石化柴油中的混配比例持续提升至2024年的近30%。印尼主要使用棕榈油生产生物柴油,其废弃油脂UCO和棕榈油残渣主要用于出口。2025年印尼棕榈油供需预计维持平衡,但B40计划的实际执行效果,特别是POGO价差走高导致非PSO部门执行意愿较低,可能影响全球棕榈油供需平衡。

二、餐废油脂(UCO)市场结构转变与国内需求潜力

中国UCO供需与出口转向

中国生物柴油原料主要为餐废油脂UCO。理论上,我国每年UCO产能在800万吨以上,2024年实际收集处理量约540万吨,其中约55%用于出口,45%用于国内生产。2024年中国UCO出口量达295万吨,同比高增43.49%,主要流向美国、新加坡、荷兰和西班牙。国内用于生产一代生柴FAME和二代生柴HVO的UCO用量合计约245万吨。自2024年12月起,我国取消UCO出口退税(13%),导致UCO出口商损失约117美元/吨的退税利润,促使出口量回落(2025年1-2月同比下降42%),更多UCO原料将留在国内市场,支持HVO/SAF生产。

二代生柴扩产与UCO内需刺激

国内二代生物柴油HVO/SAF的规划扩产将大幅刺激UCO内需。根据住建部数据,中国餐厨垃圾年产量已突破1.8亿吨,按5%潜在含油率对应约900万吨的UCO潜在供给。假设生产1吨FAME需要0.97吨UCO,维持300万吨生物柴油产量约需291万吨UCO。剩余的609万吨UCO供给,若按HEFA路径下SAF全流程收率55%计算,可生产约335万吨SAF。然而,我国2025-2027年拟投产约348万吨/年HEFA工艺下的SAF产能,远期拟新增223万吨/年,这意味着中长期国内UCO可能呈现供不应求的状态。取消出口退税政策在一定程度上提前保障了国内原料供应。

主要进口国UCO政策变化

荷兰对我国UCO进口量大增。受欧盟植物油产量不足(2024年油菜籽产量同比下滑3.9%,葵花籽油产量同比下滑15.4%)和RED III指令推进、Fuel EU法规生效等因素影响,2025年1-2月荷兰对我国UCO进口量达8.6万吨,同比增长161%。同时,印尼限制废食用油和棕榈油残渣出口,也使得全球UCO供给偏紧。美国在2023-2024年大量进口中国UCO,但随着2025年1月美国财政部将进口UCO排除在45Z原料名单之外,美国生物燃料生产商将转向进口动物油脂等替代原料,这可能进一步影响全球UCO的供需格局。

三、国内生物柴油产业格局与投资建议

一代生柴格局稳定,二代生柴加速扩产

我国是全球主要的生物柴油生产国。一代生物柴油FAME的供应格局已基本奠定,现有在产产能达192.5万吨,头部企业如卓越新能、嘉澳环保等产能规模领先。然而,受欧盟反倾销税影响,2024年国内酯基生物柴油产量下降45%,多数工厂停工。二代生物柴油HVO处于加速扩能阶段,现有在产产能198.7万吨,在建产能高达335万吨,2024年烃基生物产量增长16.28%。但受原料供应能力和市场需求影响,投产进程和规模可能不及预期。

重点企业分析与投资建议

- 卓越新能(688196.SH): 国内一代生柴龙头企业,产销规模最大,出口量多年保持国内第一。公司通过持续优化工艺,废油脂转酯化率达99%。截至2024年中期,生物柴油产能50万吨,生物基材料9万吨。10万吨/年烃基生物柴油项目(可灵活调整产出HVO/SAF)预计2025年三季度投产,未来规划生物柴油总年产能达85万吨。

- 山高环能(000803.SZ): 国内UCO原料领先供应商,业务聚焦有机餐厨固废无害化处理与资源化利用,并逐步向下游生物柴油拓展。截至2024年上半年,餐废垃圾处理规模达4630吨/日,平均自产油脂量近6000吨/月。公司计划未来三年内餐废垃圾处理规模达到8000-10000吨/日,并与山东尚能合作建设年产50万吨生物柴油项目。

- 朗坤环境(301305.SZ): 主营生物质废弃物处理,积极布局下游生物柴油。截至2024年上半年,公司共有35个生物质资源再生中心项目,其中21个已投入运营。公司已布局广州、深圳、北京三个生物能源生产基地,生物能源产能总规模42万吨/年,并计划提升二代生物柴油(HVO)及生物航煤(SAF)生产供应能力。

风险提示

- 政策实施力度不及预期: 若各国生物柴油使用政策实施效果不佳,可能导致需求端增长不及预期。

- 欧美等国对我国生柴出口制裁再度加码的风险: 若欧盟加征更高反倾销税或实施更严格原料审查,可能再次冲击我国生物柴油出口。

- 原材料价格大幅波动的风险: 随着HVO/SAF产能释放,对UCO需求大幅增加可能导致UCO短期供不应求,推高价格,增大企业成本压力。

- 产能大幅扩张后供应过剩的风险: 我国二代HVO/SAF在建产能规模较大,若集中释放可能面临供应过剩风险。

总结

全球生物柴油市场在多国政策的持续推动下,正迎来稳健增长。中国生物柴油行业在克服出口困境后,正逐步实现市场结构的转型,内需的释放和二代生物柴油(HVO/SAF)的快速发展成为新的增长引擎。餐废油脂(UCO)作为主要原料,其市场流向将由出口转向国内,以满足日益增长的二代生柴生产需求,这可能导致国内UCO供应趋紧。在此背景下,建议关注在技术、原料供应和市场布局方面具有优势的领先企业,如卓越新能、山高环能和朗坤环境,它们有望在全球生物柴油产业转型升级中把握机遇。然而,政策实施、贸易制裁、原料价格波动及产能过剩等风险仍需警惕。

-

生物医药行业:2025年首次新增商保目录,医保及商保目录预计今年10-11月公布结果

-

国产新药闪耀ASCO2025,关注相关企业投资机遇

-

皓元医药(688131):前端业务促使业绩增长,利润率延续改善状态

-

“大家一起找不同”之医药基金经理篇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工行业周报 · 基础化工行业:碳酸锂、丁二烯价格上行,关注结构性机会

- 医药生物行业周报(1月第1周):AI赋能医药制造业战略升级

- 2025年中国乙脑病毒疫苗行业洞察报告:国家免规政策升级驱动市场扩容,“辽宁成大-成都生物制品研究所-康泰生物”三强地位形成稳态,新兴市场如何破局(精华版)

- 医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

- 医药生物行业周报:手术机器人行业或进入商业化和政策加速期,关注天智航、微创机器人-B

- 医药生物行业周报(26年第1周):脑机接口、AI医疗行情火热,关注相关产业链投资机会

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送