-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

自研成果转化开始逐步兑现,一体化能力持续强化

自研成果转化开始逐步兑现,一体化能力持续强化

-

下载次数:

1907 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2023-08-25

-

页数:

36页

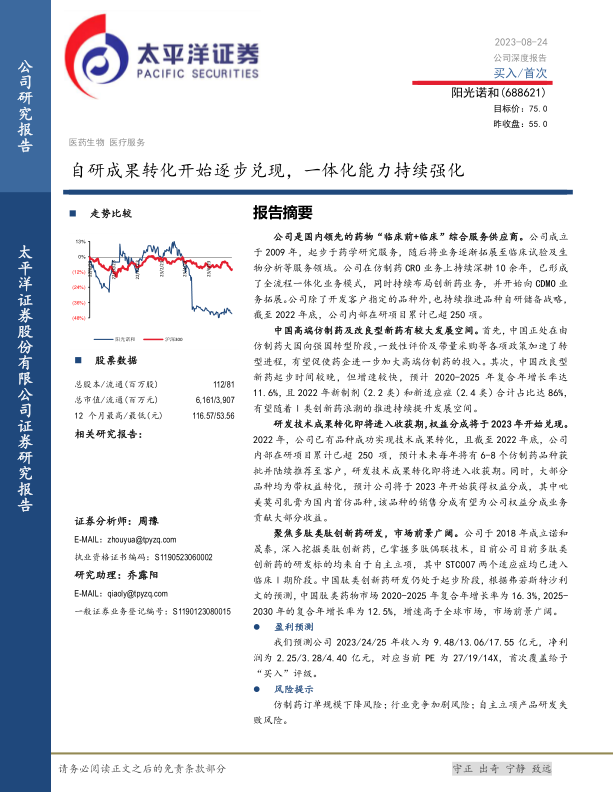

阳光诺和(688621)

公司是国内领先的药物“临床前+临床”综合服务供应商。公司成立于2009年,起步于药学研究服务,随后将业务逐渐拓展至临床试验及生物分析等服务领域。公司在仿制药CRO业务上持续深耕10余年,已形成了全流程一体化业务模式,同时持续布局创新药业务,并开始向CDMO业务拓展。公司除了开发客户指定的品种外,也持续推进品种自研储备战略,截至2022年底,公司内部在研项目累计已超250项。

中国高端仿制药及改良型新药有较大发展空间。首先,中国正处在由仿制药大国向强国转型阶段,一致性评价及带量采购等各项政策加速了转型进程,有望促使药企进一步加大高端仿制药的投入。其次,中国改良型新药起步时间较晚,但增速较快,预计2020-2025年复合年增长率达11.6%,且2022年新制剂(2.2类)和新适应症(2.4类)合计占比达86%,有望随着Ⅰ类创新药浪潮的推进持续提升发展空间。

研发技术成果转化即将进入收获期,权益分成将于2023年开始兑现。2022年,公司已有品种成功实现技术成果转化,且截至2022年底,公司内部在研项目累计已超250项,预计未来每年将有6-8个仿制药品种获批并陆续推荐至客户,研发技术成果转化即将进入收获期。同时,大部分品种均为带权益转化,预计公司将于2023年开始获得权益分成,其中吡美莫司乳膏为国内首仿品种,该品种的销售分成有望为公司权益分成业务贡献大部分收益。

聚焦多肽类肽创新药研发,市场前景广阔。公司于2018年成立诺和晟泰,深入挖掘类肽创新药,已掌握多肽偶联技术,目前公司目前多肽类创新药的研发标的均来自于自主立项,其中STC007两个适应症均已进入临床Ⅰ期阶段。中国肽类创新药研发仍处于起步阶段,根据弗若斯特沙利文的预测,中国肽类药物市场2020-2025年复合年增长率为16.3%,2025-2030年的复合年增长率为12.5%,增速高于全球市场,市场前景广阔。

盈利预测

我们预测公司2023/24/25年收入为9.48/13.06/17.55亿元,净利润为2.25/3.28/4.40亿元,对应当前PE为27/19/14X,首次覆盖给予“买入”评级。

风险提示

仿制药订单规模下降风险;行业竞争加剧风险;自主立项产品研发失败风险。

中心思想

核心业务与战略转型

- 阳光诺和作为国内领先的药物“临床前+临床”综合服务供应商,凭借十余年深耕仿制药CRO的经验,已形成全流程一体化业务模式,并在药学研究和生物等效性试验(BE)服务领域积累了丰富经验。

- 公司积极响应市场变化和政策导向,持续布局创新药CRO业务,加大药物发现和新药PK/PD等技术平台的投入,聚焦多肽类和小核酸类药物的研发,实现仿制药CRO与创新药CRO“两条腿走路”的战略转型。

- 公司通过持续推进品种自研储备战略,截至2022年底,内部在研项目累计已超250项,其中创新药STC007已进入临床Ⅰ期阶段,并预计未来每年将有6-8个仿制药品种获批。

业绩增长与市场前景

- 公司营收及归母净利润实现快速增长,2018-2022年营业收入复合增速达49.65%,归母净利润复合增速达65.09%,盈利能力持续稳定提升,毛利率和净利率均呈现稳步上升趋势。

- 自研成果转化即将进入收获期,预计从2023年开始获得权益分成,其中吡美莫司乳膏等首仿品种的销售分成有望为公司贡献大部分收益,为公司业绩增长提供新动力。

- 中国高端仿制药、改良型新药以及肽类创新药市场前景广阔,预计改良型新药市场2020-2025年复合年增长率达11.6%,中国肽类药物市场2020-2025年复合年增长率达16.3%,为公司相关业务发展提供了巨大的市场空间。

- 公司制剂工艺成熟,特殊制剂研发服务能力大幅提升,募投项目“特殊制剂研发平台”已建设完毕并投入使用,将进一步强化公司在微球、纳米晶体等高技术壁垒制剂领域的竞争力。

主要内容

一、公司概况:国内领先的药物“临床前+临床”综合服务供应商

业务布局与研发实力

- 深耕仿制药CRO十余年,持续布局创新药CRO业务: 阳光诺和成立于2009年,从药学研究服务起步,逐步拓展至临床试验及生物分析等领域,现已成为国内领先的药物“临床前+临床”综合服务供应商。公司在仿制药CRO业务上形成全流程一体化模式,并在制剂剂型上提供普通口服固体制剂、注射制剂以及呼吸道药物递送平台制剂、改良型新药、复杂注射剂、儿童用药及罕见病用药等各类特殊制剂的研究。截至2022年底,公司累计已有13项仿制药首家取得药品注册批件或首家通过一致性评价。同时,公司持续提升创新药服务能力,加大药物发现和新药PK/PD等技术平台的投入,聚焦多肽类和小核酸类药物的研发,截至2022年底,公司参与研发和自主立项研发的项目中,共8项新药项目已获批进入临床阶段,其中2.2类新药BTP0611于2023年6月获批临床。

- 在研项目储备丰富,即将进入收获期: 公司除了开发客户指定品种外,还持续推进品种自研储备战略,加大自主立项的多肽创新药、改良型新药和特色仿制药的研发投入。截至2022年底,公司内部在研项目累计已超250项,预计未来每年将有6-8个仿制药品种获批并陆续推荐至客户。公司已有品种成功实现技术成果转化,其中自研首仿品种吡美莫司乳膏已与知原药业签署协议,公司将获得部分销售分成;2023年6月,公司与昂利康就共同开发NHKC-1项目达成合作,公司将获得合同里程碑付款累计总金额7,500万元(含税),并获得50%的销售收入。

- 股权结构清晰,创始人持股比例较高: 董事长利虔先生及董事、总经理刘宇晶先生为公司创始人,其中控股股东及实控人利虔先生持股27.59%,刘宇晶先生持股5.42%。公司拥有6家全资子公司和5家控股子公司,业务涵盖药学研究、临床试验、临床前研究、生物分析以及多肽药物、复杂注射剂及新药研发服务。

财务表现与订单储备

- 营收及利润快速增长,盈利能力持续稳定提升: 公司营业收入从2018年的1.35亿元快速增长至2022年的6.77亿元,复合增速达49.65%;2023年Q1实现营收2.32亿元,同比增长57.09%。归母净利润从2018年的0.21亿元快速增长至2022年的1.56亿元,复合增速达65.09%;2023年Q1实现归母净利润0.48亿元,同比增长43.52%。

- 各项业务收入持续增长,药学研究服务收入占比过半: 药学研究服务收入从2018年的0.73亿元增长至2022年的4.42亿元,占总收入比重超65%,复合增速达58.66%。临床试验及生物分析服务收入从2018年的0.62亿元增长至2022年的2.34亿元,复合增速达39.38%。

- 毛利率及净利率持续稳步提升: 公司毛利率从2018年的42.39%持续增长至2022年的55.48%;净利率从2018年的14.96%持续增长至2022年的23.36%。药学研究服务毛利率整体保持上升趋势,2022年达到66.73%。

- 期间费用率总体保持稳定,研发费用率持续增长: 公司管理费用率、销售费用率和财务费用率基本保持稳定,研发费用逐年增长,从2018年的846万元增长至2022年的8,969万元,研发费用率从5.93%提升至13.26%。

- 在手订单充足,以仿制药订单为主: 截至2022年底,公司在手订单为19.94亿元,同比增长27.17%;2022年新签订单为11.02亿元,同比增长18.62%。2020年末在手订单中,药学研究及生物等效性试验订单合计占比达87.58%,其中大部分为仿制药订单。

二、行业概况:中国仿创CRO持续高景气,需求有待进一步扩充

医药市场结构与CRO发展

- 中国医药市场仍以仿制药为主导,且增速有望维持较高水平: 根据弗若斯特沙利文数据,中国医药市场规模预计从2018年的2316亿美元增长到2023年的3221亿美元,复合年增长率为6.8%。其中,仿制药市场规模占比在2018年为55.5%,预计2023年提升至57.2%。在人口老龄化加剧、“健康中国2030”新医疗需求释放等因素推动下,中国仿制药市场规模增长有望持续提速。

- 中国CRO呈现高景气,药学研究及临床试验市场增长有望提速: 根据Frost&Sullivan数据,全球CRO市场规模预计2019-2024年复合年增长率为8.9%,而中国CRO市场规模预计同期复合增长率高达26.5%,增速远超全球水平,呈现高景气。预计中国药学研究市场规模将以24.6%的增长率增长至2024年的30亿美元。中国临床试验市场(Ⅰ-Ⅳ期)规模预计2019-2024年复合增长率将达到31.3%,生物等效性试验市场规模预计同期复合增长率将达到20.1%。

政策驱动与市场需求空间

- 利好政策持续出台,仿制药及创新药CRO受益明确:

- 仿制药CRO: 自2016年起,国家陆续出台MAH制度试点、口服固体制剂一致性评价、注射剂仿制药一致性评价(2020年启动)以及药品集中带量采购等政策。这些政策加速了仿制药市场的转型进程,促使药企加大研发投入,丰富仿制药品种储备,并加快一致性评价工作,从而扩大了仿制药CRO的需求。

- 创新药CRO: 自2015年“加快创新药审评审批”以来,我国药政改革持续深化,加入ICH、深化审评审批制度改革、临床试验“默认值”等政策的出台,激发了制药企业的创新热情,为创新药CRO行业带来增量需求。

- 仿制药及创新药CRO均存在较大需求空间,且有望进一步扩充:

- 仿制药: 我国化学仿制药获批数量持续增长,2021年再创新高,共批准上市1163个化学仿制药。仿制药ANDA受理数量从2021年起实现快速增长,2022年达到2317件。一致性评价受理数量在注射剂新增量的推动下基本保持稳定,注射剂(注射液+粉针)一致性评价申报占比持续提升,2022年已提升至67.4%。2021年注射剂是我国化学药市场第一大剂型(54%),其一致性评价仍有较大推进空间。未来,吸入制剂、滴眼液、外用制剂等其他剂型的一致性评价以及生物类似药的评价指导原则的推进,将进一步扩充仿制药CRO需求。

- 创新药: 中国创新药IND数量从2018年的685个增长至2022年的1232个,复合增长率为15.8%。创新药NDA数量从2018年的99个增长至2022年的295个,复合增长率达31.4%。全球医药研发费用持续增长,从2012年的1361亿美元增长至2019年的1860亿美元,预计2024年将达到2211亿美元,研发投入的持续增加将进一步推动下游客户对创新药CRO的需求。全球制药公司研发管线数量持续增长,2022年突破2万个,同比实现8.2%的增长。

三、投资看点

高端仿制药与改良型新药机遇

- 中国高端仿制药有较大发展空间: 中国正处在由仿制药大国向强国转型阶段,一致性评价及带量采购等政策加速了转型进程,促使药企加大对技术壁垒较高、市场前景较大、盈利空间较高的高端仿制药的投入。中国A股上市化学药企业平均研发费用率从2018年的4.6%提升至2022H1的6.8%。

- 改良型新药市场前景广阔: 中国改良型新药起步时间较晚,但增速较快。根据弗若斯特沙利文预测,中国改良型新药市场规模预计到2025年将达到5612.9亿元人民币,2020-2025年复合年增长率达11.6%。2022年,改良型新药的开发整体以新制剂(2.2类)和新适应症(2.4类)为主,二者合计占比达86%。截至2022年8月,在研改良型新药品种依旧以新剂型(2.2类)为主,占比约58%,且有107个化学改良型新药处于临床试验阶段,临床Ⅰ期占比超50%,未来几年有望迎来集中上市。改良型新药的投融资景气度较高,自2020年起快速增长,未来改良型新药CRO的需求有望持续。

特殊制剂与多肽创新药潜力

- 公司制剂工艺成熟,特殊制剂研发服务能力将大幅提升: 公司在药品制剂开发过程中,通过缓控释制剂技术平台、多肽药物分子设计及开发、特殊制剂研发平台等,持续完善制剂工艺,形成成熟的制剂工艺。公司擅长的制剂属于新型给药系统,技术壁垒较高,如长效注射剂中的微球、纳米晶体等,在临床上优势明显,市场前景广阔。全球获批的微球产品数量较少,竞争格局良好,中国微球制剂市场规模增速远超全球,2015-2019年复合增长率为20.8%,预计到2024年将增长至116.1亿元,复合年增长率19.7%。公司投资1.58亿元建设的“特殊制剂研发平台项目”已建设完毕并达到可使用状态,完全达产后预计每年为公司带来约1.5亿增量收入。

- 聚焦多肽类肽创新药研发,市场前景广阔: 公司于2018年成立诺和晟泰,深入挖掘类肽创新药,已掌握多肽偶联技术,并建立了高难度的多肽分子与靶向蛋白计算机辅助模拟对接和大规模化合物库的筛选技术。公司目前多肽类创新药的研发标的均来自于自主立项,其中STC007两个适应症(术后疼痛、接受血液透析的成人慢性肾脏疾病相关的中至重度瘙痒)均已进入临床Ⅰ期阶段。中国肽类创新药研发

-

基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

-

基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

-

医药日报:FDA授予Sutacimig突破性疗法认定

-

医药日报:FDA授予Brepocitinib优先审评资格

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送