-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

精于稀缺高难合成药物,布局高端制剂产能

精于稀缺高难合成药物,布局高端制剂产能

-

下载次数:

2488 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-08-09

-

页数:

26页

博瑞医药(688166)

掌握高难仿制原料药合成工艺,产能释放在即。(1)公司是国内稀缺的聚焦高难仿制药合成工艺开发的生物公司,掌握包括恩替卡韦、磺达肝癸钠、艾立布林等多个结构复杂、合成步骤多的原料药生产技术。(2)特色原料药附加值高,重磅原研专利到期为仿制药发展带来机遇;公司携手正大天晴实现恩替卡韦片国内首仿、国外专利挑战成功;快速高效、高超合成能力获验证。(3)生产基地接近满产,募投新建厂房陆续验收,产能压力将获得缓解。公司投产车间的产能利用率基本维持90%以上;新建原料药和高端制剂生产基地,产能明年有望集中释放。

成功转型“制剂一体化”,布局补铁剂、吸入剂等高端制剂。(1)带量采购背景下,更低成本的公司在报价上更具优势。公司从原料药向下游制剂端延伸,控制成本能力强于制剂厂商。(2)公司从2020年开始制剂销售,现已经拥有8款制剂产品。第七次带量采购中,公司米卡芬净钠中标,预计带来千万元营收增量。今年新获批阿加曲班注射液、奥司他韦干混悬剂;高难度艾立布林制剂已报产,或成首仿,原研中国销售近5亿。(3)在研制剂管线丰富,布局铁剂、吸入制剂,皆为高研发壁垒、需求刚性、市场竞争较好品种。

仿创结合,创新高分子偶联药物进入临床,打开远期天花板。基于偶联药物平台开发,区别于传统高分子偶联药物,公司的高分子偶联药物具有靶向性,候选药物BGC0228可将药物富集于病变组织,同时减少毒副作用;BGM0504为GLP-1/GIP双重激动剂,用于血糖控制、减重和NASH,已展现出比获批产品更佳的有效性潜力。

盈利预测与估值

我们认为公司未来制剂销售会随着新品种获批、集采进入快速放量期,原料药业务已经和客户形成较为稳定的合作关系。我们预计,公司2022/23/24年实现营收12.57/15.15/18.53亿元;考虑到产品进入集采后原料药制剂端均会承受价格压力,预计2022/23/24年毛利率为54.79%/54.48%/53.11%。

采用PE法对公司进行估值,参考同行业可比公司平均PE48X,我们审慎选取38X为公司2022年合理PE;我们认为,公司的合理市值为155.8亿元,对应股价27.13元。首次覆盖,给予“买入”评级。

风险

制剂产品销售不及预期、产能投建低于预期、创新药研发不及预期的风险。

中心思想

博瑞医药:高壁垒仿制药与创新药驱动的综合性药企转型

博瑞医药正成功从高壁垒仿制药原料药生产商转型为集原料药、制剂和创新药研发于一体的综合性生物医药公司。公司凭借其在复杂仿制药合成工艺方面的深厚积累,如恩替卡韦、磺达肝癸钠、艾立布林等高难度药物,确立了市场领先地位。通过“制剂一体化”战略,公司有效控制成本,并在带量采购背景下展现出强大的市场竞争力。同时,公司积极布局高端制剂和创新型高分子偶联药物,为长期增长打开了新的天花板。

市场机遇与核心竞争力

面对全球“专利悬崖”带来的仿制药市场扩容机遇,博瑞医药通过抢占首仿和持续研发高附加值特色原料药,实现了业务的快速增长。公司已形成包括多手性药物、发酵半合成等五大技术平台,并积极扩建产能以保障后续原料药和制剂的商业化。其在研管线丰富,涵盖补铁剂、吸入制剂等高研发壁垒品种,以及进入临床阶段的创新偶联药物,这些都构成了公司未来业绩增长的核心驱动力。

主要内容

复杂仿制药制备专家与全球市场布局

高壁垒原料药技术与多元化产品策略

博瑞医药以其在高壁垒仿制药原料药领域的专业能力而闻名,已发展成为具备原料药、制剂和创新药研发综合实力的企业。公司掌握了包括恩替卡韦、艾立布林等结构复杂、合成步骤多的高难度药物生产技术。其业务布局呈现“原料药与制剂一体、仿创结合、国内外业务并重”的特点。

公司通过“四维度”布局高难度壁垒产品,即复杂活性成分、复杂剂型、复杂给药途径和复杂药物-器械组合,并建立了发酵半合成、多手性药物、非生物大分子、吸入药物和偶联药物五大技术平台。这些平台使其能够开发高毛利、高难度的特色原料药。例如,2021年公司主要销售品种的毛利率普遍高于50%,其中米卡芬净原料药的毛利率高达76.23%,阿尼芬净原料药销售均价为166.10万元/千克,显示出其产品的高附加值。

在市场拓展方面,博瑞医药的原料药产品已在数十个国家实现商业化,并在主要国际规范市场进行了DMF注册并取得GMP认证。其下游客户包括以色列梯瓦制药、美国迈兰、日本日医工等海外知名仿制药企,以及恒瑞医药、正大天晴、扬子江药业、齐鲁制药等国内巨头,客户粘性强。2021年,公司海外收入达4.89亿元,占总收入的46.54%,且海外业务毛利率高达70.01%,高于国内业务的44.16%,显示出其在全球市场的竞争力。

公司收入来源多元,除医药中间体/原料药销售外,还包括技术转让和销售分成。2021年,原料药销售、制剂销售、技术转让、销售分成分别占总营收的83.45%、4.71%、6.44%、5.19%。这反映了公司在制药产业链中的技术优势和话语权。

产能扩建与市场机遇把握

为应对前期产能不足的问题,博瑞医药正加速产能扩建。募投项目泰兴原料药和制剂生产基地(一期)处于验收阶段,即将贡献新产能。此外,博瑞(山东)原料药一期项目和苏州海外高端制剂药品生产项目也正在推进中。这些新厂房的投产将有效缓解产能压力,并支持公司“制剂一体化”战略的实施,使其在下游制剂放量后能更好地满足市场需求,并获得更大的自主定价权。

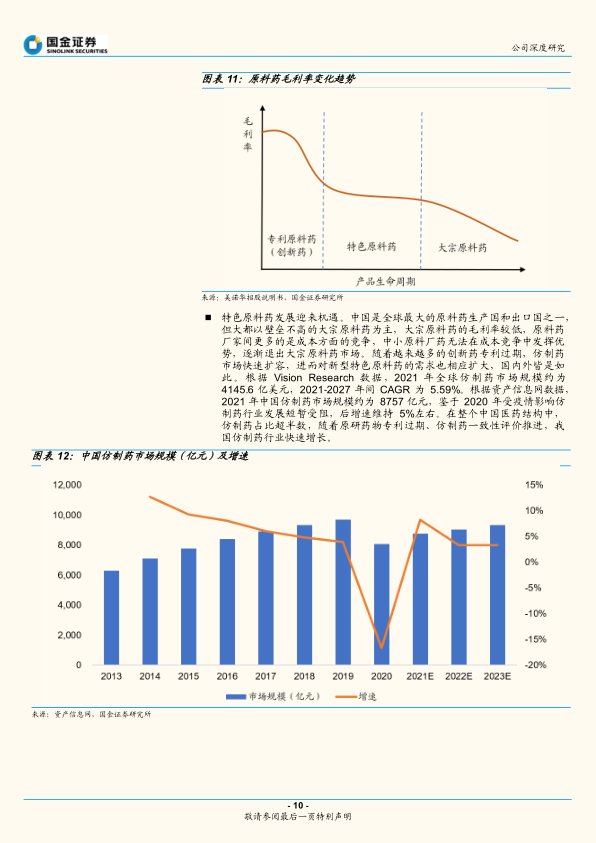

全球“专利悬崖”的到来为特色原料药市场带来了巨大机遇。据Vision Research数据,2021年全球仿制药市场规模约为4145.6亿美元,预计2021-2027年间复合年增长率为5.59%。中国仿制药市场规模在2021年达到约8757亿元,且在整个中国医药结构中占比超半数。博瑞医药通过专利挑战、抢先仿制等策略,成功抓住了这一市场机遇。

公司创始人袁建栋在创新药和高端仿制药领域具有深厚背景,主导了多项核心专利技术。截至2021年,公司累计取得发明专利324件,并在美国、日本、加拿大、欧洲、韩国等多个国家和地区进行布局。

恩替卡韦是公司成功抢占首仿的典型案例。2010年,公司与正大天晴合作的恩替卡韦制剂成功实现国内首仿,打破了进口垄断。在美国市场,公司也成功将恩替卡韦关键中间体供应给印度仿制药公司Cipla,助力其制剂产品在原研专利到期前上市并取得180天独占期。恩替卡韦制剂进入集采后,虽然价格大幅下降,但原料药需求迅速上升,公司2020年恩替卡韦原料药采购量大幅增加。

磺达肝癸钠是公司通过多手性合成工艺平台开发的另一高壁垒产品。公司于2019年6月取得磺达肝癸钠原料药生产批件,成为国内第二个国产厂家。公司拥有2项磺达肝癸钠原料药制备专利,可实现一次过柱纯化,纯度达99.5%以上,大大缩短了纯化时间和步骤。2021年,磺达肝癸钠销售同比增长244%,主要得益于制剂在印度和欧洲用于新冠重症患者治疗以及国内制剂放量,其中扬子江药业的磺达肝癸钠注射液在2021年销售额达2329万元,同比增长526%。

“制剂一体化”转型与创新药布局

制剂业务的成本优势与新品种储备

博瑞医药成功转型“制剂一体化”,在带量采购背景下,其从原料药向下游制剂端延伸的模式,使其在成本控制方面优于单纯的制剂厂商,具备更大的降价空间和市场竞争力。公司自2020年正式进军制剂销售,目前已拥有8款制剂产品成功商业化。2021年公司制剂收入达4959万元,同比增长37.08%。

2022年,公司新获批阿加曲班注射液、奥司他韦干混悬剂,进一步丰富了制剂产品线。注射用米卡芬净钠在第七次国家带量采购中中标,预计将为公司带来千万元级别的营收增量。奥司他韦干混悬剂的获批,尤其是在流感高发期,因其更便捷的剂型(相较于胶囊),有望取代部分颗粒剂型市场,为公司贡献更多销售。

公司在研制剂管线丰富,包括已报产的高难度多手性药物艾立布林,该药原研在中国销售额接近5亿元,公司有望成为首仿。此外,公司还布局了国内空白的补铁剂(如羧基麦芽糖铁,全球销售规模预计达14亿美元)和吸入制剂(如吸入用布地奈德混悬液,市场规模可达32.6亿元)等高研发壁垒、需求刚性、市场竞争格局较好的品种。公司通过发行可转债和定增募集资金,用于苏州吸入剂及其他化学药品制剂生产基地和生物医药研发中心建设,以推动高端吸入制剂的开发。

仿创结合与远期天花板的拓展

博瑞医药通过仿创结合的策略,积极研发高分子偶联药物,以打开远期增长天花板。公司基于抗体、多肽、高分子偶联药物技术,自主研发具有靶向作用的高分子偶联药物,旨在最大限度地将药物富集于病变组织,同时减少毒副作用。目前,注射用BGC0222和BGC0228已进入临床Ⅰ期。BGM0504作为GLP-1/GIP双重激动剂,用于血糖控制、减重和NASH,已展现出比获批产品更佳的有效性潜力。

除了自主研发,公司还通过股权投资的方式布局科技前沿创新药企,如投资聚焦ADC领域的徕特康、启光德建,以及从事慢性心衰、自免领域新药研发的因诺瑞康、誉祥医药和Citryll BV。这些投资有助于公司围绕产业链获取技术、原料和渠道资源,为创新药的全面布局打下基础。

盈利预测与估值分析

国金证券研究所预计,博瑞医药2022/23/24年将实现营收12.57/15.15/18.53亿元,同比增长19.45%/20.54%/22.30%。归母净利润预计为290/349/424百万元,同比增长18.99%/20.22%/21.59%。考虑到产品进入集采后原料药和制剂端均会承受价格压力,预计2022/23/24年毛利率分别为54.79%/54.48%/53.11%。

具体来看,原料药板块营收预计稳中上升,2022/23/24年营收分别为10.28/12.21/14.71亿元,毛利率假设为53.11%/53.95%/53.46%。制剂板块将迎来快速放量,预计2022/23/24年营收分别为0.99/1.60/2.42亿元,同比增长100.21%/60.99%/51.23%,毛利率预计呈下降趋势,假设为40.34%/39.82%/37.91%。技术转让或服务收入预计保持稳定增长,2022/23/24年分别为7464/8230/9099万元,毛利率假设为64.27%/65.33%/65.39%。产品权益分成收入预计未来三年将以5%的速度递减。

采用PE估值法,参考同行业可比公司平均PE 48X,审慎选取38X作为公司2022年合理PE,得出公司合理市值为155.8亿元,对应目标股价27.13元,首次覆盖给予“买入”评级。

风险提示

报告提示了多项风险,包括制剂产品销售不及预期、产能投建进度低于预期以及创新药研发不及预期的风险。制剂业务的销售团队搭建和营销策略、在建工程的政策变动和规划调整、以及创新药研发周期长、投入大、不确定性多等因素,都可能影响公司的未来业绩。

总结

博瑞医药凭借其在高难度仿制药原料药领域的深厚技术积累和“制剂一体化”的成功转型,正迎来快速发展期。公司通过抢占首仿、布局高端制剂以及积极推进创新偶联药物研发,构建了多元化的增长引擎。随着新产能的逐步释放和丰富在研管线的商业化,公司有望在仿制药市场扩容和创新药突破的双重驱动下,实现持续的业绩增长。尽管面临制剂销售、产能建设和创新药研发等方面的风险,但其核心竞争力、市场策略和前瞻性布局使其具备显著的投资价值。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送