-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

立足西南布局全国,多元化战略发展可期

立足西南布局全国,多元化战略发展可期

-

下载次数:

1071 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-10-14

-

页数:

23页

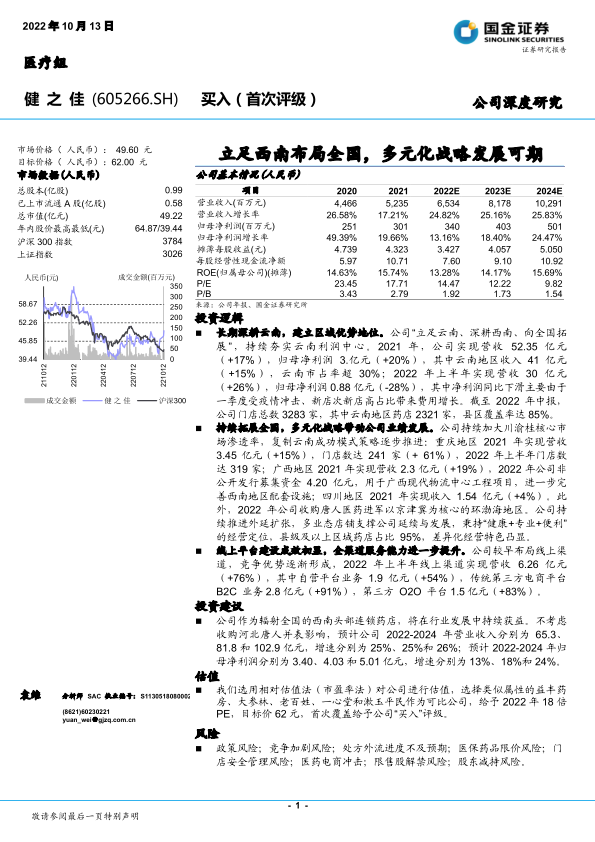

健之佳(605266)

投资逻辑

长期深耕云南,建立区域优势地位。公司“立足云南、深耕西南、向全国拓展”,持续夯实云南利润中心。2021年,公司实现营收52.35亿元(+17%),归母净利润3.亿元(+20%),其中云南地区收入41亿元(+15%),云南市占率超30%;2022年上半年实现营收30亿元(+26%),归母净利润0.88亿元(-28%),其中净利润同比下滑主要由于一季度受疫情冲击、新店次新店高占比带来费用增长。截至2022年中报,公司门店总数3283家,其中云南地区药店2321家,县区覆盖率达85%。

持续拓展全国,多元化战略带动公司业绩发展。公司持续加大川渝桂核心市场渗透率,复制云南成功模式策略逐步推进:重庆地区2021年实现营收3.45亿元(+15%),门店数达241家(+61%),2022年上半年门店数达319家;广西地区2021年实现营收2.3亿元(+19%),2022年公司非公开发行募集资金4.20亿元,用于广西现代物流中心工程项目,进一步完善西南地区配套设施;四川地区2021年实现收入1.54亿元(+4%)。此外,2022年公司收购唐人医药进军以京津冀为核心的环渤海地区。公司持续推进外延扩张,多业态店铺支撑公司延续与发展,秉持“健康+专业+便利”的经营定位,县级及以上区域药店占比95%,差异化经营特色凸显。

线上平台建设成效初显,全渠道服务能力进一步提升。公司较早布局线上渠道,竞争优势逐渐形成,2022年上半年线上渠道实现营收6.26亿元(+76%),其中自营平台业务1.9亿元(+54%),传统第三方电商平台B2C业务2.8亿元(+91%),第三方O2O平台1.5亿元(+83%)。

投资建议

公司作为辐射全国的西南头部连锁药店,将在行业发展中持续获益。不考虑收购河北唐人并表影响,预计公司2022-2024年营业收入分别为65.3、81.8和102.9亿元,增速分别为25%、25%和26%;预计2022-2024年归母净利润分别为3.40、4.03和5.01亿元,增速分别为13%、18%和24%。

估值

我们选用相对估值法(市盈率法)对公司进行估值,选择类似属性的益丰药房、大参林、老百姓、一心堂和漱玉平民作为可比公司,给予2022年18倍PE,目标价62元,首次覆盖给予公司“买入”评级。

风险

政策风险;竞争加剧风险;处方外流进度不及预期;医保药品限价风险;门店安全管理风险;医药电商冲击;限售股解禁风险;股东减持风险。

中心思想

区域深耕与全国扩张双轮驱动

健之佳作为西南地区领先的连锁药店企业,通过长期深耕云南市场,建立了显著的区域优势和品牌影响力,其在云南地区的门店覆盖率已达84.5%。在此基础上,公司积极复制成功模式,向川渝桂等西南核心市场持续渗透,并于2022年通过收购唐人医药进军京津冀环渤海地区,实现了从区域龙头向全国性连锁药店的战略性扩张。这种“区域深耕+全国扩张”的双轮驱动策略,为公司带来了营收的稳健增长和市场份额的持续提升。

多元业态与全渠道服务赋能增长

公司秉持“健康+专业+便利”的经营定位,构建了涵盖中西成药、中药材、保健食品、医疗器械、个人护理品、体检服务及生活便利品等丰富品类的多业态店铺体系,包括专业药房、便利店、药妆店、健康广场、中医诊所等,有效提升了公司的发展韧性。同时,健之佳积极布局线上渠道,通过自营平台和第三方电商平台实现了线上业务的快速增长,全渠道服务能力的提升不仅拓宽了获客途径,也增强了客户粘性,为公司业绩的持续发展注入了新动能。

主要内容

健之佳:区域龙头向全国性连锁药店迈进

深耕云南,辐射西南,并购华北构建全国版图

- 云南市场优势显著: 健之佳自1998年起深耕云南,2004年成立前身健之佳有限,业务逐步拓展。2015-2021年,云南地区营业收入从14.29亿元增长至41.32亿元,年复合增长率达19%。截至2022年中报,公司在云南拥有2321家医药零售门店,县区覆盖率达84.5%,显示出强大的区域控制力。

- 西南市场加速渗透: 公司持续加大在重庆、广西和四川等西南核心市场的渗透率。2021年,重庆地区营收3.45亿元(+15%),门店数达241家(+61%);广西地区营收2.3亿元(+19%);四川地区收入1.54亿元(+4%)。2022年,公司非公开发行募集资金4.20亿元用于广西现代物流中心工程项目,进一步完善西南地区配套设施。

- 全国化战略布局: 2020年公司在上交所主板上市,加速全国布局。2022年,公司拟分两阶段收购唐人医药100%股权,借此进军以京津冀为核心的环渤海地区,截至2021年末,唐人医药在河北、辽宁等地拥有659家门店,此举将显著突破公司原有区域发展限制,完善全国布局。

“健康+专业+便利”定位,优化产品结构

- 多元化经营定位: 公司长期秉持“健康+专业+便利”的经营定位,通过涵盖中西成药、中药材、保健食品、医疗器械、个人护理品、体检服务、生活便利品等丰富品类,以及健康营养咨询、皮肤护理咨询、专业药事服务等专业化服务,构建了专业药房、便利店、药妆店、健康广场、中医诊所、社区诊所、体检中心、社区卫生服务站等多种业态店铺,支撑公司经营的延续与发展。

- 中西成药主导营收: 中西成药是公司主营业务收入的主要来源,受益于处方药外流,其对公司主营业务收入的贡献从2015年的57%提升至2022年上半年的70%,毛利率稳定在30%左右。其他品类如体检服务和个人护理品外,毛利率波动幅度较小。

门店扩张与培育,驱动营收利润稳健增长

- 营收利润稳步提升: 2015-2021年间,公司主营业务收入从17.4亿元增长至48.6亿元,年复合增长率(CAGR)为19%;归母净利润从0.2亿元增长至3.0亿元,CAGR高达57%。净利率从2015年的1%提升至2021年的6%。

- 门店快速扩张: 2021年公司门店总数同比增长43%,截至2022年中报,门店总数达3283家。其中,云南地区药店2321家。新开门店数量在2021年较2020年增长143%,净增长857家。

- 新店培育与业绩释放: 尽管2022年上半年受疫情冲击及新店、次新店高占比带来的费用增长影响,归母净利润同比下滑28%,但公司新开门店80%以上能在24个月内实现盈利,且店龄越大的门店店均营业利润越高。随着疫情防控常态化、门店运营恢复以及新并购门店整合能力的加强,公司业绩增长趋势有望复苏。

行业政策红利释放,头部企业迎来发展机遇

连锁化率提升空间,利好龙头企业规模扩张

- 连锁化率持续提高: 2018年11月至2021年9月,我国药品经营许可持证企业中零售连锁企业门店占比从50%提高到56%,显示出行业连锁化趋势。

- 政策目标提供增长空间: 商务部“十四五”时期促进药品流通行业高质量发展的指导意见提出,到2025年药品零售连锁率接近70%。目前56%的连锁率与政策目标仍有距离,为头部连锁药店企业提供了明确的增长机会。

处方外流政策深化,拓展药店获客新入口

- “双通道”政策利好: 2021年4月,国家医保局、卫健委发布《关于建立完善国家医保谈判药品“双通道”管理机制的指导意见》,首次将定点零售药店纳入医保药品供应保障范围,并实行与医疗机构统一的支付政策。各地政府也相继发文支持处方流转和“双通道”建设。

- 借鉴日本经验: 日本医药分业率历经30年从11.3%提升至74.9%,显示处方药外流的长期趋势。我国2018年处方药院内市场占比仍高达72%,处方外流存在巨大空间,预计未来3-10年将逐步释放。

- 驱动客流与盈利: 尽管处方药毛利率相对较低,但外流将为零售药房带来增量市场和患者引流,通过慢病管理等个性化经营手段,可将外流客户转化为稳定优质客户,刺激其他高毛利医药产品消费,扩大品牌影响力,提升企业利润空间。

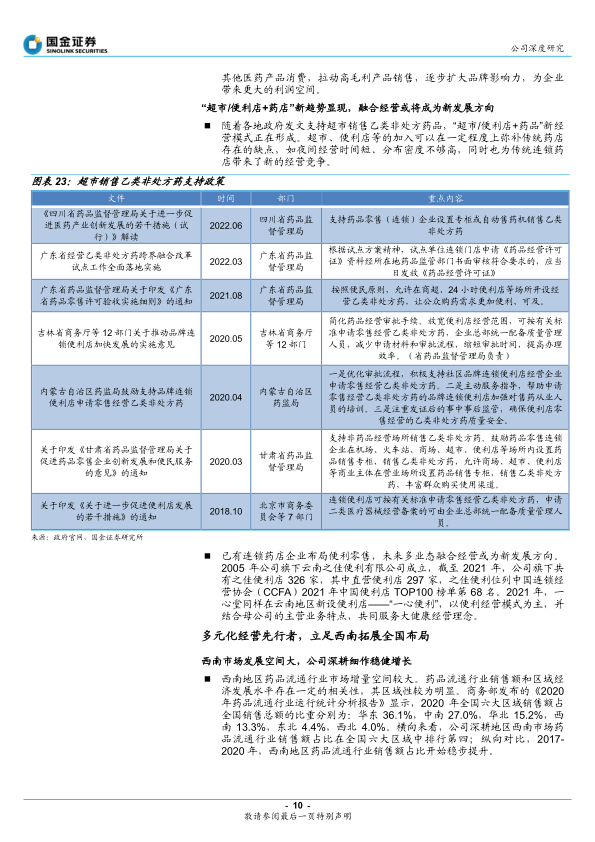

“超市/便利店+药店”融合模式,提升市场适应性

- 政策支持新模式: 随着各地政府发文支持超市销售乙类非处方药品,“超市/便利店+药店”的新经营模式正在形成。这种融合模式能够弥补传统药店夜间经营时间短、分布密度不足等缺点,同时也为传统连锁药店带来新的竞争与发展方向。

- 公司早期布局优势: 健之佳旗下云南之佳便利有限公司成立于2005年,截至2021年拥有326家便利店(其中直营297家),位列中国连锁经营协会2021年中国便利店TOP100榜单第68名。这一早期布局有助于公司应对未来“超市/便利店销售药物”可能带来的外部冲击,并积累混业管理经验。

多元化经营策略,巩固西南并加速全国布局

西南市场深耕细作,强化区域竞争优势

- 西南市场潜力巨大: 药品流通行业销售额与区域经济发展水平相关,西南地区药品流通行业销售额占比在全国六大区域中排名第四(2020年为13.3%),且2017-2020年占比稳步提升,市场增量空间较大。

- 云南市场主导地位: 在2021-2022年度中国药店价值榜百强榜中,健之佳位列全国第10位,与一心堂共同主导云南医药零售市场。自2018年起,健之佳在云南地区的门店数量同比增速持续超越一心堂,2021年公司在云南门店数量同比增速达40.8%,显示其在滇影响力的持续强化。

- “自建+收购”扩张策略: 公司通过“自建+收购”双轮驱动积极拓展市场。2018-2019年,公司通过股权及经营性资产收购在云南省地级、县级市场获取85家门店。2021年,公司在云南、四川、广西和重庆收购了288、10、24和38家医药零售门店,收购范围逐步外延。2022年拟收购唐人医药,进一步拓展至环渤海地区。

药店为主体,多业态协同增强抗风险能力

- 医药零售门店为主体: 2016-2021年,公司药店门店数量从969家增长到2740家,2021年同比增速达46%。截至2022年上半年,公司共拥有医药零售门店2,986家。公司新开门店80%以上能在24个月内实现盈利,且店龄越大的门店盈利能力越强,显示出稳健的门店运营能力。

- 便利店业务多元布局: 截至2021年,公司在云南地区拥有297家直营便利店。公司便利店业务毛利率为21%,处于行业中等水平。在“超市/便利店+药品”新趋势下,公司对便利店的早期布局有助于应对市场变化,并积累混业管理经验。

- 其他业态协同发展: 公司还布局了中医诊所(3家)、社区诊所(3家)和体检中心(1家)。多业态经营有助于企业积累混业管理经验,为适应未来“大健康”融合发展奠定基础,并有助于塑造公司品牌认同,强化品牌壁垒。

线上渠道高速发展,构建全方位服务体系

- 线上业务快速增长: 受疫情影响,公司围绕客户需求强化线上渠道运营。2017-2021年,公司线上渠道营收从0.7亿元增长至8.8亿元,年均复合增速达88%。2022年上半年,线上渠道实现收入6.3亿元,同比增长76%,线上渠道收入占总营收比重从2017年的3%提升至2022年上半年的21%。

- 自营与第三方平台并重: 公司持续优化自营平台服务,推出“健之佳急送”业务,提供更及时的在线预订、送货上门服务,2022年上半年自营平台收入同比增长54%。同时,公司强化传统第三方电商平台B2C业务和第三方O2O平台业务的运营管理,2022年上半年第三方平台收入占比达69%,实现营收4.3亿元,同比增长88%,其中B2C业务收入占比明显高于O2O业务。

盈利预测与投资建议

核心业务增长驱动与毛利率展望

- 短期业绩承压与长期释放: 公司处于快速外延扩张阶段,新店、次新店合计占比34%,培育和整合需要时间,叠加疫情扰动,短期利润端增速可能低于收入端。但随着门店成熟、疫情防控有力以及新并购门店整合能力的加强,业绩有望逐步释放。

- 中西成药业务: 预计2022-2024年收入同比增速均为31%,毛利率分别为32%、31%、30%。

- 中药材、保健食品和医疗器械业务: 受医保政策调整影响,预计短期增速放缓。2022-2024年,中药材收入增速分别为20%、18%、15%;保健食品收入增速分别为5%、2%、2%;医疗器械收入增速分别为20%、18%、15%。毛利率预计保持稳定。

- 生活便利品业务: 预计2022-2024年收入同比增速均为6%,毛利率维持25%。

费用率控制与估值分析

- 费用率预测: 随着门店网络拓展,职工薪酬、租赁费、办公费、水电费等营运支出及线上渠道第三方平台服务费将持续增长。但公司通过加大店面租金议价能力和规模优势,预计2022-2024年销售费用率分别为27.5%、26.6%和25.8%,管理费用率保持在2.5%左右。

- 投资建议: 预计公司2022-2024年归母净利润分别为3.40、4.03和5.01亿元,增速分别为13%、18%和24%。采用市盈率法,选取益丰药房、大参林、老百姓、一心堂和漱玉平民作为可比公司,给予2022年18倍PE,目标价62元,首次覆盖给予“买入”评级。

风险提示

- 政策风险: 医药行业受政策影响大,不利政策可能影响药店行业。

- 竞争加剧风险: 行业加速发展,头部企业及区域龙头竞争加剧可能影响盈利能力。

- 处方外流进度不及预期: 处方药外流进度受医改政策、执行情况及医院配合度影响,存在不及预期风险。

- 门店安全管理风险: 疫情常态化可能对门店经营带来不利影响。

- 医药电商冲击: 网售处方药或线上药店推广可能对实体药店客流产生负面影响。

- 限售股解禁风险: 公司存在限售股解禁,可能对股价造成影响。

- 股东减持风险: 原始股东减持可能对股价带来一定程度影响。

总结

健之佳凭借其在云南市场的深厚根基和“健康+专业+便利”的多元化经营策略,实现了营收和利润的稳健增长。公司积极响应行业政策利好,通过“自建+收购”双轮驱动加速全国化布局,尤其是在西南市场的持续渗透和对京津冀环渤海地区的战略性拓展,展现了其从区域龙头向全国性连锁药店迈进的决心。同时,公司在全渠道服务能力上的提升,特别是线上业务的快速发展,有效拓宽了市场空间并增强了客户粘性。尽管短期内新店培育和疫情可能带来业绩压力,但随着门店成熟和政策红利持续释放,公司未来业绩增长确定性较高。综合考虑行业发展趋势、公司战略布局及盈利能力,健之佳具备较好的投资价值,但需关注政策、市场竞争及处方外流进度等潜在风险。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送