-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

亚辉龙点评报告:Q3业绩阶段性承压,发光收入仍保持高增长

亚辉龙点评报告:Q3业绩阶段性承压,发光收入仍保持高增长

-

下载次数:

1121 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2024-11-08

-

页数:

5页

亚辉龙(688575)

事件:10月30日,公司发布2024年第三季度报告:前三季度实现营业收入13.94亿元,同比下降9.78%;归母净利润2.19亿元,同比下降23.29%,主要为新冠业务营业收入及非经常性收益大幅减少所致;扣非净利润2.08亿元,同比增长19.01%。经营性现金流量净额3.18亿元,同比增长164.90%,主要系公司今年前三季度销售商品收到的现金增加以及采购商品支付的现金减少所致。

其中,2024年第三季度营业收入4.34亿元,同比下降7.69%,我们预计主要系公司改善渠道库存,并基于经营性现金流管理的角度出发减少了赊销类订单所致;归母净利润0.46亿元,同比下降68.21%;扣非净利润0.46亿元,同比增长0.08%;经营性现金流量净额1.77亿元,同比增长218.67%。

仪器装机仍保持快速增长趋势,其中流水线表现亮眼

2024年1-9月,公司自产化学发光仪器新增装机1,727台:(1)国内新增装机995台,其中单机600速仪器占比为46.43%;(2)海外新增装机732台,其中300速仪器61台。流水线新增装机61条,同比增长74.29%。

截至2024年9月30日,自产化学发光仪器累计装机超9,980台(国内超6,860台,国际超3,120台),流水线累计装机超150条。

海外化学发光业务收入高速增长,自免和心肌等优势项目成绩优异随着公司终端累计装机持续增加及标杆效应提升,2024年1-9月,公司非新冠自产业务实现营业收入11.42亿元,同比增长24.40%;其中自产化学发光业务营业收入10.37亿元,同比增长29.15%。海外市场通过多年深耕,业务逐步稳固,2024年1-9月实现化学发光业务收入1.34亿元,同比增长45.71%。

2024年1-9月,公司的优势项目仍保持高速增长,其中化学发光法自身免疫诊断试剂营业收入同比增长31.41%,心肌标志物诊断试剂营业收入同比增长49.84%;生化诊断业务也取得较快的增长,实现同比增长37.11%。

毛利率因产品结构变动提升显著,费用绝对额基本与去年同期一致2024年前三季度,公司的综合毛利率同比提升10.32pct至63.69%,主要系自产业务收入占比大幅上涨所致。其中非新冠自产业务综合毛利率70.45%,同比提升1.37pct。期间费用方面:(1)销售费用3.00亿元,同比增长6.47pct,销售费用率同比提升3.28pct至21.50%;(2)管理费用1.26亿元,同比增长0.37%,管理费用率同比提升0.91pct至9.03%;(3)研发费用2.29亿元,同比增长7.13%,研发费用率同比提升2.60pct至16.46%;(4)财务费用0.06亿元,财务费用率同比提升1.14pct至0.45%。综合影响下,公司整体净利率同比降低1.84pct至13.83%

其中,2024年第三季度的综合毛利率、销售费用率、管理费用率、研发费用率、财务费用率、整体净利率分别为66.84%、24.85%、10.30%、17.34%、1.47%、8.62%,分别变动+4.24pct、+1.84pct、+1.71pct、+1.00pct、+1.25pct、-18.78pct。

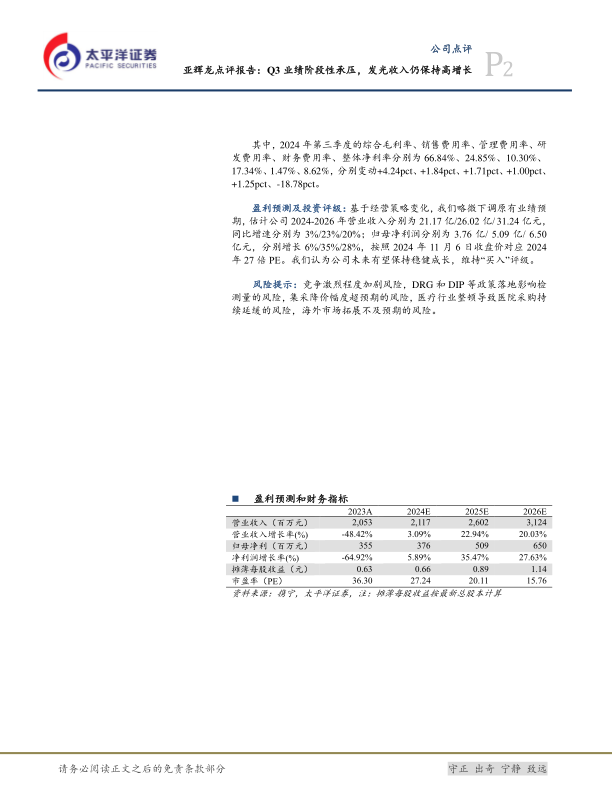

盈利预测及投资评级:基于经营策略变化,我们略微下调原有业绩预期,估计公司2024-2026年营业收入分别为21.17亿/26.02亿/31.24亿元,同比增速分别为3%/23%/20%;归母净利润分别为3.76亿/5.09亿/6.50亿元,分别增长6%/35%/28%,按照2024年11月6日收盘价对应2024年27倍PE。我们认为公司未来有望保持稳健成长,维持“买入”评级。

风险提示:竞争激烈程度加剧风险,DRG和DIP等政策落地影响检测量的风险,集采降价幅度超预期的风险,医疗行业整顿导致医院采购持续延缓的风险,海外市场拓展不及预期的风险。

中心思想

业绩阶段性承压与核心业务韧性

亚辉龙2024年前三季度及第三季度业绩受新冠业务收入大幅减少及渠道库存调整影响,归母净利润同比下降。然而,扣非净利润在前三季度实现同比增长19.01%,显示出公司非经常性损益剥离后的内生增长动力。同时,经营性现金流大幅改善,同比增长164.90%,反映了公司在销售回款和成本控制方面的积极成效。自产化学发光业务,尤其是海外市场和自身免疫、心肌标志物等优势项目,持续保持高速增长,凸显了公司核心业务的强劲韧性。

投资评级与未来展望

尽管短期业绩承压,但公司仪器装机量持续快速增长,特别是流水线业务表现亮眼,为未来试剂销售奠定坚实基础。产品结构优化使得综合毛利率显著提升。基于对公司未来稳健成长的预期,太平洋证券维持亚辉龙“买入”评级,并略微下调了2024-2026年的业绩预测,预计归母净利润将分别增长6%、35%和28%,对应2024年27倍PE,认为公司具备长期投资价值。

主要内容

2024年前三季度及Q3财务表现

亚辉龙于2024年10月30日发布第三季度报告,显示:

- 前三季度业绩: 实现营业收入13.94亿元,同比下降9.78%;归母净利润2.19亿元,同比下降23.29%,主要系新冠业务收入及非经常性收益大幅减少。扣非净利润2.08亿元,同比增长19.01%。经营性现金流量净额3.18亿元,同比增长164.90%,主要得益于销售商品现金增加及采购现金减少。

- 第三季度业绩: 实现营业收入4.34亿元,同比下降7.69%,预计主要系公司改善渠道库存并减少赊销类订单所致。归母净利润0.46亿元,同比下降68.21%;扣非净利润0.46亿元,同比增长0.08%。经营性现金流量净额1.77亿元,同比增长218.67%。

仪器装机量持续增长

- 新增装机: 2024年1-9月,公司自产化学发光仪器新增装机1,727台。其中,国内新增995台(600速仪器占比46.43%),海外新增732台(300速仪器61台)。

- 流水线业务: 流水线新增装机61条,同比增长74.29%,表现亮眼。

- 累计装机: 截至2024年9月30日,自产化学发光仪器累计装机超9,980台(国内超6,860台,国际超3,120台),流水线累计装机超150条。

非新冠自产业务与海外市场增长

- 非新冠自产业务: 2024年1-9月,公司非新冠自产业务实现营业收入11.42亿元,同比增长24.40%。

- 自产化学发光业务: 其中自产化学发光业务营业收入10.37亿元,同比增长29.15%。

- 海外市场: 海外市场化学发光业务收入1.34亿元,同比增长45.71%,显示出多年深耕后的业务稳固和高速增长。

优势诊断项目表现亮眼

- 自身免疫诊断: 2024年1-9月,化学发光法自身免疫诊断试剂营业收入同比增长31.41%。

- 心肌标志物诊断: 心肌标志物诊断试剂营业收入同比增长49.84%。

- 生化诊断: 生化诊断业务也取得较快增长,实现同比增长37.11%。

盈利能力与费用结构优化

- 综合毛利率: 2024年前三季度,公司综合毛利率同比提升10.32pct至63.69%,主要系自产业务收入占比大幅上涨。非新冠自产业务综合毛利率70.45%,同比提升1.37pct。

- 期间费用: 销售费用3.00亿元,同比增长6.47%;管理费用1.26亿元,同比增长0.37%;研发费用2.29亿元,同比增长7.13%;财务费用0.06亿元。

- 费用率变动: 销售费用率同比提升3.28pct至21.50%;管理费用率同比提升0.91pct至9.03%;研发费用率同比提升2.60pct至16.46%;财务费用率同比提升1.14pct至0.45%。

- 净利率: 综合影响下,公司整体净利率同比降低1.84pct至13.83%。

- Q3毛利率与费用率: 第三季度综合毛利率66.84%(+4.24pct),销售费用率24.85%(+1.84pct),管理费用率10.30%(+1.71pct),研发费用率17.34%(+1.00pct),财务费用率1.47%(+1.25pct),整体净利率8.62%(-18.78pct)。

业绩预测与投资建议

- 盈利预测调整: 基于经营策略变化,太平洋证券略微下调了亚辉龙2024-2026年业绩预期。预计营业收入分别为21.17亿/26.02亿/31.24亿元,同比增速分别为3%/23%/20%。归母净利润分别为3.76亿/5.09亿/6.50亿元,分别增长6%/35%/28%。

- 投资评级: 按照2024年11月6日收盘价对应2024年27倍PE,维持“买入”评级,认为公司未来有望保持稳健成长。

潜在风险因素

报告提示了多项风险,包括:竞争激烈程度加剧风险;DRG和DIP等政策落地影响检测量的风险;集采降价幅度超预期的风险;医疗行业整顿导致医院采购持续延缓的风险;海外市场拓展不及预期的风险。

关键财务指标概览

报告提供了2023A至2026E的财务预测数据:

- 营业收入: 从2023年的2,053百万元增长至2026年的3,124百万元。

- 归母净利润: 从2023年的355百万元增长至2026年的650百万元。

- 净利润增长率: 2024E为5.89%,2025E为35.47%,2026E为27.63%。

- 摊薄每股收益(EPS): 从2023年的0.63元增长至2026年的1.14元。

- 市盈率(PE): 2024E为27.24倍,2025E为20.11倍,2026E为15.76倍。

- 毛利率: 预计从2023年的56.81%提升至2026年的63.90%。

- 销售净利率: 预计从2023年的17.29%提升至2026年的20.81%。

总结

亚辉龙2024年前三季度业绩受新冠业务减少和渠道调整影响,归母净利润阶段性承压,但扣非净利润实现同比增长,经营性现金流大幅改善。公司核心自产化学发光业务,特别是海外市场以及自身免疫、心肌标志物等优势项目,保持高速增长,仪器装机量(尤其是流水线)持续快速增加,为未来业绩增长奠定基础。产品结构优化推动综合毛利率显著提升。太平洋证券基于对公司稳健成长的预期,维持“买入”评级,并对未来三年业绩进行了调整预测,认为公司具备长期投资价值,但需关注市场竞争、政策变化及海外拓展等潜在风险。

-

医药日报:Enliven在研新药ELVN-001一期临床成功

-

医药日报:礼来Solbinsiran在华获批临床

-

医药日报:GSK在研疗法Bepirovirsen三期临床成功

-

医药日报:默沙东索特西普在华获批上市

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送