-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司深度报告:制药设备国产化进程开启,行业龙头乘风而起

公司深度报告:制药设备国产化进程开启,行业龙头乘风而起

-

下载次数:

1653 次

-

发布机构:

东兴证券股份有限公司

-

发布日期:

2021-08-02

-

页数:

26页

东富龙(300171)

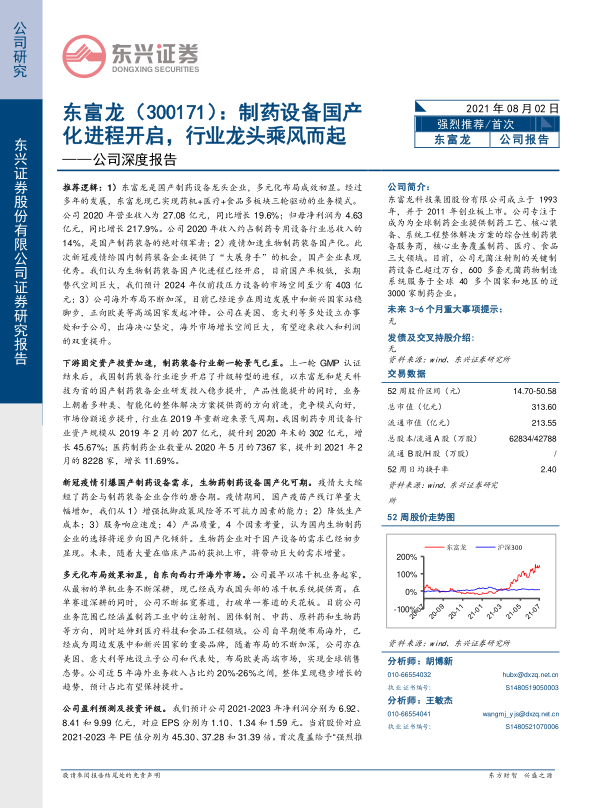

推荐逻辑:1)东富龙是国产制药设备龙头企业,多元化布局成效初显。经过多年的发展,东富龙现已实现药机+医疗+食品多板块三轮驱动的业务模式。公司2020年营业收入为27.08亿元,同比增长19.6%;归母净利润为4.63亿元,同比增长217.9%。公司2020年收入约占制药专用设备行业总收入的14%,是国产制药装备的绝对领军者;2)疫情加速生物制药装备国产化。此次新冠疫情给国内制药装备企业提供了“大展身手”的机会,国产企业表现优秀。我们认为生物制药装备国产化进程已经开启,目前国产率极低,长期替代空间巨大,我们预计2024年仅前段压力设备的市场空间至少有403亿元;3)公司海外布局不断加深,目前已经逐步在周边发展中和新兴国家站稳脚步,正向欧美等高端国家发起冲锋。公司在美国、意大利等多处设立办事处和子公司,出海决心坚定,海外市场增长空间巨大,有望迎来收入和利润的双重提升。

下游固定资产投资加速,制药装备行业新一轮景气已至。上一轮GMP认证结束后,我国制药装备行业逐步开启了升级转型的进程,以东富龙和楚天科技为首的国产制药装备企业研发投入稳步提升,产品性能提升的同时,业务上朝着多种类、智能化的整体解决方案提供商的方向前进,竞争模式向好,市场份额逐步提升,行业在2019年重新迎来景气周期。我国制药专用设备行业资产规模从2019年2月的207亿元,提升到2020年末的302亿元,增长45.67%;医药制药企业数量从2020年5月的7367家,提升到2021年2月的8228家,增长11.69%。

新冠疫情引爆国产制药设备需求,生物药制药设备国产化可期。疫情大大缩短了药企与制药装备企业合作的磨合期。疫情期间,国产疫苗产线订单量大幅增加,我们从1)增强抵御政策风险等不可抗力因素的能力;2)降低生产成本;3)服务响应速度;4)产品质量,4个因素考量,认为国内生物制药企业的选择将逐步向国产化倾斜。生物药企业对于国产设备的需求已经初步显现。未来,随着大量在临床产品的获批上市,将带动巨大的需求增量。

多元化布局效果初显,自东向西打开海外市场。公司最早以冻干机业务起家,从最初的单机业务不断深耕,现已经成为我国头部的冻干机系统提供商。在单赛道深耕的同时,公司不断拓宽赛道,打破单一赛道的天花板。目前公司业务范围已经涵盖制药工业中的注射剂、固体制剂、中药、原料药和生物药等方向,同时延伸到医疗科技和食品工程领域。公司自早期便布局海外,已经成为周边发展中和新兴国家的重要品牌,随着布局的不断加深,公司亦在美国、意大利等地设立子公司和代表处,布局欧美高端市场,实现全球销售态势。公司近5年海外业务收入占比约20%-26%之间,整体呈现稳步增长的趋势,预计占比有望保持提升。

公司盈利预测及投资评级。我们预计公司2021-2023年净利润分别为6.92、8.41和9.99亿元,对应EPS分别为1.10、1.34和1.59元。当前股价对应2021-2023年PE值分别为45.30、37.28和31.39倍。首次覆盖给予“强烈推荐”评级。

风险提示:新冠疫情导致业绩波动风险;行业政策出现重大变化;海外业务经营风险;生物药生产设备国产替代进程不及预期。

中心思想

国产制药设备龙头地位与多元化发展

东富龙(300171)作为国产制药设备行业的领军企业,凭借其在制药、医疗和食品三大领域的多元化布局,展现出显著的增长潜力和市场领导力。公司通过深耕冻干机业务并横向拓展至生物工程、原料药等多个高增长板块,成功实现了业务模式的升级和盈利能力的触底反弹。2020年,公司营业收入达到27.08亿元,同比增长19.6%;归母净利润为4.63亿元,同比增长217.9%,其收入约占制药专用设备行业总收入的14%,确立了其在国产制药装备领域的绝对领先地位。

行业景气与国产替代的历史机遇

当前,中国制药装备行业正迎来新一轮景气周期,下游固定资产投资加速,市场需求持续提升。特别是新冠疫情的爆发,极大地加速了生物制药装备的国产化进程,为国内企业提供了“大展身手”的历史机遇。国产设备在抵御政策风险、降低生产成本、提升服务便利性及展现优秀产品质量方面优势凸显,生物药制药设备国产替代空间巨大。东富龙积极把握这一趋势,其生物工程板块业务进入快速放量期,同时通过深入的国际化布局,逐步打开了更广阔的全球市场,有望实现收入和利润的双重提升。

主要内容

东富龙:多元化发展的国产制药设备龙头

稳健经营与市场领导力

东富龙科技集团股份有限公司成立于1993年,并于2011年在创业板上市,专注于为全球制药企业提供制药工艺、核心装备及系统工程整体解决方案。公司核心业务覆盖制药、医疗和食品三大领域。数据显示,截至目前,公司无菌注射剂的关键制药设备已超过万台,600多套无菌药物制造系统服务于全球40多个国家和地区的近3000家制药企业。在国产制药装备领域,东富龙是绝对的领军者,其2020年收入约占制药专用设备行业总收入的14%。

公司发展历程始于冻干机业务,经过28年的深耕与研发升级,已从冻干单机发展为冻干系统提供商,并初步实现了冻干系统整体解决方案。在产业链横向拓展方面,公司业务范围已涵盖制药工业中的注射剂、固体制剂、中药、原料药和生物药等方向,并通过新设和并购公司将业务延伸至医疗科技(如细胞治疗、生物样本、消毒灭菌)和食品工程(如液态食品装备)。公司股权结构稳定,实际控制人郑效东先生及其女儿郑可青女士形成一致行动人,股权集中。

业绩反弹与盈利能力提升

东富龙的业绩增长呈现周期性,受行业政策和竞争格局变化影响。在2011-2015年新版GMP认证推动下,公司营业收入和利润实现快速增长,营业收入从2011年的6.49亿元增长至2014年的12.59亿元,复合增速达24.72%;归母净利润从2.17亿元增长至3.35亿元,复合增速达15.57%。然而,2016-2018年受GMP验证期结束和行业竞争加剧影响,公司营收增长趋缓,利润端呈下行趋势,2018年利润仅为0.7亿元。

自2019年起,随着制药装备行业格局升级以及新冠疫情对疫苗等生物制剂设备需求的催化,公司业绩实现稳定增长。2019年和2020年,公司分别实现营业收入22.64亿元和27.08亿元,同比增长19.6%;归母净利润分别实现1.46亿元和4.63亿元,同比增长217.9%。2021年Q1,公司实现营业收入7.17亿元,归母净利润1.10亿元,同比分别增长42.4%和134.3%。

公司业务结构也实现了多元化优化。2011年冻干机及系统营收占比一度超过95%,业务较为单一。经过近10年发展,2020年公司在医疗装备和耗材、原料药、生物工程、口服固体、检查包装等业务线均取得良好增长。其中,生物工程单机及系统收入从2019年的0.7亿元增长至2020年的2.24亿元,占比从3.09%提升至8.27%,同比增长220%。公司毛利率和净利率在2018年达到历史最低点后强劲反弹,2021年Q1分别达到43.6%和17%,回归历史高水平,财务、销售费用率保持稳定,管理费用率逐步改善,显示出公司盈利能力向好。

制药装备行业新一轮景气已至,生物药切入国产进程

行业景气周期与技术升级

我国医药制造业行业自2000年以来经历了多轮景气周期,其中第二轮主要由新版GMP认证驱动。2011-2015年,新版GMP认证大幅提高了药品生产标准,带动下游制药企业设备需求进入景气周期。2015年后,GMP认证带来的换代潮进入尾声,需求减少,行业竞争加剧。此后,以东富龙和楚天科技为代表的国产制药装备企业开始转型升级,通过提升单机性能和转向整体承包模式,逐步抢占外资市场份额,并于2019年迎来行业反弹。

国产制药装备行业升级转型进程加速,以满足创新药兴起和国际市场拓展对自动化、智能化设备更高的要求。国家“十三五”期间出台的《中国制造2025》等战略部署,为行业发展指明了方向。近年来,行业研发投入呈现增长趋势,龙头企业投入力度明显加大。东富龙2020年研发投入1.56亿元,同比增长31.1%,占收入比例达5.77%;楚天科技2020年研发投入2.87亿元,同比增长57.7%,占营业收入比例达8.05%。头部公司业务不断向产业链纵向延伸,从原有优势业务出发进行全产业链布局,提供系统化、国际化、自动化、智能化的整体解决方案。

行业下游需求快速提升。制药专用设备行业资产规模从2019年2月的207亿元提升到2020年末的302亿元,增长45.67%;医药制药企业数量从2020年5月的7367家提升到2021年2月的8228家,增长11.69%。从制药设备整体销售情况看,2020年制药专用设备制造行业总收入为197亿元,同比增长14.6%,达到历史最高点;总利润为12.75亿元,同比增长145.7%,表明行业已逐步走出低谷,迎来新一轮景气周期。

疫情驱动下的生物制药国产化机遇

新冠疫情极大地引爆了国产制药装备需求,加速了生物制药设备国产化进程。此次疫情让世界看到了中国制药装备的产品力,国内生物制药企业将逐步向国产化倾斜,主要基于以下四点考量:1)增强抵御政策风险等不可抗力因素的能力,避免对国外企业的过度依赖;2)降低生产成本,尤其在PD-1等竞争激烈的药物市场中,制药设备是成本控制的关键一环;3)国产设备质量优秀,在本轮供药时间紧张的情况下,国内制药公司不仅交单快速,而且保证了产品质量,主流新冠疫苗生产企业均使用了国产制药装备;4)服务便利性、及时性具备巨大优势,国产设备交付速度远快于进口设备,且维修服务更便捷、成本更低。

我国创新药市场蓬勃发展,药审改革后,创新药申报和临床获批增速以及市场规模增速均处于高速轨道。大量创新药企业通过上市获得资金,将带动巨大的产能及设备采购需求。制药装备行业作为制药企业的上游,将受益于下游创新药带来的增量。其中,灌装线及后包装线等中后端技术相对成熟,有望实现国产替代;产线前端的生物反应器等设备,国产占比也有望提升。

全球及中国生物药市场呈现高速增长态势,且中国生物药市场增速快于全球,未来市场潜力巨大。在本轮疫情中,以东富龙为代表的制药装备企业主要为疫苗生产提供生物反应器、过滤分离设备、西林瓶罐装和预灌封灌装以及包装质检设备。东富龙更擅长反应、分离、纯化等较前端的业务,其生物发酵罐及反应器、生物分离纯化及超滤系统等核心装备在新冠疫苗生产中占据主导地位。

中国压力设备行业规模稳定增长,预计2024年将达到3100亿元,2019-2024年复合增速将达到10.9%。其中,2019年制药行业设备占比为13%,保守估计2024年中国制药行业的压力设备规模将达到403亿元。此外,全球CMO/CDMO行业的高速发展也为制药设备带来巨大需求空间。预计2021年全球CMO/CDMO市场规模将超过1025亿美元,2017-2021年复合增长率约为12.73%。我国CMO生物药的占比快速提升,预计2023年将达到52%,对小分子药物实现反超,这意味着对生产设备需求的提升。东富龙紧跟行业趋势,成立CDMO专项部门,积极寻求与国内CDMO企业的业务合作,并已通过单机试用等模式切入国产生物药制造市场。

国际化布局深入,打开长期成长空间

订单充裕与业绩释放潜力

预收账款和存货是公司业绩的蓄水池和先行指标。公司采取订单销售模式,在发货前将预收货款计入预收账款。数据显示,2021年Q1公司预收账款高达23.37亿元,为历史最高,较年初增长约3.26亿元。同期,公司存货达19.12亿元。预收货款与存货的增长趋势相匹配,表明公司在手订单状态良好,未来业绩有望逐步释放。

多元业务驱动与全球化拓展

从世界制药机械发展的历史来看,集团化发展模式是龙头企业通过收购兼并丰富产品线,提供全套解决方案,从而形成市场统治地位的路径。国际巨头IMA集团的发展路径印证了这一点。东富龙正沿着集团化发展的道路高速行驶,通过内生与并购、合作等方式,在深入单一业务板块的同时拓宽业务范围,具备巨大的成长空间。

公司生物工程板块自2014年开始布局,2015年正式建立事业部,目前产品及服务全方位覆盖生物原液车间、不同剂型制剂车间,满足科研、中试、柔性制造、商业化生产各类需求。公司具备完整的生物药品前端生产能力,包括生物反应器(发酵罐、细胞培养)、分离纯化、配液系统等核心装备,服务于疫苗、血制品、重组蛋白、大分子单抗、胰岛素等生物制药领域。2020年,公司生物工程单机及系统收入达到2.24亿元,同比增长220%,显示该板块业务已进入快速放量期。具体产品包括全自动液氮储存系统、蜂窝培养系统、CES细胞扩增系统、不锈钢/抛弃式反应器系统、分离纯化系统、原液冻融系统、连续灭活系统、全自动配储液系统以及集成化细胞治疗平台等。

公司原料药业务也已加速发展,主要为化学合成原料药、中药提取物和无菌原料药精干包提供核心工艺装备及整体工程解决方案。2020年,公司原料药单机及系统营收达到2.38亿元,同比增长64.59%,占比从6.39%提升到8.79%。主要设备包括溶媒结晶精干包、冷冻干燥精干包、中药提取、生物发酵和化学合成整体解决方案。

东富龙自2004年便开启了国际化征程,目前产品已出口到40多个国家和地区,主要覆盖南亚区、东亚区、拉非亚、独联体、欧美区五大销售区域。公司在美国、俄罗斯、印度、意大利等国家均设立了子公司和代表处,并与海外企业深入展开技术合作,在全球范围内设立研发中心。经过10余年的努力,公司已成为Sanofi、Novatis、BI、阿斯利康、百特、雅培等跨国巨头的重要合作伙伴,并成长为跨国药企在新兴市场的主选供应商。公司近5年海外业务收入占比约在20%-26%之间,2020年海外收入5.26亿元,占比19.4%。随着海外布局的不断加深,海外业务占比有望持续提升,且海外业务通常拥有更高的毛利率,有望进一步提升公司整体盈利水平。

盈利预测与估值

根据分析,预计公司2021-2023年净利润分别为6.92亿元、8.41亿元和9.99亿元,对应EPS分别为1.10元、1.34元和1.59元。当前股价对应2021-2023年PE值分别为45.30倍、37.28倍和31.39倍。鉴于东富龙作为国产制药装备龙头,在行业升级转型的大背景下具备巨大的发展潜力,首次覆盖给予“强烈推荐”评级。

风险提示

公司面临的风险包括:新冠疫情导致业绩波动风险;行业政策出现重大变化;海外业务经营风险;生物药生产设备国产替代进程不及预期。

总结

东富龙作为国产制药设备行业的领军企业,凭借其深厚的冻干机技术积累和在制药、医疗、食品三大领域的多元化战略布局,展现出强劲的增长势头。公司业绩在经历周期性调整后已触底反弹,盈利能力显著提升,特别是生物工程和原料药板块的快速发展,为公司打开了新的成长空间。

当前,制药装备行业正处于新一轮景气周期,下游需求旺盛。新冠疫情的爆发更是加速了生物制药装备的国产化进程,为东富龙提供了巨大的市场替代机遇。公司凭借其优秀的产品质量、成本优势和便捷服务,有望在国产替代浪潮中占据主导地位。同时,东富龙积极推进国际化战略,在全球范围内设立分支机构并与跨国巨头合作,进一步拓展了海外市场,有望实现收入和利润的双重提升。

综合来看,东富龙在行业景气、国产替代和国际化布局等多重利好因素的驱动下,未来成长空间巨大,值得投资者关注。

-

化工行业2026年策略报告:行业有望底部回暖,供需格局或迎积极变化

-

规模优势提升,等待需求释放

-

基础化工行业:四中全会强调创新研发和绿色发展

-

业绩持续稳健增长,多元布局拓宽空间

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送