-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

深度报告:国内高端医学影像行业领先者

深度报告:国内高端医学影像行业领先者

-

下载次数:

2647 次

-

发布机构:

东莞证券股份有限公司

-

发布日期:

2022-10-28

-

页数:

39页

联影医疗(688271)

投资要点:

我国医学影像设备市场规模持续扩张。在医疗器械领域,医学影像设备的技术壁垒较高,随着社会老龄化、居民生活习惯变化、经济发展等多种因素共同驱动下,国内的医学影像需求持续增长。叠加医保改革、分级诊疗等行业政策推动,我国影像设备市场稳步发展。2015-2020年,中国医学影像设备的市场规模从299.7亿元增长至537.0亿元,期间复合增速为12.4%,预计到2025年将突破700亿元。

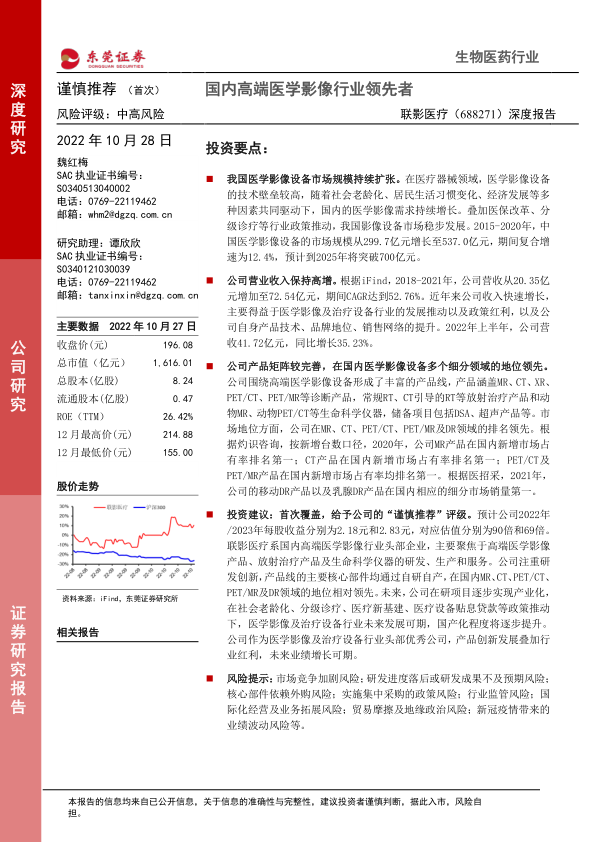

公司营业收入保持高增。根据iFind,2018-2021年,公司营收从20.35亿元增加至72.54亿元,期间CAGR达到52.76%。近年来公司收入快速增长,主要得益于医学影像及治疗设备行业的发展推动以及政策红利,以及公司自身产品技术、品牌地位、销售网络的提升。2022年上半年,公司营收41.72亿元,同比增长35.23%。

公司产品矩阵较完善,在国内医学影像设备多个细分领域的地位领先。公司围绕高端医学影像设备形成了丰富的产品线,产品涵盖MR、CT、XR、PET/CT、PET/MR等诊断产品,常规RT、CT引导的RT等放射治疗产品和动物MR、动物PET/CT等生命科学仪器,储备项目包括DSA、超声产品等。市场地位方面,公司在MR、CT、PET/CT、PET/MR及DR领域的排名领先。根据灼识咨询,按新增台数口径,2020年,公司MR产品在国内新增市场占有率排名第一;CT产品在国内新增市场占有率排名第一;PET/CT及PET/MR产品在国内新增市场占有率均排名第一。根据医招采,2021年,公司的移动DR产品以及乳腺DR产品在国内相应的细分市场销量第一。

投资建议:首次覆盖,给予公司的“谨慎推荐”评级。预计公司2022年/2023年每股收益分别为2.18元和2.83元,对应估值分别为90倍和69倍。联影医疗系国内高端医学影像行业头部企业,主要聚焦于高端医学影像产品、放射治疗产品及生命科学仪器的研发、生产和服务。公司注重研发创新,产品线的主要核心部件均通过自研自产,在国内MR、CT、PET/CT、PET/MR及DR领域的地位相对领先。未来,公司在研项目逐步实现产业化,在社会老龄化、分级诊疗、医疗新基建、医疗设备贴息贷款等政策推动下,医学影像及治疗设备行业未来发展可期,国产化程度将逐步提升。公司作为医学影像及治疗设备行业头部优秀公司,产品创新发展叠加行业红利,未来业绩增长可期。

风险提示:市场竞争加剧风险;研发进度落后或研发成果不及预期风险;核心部件依赖外购风险;实施集中采购的政策风险;行业监管风险;国际化经营及业务拓展风险;贸易摩擦及地缘政治风险;新冠疫情带来的业绩波动风险等。

中心思想

市场机遇与公司核心优势

本报告的核心观点是,联影医疗(688271)作为国内高端医学影像行业的领先企业,凭借其持续扩张的市场规模、卓越的研发创新能力、完善的产品矩阵以及领先的市场地位,在中国医疗器械市场快速增长和国产化替代的浪潮中展现出巨大的发展潜力。公司在磁共振(MR)、X射线计算机断层扫描(CT)、分子影像(MI)等多个细分领域已取得国内市场领先地位,并积极布局放射治疗(RT)及生命科学仪器,形成了诊疗一体化的全面解决方案。

投资建议与风险考量

鉴于中国医学影像设备市场受老龄化、分级诊疗、医疗新基建及政策红利等多重因素驱动持续增长,以及公司在核心技术自主研发和全球化营销网络建设方面的显著优势,联影医疗的未来业绩增长可期。报告首次覆盖并给予“谨慎推荐”评级,预计公司2022年和2023年每股收益分别为2.18元和2.83元。同时,报告也提示了市场竞争加剧、研发进度不及预期、核心部件依赖外购、集中采购政策、行业监管、国际化经营及地缘政治、新冠疫情等潜在风险。

主要内容

联影医疗:国产高端影像设备的崛起

联影医疗作为国产高端医学影像设备的龙头企业之一,自2011年成立以来,专注于高端医学影像产品、放射治疗产品及生命科学仪器的设计、研发、生产、销售和服务,并提供智能化、信息化解决方案。公司已在全球范围内建立了研发、生产和服务网络,累计上市超过80款产品,涵盖MR、CT、XR、PET/CT、PET/MR、RT及生命科学仪器等领域,并积极布局DSA和超声产品线。公司核心高管团队具备深厚的专业背景和研发经验,带领公司在超导磁共振等关键技术领域取得突破,实现了多款国产首台产品的产业化,持续保持研发综合实力。

行业趋势与市场格局深度剖析

1、公司系国产高端医学影像设备领先企业

1.1 公司经营概况

- 联影医疗是国产高端医学影像设备的龙头企业之一,专注于高端医学影像、放射治疗及生命科学仪器,并提供智能化、信息化解决方案。

- 公司成立于2011年,总部位于上海,并在美国、马来西亚、阿联酋、波兰等地设有区域总部及研发中心,形成全球化的研发、生产和服务网络。

- 公司坚持自主研发,已累计上市超过80款产品,覆盖MR、CT、XR、PET/CT、PET/MR、RT及生命科学仪器等领域。

- 2018年公司剥离第三方影像中心和医疗人工智能业务,更聚焦主业。目前正积极布局DSA和超声产品线。

- 公司产品种类丰富,以医学影像设备为主,主要分为医学影像设备(MR、CT、XR、MI)、放射治疗产品(医用直线加速器系统)、生命科学仪器(动物MR、动物PET/CT)及基于云的医疗互联网软件。

1.2 核心高管带领研发团队

- 公司实际控制人为薛敏先生,控股股东为联影集团。

- 公司研发团队由董事长、总经理兼首席执行官张强先生带领,张强博士在生物医学工程领域拥有丰富经验。

- 公司研发团队完成了多项国家及上海市重大专项,搭建了超导磁共振研发与产业化平台,实现了国产首台3.0T超导磁共振系统等多款产品的产业化。

- 核心管理人员带领研发团队成长,体现公司对研发创新的重视,有助于持续保持研发综合实力。

1.3 营收利润双增

- 营业收入保持高增: 2018-2021年,公司营收从20.35亿元增至72.54亿元,复合年增长率(CAGR)达52.76%。2022年上半年营收41.72亿元,同比增长35.23%。收入快速增长主要得益于行业发展、政策红利及公司自身产品技术、品牌地位、销售网络的提升。2020年营收同比增速高达93.36%,主要受新冠疫情驱动,相关医疗设备销量增加,品牌知名度提升。

- 利润扭亏为盈: 公司归母净利润于2020年由负转正,2021年达14.17亿元,同比增长56.96%。2022年上半年归母净利润7.74亿元,同比增长19.52%。净利润增速低于营收增速,主要系公司为推动经营规模增长而扩大销售团队及加大销售推广投入,以及新冠疫情带来的经营成本压力。

- 收入结构: 公司收入主要来源于医学影像诊断设备及放射治疗设备,占比保持在87%以上。维保服务是第二大业务板块,营收占比从2018年的2.96%上升至2021年的6.06%。

- 产品收入构成及增速: 2021年,CT、MR、MI、XR、RT产品收入在主营业务中的占比分别为51.65%、23.08%、15.70%、7.45%和2.11%。CT和MI产品占比提升显著。2019-2021年,RT产品、CT和MI设备的复合增速分别高达293.02%、83.39%和83.23%,表现亮眼。RT产品于2019年上市,2021年销量15台。CT和MI的高增速主要得益于经济型CT销量增长及多款数字MI新产品上市。

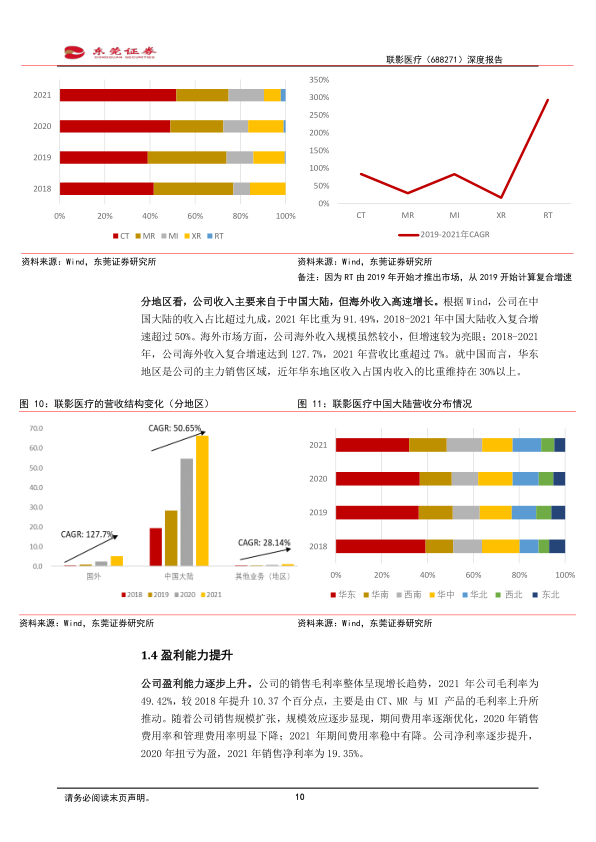

- 区域分布: 中国大陆收入占比超过九成(2021年为91.49%),2018-2021年复合增速超50%。海外收入规模虽小但增速亮眼,复合增速达127.7%,2021年营收比重超7%。华东地区是公司主力销售区域,占比维持在30%以上。

1.4 盈利能力提升

- 销售毛利率: 整体呈增长趋势,2021年达49.42%,较2018年提升10.37个百分点,主要由CT、MR与MI产品毛利率上升推动。

- 期间费用率: 随着销售规模扩张,规模效应显现,期间费用率逐渐优化,2020年销售费用率和管理费用率明显下降,2021年稳中有降。

- 销售净利率: 2020年扭亏为盈,2021年达19.35%。

- 各项业务毛利率: 2021年,销售医学影像诊断设备及放射治疗设备业务、维保服务业务、软件业务毛利率分别为49.85%、48.21%和46.60%,较2018年分别提升10.37、19.33和8.73个百分点。

- CT系列:经济型CT毛利率42%-47%,中高端型CT毛利率54%-60%。

- MR系列:毛利率持续提升,从2018年的31.83%升至2021年的42.15%,受益于3.0T售价增长、收入占比提升、新技术运用及部件自产。

- MI系列:毛利率略有波动,保持在62%以上,数字MI技术壁垒高,平均毛利率65%-70%。

- XR系列:整体呈上升趋势,主要由成本下降推动,DR设备毛利率40%-47%。

- RT系列:毛利率受个别订单影响波动。

- 维保服务业务毛利率提升幅度大,主要系产品质量稳定性提升及规模效应下成本下降。软件业务毛利率波动由业务订单差异性所致。

2、公司主营业务分析

2.1 医学影像及治疗设备行业发展概况

- 2.1.1 医疗器械行业

- 全球医疗器械市场规模持续增长:2015-2020年从3,582亿美元增至4,430亿美元,CAGR 4.3%;预计2020-2025年CAGR 7.2%至6,275亿美元。影像设备占比9.71%,排名前三。

- 中国医疗器械市场规模增长较快:2015-2020年从3,125.5亿元增至7,789.3亿元,CAGR约20%,是全球平均水平的4.6倍。预计2025年达1.56万亿元,2020-2025年CAGR接近15%。

- 2.1.2 医学影像及治疗设备行业

- 定义及分类:以诊断或治疗引导为目的,通过物理信号形成图像的设备。分为诊断影像设备(MR、CT、XR、MI、US等)及治疗影像设备(DSA、定向放射设备等)。

- 中国医学影像设备市场规模持续扩张:2015-2020年从299.7亿元增至537.0亿元,CAGR 12.4%;预计2025年突破700亿元,达751.2亿元。驱动因素包括老龄化、生活习惯变化、经济发展及医保改革、分级诊疗等政策。

- 2.1.1 医疗器械行业

2.2 磁共振成像系统(MR)

- 2.2.1 我国MR市场规模稳健增长

- 全球MR市场规模保持增长:2015-2020年从75亿美元增至93亿美元,CAGR 4.4%。预计2025年增至118.3亿美元,CAGR 4.9%。美国、中国大陆、欧洲合计占比超八成。

- 中国是全球MR设备市场中规模增速最快的市场:2015-2020年从60.7亿元增至89.2亿元,CAGR 8.0%,接近全球同期2倍。2018年中国每百万人MR人均保有量仅9.7台,远低于日本和美国。预计2025年突破150亿元,CAGR 11.6%。

- 超导型MR设备为市场主流,3.0T MR占比有望提升:2020年国内1.5T MR设备占比约61.4%,3.0T MR占比约25%。未来MR设备市场将延续高端化趋势,3.0T MR设备占比将逐步提升。

- 2.2.2 联影医疗系中国MR市场头部企业

- 联影医疗在国内MR市场销量第一:2020年按新增台数口径,联影医疗占国内MR设备市场比重达20.3%,稳居第一。

- 超导型MR市场地位领先:2020年联影医疗在国内3.0T MR设备市场份额达24.0%,领先西门子医疗和GE医疗。

- 1.5T MR销量第一,是唯一推出3.0T MR设备的国产企业:国内1.5T MR设备市场中,联影医疗占比超25%。在国内3.0T MR市场中排名第四,份额约17.1%,是唯一国产厂商。

- 2.2.1 我国MR市场规模稳健增长

2.3 X射线计算机断层扫描系统(CT)

- 2.3.1 我国CT设备市场规模快速增长

- 全球CT设备市场规模保持增长:2015-2020年从102.4亿美元增至135.3亿美元,CAGR 5.7%。亚太地区增速相对亮眼,CAGR 12.3%。预计2025年全球CT设备市场规模达175.9亿美元。

- 中国CT设备市场规模快速增长:2015-2020年从64.5亿元增至172.7亿元,CAGR 21.8%。2020年受新冠疫情影响,同比增速高达46.9%。2019年我国每百万人CT人均保有量仅18.2台,约为美国1/3。预计2020-2025年复合增速为3.6%。

- 64排以下CT设备占主流,64排及以上CT设备占比将逐步提升:2020年国内64排以下CT设备占比约65%,64排及以上CT设备占比约35%。预计2030年国内64排及以上CT设备占比将上升至40.8%。

- 2.3.2 联影医疗是国内CT领先企业

- 联影医疗在中国CT设备市场中市场份额第一:2020年按新增台数口径,联影医疗占比达23.7%。市场集中度较高,CR3达56.7%,CR5超76%。

- 在国内经济型CT设备市场中稳居第一:2020年中国64排以下CT市场中,联影医疗占比达28.0%。

- 在国产中高端CT设备市场中地位领先:2020年中国64排及以上CT市场中,联影医疗排名第四,市场份额约14.0%,在国产厂商中排名领先。

- 2.3.1 我国CT设备市场规模快速增长

2.4 X射线成像系统(XR)

- 2.4.1 我国XR设备市场尚未达到饱和状态

- 全球XR设备市场规模稳步增长:2015-2020年从91.2亿美元升至120.8亿美元,CAGR 5.8%。亚太地区占比最高,2020年超39%。预计2025年全球XR设备市场规模达160.1亿美元。

- 中国XR设备市场规模保持增长:2015-2020年从86.6亿元增至123.8亿元,CAGR 7.4%。下沉市场规模增长,移动DR等XR设备推广受益于新冠疫情,市场未饱和。预计2025年达154.1亿元。

- 乳腺机、大中小C形臂有望成为未来增长驱动力:当前DR设备和大C形臂(DSA)占比较高(2020年分别约35%和32%)。预计未来乳腺机、大中小C形臂市场规模年均复合增速均能达到双位数。

- 2.4.2 联影医疗在DR、移动DR、乳腺机领域销量名列前茅

- 中国DR设备市场:2021年按销量计算,万东医疗份额第一(超20%),联影医疗排名第三(8.03%)。按销额计算,联影医疗排名第二(8.89%)在国产企业中。国产化率高(超80%)。

- 移动DR领域:2021年联影医疗在中国移动DR市场中销量市占率达16.62%(第一),销额市占率达19.38%(遥遥领先)。

- 乳腺DR领域

- 2.4.1 我国XR设备市场尚未达到饱和状态

-

基础化工行业双周报:多家制冷剂企业2025年归母净利润同比大增

-

医药生物行业双周报:部分地区取消医院用药数量限制

-

医药生物行业双周报:脑机接口板块表现靓眼

-

现代煤化工行业专题报告:契合国家战略,产业集聚发展

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:阿斯利康Datroway获FDA优先审评资格

- 基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

- 医疗卫生行业:新冠肺炎全球风险评估-第9版

- 医药日报:诺华司库奇尤单抗新适应症在华获批

- 医药生物行业周报:诺华siRNA降脂药物在华获批新适应症,关注PCSK9及小核酸赛道

- 农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

- 医药日报:Lirafugratinib向FDA递交NDA

- 2025年中国生物创新药市场跟踪报告:司美格鲁肽2025年第一季度市场回顾

- 医药产业研究第9期:AlphaGenome首次揭开基因“暗物质”;中美创新药,监管比拼“全球首发”

- 医药生物行业周报:多家公司业绩预喜,创新药进入盈利兑现期

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送