-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

深度报告:生物瓣潜在龙头,硬核打造动物源性植入平台

深度报告:生物瓣潜在龙头,硬核打造动物源性植入平台

-

下载次数:

1817 次

-

发布机构:

信达证券股份有限公司

-

发布日期:

2021-06-09

-

页数:

33页

佰仁医疗(688198)

掌握抗钙化处理技术,打造动物源性植介入材料平台。公司为全球2家掌握原创牛心包抗钙化技术并具备数据验证的企业之一,采用配位化合物交联羧基的方法,交联的靶基团数量、封闭的钙化位点更多,且同时交联胶原纤维骨架与组织基质,技术不输爱德华。公司与爱德华的抗钙化技术原理都是公开信息,但动物组织化学改性处理特别是定量交联工序复杂,历时较长,实践过程中的Know-How积累是其他企业难以逾越的壁垒。公司凭借原创性的动物组织处理技术开发了核心产品牛心包生物瓣和应用于各器官组织修复的生物补片,产品覆盖心脏瓣膜置换与修复、先心病植介入治疗与外科软组织修复三大领域。

国内正处生物瓣替代机械瓣初期,国产外科生物瓣膜市场空间广阔。2017年国内生物瓣用量1.8万枚,占比20%,这一比例仅相当于1993年美国生物瓣的市场份额。我们认为国产生物瓣将在未来5年迎来高速增长期,并在未来10-20年持续增长,主要原因:1)患病人群结构变化,退行性患者比例增加,手术患者平均年龄增大;2)随时间的推移与抗钙化技术的改进,生物瓣的耐久性有望被进一步证明;3)目前外科生物瓣以进口为主,公司产品对标爱德华,在抗钙化技术上具备优势,价格上能够减轻患者经济负担,有望打开进口替代空间;4)介入瓣中瓣产品的上市将有效降低患者对生物瓣耐久性的担忧;5)患者对术后生活质量要求的提高、医生对生物瓣认知的提升与临床经验积累等其他因素也有助于生物瓣的推广。

介入瓣是未来的黄金赛道。外科瓣通过开胸方式植入体内,介入瓣经过导管通过循环系统输送至目标治疗部位。介入手术是微创方式,手术风险低,预后恢复快,给不能承担开胸风险的高龄患者、外科瓣毁损后需要二次换瓣的患者提供了治疗方式。美国介入瓣市场爱德华占据70%的市场份额,国内介入瓣处于起步阶段,已有4款国产介入瓣产品获批上市。公司介入瓣是球扩式牛心包瓣,对标爱德华Sapien3,产品设计实现了与外科牛心包瓣相同的瓣叶启闭模式和相同的血流动力学特征,从理论上讲耐久性与公司外科牛心包瓣相匹配,产品已进入临床试验阶段,预计2023年上市。我们认为不论是介入瓣还是外科瓣,生物瓣的核心点在于耐久性,参照海外发展路径,长期竞争后胜出的一定是像爱德华一样具备优秀抗钙化处理技术的公司。尽管公司介入瓣产品上市时间较晚,但外科瓣产品经历时间检验后已经获得了市场信任,介入瓣上市后仍能较快占领市场。

拓荒复杂先心病领域,多项产品为国内首创。发展中国家医疗卫生条件欠缺,复杂先心病的产前诊断率较低,发病率更高,我国每年需治疗的病例高达3万(vs美国每年仅3000-4000例复杂先心病手术)。国际上缺少成熟经验可以借鉴,需要形成中国经验和方案。公司作为国内心脏瓣膜领域的专家,致力于为先心病患者提供终身解决方案。肺动脉带瓣管道2016年获准注册,属业内首创;流出道单瓣补片2021年4月获准注册,是全球首款上市的该类产品;介入肺动脉瓣及输送系统已进入临床试验阶段。先心病患儿多家境贫困,公司坚持相关产品的研制,体现了医者品格。

依据同源技术,开发补片产品。公司动物组织处理技术的核心在于定量交联,依托平台技术,根据植入部位与预期治疗效果,进行不同程度的交联,满足各领域人工生物组织材料的需求。目前公司现有与在研补片产品覆盖神经外科、心外科、胸外科、眼科、血管等领域,未来或将生物补片打造成材料产品,实现各种规格、各种应用领域生物补片的产业化。

盈利预测与投资评级:我们预计公司2021-23年可实现营收2.38亿元、3.08亿元、4.10亿元,同比分别+31%、+30%、+33%;归母净利润0.51亿元、1.06亿元、1.53亿元,同比分别-11%、+110%、+44%。公司目前有多个大单品进入临床试验阶段,随访一年后可申请注册,预计心血管补片、眼科补片、介入瓣产品都将于2023年陆续上市,经过一定的市场推广,大单品有望于2025年放量,届时公司生物瓣业务结构将逐渐向爱德华靠拢,我们预计公司2025年可实现营收12.93亿元,归母净利润5.76亿元。目前三家港股上市的介入瓣公司均尚未实现盈利,公司当前股价对应21年PS70x,低于行业平均水平,给予“买入”评级。

风险因素:研发出现瓶颈、新产品注册上市进度不及预期、医疗器械行业政策变动等

中心思想

动物源性植介入平台技术领先,市场潜力巨大

佰仁医疗凭借其原创性的动物组织工程和化学改性处理技术,成功打造了全球领先的动物源性植介入医疗器械研发平台。该平台的核心优势在于其独特的抗钙化处理技术,使其成为全球仅有的两家掌握原创牛心包抗钙化技术并具备数据验证的企业之一。公司产品线广泛,覆盖心脏瓣膜置换与修复、先天性心脏病植介入治疗以及外科软组织修复三大领域,多项产品为国内乃至全球首创,展现出强大的创新能力和市场竞争力。

生物瓣替代趋势明确,介入瓣与补片业务驱动未来增长

当前国内心脏瓣膜市场正处于生物瓣替代机械瓣的初期,随着患病人群结构变化(退行性患者增加)、抗钙化技术进步以及进口替代政策的推动,国产生物瓣市场空间广阔。介入瓣作为微创治疗方式,是未来的黄金赛道,市场规模远超外科瓣。佰仁医疗的介入瓣产品虽上市时间较晚,但凭借其外科瓣的成功经验和对标国际龙头爱德华的技术路径,有望快速抢占市场。同时,公司基于同源技术开发的各类生物补片产品,在先心病、心胸外科、心血管和眼科等领域均具有巨大的市场潜力,将共同驱动公司未来业绩高速增长。

主要内容

动物源性植介入平台:核心技术与产品布局

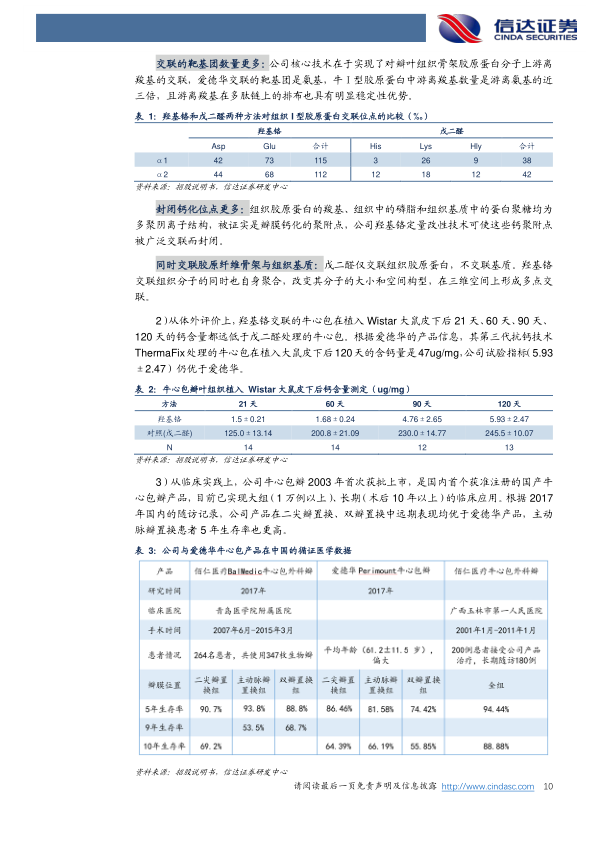

- 掌握核心抗钙化技术,构建动物源性植介入材料平台 佰仁医疗是全球仅有的两家掌握原创牛心包抗钙化技术并具备数据验证的企业之一。公司采用配位化合物交联羧基的方法,相比爱德华的戊二醛交联技术,其交联靶基团数量更多(牛Ⅰ型胶原蛋白中游离羧基数量是游离氨基的近三倍),封闭的钙化位点更多,且能同时交联胶原纤维骨架与组织基质,大幅提高抗钙化性能。体外评价显示,公司处理的牛心包在植入大鼠皮下后钙含量远低于戊二醛处理的牛心包,甚至优于爱德华的第三代ThermaFix技术。临床实践中,公司牛心包瓣自2003年上市以来,已积累大组(1万例以上)、长期(术后10年以上)的临床应用数据,证实了其稳定性和安全性,部分远期表现优于爱德华产品。公司核心技术源于创始人金磊博士30年的研究积累,尽管技术原理公开,但实践中的定量交联工序复杂,涉及多阶段溶液配制、反应温度浓度控制等,形成了难以逾越的Know-How壁垒。

- 产品体系覆盖广泛,业绩稳健增长 公司凭借其原创性的动物组织处理技术,开发了核心产品牛心包生物瓣和应用于各器官组织修复的生物补片,产品覆盖心脏瓣膜置换与修复、先天性心脏病植介入治疗与外科软组织修复三大领域。目前已获批注册13项III类医疗器械产品,其中7项为国内首个获准注册的国产产品。核心产品牛心包瓣于2003年获批上市,至2013年底累计植入超过1万枚;瓣膜成型环累计使用6.5万枚;心胸外科生物补片累计超过20余万片;神经外科生物补片累计超过30万片。用于婴幼儿和青少年的肺动脉带瓣管道、流出道单瓣补片等产品为业内首创。公司业绩稳定高速增长,2018-2020年营收分别为1.11亿元、1.46亿元、1.82亿元,同比增速分别为19.8%、32.0%、24.6%。剔除股份支付影响,扣非归母净利润增速与营收大体一致。心脏瓣膜业务在2017年恢复销售后快速增长,目前国内市占率近20%(牛心包瓣),三大业务处于均衡发展态势。

心脏瓣膜市场:生物瓣趋势与介入瓣黄金赛道

- 国内生物瓣替代机械瓣初期,市场空间广阔 全球心脏瓣膜疾病患者众多,2019年约2.13亿人患病,国内患者约3630万人,预计2025年增至4020万人。国内心脏瓣膜手术量逐年提升,2019年完成7.36万例,但总体治疗覆盖率仍较低。瓣膜材料发展趋势为生物瓣替代机械瓣,牛心包瓣因材质致密、面积宽大而成为主流。2017年国内生物瓣用量1.8万枚,占比20%,仅相当于1993年美国水平。国内生物瓣推广滞后主要受患者结构(风湿性为主)、随访数据不足和成本高等因素影响。然而,随着患病人群结构变化(退行性患者比例增加,手术患者平均年龄增大)、抗钙化技术改进(公司牛心包瓣已有15年临床应用数据)、进口替代需求以及患者对术后生活质量要求的提高,国产生物瓣将在未来5-20年迎来高速增长期。

- 介入瓣是未来黄金赛道,公司产品对标国际龙头 介入瓣作为微创手术方式,风险低、恢复快,为高龄、高危患者提供了新的治疗选择。爱德华介入主动脉瓣业务2020年收入达28.6亿美元,是其外科瓣收入的3.8倍。全球TAVI手术量和市场规模在2015-2019年均翻倍,中国TAVI市场预计2019-2025年CAGR达53%,市场规模将超50亿元。美国市场爱德华SAPIEN3(球扩式牛心包瓣)占据72%的市场份额。介入瓣竞争的关键在于更长的使用寿命(耐久性)和更少的并发症。佰仁医疗已布局介入瓣多年,Renato介入瓣中瓣系统、Renatus介入主动脉瓣系统和Salus介入肺动脉瓣及输送系统均已进入临床试验阶段。公司介入瓣产品设计基于其外科牛心包瓣的成功经验,理论上耐久性与外科瓣匹配,且其球扩式设计在术后心脏传导阻滞和瓣周漏发生率上低于自膨式。尽管上市时间较晚,但凭借外科瓣积累的市场信任和对标爱德华Sapien3的技术路径,有望快速占领市场。中长期看,介入瓣与外科瓣在适应人群上是互补关系,介入瓣中瓣技术使二次换瓣成为可能,有助于缓解生物瓣耐久性问题,不会影响外科瓣的市场空间。

先心病与补片业务:多领域创新与市场拓展

- 先心病领域多项产品为业内首创,拓荒复杂先心病 先心病是我国主要的先天畸形,每年新增15-20万患儿,现存患者约200万。简单先心病矫治主要使用补片,公司心胸外科生物补片具有生物相容性、诱导自体组织再生等优势,2020年销量约4.6万片,市占率近50%,市场空间约4.7亿元。复杂先心病患儿发病率高,国际上缺少成熟经验。公司致力于提供终身解决方案,肺动脉带瓣管道(2016年注册)是国内首个专用于婴幼儿的人工生物心脏瓣膜产品;流出道单瓣补片(2021年4月注册)是全球首款上市的该类产品,可随患儿年龄增长而加速增长,极大提高疗效。介入肺动脉瓣及输送系统也已进入临床试验阶段。公司坚持研制先心病相关产品,体现了医者品格。

- 依据同源技术,将补片产品做成材料,拓展多领域应用 公司动物组织处理技术的核心在于定量交联,可根据植入部位和预期治疗效果进行不同程度的交联,满足各领域人工生物组织材料需求。目前补片产品覆盖神经外科、心外科、胸外科、眼科、血管等领域。神经外科生物补片在国内市场占有一定份额(6%)。生物疝补片以牛心包为原材料,有利于组织再生和血管化,防黏连,抗感染。心胸外科生物补片未来重点增长点在于扩展胸外科适应症,如胸腔镜肺减容手术中吻合钉孔的防漏气,市场容量约8.2亿元。心血管补片将是国内首个上市的颈动脉内膜剥脱术(CEA)用补片,预计2022年上市,每年新增市场空间近1亿元。眼科生物补片用于后巩膜加固术治疗病理性近视,是全球首款眼科补片产品,预计2023年上市,市场空间巨大(若渗透率达5%,市场空间达33亿元)。

盈利预测与投资建议

- 业绩展望与估值分析 公司预计2021-2023年营收分别为2.38亿元、3.08亿元、4.10亿元,同比分别增长31%、30%、33%;归母净利润分别为0.51亿元、1.06亿元、1.53亿元,同比分别增长-11%、110%、44%。公司多个大单品(心血管补片、眼科补片、介入瓣产品)预计将于2023年陆续上市,有望在2025年放量。届时,公司生物瓣业务结构将逐渐向爱德华靠拢,预计2025年可实现营收12.93亿元,归母净利润5.76亿元。当前股价对应2021年PS为70x,低于港股上市的介入瓣公司平均水平,给予“买入”评级。

总结

佰仁医疗作为生物瓣领域的潜在龙头,凭借其全球领先的动物源性植介入平台和独特的抗钙化处理技术,在心脏瓣膜、先心病和生物补片等多个高增长医疗器械市场中占据优势地位。随着国内生物瓣替代机械瓣的趋势加速、介入瓣市场的爆发式增长以及各类创新补片产品的陆续上市,公司未来业绩增长确定性高。其深厚的技术壁垒、丰富的产品管线和广阔的市场空间,使其具备长期投资价值。

-

医药生物行业深度报告:“政策引导&技术支持”助力AI医疗崛起,蚂蚁阿福或成C端应用范例

-

公司深度报告:深耕血液净化黄金赛道,内生外延构建长期成长曲线

-

CXO行业跟踪报告:高景气度有望持续,JPM大会更新要点解读

-

RAY1225成功授权,国内商业化前景可期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送