-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业深度报告:小孔之光——窥探新机遇,内镜国产化拉开序幕

医药行业深度报告:小孔之光——窥探新机遇,内镜国产化拉开序幕

-

下载次数:

1180 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2023-03-02

-

页数:

38页

平安观点:

临床需求驱动,政策支持促进,内镜渗透率提升空间大。医用内窥镜通过人体自然腔道或微创手术的小切口进入人体,帮助医生进行疾病诊断或协助手术的进行。内窥镜应用于微创诊疗的临床价值明确,临床渗透率在发达国家远超中国。2019年,我国的上、下消化道内镜诊疗开展率仅有日本的19.0%和25.0%,微创外科手术渗透率不及美国的一半。随着我国医疗水平的不断进步以及民众健康意识的增强,内窥镜的渗透率稳步提升。近年来,常规内窥镜已降为二类医疗器械,且免于临床试验,产品注册门槛大大降低。政策的大力支持也将促进行业快速发展。

内窥镜国产化加快,开立、澳华、迈瑞表现突出。2020年,全球医用内窥镜市场规模约203亿美元,中国市场规模约131亿元。奥林巴斯作为内镜市场的领军者,2019~2022财年间中国区内镜收入的年复合增长率约6%,而国产领军企业的收入增速远超奥林巴斯。软镜市场上,开立、澳华2018~2021年间内镜收入的年复合增长率分别达40.4%、30.7%,开立超过宾得成为当前市占率第三。硬镜市场上,迈瑞超过史赛克成为当前市占率第三。整体来看,2018年,内窥镜的国产化率不足10%,2022年提升至约15%,国产化进度加快。

技术进步、产品创新开启内窥镜发展新篇章。在内窥镜的技术与产品创新上,国产企业紧跟外资步伐。一方面,内镜图像清晰度不断提升,实现4K超高清,探索3D影像应用。另一方面,复合成像技术得到发展,荧光内镜、超声内镜、共聚焦显微内镜等产品不断满足多样化临床需求。此外,一次性内镜在泌尿科、呼吸科表现出较高的应用潜力,免洗消的优势使一次性内镜在某些场景下成为对复用式内镜的重要补充。

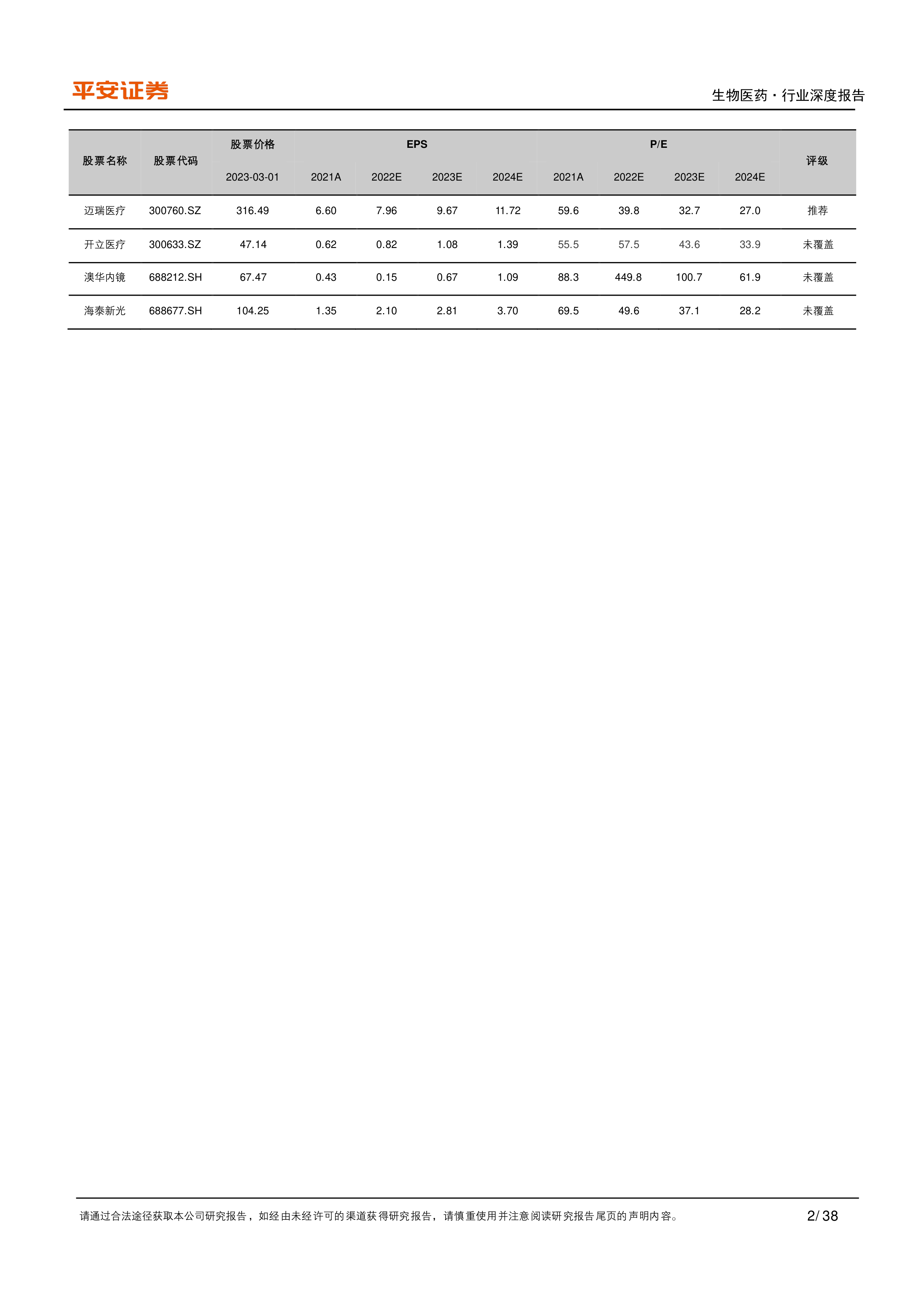

投资建议:与日本和美国等发达国家相比,我国软镜和硬镜的渗透率分别有4倍和2倍左右的提升空间。在此背景下,国产企业近年来内镜业务快速成长,提高了内镜国产化率。建议关注开立医疗、澳华内镜、海泰新光、迈瑞医疗等相关上市公司。开立医疗:HD-550打开三级医院软镜市场,同时布局硬镜业务。澳华内镜:聚焦软镜,新品AQ-300技术参数国内领先。海泰新光:史赛克荧光内镜核心零部件的全球唯一供应商,开始发展自主品牌。迈瑞医疗:渠道和品牌优势明显,中国硬镜第三品牌。

风险提示:1)疫情反复影响企业营收和利润的风险:内镜诊疗量受疫情的负面影响,疫情反复将影响内镜企业营收和利润;2)新产品研发、注册或推广不及预期的风险:内镜技术壁垒较高,新产品研发进度可能不及预期,此外,创新产品的注册和市场推广相较常规产品所需时间都更长,可能导致其上市放量速度不及预期;3)其他政策风险:若国家支持国产内窥镜的相关政策有所变化将对国产企业带来负面影响。

中心思想

市场潜力巨大,政策驱动国产化加速

中国医用内窥镜市场正迎来前所未有的发展机遇。在临床需求持续增长、微创诊疗渗透率远低于发达国家、以及国家政策大力支持国产化的多重驱动下,内窥镜行业展现出巨大的增长潜力。常规内窥镜产品注册门槛的降低和政府采购对国产产品的倾斜,为本土企业提供了快速发展的沃土。

技术创新引领,本土企业崭露头角

国产内窥镜企业在技术创新方面紧追国际步伐,尤其在CMOS图像传感器、4K高清成像、荧光内镜、3D内镜以及一次性内镜等前沿领域取得了显著突破。开立医疗、澳华内镜、迈瑞医疗、海泰新光等本土领军企业凭借技术进步和市场策略,正逐步打破外资品牌的长期垄断,市场份额快速提升,成为行业发展的新生力量。

主要内容

中国内镜市场:需求旺盛与政策利好

内窥镜技术演进与临床价值

医用内窥镜作为结合了光学、电子、软件算法、人体工程学和精密机械等多学科知识的精密仪器,在微创诊疗时代扮演着核心角色。其发展历程从1806年的光学硬镜,经1957年的光纤内镜,到1983年的CCD电子内镜,再到1995年至今的CMOS电子内镜,每一次技术革新都显著提升了图像质量和应用范围。特别是CMOS图像传感器技术的发展与成熟,因其成本低、集成度高、功耗小等优势,为国产内窥镜企业提供了良好的发展机遇。内窥镜广泛应用于消化、呼吸、泌尿、妇科、普外科等多个科室,其在疾病诊断、早期筛查及辅助微创手术中的临床价值明确。

渗透率提升空间与政策支持

尽管内窥镜的临床价值明确,但中国内镜的整体渗透率与发达国家相比仍有巨大提升空间。以消化内镜为例,2019年我国上、下消化道内镜诊疗开展率仅为日本的19.0%和25.0%。在胃癌高发背景下,我国2015年胃癌5年相对生存率仅为35.1%,远低于日本的80.1%和韩国的75.4%,这与我国消化内镜基础建设(2019年仅6361家医院开展,而日本2017年达10.88万家医疗机构)和人均内镜医师数量(仅为日本的14.7%)的差距密切相关。硬镜下的微创外科手术渗透率也远低于美国(2019年中国38.1% vs. 美国80.1%),预计到2024年中国将提升至49.0%。

为促进内窥镜行业发展,国家出台了一系列政策:常规内窥镜产品已降级为二类医疗器械管理,并免于临床试验,大幅降低了产品注册门槛和周期。同时,2021年国家财政部和工信部明确要求内窥镜摄像系统(如胆道镜、椎间孔镜、3D腹腔镜)全部采购国产产品,胸腔镜、宫腔镜检查镜、关节镜的国产采购比例分别达到75%、50%、50%,为国产企业提供了强有力的市场支持。

市场规模与集中度

医用内窥镜是全球医疗器械市场中增长较快的板块之一。2020年全球市场规模约203亿美元,预计到2025年将增至286亿美元,复合年增长率为7.1%。全球市场高度集中,奥林巴斯、卡尔史托斯和史赛克三大巨头在2020年占据了42.3%的市场份额,其中奥林巴斯以23.6%领先。中国市场增速更快,2020年市场规模约131亿元人民币,预计到2024年将增至188亿元人民币,复合年增长率为9.45%。

国产化浪潮:技术突破与企业崛起

国产企业市场份额显著提升

近年来,中国内窥镜市场的国产化率得到了明显提高,外资垄断程度有所下降。在软镜市场,2018年奥林巴斯、富士胶片和宾得三家日本企业合计市场份额超过90%,而国产企业澳华、开立均不足3%。然而,2018年至2021年间,开立医疗和澳华内镜的内窥镜收入复合年增长率分别高达40.4%和30.7%,远超行业平均水平。到2022年,开立医疗已超越宾得,成为中国软镜市场市占率第三的品牌。在硬镜市场,2018年卡尔史托斯、奥林巴斯、史赛克三家外资企业合计占据83%的市场份额,而到2022年,外资三巨头的市场份额下降至66.1%,迈瑞医疗已超越史赛克成为中国硬镜市场第三品牌。此外,欧谱曼迪在荧光内镜市场中占据了近一半的份额。

内镜技术创新与国产化进展

国产内窥镜企业在新技术研发和产品布局上表现积极,紧追外资企业创新步伐。

- 硬镜新趋势: 4K荧光内镜和3D内镜成为创新重点。荧光内镜通过吲哚菁绿(ICG)染料和近红外光激发,可实现更深层次的组织显影,提高手术精准度。全球荧光硬镜市场规模2019年达13.1亿美元,预计2024年增至38.7亿美元(CAGR 24.3%)。在中国,2019年荧光内镜市场规模仅1亿多元,但随着史赛克1688 4K荧光内镜系统获批以及近20家国产企业产品上市,市场正迅速爆发。3D内镜提供立体感和空间纵深感,随着技术进步,其在手术精细操作和初学者培训中的优势日益凸显,获得临床认可。

- 软镜新趋势: 4K高清内镜和复合成像技术缩小与进口差距。奥林巴斯EVIS X1系统已推出4K高清图像并结合AI辅助诊断。国产企业澳华内镜于2022年11月发布AQ-300 4K超高清内镜系统,成为中国市场上首家推出4K图像的软镜企业,并同样具备AI辅助诊断功能。此外,超声内镜(EUS)和共聚焦显微内镜(CLE)等复合成像技术也取得进展。开立医疗的环阵超声内镜EG-UR5与

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:TDI、维生素E价格调涨

- 医药生物行业周报:重磅合作+销售高增,小核酸赛道价值进一步凸显

- 医药行业周报:持续关注低位创新药、脑机接口、AI医疗

- 基础化工行业周报:地产或将复苏,关注化工地产链投资机会

- 基础化工行业策略:上下游产品价格同时上涨,染料行业有望迎来景气回升

- 2026年生命科学行业展望:生命科学行业高管认为企业财务前景比较乐观,但需在复杂国际局势中增强韧性

- 医疗健康大数据洞察报告:2025年医疗健康领域非全日制博士申请者画像

- 医药生物行业报告:政策加快中药工业结构优化和转型升级,支持中药工业龙头企业发展

- 医药行业跟踪报告:信达生物与礼来合作再度升级,打造全球创新生态体系

- 医药行业周报:分子胶:撬动“不可成药”靶点的创新药新范式

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送