-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业周报:冠脉支架集采续约,报价稳中有升

医药生物行业周报:冠脉支架集采续约,报价稳中有升

-

下载次数:

1576 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2022-12-05

-

页数:

8页

平安观点:

行业观点:冠脉支架集采续约,报价稳中有升。2022年11月29日,冠脉支架带量采购续约拟中选结果公布。共有10家企业的14款产品拟中选,其中最低价为微创报出的730元(包含50元伴随服务费),有4家企业同时报出了最高价848元(包含50元伴随服务费)。相比2020年冠脉支架首次集采,续约在总需求量增长的同时企业报价也都有所提升。

在2020年冠脉支架集采中,产品按照报价由低到高排序,中选率为10/27(约为37%)。本次续约设定798元/个为产品最高申报价,且增加了伴随服务费50元/个。不设置淘汰率,将上次中标产品最高价设定为本次最高申报价,且增加了伴随服务费,这3点都体现了政府对于集采产品降价的态度趋于温和,在维持最高价格稳定的同时也蕴含着对过低报价纠偏的意味。

按照量价挂钩的原则,将入围产品的需求量拆分为分配量和待分配量,分两步进行需求量分配。中选产品分配量的比例和产品价格排名相关,而其它剩余量的分配在尊重医疗机构选择的同时也体现着向A组产品倾斜(不少于剩余量的50%)。通过这样的调整,企业中选的确定性增强,将有更多企业和新产品中选;同时,由于量价挂钩的梯度分配原则,企业若想争取到更多的分配量,仍需要具有一定的低价优势。面对量与价的权衡,不同企业或采取不同报价策略以获得最大盈利。

随着冠脉支架集采续约落地,市场对于政策压力的担忧得到一定缓解,后续相关企业的业绩具有较强确定性。建议关注心血管领域产品组合丰富的平台化公司,如微创医疗、乐普医疗、蓝帆医疗等;同时,建议关注医疗器械领域中产品研发能力强、细分赛道国产化率不高的公司,如迈瑞医疗、心脉医疗、惠泰医疗、启明医疗等。

投资策略:主线一:中医药板块,重磅支持政策不断,政策落地提升信心。品牌OTC中药具有自主定价权,其它中成药集采降价温和,板块整体估值性价比高,建议关注:昆药集团、固生堂、以岭药业。主线二:创新产业链,CXO维持高景气度且估值触底,结合估值以及政策、资金因素,我们更倾向于CDMO和大分子CXO赛道,建议关注:凯莱英、博腾股份、药石科技。主线三:在上述两条主线外,还存在一些其他高景气、高壁垒的赛道:包括特色原料药、制剂出口与核医学等。建议关注:司太立、富祥药业、天宇股份、东诚药业、健友股份、普利制药、远大医药。

行业要闻荟萃:1)安进双特异性分子药物AMG133的临床1期数据结果积极,用于治疗肥胖;2)Rigel公司的Rezlidhia在美获批上市,用于治疗复发或难治性急性髓系白血病(AML)患者;3)礼来在研阿尔茨海默病抗体疗法donanemab3期临床达到所有主要和次要终点;4)argenx的重症肌无力用药efgartigimod在美获得优先审评资格。

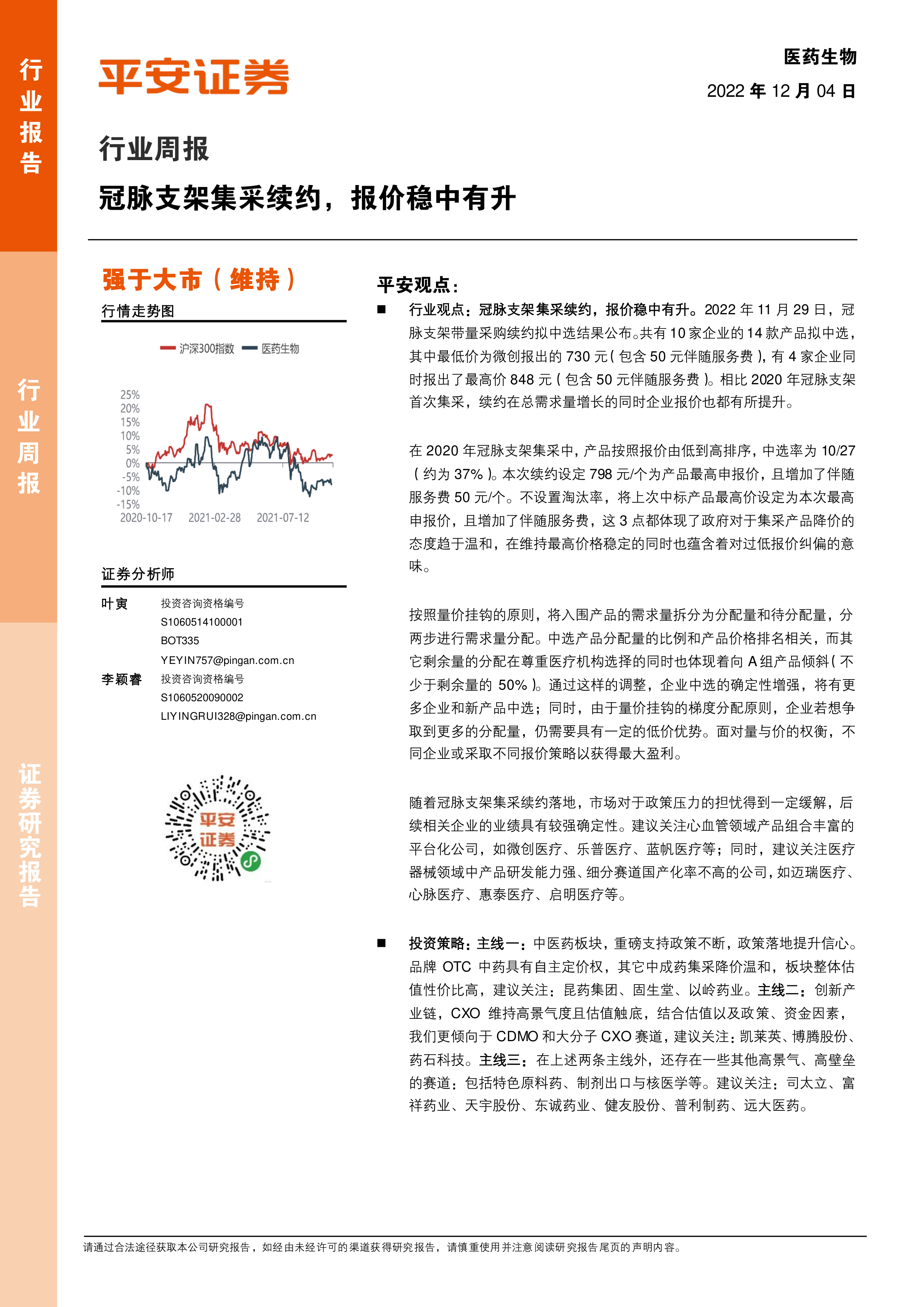

行情回顾:上周A股医药板块上涨1.18%,同期沪深300指数上涨2.52%,医药行业在28个行业中涨跌幅排名第20位。上周H股医药板块上涨7.06%,同期恒生综指上涨6.07%,医药行业在11个行业中涨跌幅排名第4位。

风险提示:1)政策风险:医保控费、药品降价等政策对行业负面影响较大;2)研发风险:医药研发投入大、难度高,存在研发失败或进度慢的可能;3)公司风险:公司经营情况不达预期。

中心思想

本报告的核心观点是:冠脉支架集采续约结果显示,政府对集采产品降价的态度趋于温和,报价稳中有升,市场对政策压力的担忧有所缓解。报告建议关注心血管领域产品组合丰富的平台化公司以及医疗器械领域中产品研发能力强、细分赛道国产化率不高的公司,并提出了几条医药行业投资主线,包括中医药板块、创新产业链(CXO)以及其他高景气、高壁垒赛道。

冠脉支架集采续约结果分析

2022年11月29日公布的冠脉支架带量采购续约结果显示,报价稳中有升,最低价为730元(含50元伴随服务费),最高价为848元(含50元伴随服务费)。与2020年首次集采相比,续约在总需求量增长的同时,企业报价也有所提升。政府在续约中设定了最高申报价,并增加了伴随服务费,体现了其对集采产品降价态度的温和转变,也暗示着对过低报价的纠偏。

投资策略及建议

基于冠脉支架集采续约结果及市场分析,报告建议关注以下两类公司:

- 心血管领域产品组合丰富的平台化公司: 如微创医疗、乐普医疗、蓝帆医疗等。

- 医疗器械领域中产品研发能力强、细分赛道国产化率不高的公司: 如迈瑞医疗、心脉医疗、惠泰医疗、启明医疗等。

主要内容

一、行业观点与投资策略

本节分析了冠脉支架集采续约对行业的影响,并提出了相应的投资策略。续约结果显示,政府对集采降价态度趋于温和,市场对政策压力的担忧有所缓解,相关企业业绩确定性增强。

冠脉支架集采续约影响分析

报告详细分析了冠脉支架集采续约的具体情况,包括中选企业数量、报价区间、需求量分配原则等,并指出量价挂钩的分配原则增强了企业中选的确定性,但企业仍需具备一定的低价优势才能获得更多分配量。

投资策略主线

报告提出了三条医药行业投资主线:

- 主线一:中医药板块: 重磅支持政策不断,政策落地提升信心。品牌OTC中药具有自主定价权,其它中成药集采降价温和,板块整体估值性价比高。建议关注:昆药集团、固生堂、以岭药业。

- 主线二:创新产业链(CXO): 维持高景气度且估值触底,更倾向于CDMO和大分子CXO赛道。建议关注:凯莱英、博腾股份、药石科技。

- 主线三:其他高景气、高壁垒赛道: 包括特色原料药、制剂出口与核医学等。建议关注:司太立、富祥药业、天宇股份、东诚药业、健友股份、普利制药、远大医药。

二、关注标的

本节对多家医药公司进行了详细的投资分析,包括公司基本面、竞争优势、估值水平以及未来发展前景等,并给出了相应的投资建议。

个股分析概述

报告对东诚药业、迈瑞医疗、心脉医疗、新产业、凯莱英、爱尔眼科、九典制药、昆药集团、一品红、康缘药业、荣昌生物、苑东生物等多家公司进行了详细的个股分析,涵盖了公司业务概况、财务数据、竞争优势、风险因素以及投资建议等方面。

三、行业要闻荟萃

本节简要介绍了近期医药行业的一些重要新闻事件,包括安进双特异性分子药物AMG 133的临床数据、Rigel公司Rezlidhia药物获批上市、礼来阿尔茨海默病抗体疗法donanemab临床试验结果以及argenx公司重症肌无力用药efgartigimod获得优先审评资格等。

四、A股医药板块行情回顾

本节回顾了上周A股医药板块的行情表现,包括板块整体涨跌幅、各子行业涨跌幅以及部分个股的涨跌幅等,并提供了相应的图表数据。

五、港股医药板块行情回顾

本节回顾了上周港股医药板块的行情表现,包括板块整体涨跌幅、各子行业涨跌幅等,并提供了相应的图表数据。

总结

本报告基于冠脉支架集采续约结果,对医药行业市场进行了深入分析,并提出了相应的投资策略和建议。报告认为,政府对集采产品降价的态度趋于温和,市场对政策压力的担忧有所缓解,相关企业业绩确定性增强。报告建议关注心血管领域和医疗器械领域的优质公司,并提出了几条医药行业投资主线,为投资者提供了重要的参考信息。 报告还对多家医药公司进行了详细的个股分析,并提供了近期医药行业重要新闻事件的简要介绍以及A股和港股医药板块行情回顾。 需要注意的是,证券市场存在风险,投资需谨慎。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送