-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

中泰化工周度观点23W29:全球供给不确定性增强,磷产业链底部复苏

中泰化工周度观点23W29:全球供给不确定性增强,磷产业链底部复苏

-

下载次数:

2538 次

-

发布机构:

中泰证券股份有限公司

-

发布日期:

2023-07-25

-

页数:

30页

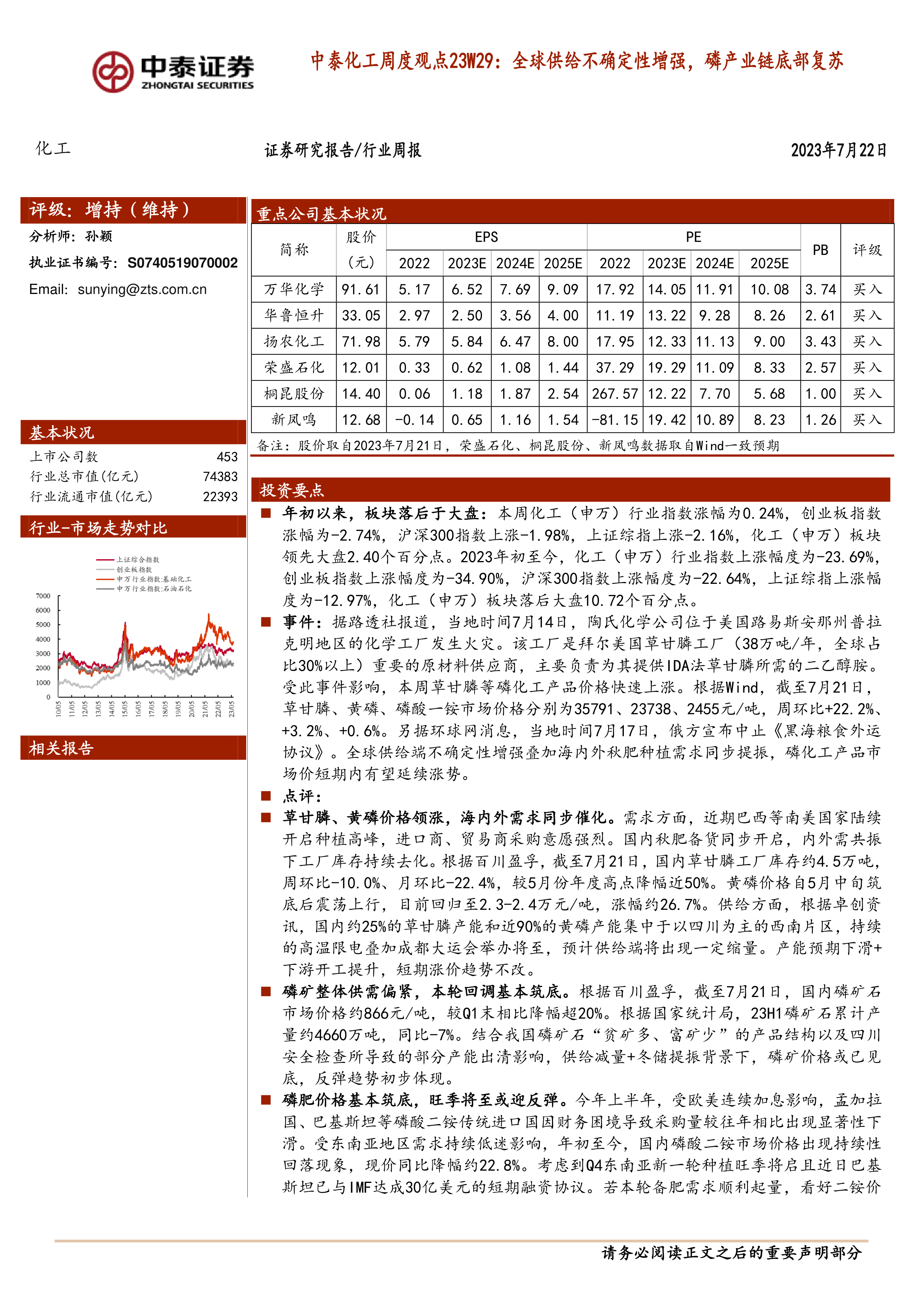

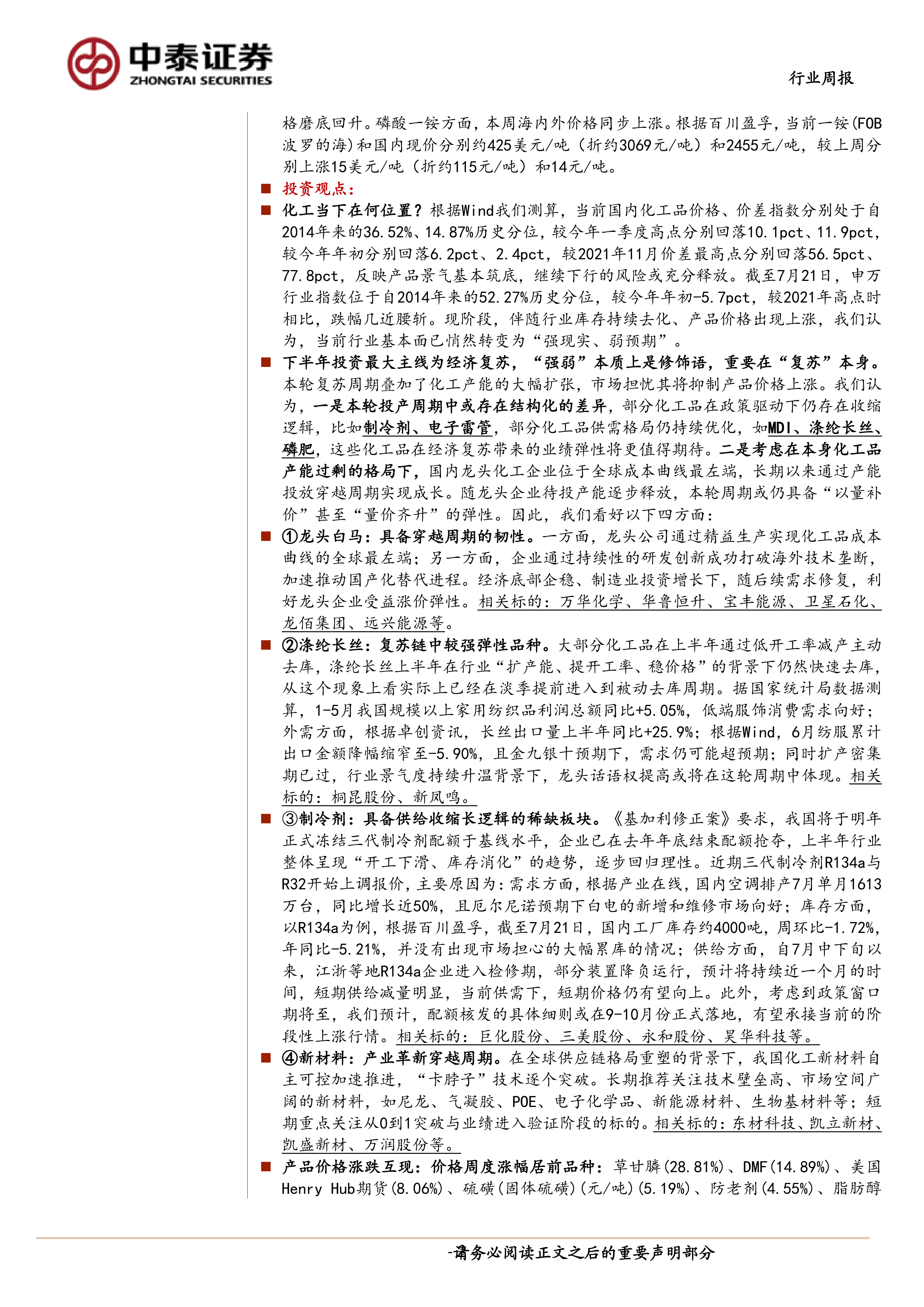

年初以来,板块落后于大盘:本周化工(申万)行业指数涨幅为0.24%,创业板指数涨幅为-2.74%,沪深300指数上涨-1.98%,上证综指上涨-2.16%,化工(申万)板块领先大盘2.40个百分点。2023年初至今,化工(申万)行业指数上涨幅度为-23.69%,创业板指数上涨幅度为-34.90%,沪深300指数上涨幅度为-22.64%,上证综指上涨幅度为-12.97%,化工(申万)板块落后大盘10.72个百分点。

事件:据路透社报道,当地时间7月14日,陶氏化学公司位于美国路易斯安那州普拉克明地区的化学工厂发生火灾。该工厂是拜尔美国草甘膦工厂(38万吨/年,全球占比30%以上)重要的原材料供应商,主要负责为其提供IDA法草甘膦所需的二乙醇胺。受此事件影响,本周草甘膦等磷化工产品价格快速上涨。根据Wind,截至7月21日,草甘膦、黄磷、磷酸一铵市场价格分别为35791、23738、2455元/吨,周环比+22.2%、+3.2%、+0.6%。另据环球网消息,当地时间7月17日,俄方宣布中止《黑海粮食外运协议》。全球供给端不确定性增强叠加海内外秋肥种植需求同步提振,磷化工产品市场价短期内有望延续涨势。

点评:

草甘膦、黄磷价格领涨,海内外需求同步催化。需求方面,近期巴西等南美国家陆续开启种植高峰,进口商、贸易商采购意愿强烈。国内秋肥备货同步开启,内外需共振下工厂库存持续去化。根据百川盈孚,截至7月21日,国内草甘膦工厂库存约4.5万吨,周环比-10.0%、月环比-22.4%,较5月份年度高点降幅近50%。黄磷价格自5月中旬筑底后震荡上行,目前回归至2.3-2.4万元/吨,涨幅约26.7%。供给方面,根据卓创资讯,国内约25%的草甘膦产能和近90%的黄磷产能集中于以四川为主的西南片区,持续的高温限电叠加成都大运会举办将至,预计供给端将出现一定缩量。产能预期下滑+下游开工提升,短期涨价趋势不改。

磷矿整体供需偏紧,本轮回调基本筑底。根据百川盈孚,截至7月21日,国内磷矿石市场价格约866元/吨,较Q1末相比降幅超20%。根据国家统计局,23H1磷矿石累计产量约4660万吨,同比-7%。结合我国磷矿石“贫矿多、富矿少”的产品结构以及四川安全检查所导致的部分产能出清影响,供给减量+冬储提振背景下,磷矿价格或已见底,反弹趋势初步体现。

磷肥价格基本筑底,旺季将至或迎反弹。今年上半年,受欧美连续加息影响,孟加拉国、巴基斯坦等磷酸二铵传统进口国因财务困境导致采购量较往年相比出现显著性下滑。受东南亚地区需求持续低迷影响,年初至今,国内磷酸二铵市场价格出现持续性回落现象,现价同比降幅约22.8%。考虑到Q4东南亚新一轮种植旺季将启且近日巴基斯坦已与IMF达成30亿美元的短期融资协议。若本轮备肥需求顺利起量,看好二铵价格磨底回升。磷酸一铵方面,本周海内外价格同步上涨。根据百川盈孚,当前一铵(FOB波罗的海)和国内现价分别约425美元/吨(折约3069元/吨)和2455元/吨,较上周分别上涨15美元/吨(折约115元/吨)和14元/吨。

投资观点:

化工当下在何位置?根据Wind我们测算,当前国内化工品价格、价差指数分别处于自2014年来的36.52%、14.87%历史分位,较今年一季度高点分别回落10.1pct、11.9pct,较今年年初分别回落6.2pct、2.4pct,较2021年11月价差最高点分别回落56.5pct、77.8pct,反映产品景气基本筑底,继续下行的风险或充分释放。截至7月21日,申万行业指数位于自2014年来的52.27%历史分位,较今年年初-5.7pct,较2021年高点时相比,跌幅几近腰斩。现阶段,伴随行业库存持续去化、产品价格出现上涨,我们认为,当前行业基本面已悄然转变为“强现实、弱预期”。

下半年投资最大主线为经济复苏,“强弱”本质上是修饰语,重要在“复苏”本身。本轮复苏周期叠加了化工产能的大幅扩张,市场担忧其将抑制产品价格上涨。我们认为,一是本轮投产周期中或存在结构化的差异,部分化工品在政策驱动下仍存在收缩逻辑,比如制冷剂、电子雷管,部分化工品供需格局仍持续优化,如MDI、涤纶长丝、磷肥,这些化工品在经济复苏带来的业绩弹性将更值得期待。二是考虑在本身化工品产能过剩的格局下,国内龙头化工企业位于全球成本曲线最左端,长期以来通过产能投放穿越周期实现成长。随龙头企业待投产能逐步释放,本轮周期或仍具备“以量补价”甚至“量价齐升”的弹性。因此,我们看好以下四方面:

①龙头白马:具备穿越周期的韧性。一方面,龙头公司通过精益生产实现化工品成本曲线的全球最左端;另一方面,企业通过持续性的研发创新成功打破海外技术垄断,加速推动国产化替代进程。经济底部企稳、制造业投资增长下,随后续需求修复,利好龙头企业受益涨价弹性。相关标的:万华化学、华鲁恒升、宝丰能源、卫星石化、龙佰集团、远兴能源等。

②涤纶长丝:复苏链中较强弹性品种。大部分化工品在上半年通过低开工率减产主动去库,涤纶长丝上半年在行业“扩产能、提开工率、稳价格”的背景下仍然快速去库,从这个现象上看实际上已经在淡季提前进入到被动去库周期。据国家统计局数据测算,1-5月我国规模以上家用纺织品利润总额同比+5.05%,低端服饰消费需求向好;外需方面,根据卓创资讯,长丝出口量上半年同比+25.9%;根据Wind,6月纺服累计出口金额降幅缩窄至-5.90%,且金九银十预期下,需求仍可能超预期;同时扩产密集期已过,行业景气度持续升温背景下,龙头话语权提高或将在这轮周期中体现。相关标的:桐昆股份、新凤鸣。

③制冷剂:具备供给收缩长逻辑的稀缺板块。《基加利修正案》要求,我国将于明年正式冻结三代制冷剂配额于基线水平,企业已在去年年底结束配额抢夺,上半年行业整体呈现“开工下滑、库存消化”的趋势,逐步回归理性。近期三代制冷剂R134a与R32开始上调报价,主要原因为:需求方面,根据产业在线,国内空调排产7月单月1613万台,同比增长近50%,且厄尔尼诺预期下白电的新增和维修市场向好;库存方面,以R134a为例,根据百川盈孚,截至7月21日,国内工厂库存约4000吨,周环比-1.72%,年同比-5.21%,并没有出现市场担心的大幅累库的情况;供给方面,自7月中下旬以来,江浙等地R134a企业进入检修期,部分装置降负运行,预计将持续近一个月的时间,短期供给减量明显,当前供需下,短期价格仍有望向上。此外,考虑到政策窗口期将至,我们预计,配额核发的具体细则或在9-10月份正式落地,有望承接当前的阶段性上涨行情。相关标的:巨化股份、三美股份、永和股份、昊华科技等。

④新材料:产业革新穿越周期。在全球供应链格局重塑的背景下,我国化工新材料自主可控加速推进,“卡脖子”技术逐个突破。长期推荐关注技术壁垒高、市场空间广阔的新材料,如尼龙、气凝胶、POE、电子化学品、新能源材料、生物基材料等;短期重点关注从0到1突破与业绩进入验证阶段的标的。相关标的:东材科技、凯立新材、凯盛新材、万润股份等。

产品价格涨跌互现:价格周度涨幅居前品种:草甘膦(28.81%)、DMF(14.89%)、美国HenryHub期货(8.06%)、硫磺(固体硫磺)(元/吨)(5.19%)、防老剂(4.55%)、脂肪醇(C12-14)(4.35%)、维生素B5(泛酸钙,98%)(4.35%)、促进剂M(4.00%)、三聚氰胺(2.90%)、三氯化磷(2.36%)。产品周度价格跌幅居前品种:百菌清(-6.85%)、氯氰菊酯(-3.23%)、2-氯-5-氯甲基吡啶(CCMP)(-3.08%)、棕榈油(24度)(-2.55%)、联苯菊酯(-2.47%)、己二酸(-2.30%)、环己酮(-2.27%)、Brent期货(-2.18%)、苯胺(-2.07%)、辛醇(-2.03%)。

风险提示事件:政策不及预期,需求恢复不及预期、产能投放超预期、信息更新不及时等。

中心思想

本报告的核心观点是:全球供给不确定性增强,叠加海内外秋肥种植需求同步提振,磷化工产业链底部复苏,呈现“强现实、弱预期”的态势。报告建议关注以下四个方面的投资机会:龙头白马股、涤纶长丝、部分制冷剂和化工新材料。

磷化工产业链底部复苏及驱动因素分析

近期,受陶氏化学工厂火灾和俄乌冲突影响,《黑海粮食外运协议》中止,全球供给端不确定性增强。同时,巴西等南美国家种植高峰期临近,国内秋肥备货同步开启,内外需共同驱动磷化工产品价格上涨。草甘膦、黄磷、磷酸一铵价格均出现不同程度的增长,其中草甘膦涨幅最为显著。此外,磷矿石价格也显示出触底反弹的迹象,磷肥价格也预期在旺季到来时迎来反弹。

化工行业整体表现及投资策略

报告指出,当前国内化工品价格和价差指数处于历史低位,但已出现反弹迹象,行业库存持续去化,基本面悄然转变为“强现实、弱预期”。下半年投资最大主线为经济复苏,但需关注产能扩张对价格的影响。报告建议关注以下四个方向:

主要内容

化工板块整体及个股表现分析

本周化工(申万)行业指数上涨0.24%,跑赢大盘。但年初至今,化工板块仍下跌23.69%,落后于大盘10.72个百分点。个股方面,建业股份、川金诺、永和股份等领涨,中裕科技、*ST榕泰、辉丰股份等领跌。

重点新闻及公告解读

本报告重点关注了陶氏化学工厂火灾对磷化工产业链的影响,以及俄方中止《黑海粮食外运协议》带来的全球供给不确定性。此外,报告还对卫星化学、博迈科、川金诺等多家公司的半年报及公告进行了解读,并分析了其对公司未来发展的影响。

产品价格及价差变动分析

报告对238种化工产品的价格和价差进行了分析,其中草甘膦、DMF、美国Henry Hub期货等价格上涨,百菌清、氯氰菊酯、2-氯-5-氯甲基吡啶等价格下跌。报告还对部分重点化工产品的价差进行了详细分析,例如双酚A-苯酚-丙酮价差、己二酸-纯苯-硝酸价差等。

投资观点及推荐标的

报告提出四点投资观点:

龙头白马: 持续看好龙头企业,例如万华化学、华鲁恒升等,它们具备穿越周期的韧性,能够通过精益生产和技术创新实现持续增长。

涤纶长丝: 供需超预期,低库存环境下迎来弹性,推荐桐昆股份、新凤鸣。

部分制冷剂: 部分制冷剂启动涨价,长逻辑待兑现,推荐巨化股份、三美股份等。

新材料: 产业革新穿越周期,推荐关注尼龙、气凝胶等新材料领域的企业,例如东材科技、凯立新材等。

总结

本报告基于对市场数据的分析,认为全球供给不确定性增强以及海内外需求的共同作用,推动磷化工产业链底部复苏。同时,化工行业整体呈现“强现实、弱预期”的态势,建议投资者关注龙头白马股、涤纶长丝、部分制冷剂和化工新材料四个方面的投资机会。 报告中详细分析了相关产品的价格、价差及行业动态,并对部分上市公司进行了点评,为投资者提供参考。 然而,投资者仍需注意政策风险、需求恢复不及预期、产能投放超预期以及信息更新不及时的风险。

-

医药生物:医保基金预付文件发布,积极布局2025年改善方向

-

医药生物行业2024三季报总结之CRO、CDMO:订单逐步改善,曙光有望将至,积极把握底部机会

-

医药生物:医药有望走出低谷,积极把握反弹行情

-

医疗器械板块2024三季报总结:政策扰动下基本面见底,看好院内诊疗边际改善+设备更新陆续落地

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送