-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

中药行业2025年策略报告:蓄势两季再冲锋

中药行业2025年策略报告:蓄势两季再冲锋

-

下载次数:

1637 次

-

发布机构:

浙商证券

-

发布日期:

2024-11-26

-

页数:

26页

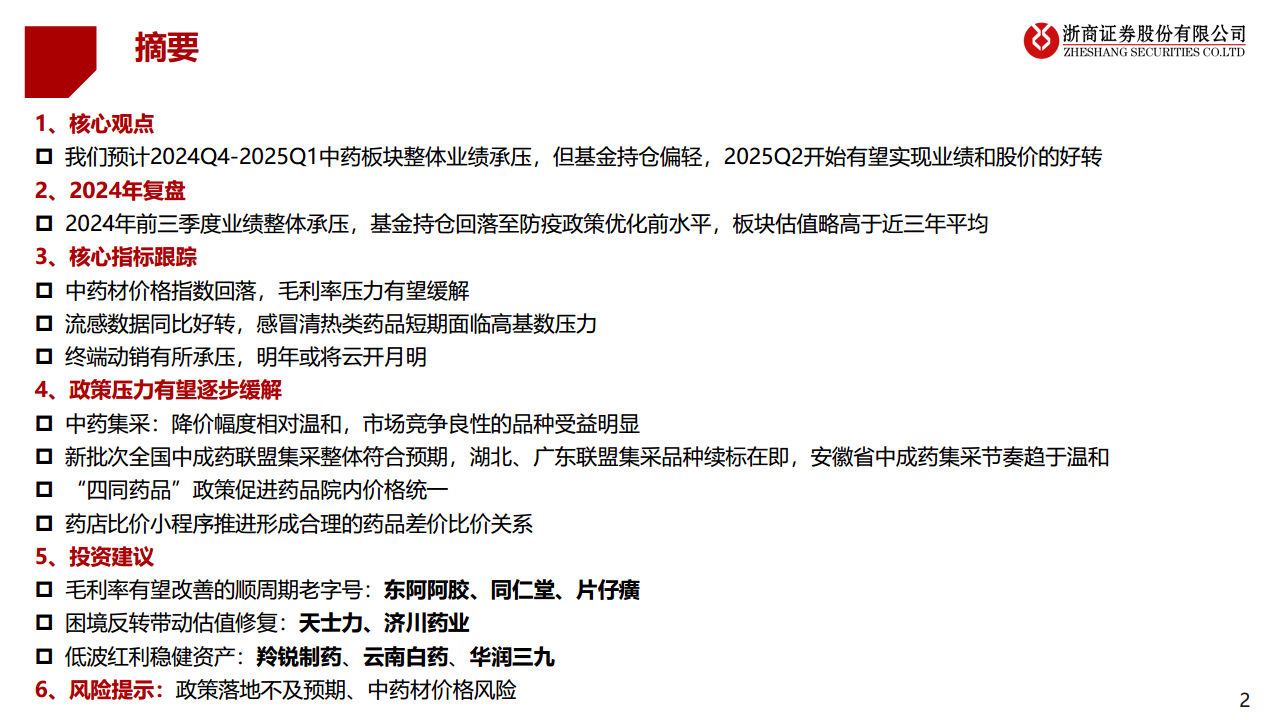

中心思想

中药板块蓄势待发,2025年有望迎来业绩与股价拐点

本报告核心观点认为,中药行业在2024年第四季度至2025年第一季度期间,整体业绩可能面临短期压力,但鉴于基金持仓处于相对低位,预计自2025年第二季度起,中药板块有望实现业绩和股价的双重好转。这一判断基于对当前市场环境、政策走向及核心指标的深入分析。短期内,受上游中药材价格波动、高端消费不景气、药店客流量下滑以及集采动态联动等因素影响,板块业绩承压。然而,随着中药材价格指数的回落,企业毛利率压力有望缓解;同时,政策端对中药的差异化支持以及集采降价幅度的温和性,为行业长期发展提供了稳定基础。

攻防兼备的投资策略布局

报告提出了一套攻防兼备的投资策略,旨在把握中药板块的结构性机会。在2024年第四季度至2025年第一季度的蓄势期,建议关注业绩连续稳健、院外销售为主、品牌力强的公司,以实现防御性配置。进入2025年第二季度的冲锋期,则推荐结合顺周期老字号、困境反转以及低波红利稳健资产进行多元化布局。具体投资方向包括毛利率有望改善的顺周期老字号(如东阿阿胶、同仁堂、片仔癀)、困境反转带动估值修复的公司(如天士力、济川药业),以及低波红利稳健资产(如羚锐制药、云南白药、华润三九)。

主要内容

2024年市场回顾与财务表现分析

2024年前三季度,中药板块整体业绩承压。数据显示,Q1/Q2/Q3营收增速分别为-0.5%/-6.1%/-3.6%,归母净利润增速分别为-8.4%/-10.6%/-6.2%。这主要受上游中药材涨价、高端消费不景气、药店客流量下滑、中药集采动态联动以及医药商业回款压力大等因素影响。毛利率承压尤为明显,2024Q1/Q2/Q3分别为43.7%/42.4%/40.0%,同比分别下降2.9/2.2/2.5个百分点。尽管销售费用率持续优化,归母净利率下降幅度有限,分别为12.6%/10.7%/9.5%,同比下降1.1/0.5/0.3个百分点。零售端增长乏力、竞争激烈,医院端集采提质扩面、回款困难等问题预计将持续存在,中药公司普遍面临毛利润增长压力,但持续提质增效有望实现业绩上涨。

基金持仓与估值水平变动

在市场行情方面,中药板块在春节前随大盘回调,春节后开启上涨,并在5月中旬达到阶段性高点。随后受集采提质扩面、比价政策蔓延、中报业绩承压以及安徽省集采文件等因素影响,板块一路回调。9月中下旬以来,市场回归理性,政策刺激下风险偏好上升,板块一度收复失地,国庆后进入震荡行情。基金持仓方面,2023年下半年以来,基金持仓中药比例逐季下滑,截至2024年第三季度已回落至0.77%,与2022年第二季度(防疫政策优化前)水平相当,显示基金对中药板块持仓偏轻。板块估值方面,截至2024年11月25日,中药行业市盈率TTM为27.89倍,略高于近三年平均水平25.98倍。

核心指标跟踪:中药材价格、流感数据与终端动销

中药材价格回落与毛利率改善预期

2024年7月中旬以来,中药材价格指数持续回落,当前水平与2023年4月下旬相当。常用中药材如连翘、党参、当归价格呈下降态势,麦冬、牡丹皮价格相对稳定。报告预计2025年中药企业的毛利率压力有望随中药材价格回落而缓解。值得注意的是,天然牛黄价格仍居高不下,8月份甚至从140万元/公斤上涨到165万元/公斤,但随着进口牛黄试点工作的推进,国内高价天然牛黄的涨价趋势有望得到抑制。

流感数据好转与感冒清热类药品压力

国家级哨点医院数据显示,2024年三季度以来,北方和南方省份的流感样病例占门急诊病例总数百分比均好于去年同期。北方省份流感数据近期虽略有抬升,但未表现出恶化态势;南方省份流感数据则显著好于去年同期。流感数据同比好转会降低药店等终端对感冒类药品的进货意愿,进而影响相关药企的发货节奏。若后续流感数据不发生明显恶化,感冒清热类药品短期将面临去年同期高基数导致的增长压力。

终端动销承压与未来好转展望

中康瓴速数据显示,2024年主要中成药终端动销承压明显,主要系2022年防疫政策优化后家庭和渠道主动备货导致库存水平较高。从2023年终端动销数据来看,主要中成药表现均较好。考虑到中成药保质期大多为2-3年,报告预计2025年或将迎来新一轮家庭备货带来的终端动销好转,特别是当前渠道库存水平较好的品种,有望实现出厂口径下的较好增长。

政策压力缓解与集采规则演变

中药集采降价温和,独家品种受益

过往中成药集中带量采购拟中选/备选结果显示,中成药产品的平均降幅在40%左右,其中独家品种的平均降幅仅在10%左右,远低于化药60%以上的降价幅度。这反映了国家通过引导企业理性竞争,推动行业从重营销向重研发转变的意图,也体现了国家医保账户对中药的差异化开放,助力中医药传承创新和高质量发展。独家品种受集采降价影响较小,公司主营业务中独家品种占比较大的公司受益明显。OTC品种因不在医保支付内而不受集采降价影响。

新批次全国集采与安徽省集采趋于温和

2024年10月25日,全国中成药联合采购办公室公开征求《全国中成药采购联盟集中采购文件》意见,首次按照适应症划分采购组,区别于过往按通用名划分。涉及此前广东6省联盟采购品种的续标,已在其他联盟集采降价的品种中标后仍会继续降价,且降幅在20%以上。本次集采较少涉及上市公司的大品种,对上市公司业绩影响有限。采购规则引入日均费用权重,旨在避免高价药品通过大幅降价中标,并考虑价格的绝对降幅和相对差异,有助于实现质优价宜的集采目标。

安徽省于2024年9月9日发布中成药集采征求意见稿,并于11月22日发布信息维护通知。本次集采是首次单个省份开展的新增采购品种的中成药集采,采购品种全部为全国范围内的首次采购,且首次纳入针剂。竞争单元分组中独家品种根据采购组不区分竞争单元,采购组根据药品适应症相似划分。拟中选规则以日均费用作为企业报价,价格指标算法兼顾日均费用和单品种价格降幅。正式文件删除了部分采购组,并新增小儿肺热咳喘口服液与颗粒同组竞争,有望打消市场对品牌中药的价格顾虑。

“四同药品”政策与药店比价小程序

2023年12月底,国家医疗保障局办公室发布《关于促进同通用名同厂牌药品省际间价格公平诚信、透明均衡的通知》,明确2024年3月底前基本消除“四同药品”(通用名、厂牌、剂型、规格均相同)省际间的不公平高价、歧视性高价。国家组织集中带量采购中选药品在非供应省份挂网价格偏高的,企业需调整至不高于本企业中选价1.5倍或同品种最高中选价。

2024年6月起,陕西、荆州、河北、北京等地相继上线了线上“药品比价”小程序。国家医保局早在2019年就发布了《关于完善“互联网+”医疗服务价格和医保支付政策的指导意见》,明确线上线下同类服务应保持合理比价关系。报告指出,医保局将持续推进挂网药品价格治理,做好不同渠道药品价格监测比较,推动药品价格治理走深走实,发挥零售药店、网络药店等不同渠道价格发现功能,引导企业自主合理制定价格。

投资建议:顺周期、困境反转与低波红利

医保基金收支压力渐显,优化医疗费用支出迫在眉睫。国家医保局深化药品价格治理,推进形成合理的药品差价比价关系。预计随着全国统一医保信息平台的完善和医保统筹支付范围的逐步扩大,同一厂家、同一通用名医保药品的医院挂网价格、集采价格、药店零售价格、线上电商价格或将逐步实现最小制剂单位/日用金额下的统一比价,价格区间趋于合理。具备比价条件的高毛利率/高销售额的医保品种面临降价风险,中药公司通过精细化、智能化、系统化等方式提质增效或能实现业绩和股价的持续上涨。

报告看好强品牌力、强价格管控力、持续提质增效的中药企业,推荐组合如下:

- 毛利率有望改善的顺周期老字号: 东阿阿胶(中药滋补龙头,高成长且高分红)、同仁堂(国资老字号中药龙头,业绩反转带来估值修复)、片仔癀(量价齐升实力强,大单品线不断扩充)。

- 困境反转带动估值修复: 天士力(集采风险逐步出清,华润赋能下有望迎来业绩修复)、济川药业(产品短期集采压力降低,新产品上市带动增量)。

- 低波红利稳健资产: 羚锐制药(骨科贴剂龙头,稳增长且高分红)、云南白药(骨科领域品牌优势明显,公司治理向好)、华润三九(多品类品牌中药龙头,看好长期稳健增长)。

总结

本报告对中药行业2025年的发展策略进行了深入分析,指出行业在2024年第四季度至2025年第一季度将经历业绩承压期,但随着中药材价格回落、政策压力逐步缓解以及基金持仓偏轻,预计2025年第二季度起有望迎来业绩和股价的好转。报告详细复盘了2024年前三季度的业绩表现、基金持仓及板块估值情况,并对中药材价格、流感数据和终端动销等核心指标进行了跟踪分析。政策方面,中药集采降价幅度相对温和,独家品种受益明显,新批次全国及安徽省集采节奏趋于温和,“四同药品”政策和药店比价小程序将促进药品价格的公平合理。基于以上分析,报告提出了攻防兼备的投资建议,重点推荐了毛利率有望改善的顺周期老字号、困境反转带动估值修复的公司以及低波红利稳健资产,以期把握行业结构性投资机会。同时,报告也提示了政策落地不及预期和中药材价格波动的风险。

-

迈瑞医疗(300760):2025年三季报点评报告:收入同比回正,看好业绩修复

-

百诚医药(301096):2025年三季报点评报告:主业或见底,看好创新转型

-

晨光生物(300138):棉籽与植提业务盈利齐升,经营态势持续向好

-

登康口腔(001328):2025Q3业绩点评报告:主动收缩投入致线上降速,关注后续投入恢复

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送