-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

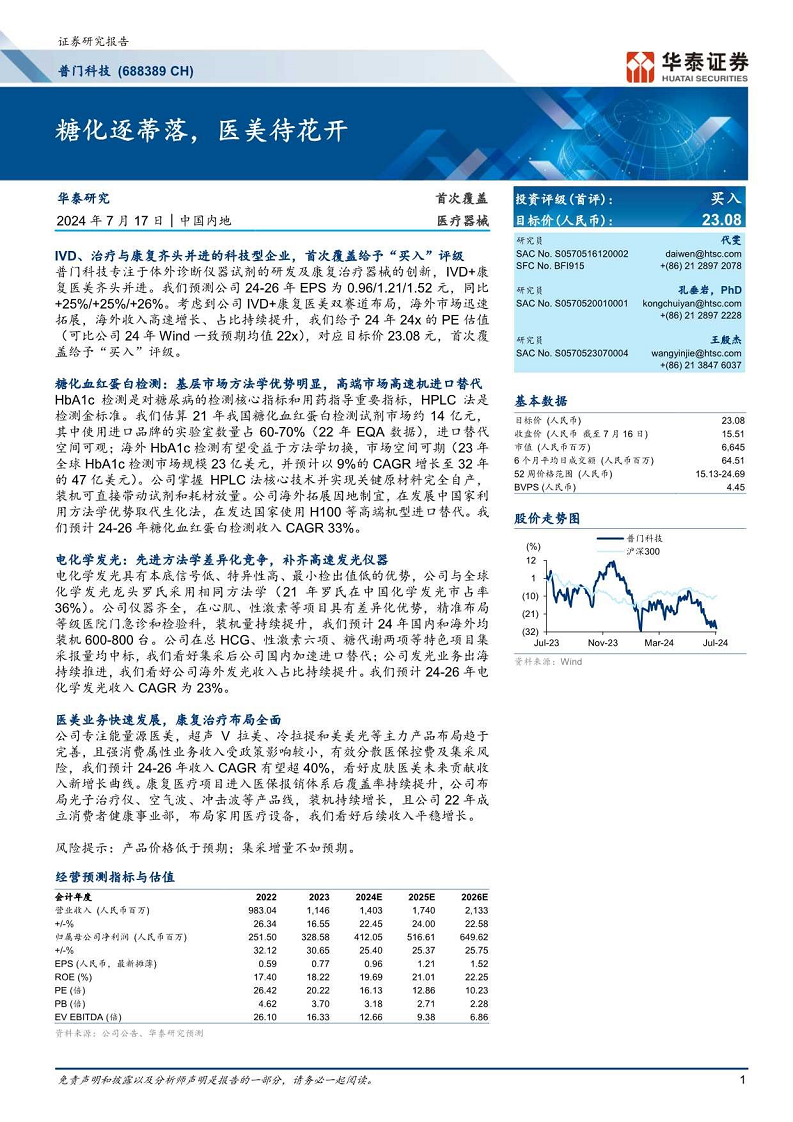

普门科技-688389-糖化逐蒂落,医美待花开

普门科技-688389-糖化逐蒂落,医美待花开

-

下载次数:

1454 次

-

发布机构:

华泰证券

-

发布日期:

2024-07-17

-

页数:

43页

中心思想

中国新能源汽车市场深度洞察与战略机遇

- 本报告深入剖析了中国新能源汽车市场的现状、发展趋势、竞争格局及面临的挑战,强调了政策驱动、技术创新和产业链协同对市场增长的关键作用。

- 报告指出,尽管市场增速放缓,但长期增长潜力依然巨大,尤其是在技术升级、充电基础设施完善和消费者接受度提高的背景下。

- 通过对市场规模、产业链环节、主要参与者及未来趋势的量化分析,报告旨在为行业参与者提供专业的市场洞察和战略决策依据。

市场结构优化与可持续发展路径

- 报告强调了中国新能源汽车市场正从政策补贴驱动转向市场内生增长,竞争日益激烈,促使企业在产品创新、成本控制和品牌建设方面持续投入。

- 产业链上下游的协同发展,特别是电池技术、智能驾驶和充电网络的进步,是推动市场结构优化和实现可持续发展的核心动力。

- 面对全球经济不确定性和供应链挑战,报告建议企业应关注技术自主可控、多元化市场布局和风险管理,以抓住市场转型升级带来的新机遇。

主要内容

第一章 市场概况

1.1 市场规模与增长

- 市场规模持续扩大: 2023年中国新能源汽车产销量分别达到958.7万辆和949.5万辆,同比分别增长35.8%和37.9%,市场渗透率已达31.6%,显示出强劲的增长势头。

- 增长驱动因素: 政策支持(如购置税减免、地方补贴)、技术进步(电池续航提升、充电速度加快)以及消费者环保意识增强是主要驱动力。

- 区域发展差异: 一线城市新能源汽车普及率较高,而二三线城市及农村市场潜力巨大,正成为新的增长点。

1.2 政策环境分析

- 国家层面政策: 延续和优化新能源汽车购置税减免政策,推动充电基础设施建设,鼓励技术创新和产业升级。例如,2024年继续实施新能源汽车车辆购置税减免政策,预计减免税额将超过1150亿元。

- 地方政府支持: 各地出台购车补贴、牌照优惠、停车减免等措施,刺激本地新能源汽车消费,并推动充电桩、换电站等配套设施的建设。

- 行业标准完善: 电池安全、充电接口、智能网联等领域标准不断完善,促进行业规范化发展,提升产品质量和用户体验。

第二章 产业链分析

2.1 上游:电池、电机、电控

- 动力电池: 宁德时代、比亚迪等企业占据主导地位,技术路线多元化(磷酸铁锂、三元锂),固态电池、钠离子电池等新型技术研发加速。2023年中国动力电池装车量达387.7GWh,同比增长31.6%。

- 驱动电机: 永磁同步电机仍是主流,扁线电机、油冷电机等高效电机技术逐渐普及,提升了整车性能和能效。

- 电控系统: 集成化、智能化趋势明显,与智能驾驶系统深度融合,提升车辆的操控性和安全性。

2.2 中游:整车制造

- 市场竞争激烈: 传统车企(如比亚迪、吉利、长安)加速转型,造车新势力(如蔚来、理想、小鹏)持续创新,国际品牌(如特斯拉、大众)加大投入,市场格局多元。

- 产品矩阵丰富: 从经济型到高端豪华型,从轿车到SUV、MPV,产品种类日益丰富,满足不同消费者需求。

- 智能化趋势: 智能座舱、自动驾驶辅助系统成为标配,软件定义汽车理念深入人心,OTA升级成为常态。

2.3 下游:充电设施与运营

- 充电桩建设加速: 截至2023年底,全国充电基础设施累计数量达到859.6万台,同比增长65.0%,车桩比约为2.6:1,充电便利性显著提升。

- 换电模式发展: 蔚来、宁德时代等企业积极布局换电站,为特定用户群体提供快速补能解决方案,尤其适用于运营车辆。

- 充电运营服务: 特来电、星星充电等头部运营商市场份额集中,提供多样化的充电服务,并探索V2G(车网互动)等新型商业模式。

第三章 竞争格局

3.1 主要参与者分析

- 比亚迪: 凭借全产业链布局和DM-i/e平台技术,市场份额遥遥领先,产品覆盖高中低端市场。2023年新能源乘用车销量突破300万辆。

- 特斯拉: 在高端市场和技术创新方面保持领先,其超级充电网络和自动驾驶技术是核心竞争力。

- 造车新势力: 蔚来、理想、小鹏等通过差异化服务、智能科技和用户体验,在特定细分市场站稳脚跟,但面临盈利压力。

- 传统车企: 吉利、长安、广汽等通过推出独立新能源品牌(如极氪、阿维塔、埃安)和平台化战略,加速追赶。

3.2 市场份额与品牌影响力

- 市场集中度提升: 头部企业市场份额持续扩大,CR5(前五大企业)市场份额超过60%,行业整合加速。

- 品牌影响力分化: 比亚迪、特斯拉等品牌已建立强大的市场认知度和用户忠诚度;新势力品牌在年轻消费者中影响力较大;传统车企新能源品牌仍在努力提升品牌形象。

- 出口市场崛起: 中国新能源汽车品牌积极拓展海外市场,2023年新能源汽车出口量达到120.3万辆,同比增长77.6%,成为全球新能源汽车出口的重要力量。

第四章 发展趋势与挑战

4.1 技术创新趋势

- 电池技术: 高能量密度、长寿命、快充、高安全性是主要发展方向,固态电池、钠离子电池有望实现商业化突破。

- 智能驾驶: L2+级辅助驾驶系统普及,L3及以上级别自动驾驶技术研发加速,数据驱动和AI算法是核心。

- 平台化与模块化: 纯电专属平台(如SEA浩瀚架构、e平台3.0)提升研发效率和成本优势,实现车型快速迭代。

4.2 市场下沉与国际化

- 下沉市场潜力: 随着充电基础设施的完善和经济型新能源车型的推出,三四线城市及农村市场将成为新的增长极。

- 全球化布局: 中国新能源车企积极拓展欧洲、东南亚、南美等海外市场,通过建厂、合资等方式提升国际竞争力。

- 品牌出海挑战: 面临贸易壁垒、文化差异、本地化运营和售后服务等挑战,需要精细化策略。

4.3 供应链风险与应对

- 原材料价格波动: 锂、钴、镍等关键原材料价格波动对电池成本影响显著,企业需加强供应链管理和多元化采购。

- 地缘政治风险: 国际贸易摩擦和地缘政治紧张可能影响关键零部件和技术的供应,促使企业加强本土化和自主可控能力。

- 应对策略: 建立多元化、韧性强的供应链体系,加强与上游供应商的战略合作,投资关键技术研发,降低外部依赖。

第五章 投资建议与展望

5.1 投资机会

- 核心技术领域: 动力电池(特别是新型电池技术)、高性能电机电控、智能驾驶芯片和算法等。

- 充电基础设施: 充电桩、换电站的建设与运营,以及V2G等新型能源管理解决方案。

- 出海产业链: 协助中国新能源车企出海的配套服务、海外建厂和本地化运营。

- 回收与梯次利用: 动力电池回收、梯次利用和资源再生,构建循环经济体系。

5.2 风险提示

- 政策变动风险: 补贴退坡、环保政策收紧等可能影响市场需求和企业盈利。

- 市场竞争加剧: 价格战、同质化竞争可能导致行业利润率下降。

- 技术迭代风险: 新技术发展迅速,现有技术可能面临淘汰风险。

- 供应链中断风险: 关键原材料和零部件供应不稳定可能影响生产。

- 国际贸易摩擦: 海外市场拓展可能面临贸易壁垒和政治风险。

总结

本报告对中国新能源汽车市场进行了全面而深入的分析,揭示了该市场在政策强力支持、技术持续创新和产业链协同发展下所展现出的巨大活力与潜力。2023年,中国新能源汽车产销量和市场渗透率均创历史新高,显示出市场已从政策驱动向市场内生增长的转变。在产业链上游,动力电池技术不断突破,电机电控系统日益集成化、智能化;中游整车制造竞争激烈,产品矩阵丰富且智能化水平显著提升;下游充电基础设施建设加速,为市场发展提供了坚实保障。

然而,市场在高速发展的同时也面临诸多挑战,包括原材料价格波动、地缘政治风险、市场竞争加剧以及技术快速迭代带来的不确定性。展望未来,中国新能源汽车市场将继续朝着智能化、网联化、电动化和共享化的方向发展,下沉市场和国际化将成为新的增长点。报告建议行业参与者应紧抓技术创新,优化供应链管理,积极拓展海外市场,并关注电池回收与梯次利用等循环经济环节,以应对挑战,抓住机遇,实现可持续发展。

-

康方生物(09926):HARMONi展现OS获益趋势

-

巨子生物(02367):品牌定力与业绩韧性彰显,期待25H2增长提速

-

海吉亚医疗(06078):应收及现金流改善,二期、新院投放中

-

春立医疗(688236):1H业绩高速增长,海外拓展顺利

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送