-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

博安生物(06955):仿创结合大分子新锐,盈利能力+创新实力快速提升

博安生物(06955):仿创结合大分子新锐,盈利能力+创新实力快速提升

-

下载次数:

1495 次

-

发布机构:

中泰证券

-

发布日期:

2024-11-12

-

页数:

21页

中心思想

仿创结合驱动的快速增长与盈利转型

博安生物(06955.HK)作为一家背靠绿叶制药的大分子生物科技新锐,正通过“生物类似药构建稳健现金流、创新药实现差异化突破”的仿创结合战略,实现盈利能力和创新实力的快速提升。公司凭借在研发、生产和商业化方面的全产业链优势,以及高管团队的丰富经验,在国内市场持续拓展生物类似药品种并实现放量,同时积极布局欧美核心海外市场。创新药管线则聚焦于首创(FIC)品种,通过对外授权合作验证其创新价值,为公司未来增长提供长期动力。

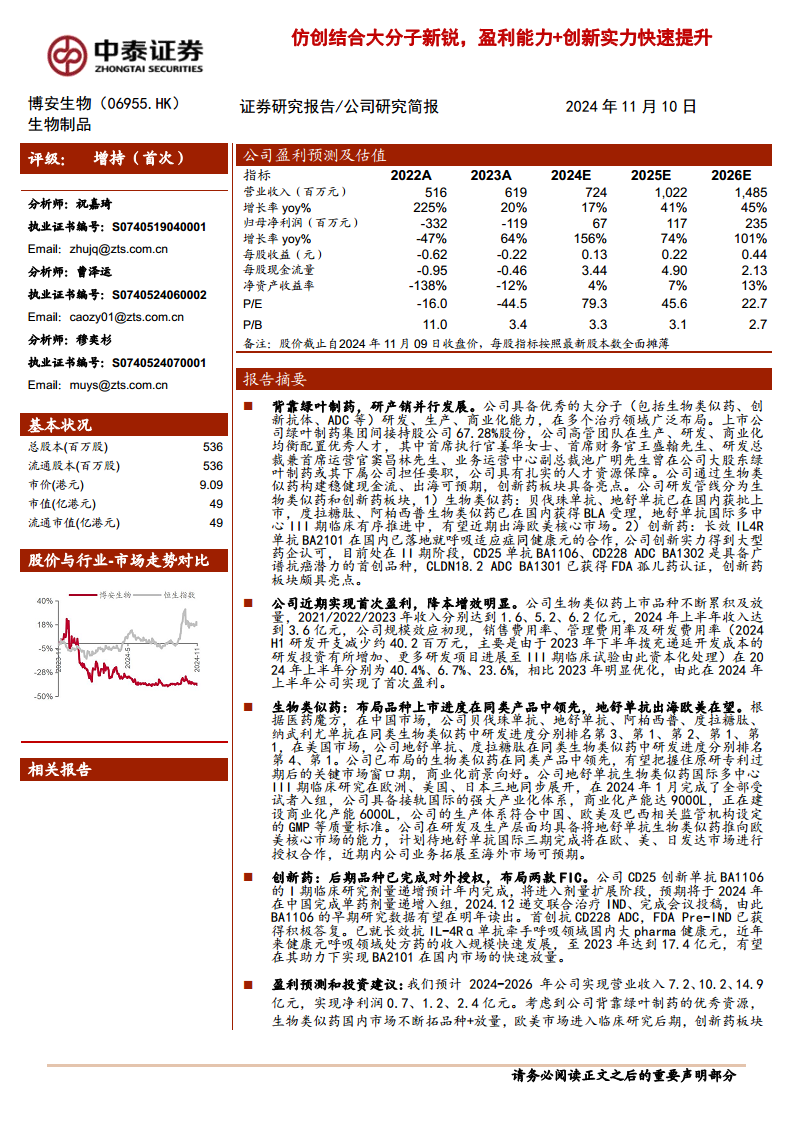

财务表现显著优化与市场估值潜力

公司在2024年上半年首次实现盈利,得益于生物类似药上市品种的累积放量以及销售费用率、管理费用率和研发费用率的显著优化,展现出规模效应和降本增效的成果。根据预测,公司有望在2024年实现全年盈利,并在2024-2026年间实现营业收入和净利润的持续高速增长。当前公司2024年市销率(PS)远低于可比公司平均水平,结合其强大的资源背景、领先的生物类似药市场地位和差异化的创新药管线,预示着显著的投资价值和增长潜力。

主要内容

绿叶制药赋能下的全产业链发展

博安生物成立于2013年,具备卓越的大分子药物(包括生物类似药、创新抗体、ADC等)研发、生产和商业化能力,并在多个治疗领域进行了广泛布局。公司由上市公司绿叶制药集团间接持股67.28%,拥有坚实的人才资源保障。高管团队在生产、研发和商业化方面配置均衡,多位核心成员曾在绿叶制药或其下属公司担任要职,确保了公司运营的专业性和高效性。公司战略明确,通过生物类似药板块构建稳健的现金流并实现国际化拓展,同时通过创新药板块打造差异化竞争优势。目前,贝伐珠单抗和地舒单抗已在国内获批上市,度拉糖肽和阿柏西普生物类似药的生物制品上市申请(BLA)已获得受理。在创新药方面,长效IL4R单抗BA2101已与健康元就呼吸适应症达成合作,CD25单抗BA1106和CD228 ADC BA1302是具备广谱抗癌潜力的首创品种,CLDN18.2 ADC BA1301也已获得FDA孤儿药认证,显示出强大的创新实力。公司通过自营与对外授权并重的方式,高效建立了商业化体系,已完成BA2101呼吸适应症、地舒单抗骨松适应症、阿柏西普的国内市场对外授权。

公司近期财务表现显著改善,在2024年上半年实现了首次盈利。这主要得益于生物类似药上市品种的不断累积和放量,使得公司收入在2021年至2023年分别达到1.6亿元、5.2亿元和6.2亿元,2024年上半年收入达3.6亿元,规模效应初现。同时,公司在2024年上半年实现了明显的降本增效,销售费用率、管理费用率和研发费用率分别优化至40.4%、6.7%和23.6%,相比2023年有显著改善。其中,研发开支减少约40.2百万元,主要由于2023年下半年递延开发成本的研发投资增加,以及更多研发项目进展至III期临床试验并进行资本化处理。

生物类似药的国内外市场拓展

博安生物在生物类似药领域的布局品种上市进度在同类产品中处于领先地位,商业化前景广阔。根据医药魔方数据,在中国市场,公司的贝伐珠单抗、地舒单抗、阿柏西普、度拉糖肽和纳武利尤单抗在同类生物类似药中的研发进度分别排名第3、第1、第2、第1和第1。在美国市场,公司的地舒单抗和度拉糖肽在同类生物类似药中的研发进度分别排名第4和第1。这种领先优势有望帮助公司抓住原研专利过期后的关键市场窗口期。

地舒单抗生物类似药的国际化进程尤为突出,有望近期出海欧美核心市场。其国际多中心III期临床研究已在欧洲、美国、日本三地同步展开,并于2024年1月完成了全部受试者入组。公司具备与国际接轨的强大产业化体系,商业化产能已达9000L,另有6000L商业化产能正在建设中,生产体系符合中国、欧美及巴西等监管机构设定的GMP质量标准。这表明公司在研发和生产层面均具备将地舒单抗生物类似药推向欧美核心市场的能力,并计划在国际三期完成后,在欧、美、日发达市场进行授权合作,海外市场拓展可期。

创新药管线的差异化布局与合作

博安生物的创新药管线亮点纷呈,后期品种已完成对外授权,并布局了两款首创(FIC)品种。

BA1106:首创非IL-2阻断型抗CD25单抗

CD25作为IL-2受体中的IL-2Rα亚基,是肿瘤免疫治疗的高潜力靶点。Tregs细胞比效应T细胞具有更高的CD25表达,使其在肿瘤微环境(TME)中对有限的IL-2具有竞争优势,因此CD25是实现Treg耗竭从而治疗肿瘤的潜在靶点。公司的CD25创新单抗BA1106是中国首个进入临床阶段的非IL-2阻断型抗CD25单抗。其I期临床研究剂量递增预计年内完成,将进入剂量扩展阶段。在中国开展的I期临床已完成7个剂量组(36μg~900μg),在多种实体瘤中观察到肿瘤缩小或长期疾病稳定,具有良好的剂量-疗效特征、明确的广谱抗肿瘤特征、良好的安全性和低免疫原性。预计将于2024年在中国完成单药剂量递增入组,并计划于2024年12月递交联合治疗IND并完成会议投稿,早期研究数据有望在明年读出。临床前研究显示,BA1106通过抗体依赖的细胞介导的细胞毒性作用(ADCC)选择性消耗肿瘤微环境中的Treg细胞,增加效应T细胞比例,且不会阻断IL-2信号通路,对Treg细胞具有适度、特异的杀伤作用,具备单药治疗和与PD1抑制剂联合治疗的潜力。相比于ADCC增强型抗体RG6292,BA1106在体外活性研究中显示出相对弱的杀伤活性,适度的ADCC活性能够保证在清除Treg的同时减少对效应T细胞的误伤,因此具有更好的治疗潜力。

BA1302:首创抗CD228 ADC

BA1302是首创的抗CD228 ADC(抗体药物偶联物),其FDA Pre-IND已获得积极答复,IND准备中,预期将于2024年12月完成国内FPI(First Patient In)。该药物采用可裂解的葡糖醛苷酸连接子,将细胞毒素MMAE(单甲基奥瑞他汀E,一种微管蛋白抑制剂)与靶向CD228单抗链间半胱氨酸偶联。通过抗体的靶向性,BA1302能将小分子毒素精确引导至肿瘤部位,在发挥抗肿瘤效应的同时,降低小分子毒素的毒副作用,提高治疗窗口。ADC的旁观者杀伤作用也有助于治疗异质性肿瘤。临床前PDX(Patient-Derived Xenograft)等研究结果表明,BA1302具有针对10种肿瘤的治疗潜力。CD228在72%的黑色瘤和79%的胰腺癌中表达,同时在83%的间皮瘤、100%的结肠癌、57%的乳腺癌和69%的鳞癌中表达,显示出巨大的临床需求。

BA2101:长效抗IL-4Rα单抗

BA2101是长效抗IL-4Rα单抗,已与呼吸领域国内大药企健康元达成合作。已完成的I期临床数据显示,与普利尤单抗历史数据对比,BA2101的清除半衰期更长、清除更缓慢,符合其长效设计特征,有望将IL-4Rα单抗的成人治疗给药时间延长至每四周注射一次。2024年1月,博安生物已授予健康元BA2101在中国大陆呼吸适应症的开发和商业化权利。近年来,健康元在呼吸领域的处方药收入规模快速发展,至2023年已达到17.4亿元,有望在其助力下实现BA2101在国内市场的快速放量。

稳健的盈利增长与投资价值分析

根据盈利预测,博安生物在2024-2026年将实现营业收入7.2亿元、10.2亿元和14.9亿元,净利润分别为0.7亿元、1.2亿元和2.4亿元,预计公司将在2024年首次实现全年盈利。

国内市场预测:

- 贝伐珠单抗(博优诺): 2023年整体市场规模达83亿元,2023-2030年复合年增长率12%。保守估计博优诺2023-2026年销售额同比增长率分别为15%、5%、5.0%、5.0%。

- 地舒单抗骨质疏松适应症(博优倍): 2023年整体市场达4.49亿元,2023-2030年复合年增长率50.4%。预计2024-2026年生物类似药市场份额分别为20%、27%、27%,博优倍作为中国首款获批产品,假设在2024年占据类似药市场60%,2025-2026年市占率分别为55%、50%。

- 地舒单抗骨转移及骨巨细胞瘤适应症(博洛加): 2023年整体市场达4.08亿元,2023-2030年复合年增长率31.9%。预计2024-2026年生物类似药市场份额分别为5%、27%、27%,博洛加在2024-2026年安加维®生物类似药市场市占率保持33%。

- 度拉糖肽: 2023年样本医院销售额达10.2亿元,长效GLP-1药物国内市场2023-2030年复合年增长率31.7%。预计2025-2026年生物类似药市场份额分别为2%、7%,公司产品因领先的临床进度,假设在2025-2026年市场份额为100%。

- 阿柏西普: 2023年全年市场约10亿元,眼科抗VEGF药物中国市场2023-2030年复合年增长率26.6%。预计2024-2026年生物类似药市场份额分别为2%、7%、10%,公司产品假设在2025-2026年市场份额为40%。

- 纳武利尤单抗: 2023年全年市场约8亿元,PD1/L1抗体中国市场2023-2030年复合年增长率31.5%。预计2026年生物类似药市场份额为2%,公司产品因领先的临床申报时间,假设在2026年市场份额为100%。

海外市场预测:

- 贝伐珠单抗巴西销售额: 粗略估计为国内同期销售额的1/10。

- 地舒单抗美国销售额: 原研药2023年销售额42.6亿美元,保守假设2024-2026年维持此水平。预计2026年地舒单抗类似药市场份额为5%,公司产品在美国地舒单抗生物类似药中市场份额为10%。

对外许可协议收入: 假设2024-2026年此部分收入均为3045万元。

投资建议: 考虑到公司背靠绿叶制药的优秀资源,生物类似药在国内市场不断拓品种和放量,欧美市场进入临床研究后期,创新药板块具备若干差异化品种,以及已落地的多项对外授权合作证明了公司的商务拓展(BD)能力。在公司发展初期,销售费用和研发费用明显前置,收入端变化更能反映公司发展情况。选取以生物药见长的中小市值公司科济药业-B、欧康维视生物-B作为可比公司,其2024年平均PS为21倍,而博安生物2024年PS为7倍,估值具有吸引力。首次覆盖,给予“增持”评级。

总结

博安生物(06955.HK)凭借绿叶制药的强大背景和自身在生物类似药及创新药领域的双轮驱动战略,展现出强劲的增长势头。公司通过生物类似药在国内市场的领先布局和国际化拓展,构建了稳健的现金流基础,并已在2024年上半年实现首次盈利,预计全年将实现盈利。同时,其创新药管线聚焦于首创品种,通过对外授权合作验证了其创新实力和市场潜力。财务预测显示,公司未来几年将保持高速增长,且当前估值相较可比公司具有显著优势。尽管面临新产品导入不及预期、临床研究失败等风险,但公司在研产销一体化、成本控制和市场拓展方面的综合实力,使其具备长期投资价值,首次覆盖给予“增持”评级。

-

亚盛医药-B(06855):更新报告:商业有拐点+管线有厚度,APG2575引领BCL-2抑制剂变革

-

毕得医药(688073):主业持续恢复,毛利率稳步提升

-

医疗器械板块2025H1总结:高值耗材有望率先走出政策扰动,继续看好创新+出海

-

2Q25保险资金重仓流通股深度跟踪:重点加仓通信、银行,新进集中银行、医药

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送