-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

静待生育政策出台,海内外经营稳复苏

静待生育政策出台,海内外经营稳复苏

-

下载次数:

2106 次

-

发布机构:

华泰证券

-

发布日期:

2025-04-07

-

页数:

6页

中心思想

2024年业绩承压,2025年复苏可期

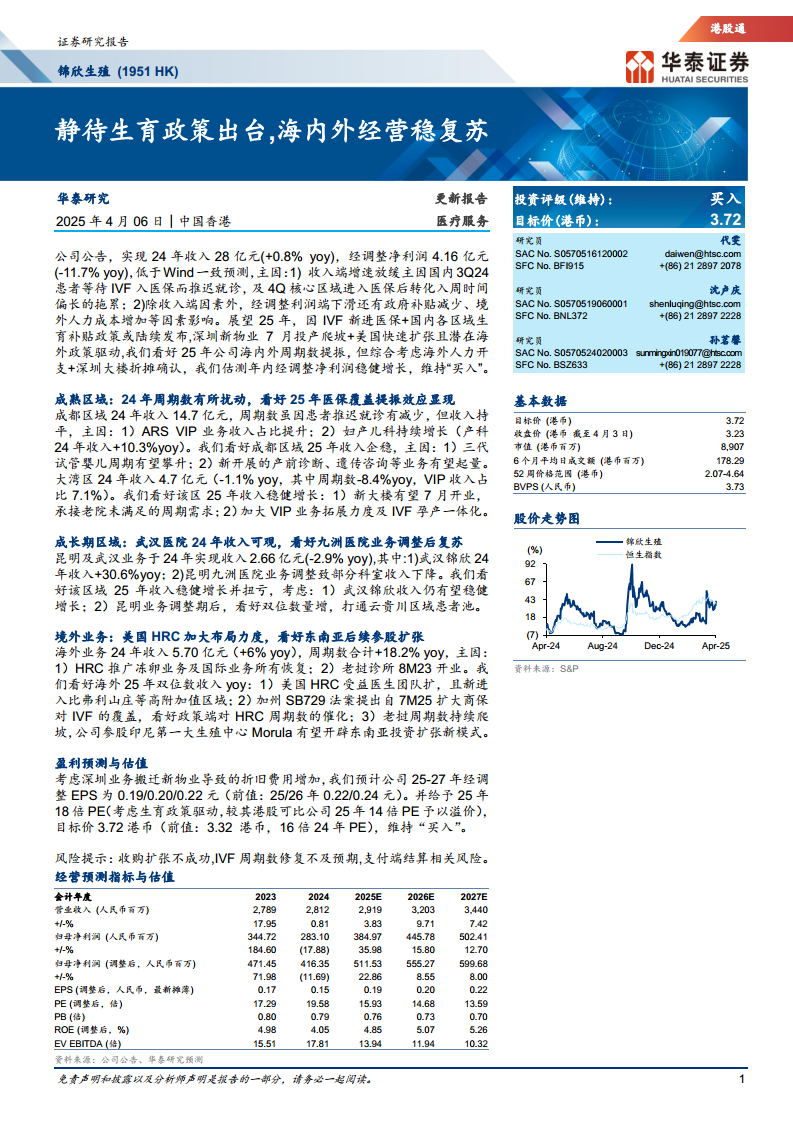

锦欣生殖(1951 HK)在2024年面临业绩挑战,实现收入28亿元人民币(同比增长0.8%),经调整净利润4.16亿元人民币(同比下降11.7%),低于市场预期。这主要归因于国内患者因等待IVF纳入医保而推迟就诊,以及核心区域医保覆盖后转化入周时间偏长,同时政府补贴减少和境外人力成本增加也对利润造成影响。展望2025年,随着IVF新进医保、国内生育补贴政策的陆续出台、深圳新物业的投产爬坡以及美国HRC的快速扩张和潜在海外政策驱动,公司海内外周期数有望提振,预计经调整净利润将实现稳健增长。

政策驱动与海内外扩张,维持“买入”评级

尽管2024年业绩有所波动,华泰研究维持对锦欣生殖的“买入”投资评级,并将目标价上调至3.72港币。这一积极展望主要基于对2025年国内生育政策红利(如IVF医保覆盖和生育补贴)的强烈预期,以及公司在海内外市场的积极扩张策略。虽然深圳新大楼的折旧摊销和海外人力开支增加将对短期利润构成压力,但政策驱动下的周期数增长和各区域业务的优化调整,预计将推动公司盈利能力稳健提升。

主要内容

2024年经营回顾与挑战分析

锦欣生殖2024年实现总收入28亿元人民币,同比增长0.8%,显示出营收增长的放缓。经调整净利润为4.16亿元人民币,同比下降11.7%,未能达到Wind一致预测。业绩下滑的主要原因有两方面:

- 收入端增速放缓: 国内市场在2024年第三季度,患者因预期IVF将纳入医保而普遍推迟就诊,导致周期数受到扰动。进入第四季度后,核心区域虽然已将IVF纳入医保,但患者从医保覆盖到实际转化入周的时间较长,进一步拖累了收入增长。

- 利润端下滑: 除了收入增长乏力,经调整净利润的下降还受到多重因素影响,包括政府补贴的减少以及境外业务人力成本的增加,这些因素共同挤压了公司的盈利空间。

2025年增长策略与区域市场展望

国内市场:政策红利与区域深耕

2025年,国内市场预计将受益于多项积极因素,推动锦欣生殖业务复苏和增长:

- IVF医保覆盖与生育补贴政策: 随着IVF新进医保以及国内各区域生育补贴政策的陆续发布,预计将显著提升患者就诊意愿和可及性,从而提振国内试管婴儿周期数。

- 成熟区域稳健增长:

- 成都区域: 2024年收入达14.7亿元人民币。尽管周期数因患者推迟就诊有所减少,但通过ARS VIP业务收入占比提升和妇产儿科(产科收入同比增长10.3%)的持续增长,收入保持平稳。展望2025年,成都区域收入有望企稳,主要驱动力包括三代试管婴儿周期数的攀升,以及新开展的产前诊断、遗传咨询等高附加值业务的起量。

- 大湾区: 2024年收入为4.7亿元人民币,同比下降1.1%,其中周期数同比下降8.4%,VIP收入占比为7.1%。2025年,大湾区业务预计将实现稳健增长,主要得益于新大楼有望于7月开业,能够承接老院未满足的周期需求;同时,公司将加大VIP业务拓展力度,并推动IVF孕产一体化服务。

- 成长期区域扭亏为盈:

- 昆明及武汉业务: 2024年合计收入2.66亿元人民币,同比下降2.9%。其中,武汉锦欣表现亮眼,收入同比增长30.6%。昆明九洲医院则因业务调整导致部分科室收入下降。展望2025年,该区域收入有望实现稳健增长并扭亏为盈,主要考虑武汉锦欣收入的持续稳健增长,以及昆明业务在调整期后,通过双位数增长打通云贵川区域患者池。

海外市场:HRC扩张与国际布局

海外业务在2024年表现出较强的增长韧性,实现收入5.70亿元人民币,同比增长6%,周期数合计同比增长18.2%。这主要得益于美国HRC推广冻卵业务和国际业务的恢复,以及老挝诊所于2023年8月开业。展望2025年,海外业务预计将实现双位数收入增长:

- 美国HRC: 将受益于医生团队的扩张,并积极进入比弗利山庄等高附加值区域。此外,加州SB729法案提出自2025年7月起扩大商业保险对IVF的覆盖范围,预计将对HRC的周期数产生显著催化作用。

- 东南亚市场: 老挝诊所周期数将持续爬坡。同时,公司参股印尼第一大生殖中心Morula,有望开辟东南亚投资扩张的新模式,进一步拓展国际市场份额。

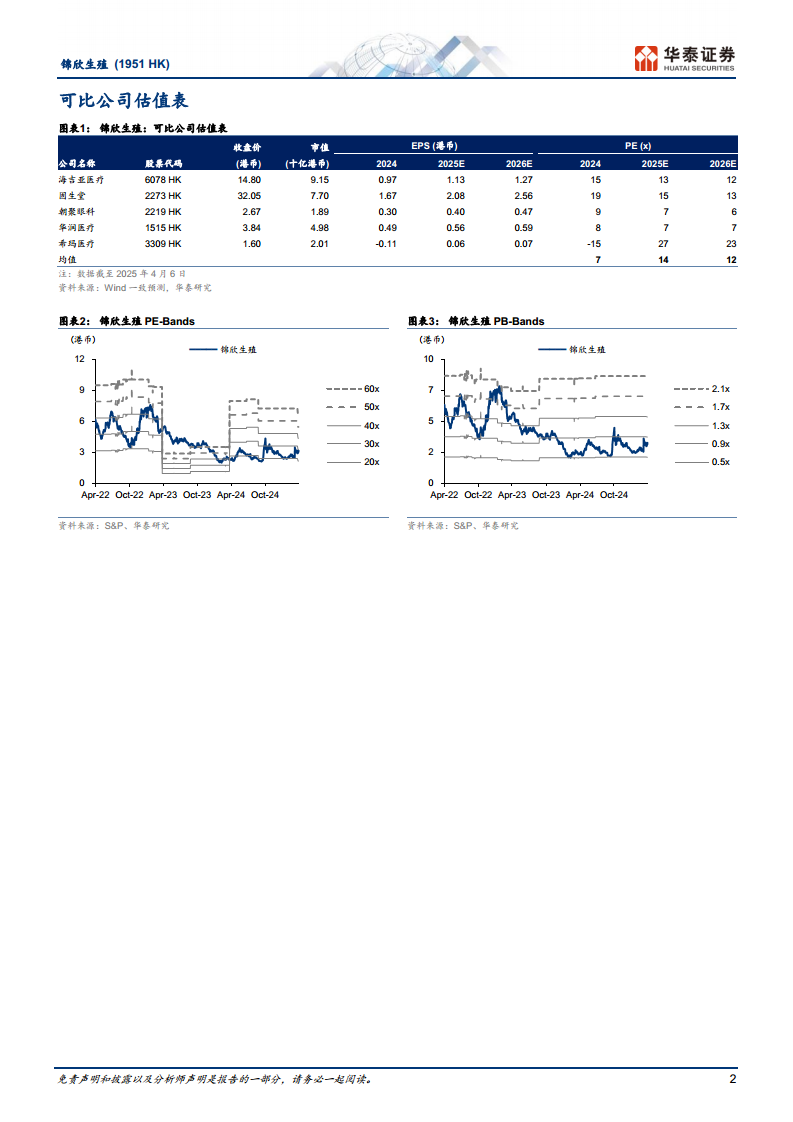

盈利预测调整与投资价值评估

考虑到深圳业务搬迁新物业导致的折旧费用增加,华泰研究对公司2025-2027年的经调整每股收益(EPS)进行了调整,预计分别为0.19/0.20/0.22元人民币(前值为2025/2026年0.22/0.24元人民币)。尽管EPS预测有所下调,但基于对生育政策驱动的强烈信心,公司被给予2025年18倍PE的估值(较港股可比公司2025年14倍PE存在溢价),目标价上调至3.72港币(前值为3.32港币),并维持“买入”评级。

风险提示: 报告提示投资者关注潜在风险,包括收购扩张不成功、IVF周期数修复不及预期以及支付端结算相关风险。

总结

锦欣生殖在2024年面临国内市场周期数扰动、政府补贴减少及境外成本上升等多重挑战,导致收入增速放缓,经调整净利润出现下滑。然而,展望2025年,公司有望迎来业绩拐点。国内市场将受益于IVF纳入医保和生育补贴政策的红利,成熟区域(成都、大湾区)通过业务优化和新物业投产实现稳健增长,成长期区域(武汉、昆明)则有望在调整后复苏并扩大市场覆盖。同时,海外业务(美国HRC、东南亚)通过医生团队扩张、政策催化及战略投资,预计将保持强劲的双位数增长。尽管深圳新物业的折旧摊销将对短期盈利构成压力,但整体而言,政策驱动和海内外市场的协同扩张将有效提振公司周期数和盈利能力。基于对未来增长潜力的信心,华泰研究维持锦欣生殖“买入”评级,并上调目标价至3.72港币,建议投资者关注其长期投资价值。

-

嘉和美康(688246):AI医疗产品竞争力持续提升

-

洋河股份(002304):健康发展为主,延续调整趋势

-

康缘药业(600557):创新有序推进

-

三星医疗(601567):海外配电在手订单持续高增

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送