-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业CXO+2024%Q1业绩综述:拐点已现,积极配置250514

医药行业CXO+2024%Q1业绩综述:拐点已现,积极配置250514

-

下载次数:

66 次

-

发布机构:

浙商证券

-

发布日期:

2025-05-19

-

页数:

24页

中心思想

CXO行业基本面拐点显现

本报告通过对CXO行业2024年及2025年第一季度业绩的深入分析,明确指出行业基本面已出现积极拐点。各项财务指标如收入YOY、毛利率和扣非净利率均呈现向好趋势,订单数据也显示龙头企业持续获单能力强劲,市场投融资环境触底回升,共同驱动行业进入复苏通道。

积极配置CDMO与临床CRO

鉴于行业复苏迹象明显,报告建议投资者积极配置CXO板块。重点关注小分子/大分子CDMO商业化订单的持续兑现、多肽、寡核苷酸及ADC CDMO等新兴高增长业务的发展机遇,以及在本土创新药支持政策持续推进背景下的临床CRO投资机会。

主要内容

股价复盘

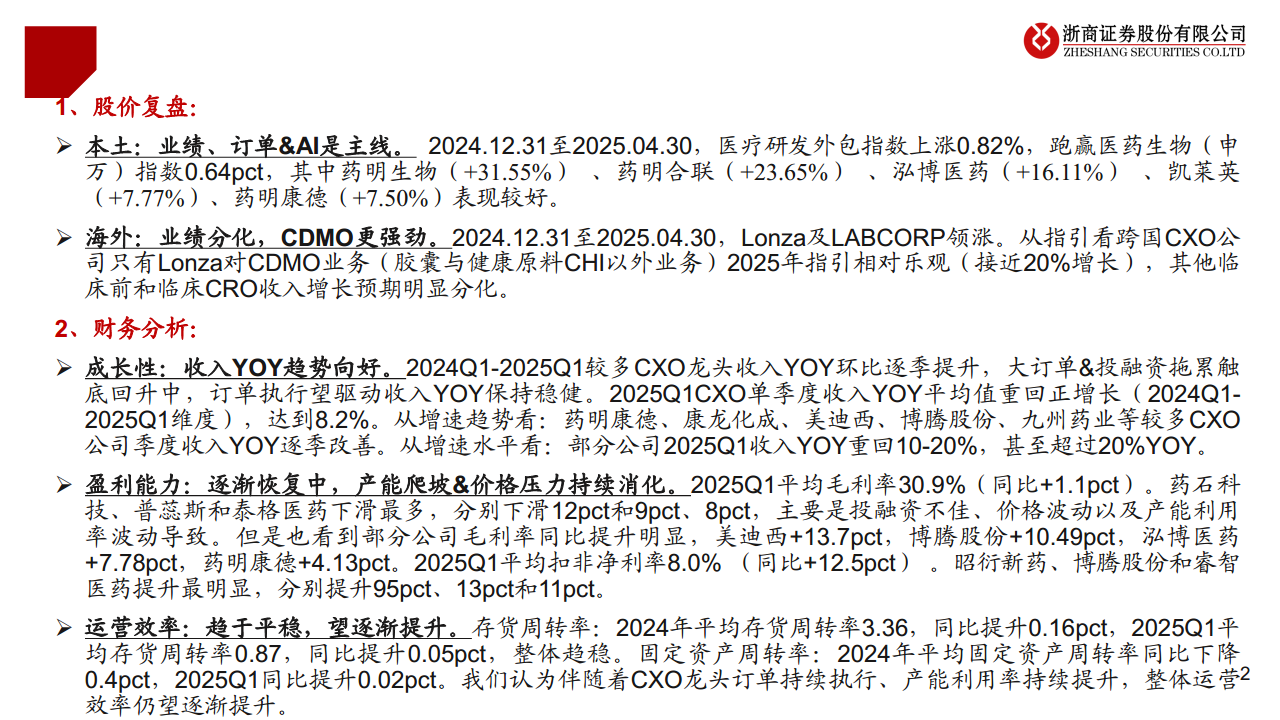

本土市场表现强劲

在2024年12月31日至2025年4月30日期间,本土医疗研发外包指数上涨0.82%,跑赢申万医药生物指数0.64个百分点。其中,药明生物(+31.55%)、药明合联(+23.65%)、泓博医药(+16.11%)、凯莱英(+7.77%)和药明康德(+7.50%)等公司表现突出,显示出业绩、订单及AI驱动下的强劲增长势头。

海外CDMO业务引领增长

同期,海外CXO市场表现分化,Lonza(+11.99%)和LABCORP(+7.94%)领涨。从2025年指引来看,跨国CXO公司中仅Lonza对CDMO业务(非胶囊与健康原料CHI业务)的增长预期相对乐观,接近20%的增长,而其他临床前和临床CRO公司的收入增长预期则明显分化。

财务分析

收入与盈利能力改善

CXO龙头企业在2024Q1至2025Q1期间收入YOY环比逐季提升,2025Q1单季度收入YOY平均值重回正增长,达到8.2%。药明康德、康龙化成、美迪西、博腾股份、九州药业等公司季度收入YOY逐季改善,部分公司2025Q1收入YOY甚至超过10-20%,如泓博医药(29.61%)、药明康德(20.96%)。盈利能力方面,2025Q1平均毛利率为30.9%(同比+1.1pct),平均扣非净利率为8.0%(同比+12.5pct),美迪西(+13.7pct)、博腾股份(+10.49pct)、泓博医药(+7.78pct)和药明康德(+4.13pct)等公司毛利率同比提升显著,昭衍新药(+95pct)、博腾股份(+13pct)和睿智医药(+11pct)的扣非净利率提升最为明显。

运营效率稳步提升

运营效率趋于平稳并有望逐渐提升。2024年平均存货周转率为3.36次(同比提升0.16pct),2025Q1平均存货周转率为0.87次(同比提升0.05pct),整体趋稳。固定资产周转率在2024年同比下降0.4pct后,2025Q1同比提升0.02pct。报告认为,伴随着CXO龙头订单的持续执行和产能利用率的持续提升,整体运营效率仍有望逐渐提升。

思考与展望

投融资市场回暖与新业务布局

全球医疗健康行业PE/VC投融资季度金额在2022Q4至2025Q1期间基本平稳触底,叠加全球IPO持续改善和BD交易的持续火爆,有望驱动需求端持续复苏。IPO融资方面,美股医疗保健公司IPO融资金额企稳,H股回升(2025年至今已达32亿港元),A股则有所放缓。在建工程仍在高位,表明CXO企业对产能扩张预期偏乐观,并积极布局ADC、多肽、寡核苷酸等新业务方向,这些有望逐渐成为新的增长驱动力。

龙头订单强劲与机构持仓提升

CXO龙头公司展现出强大的持续获单能力。2024年,凯莱英全年累计新签订单同比增长约20%,康龙化成新签订单金额同比增长超过20%,泰格医药在手订单YOY12.1%,药明康德在手订单YOY高达47%。机构持仓方面,医药基金CXO持仓占比从2024Q1-Q2的14.4%逐渐提升至2025Q1的23.2%,医疗基金前十大CXO持仓占比也从2024Q2的7.1%回升至2025Q1的12.2%,反映市场对行业底部认知及多肽、ADC CDMO等新业务增长的期待。

投资策略

基本面拐点下的积极配置

报告明确指出CXO基本面拐点已现,建议投资者积极配置。投资机会主要集中在小分子/大分子CDMO商业化订单的持续兑现、多肽&寡核苷酸&ADC CDMO等新业务的持续发展,以及在本土创新药支持政策持续推进下的临床CRO领域。

重点关注领域与推荐标的

具体推荐本土业务为主的CRO(如泰格医药、关注昭衍新药、诺思格、普蕊斯),多肽和小分子CDMO龙头(如药明康德、凯莱英、九洲药业、关注博腾股份),以及经营效率有望进入拐点的CXO(如康龙化成、皓元医药、关注药石科技、美迪西)。

风险提示

政策与市场风险

主要风险包括国内药审政策的波动,可能对创新药/仿制药企业的研发策略造成影响,进而影响CXO订单趋势和质量标准。此外,全球医疗健康行业投融资波动较大,可能导致新签订单及业绩不及预期。

经营与汇兑风险

新业务整合不及预期也是潜在风险,因为CXO公司产业链延伸可能面临管理能力不足或整合效果低于管理层先前预期的挑战。同时,鉴于较多CXO公司收入主要来自海外客户,汇率的波动可能会对CXO公司的业绩端造成影响。

总结

行业基本面回暖与投资机遇

本报告全面分析了CXO行业2024年及2025年第一季度的业绩表现,明确指出行业基本面已出现积极拐点。从股价复盘来看,本土医疗研发外包指数跑赢大盘,药明生物、药明合联等龙头表现突出;海外市场中,Lonza的CDMO业务指引强劲,显示出细分领域的增长潜力。财务数据显示,CXO龙头企业收入YOY逐季改善,2025Q1平均收入YOY重回正增长8.2%,盈利能力也逐步恢复,平均毛利率和扣非净利率均有提升。运营效率趋于平稳,并有望随着订单执行和产能利用率提升而进一步改善。

投融资复苏与新业务驱动

在思考与展望部分,报告强调全球医疗健康行业PE/VC投融资已触底回升,叠加IPO市场改善和BD交易活跃,共同驱动了需求端的复苏。CXO企业在建工程仍在高位,表明对产能扩张的乐观预期,并积极布局ADC、多肽、寡核苷酸等新兴高增长业务。龙头公司订单增长强劲,如药明康德在手订单YOY高达47%,显示出强大的获单能力。机构持仓也从历史低位逐渐提升,反映市场对行业底部和新业务增长的认可。

积极配置策略与风险考量

综合以上分析,报告建议投资者积极配置CXO板块,重点关注CDMO(特别是小分子/大分子商业化、多肽、寡核苷酸、ADC)和本土临床CRO的投资机会。同时,报告也提示了国内药审政策波动、订单及业绩不及预期、新业务整合风险以及汇兑风险等潜在挑战。整体而言,CXO行业正迎来复苏,具备良好的投资前景。

-

迈瑞医疗(300760):2025年三季报点评报告:收入同比回正,看好业绩修复

-

百诚医药(301096):2025年三季报点评报告:主业或见底,看好创新转型

-

晨光生物(300138):棉籽与植提业务盈利齐升,经营态势持续向好

-

登康口腔(001328):2025Q3业绩点评报告:主动收缩投入致线上降速,关注后续投入恢复

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送