-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

心脉医疗(688016):2024年年报点评:集采或有短期影响,长期确定性仍在

心脉医疗(688016):2024年年报点评:集采或有短期影响,长期确定性仍在

-

下载次数:

1317 次

-

发布机构:

浙商证券

-

发布日期:

2025-04-02

-

页数:

4页

中心思想

短期业绩承压,长期增长动力犹存

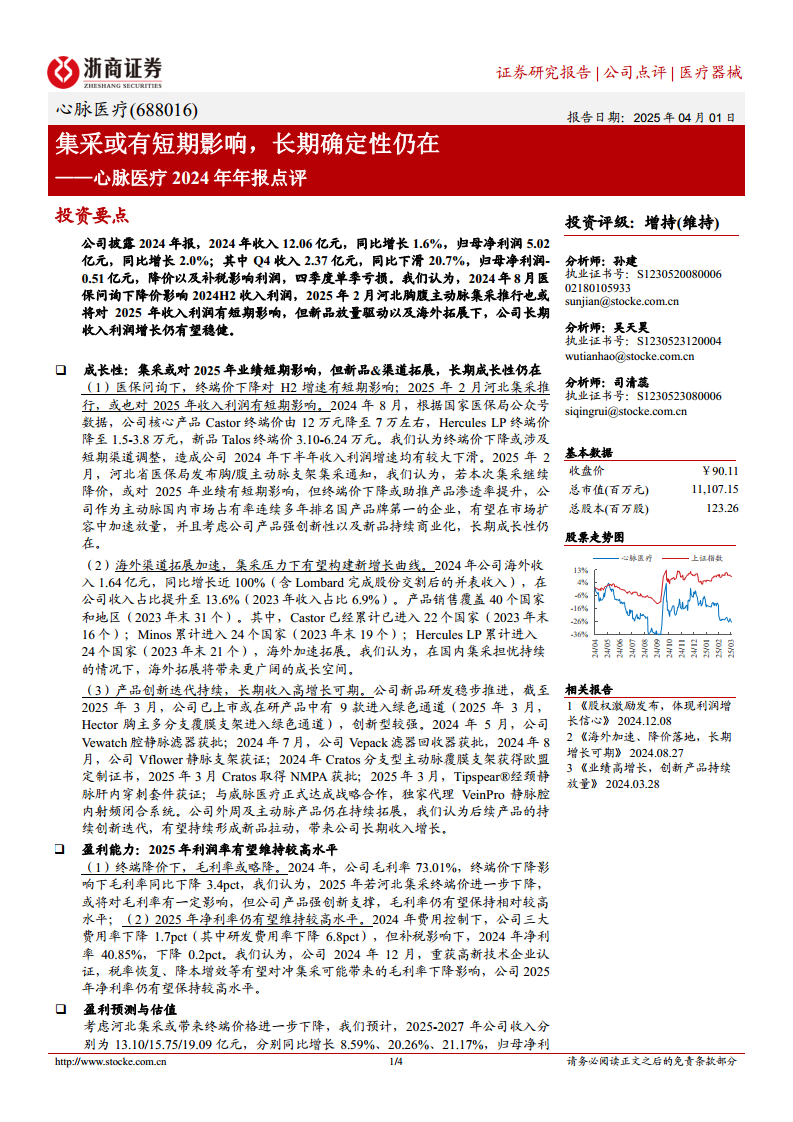

心脉医疗(688016)在2024年面临医保问询降价和河北集采等短期挑战,导致其2024年第四季度收入同比下滑20.7%,并出现单季亏损。尽管如此,公司全年收入仍实现1.6%的同比增长至12.06亿元,归母净利润同比增长2.0%至5.02亿元。报告分析认为,虽然2025年业绩可能继续受到集采的短期影响,但公司凭借其强大的产品创新能力、持续的新品放量以及加速的海外市场拓展,长期收入和利润增长的确定性依然存在。

创新驱动与国际化拓展支撑未来

公司通过不断推进产品研发和迭代,多款创新产品进入绿色通道并陆续获批上市,持续丰富产品管线,为未来增长提供内生动力。同时,海外市场拓展成效显著,2024年海外收入同比增长近100%,占比提升至13.6%,有效对冲了国内集采带来的压力,构建了新的增长曲线。在盈利能力方面,尽管终端降价可能导致毛利率短期承压,但公司通过费用控制和高新技术企业认证带来的税率优势,有望使2025年净利率保持在较高水平。基于这些因素,报告维持对心脉医疗的“增持”投资评级。

主要内容

成长性:集采或对2025年业绩短期影响,但新品&渠道拓展,长期成长性仍在

集采短期冲击与市场扩容机遇

心脉医疗在2024年下半年受到医保问询降价的显著影响。根据国家医保局数据,公司核心产品Castor终端价格由约12万元降至7万元左右,Hercules LP终端价降至1.5-3.8万元,新品Talos终端价为3.10-6.24万元。这些价格调整导致公司2024年下半年收入和利润增速出现较大下滑。进入2025年,河北省医保局于2月发布的胸/腹主动脉支架集采通知,若进一步降价,预计将对公司2025年业绩产生短期影响。然而,报告也指出,终端价格的下降有望助推产品渗透率的提升。心脉医疗作为国内主动脉市场占有率连续多年排名国产品牌第一的企业,有望在市场扩容中加速产品放量。此外,公司产品的强创新性以及新品的持续商业化,将为长期成长性提供支撑。

海外市场加速拓展,构建新增长极

面对国内集采的持续压力,心脉医疗积极拓展海外市场,并取得了显著成效。2024年,公司海外收入达到1.64亿元,同比增长近100%(包含Lombard完成股份交割后的并表收入),海外收入占公司总收入的比重从2023年的6.9%提升至13.6%。公司的产品销售网络已覆盖40个国家和地区,较2023年末的31个有所增加。具体来看,Castor已累计进入22个国家(2023年末为16个),Minos累计进入24个国家(2023年末为19个),Hercules LP累计进入24个国家(2023年末为21个)。报告认为,海外市场的加速拓展将为公司带来更广阔的成长空间,有效对冲国内集采带来的业绩压力,构建新的增长曲线。

持续创新迭代,产品管线丰富

心脉医疗在产品创新和迭代方面持续投入,研发进展稳步推进。截至2025年3月,公司已有9款已上市或在研产品进入国家药监局的绿色通道,显示出其强大的创新能力。例如,Hector胸主多分支覆膜支架于2025年3月进入绿色通道。在产品获批方面,2024年5月,公司Vewatch腔静脉滤器获批;2024年7月,Vepack滤器回收器获批;2024年8月,Vflower静脉支架获证。此外,Cratos分支型主动脉覆膜支架于2024年获得欧盟定制证书,并于2025年3月取得NMPA批准。2025年3月,Tipspear®经颈静脉肝内穿刺套件获证。公司还与威脉医疗达成战略合作,独家代理VeinPro静脉腔内射频闭合系统。这些外周及主动脉产品的持续拓展和创新迭代,有望不断形成新品拉动效应,为公司带来长期的收入增长。

盈利能力:2025年利润率有望维持较高水平

毛利率受压,但有望保持高位

2024年,心脉医疗的毛利率为73.01%,受终端价格下降影响,同比下降了3.4个百分点。报告预计,如果2025年河北集采导致终端价格进一步下降,可能会对毛利率产生一定影响。然而,鉴于公司产品具有较强的创新性,其毛利率仍有望保持在相对较高的水平。

费用控制与税率优化,净利率稳定

在费用控制方面,2024年公司三大费用率合计下降了1.7个百分点,其中研发费用率下降了6.8个百分点,显示出公司在运营效率提升方面的努力。尽管受到补税影响,2024年净利率为40.85%,同比略下降0.2个百分点。报告指出,心脉医疗于2024年12月重新获得高新技术企业认证,这意味着其税率将恢复优惠。结合降本增效的措施,这些因素有望对冲集采可能带来的毛利率下降影响,从而使公司2025年的净利率保持在较高水平。

盈利预测与估值

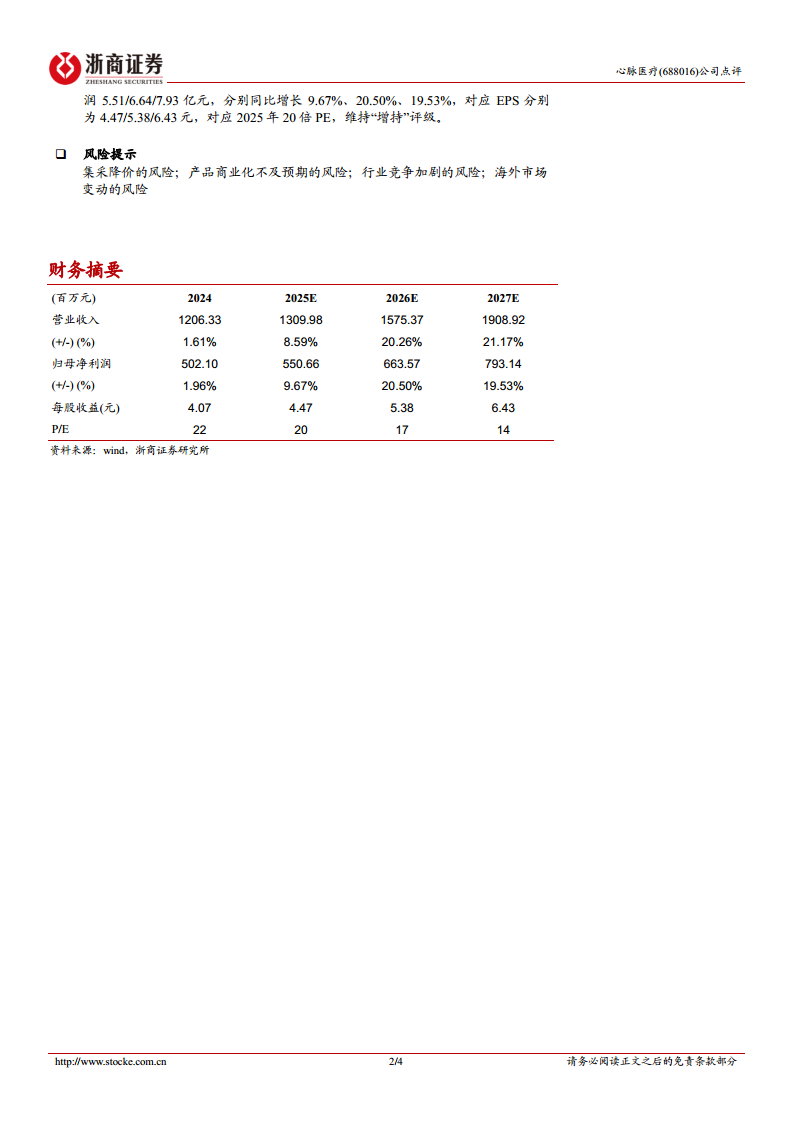

考虑到河北集采可能带来的终端价格进一步下降,报告对心脉医疗2025-2027年的财务表现进行了预测。预计公司营业收入将分别达到13.10亿元、15.75亿元和19.09亿元,同比增速分别为8.59%、20.26%和21.17%。归属于母公司股东的净利润预计分别为5.51亿元、6.64亿元和7.93亿元,同比增速分别为9.67%、20.50%和19.53%。对应的每股收益(EPS)分别为4.47元、5.38元和6.43元。基于2025年20倍的市盈率(PE),报告维持对心脉医疗的“增持”投资评级。

风险提示

报告提示了心脉医疗可能面临的风险,包括集采降价的风险、产品商业化不及预期的风险、行业竞争加剧的风险以及海外市场变动的风险。

总结

心脉医疗在2024年面临国内医保问询降价和2025年河北集采的短期业绩压力,导致2024年第四季度出现亏损,但全年营收和归母净利润仍实现小幅增长。尽管短期内业绩可能受到集采的进一步影响,但公司凭借其在主动脉支架领域的领先地位、持续的产品创新能力(多款产品进入绿色通道并获批)、以及加速的海外市场拓展(2024年海外收入同比增长近100%),展现出强大的长期增长潜力。在盈利能力方面,通过费用控制和高新技术企业认证带来的税率优势,公司有望在2025年维持较高的净利率水平。综合考虑短期挑战与长期增长驱动因素,报告维持对心脉医疗的“增持”评级,并预计其2025-2027年收入和净利润将实现稳健增长。

-

迈瑞医疗(300760):2025年三季报点评报告:收入同比回正,看好业绩修复

-

百诚医药(301096):2025年三季报点评报告:主业或见底,看好创新转型

-

晨光生物(300138):棉籽与植提业务盈利齐升,经营态势持续向好

-

登康口腔(001328):2025Q3业绩点评报告:主动收缩投入致线上降速,关注后续投入恢复

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工:2026年“两会”召开,重点关注“反内卷”、新质生产力、碳排放双控等议题

- 医药行业研究:靶蛋白降解:下一代颠覆性治疗范式迎来商业化元年

- 中国兽药产业全景透视:政策演进研发流程与市场格局

- 化工行业2月月报:中东局势升级

- 基础化工:天然气、甲醇等原料价格大涨,赢创调涨蛋氨酸价格

- 基础化工行业周报:地缘冲突扰动全球能化供应链,看好中国化工稳定供应全球

- 蛋氨酸行业快评:能源价格大幅推高成本,中国蛋氨酸竞争力凸显

- 医药行业周报:预期修正,关注长期价值

- 医药生物行业深度报告:投融资与出海双轮驱动,CXO迎来景气度修复与全球化新周期

- 新兴生物技术专题报告:小核酸药物方兴未艾,海外创新与国内崛起共振

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送