-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

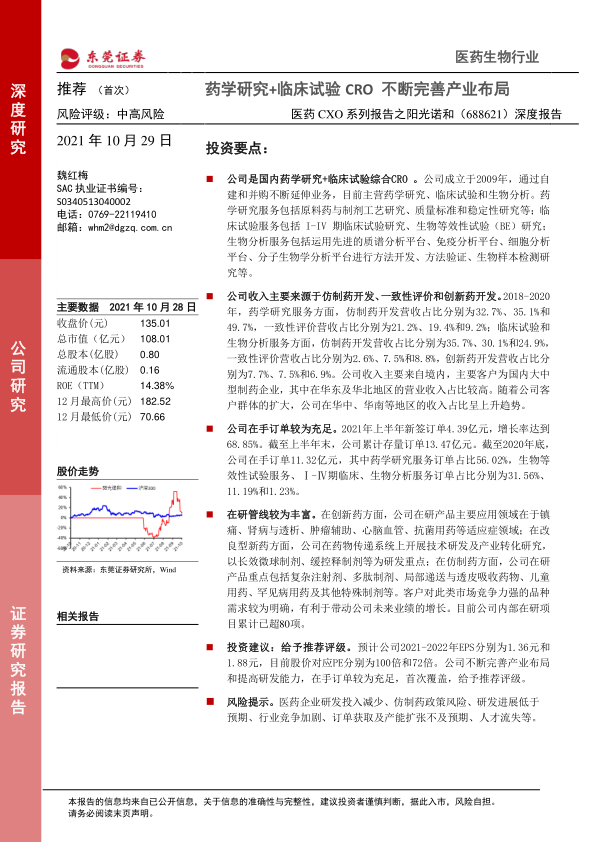

医药CXO系列报告之阳光诺和深度报告:药学研究+临床试验CRO不断完善产业布局

医药CXO系列报告之阳光诺和深度报告:药学研究+临床试验CRO不断完善产业布局

-

下载次数:

2557 次

-

发布机构:

东莞证券股份有限公司

-

发布日期:

2021-10-29

-

页数:

27页

阳光诺和(688621)

投资要点:

公司是国内药学研究+临床试验综合CRO。公司成立于2009年,通过自建和并购不断延伸业务,目前主营药学研究、临床试验和生物分析。药学研究服务包括原料药与制剂工艺研究、质量标准和稳定性研究等;临床试验服务包括I-IV期临床试验研究、生物等效性试验(BE)研究;生物分析服务包括运用先进的质谱分析平台、免疫分析平台、细胞分析平台、分子生物学分析平台进行方法开发、方法验证、生物样本检测研究等。

公司收入主要来源于仿制药开发、一致性评价和创新药开发。2018-2020年,药学研究服务方面,仿制药开发营收占比分别为32.7%、35.1%和49.7%,一致性评价营收占比分别为21.2%、19.4%和9.2%;临床试验和生物分析服务方面,仿制药开发营收占比分别为35.7%、30.1%和24.9%,一致性评价营收占比分别为2.6%、7.5%和8.8%,创新药开发营收占比分别为7.7%、7.5%和6.9%。公司收入主要来自境内,主要客户为国内大中型制药企业,其中在华东及华北地区的营业收入占比较高。随着公司客户群体的扩大,公司在华中、华南等地区的收入占比呈上升趋势。

公司在手订单较为充足。2021年上半年新签订单4.39亿元,增长率达到68.85%。截至上半年末,公司累计存量订单13.47亿元。截至2020年底,公司在手订单11.32亿元,其中药学研究服务订单占比56.02%,生物等效性试验服务、Ⅰ-Ⅳ期临床、生物分析服务订单占比分别为31.56%、11.19%和1.23%。

在研管线较为丰富。在创新药方面,公司在研产品主要应用领域在于镇痛、肾病与透析、肿瘤辅助、心脑血管、抗菌用药等适应症领域;在改良型新药方面,公司在药物传递系统上开展技术研发及产业转化研究,以长效微球制剂、缓控释制剂等为研发重点;在仿制药方面,公司在研产品重点包括复杂注射剂、多肽制剂、局部递送与透皮吸收药物、儿童用药、罕见病用药及其他特殊制剂等。客户对此类市场竞争力强的品种需求较为明确,有利于带动公司未来业绩的增长。目前公司内部在研项目累计已超80项。

投资建议:给予推荐评级。预计公司2021-2022年EPS分别为1.36元和1.88元,目前股价对应PE分别为100倍和72倍。公司不断完善产业布局和提高研发能力,在手订单较为充足,首次覆盖,给予推荐评级。

风险提示。医药企业研发投入减少、仿制药政策风险、研发进展低于预期、行业竞争加剧、订单获取及产能扩张不及预期、人才流失等。

中心思想

综合CRO服务能力与市场定位

阳光诺和(688621)作为国内领先的药学研究与临床试验综合型合同研究组织(CRO),通过持续的业务拓展和并购整合,已构建起涵盖药学研究、临床试验和生物分析的全方位研发服务体系。公司业务核心聚焦于仿制药开发、一致性评价以及创新药开发,尤其在仿制药领域具备完整的研发服务链条。凭借其专业化的服务能力和对国内市场的深度耕耘,阳光诺和已与超过400家国内大中型制药企业建立了合作关系,并在华东、华北等医药研发集中区域占据较高市场份额,同时积极拓展华中、华南等新兴市场,展现出强大的市场适应性和客户拓展能力。

稳健的财务表现与增长潜力

公司近年来展现出卓越的成长性和持续提升的盈利能力。2017年至2020年,营业总收入和归母净利润均实现高速复合增长,毛利率和净利率持续攀升,表明其业务模式的有效性和成本控制能力。截至2021年上半年,公司新签订单和累计存量订单均保持高位,为未来业绩增长提供了坚实保障。此外,公司在研发方面持续投入,拥有丰富的在研管线和特色化的核心技术集群,尤其在特殊剂型、多肽及小核酸类药物等高难度研发领域具备竞争优势。通过IPO募资投向研发平台建设,阳光诺和正进一步完善其CRO产业链,提升创新药研发能力,以抓住中国CRO行业持续高景气度带来的发展机遇。

主要内容

1. 公司是国内药学研究+临床试验综合CRO

1.1 主营药学研究、临床试验和生物分析

- 业务发展历程: 阳光诺和成立于2009年,最初专注于药学研究服务。2016年通过设立阳光德美将业务延伸至生物分析服务。2018年,通过收购诺和德美扩大临床试验服务规模,并设立诺和晟泰拓宽多肽类及小核酸类仿制药、创新药研发业务,逐步形成了仿制药和创新药物研发并进,药学、临床、生物分析全覆盖的综合研发服务体系。公司于2021年成功登陆科创板。

- 核心服务内容: 公司主营业务涵盖仿制药开发、一致性评价及创新药开发等综合研发服务。

- 药学研究服务: 包括原料药与制剂工艺研究、质量标准和稳定性研究等,主要由阳光诺和、诺和晟泰和弘生医药负责。

- 临床试验服务: 包括I-IV期临床试验研究、生物等效性试验(BE)研究,主要由子公司诺和德美提供,涵盖方案制定、监查、数据管理、统计分析及总结报告等。

- 生物分析服务: 主要由子公司阳光德美提供,运用质谱、免疫、细胞、分子生物学等先进平台进行方法开发、验证及生物样本检测研究,服务于自身临床试验业务并独立对外承接。

1.2 过半收入来自药学研究

- 营收结构: 2018年至2020年,药学研究服务是公司主要收入来源,其营收占比分别为53.91%、54.47%和58.96%,呈现逐年上升趋势,年均复合增速显著。同期,临床试验和生物分析服务营收占比分别为46.07%、45.41%和40.88%。

- 业务类型划分: 公司收入主要来源于仿制药开发、一致性评价和创新药开发。

- 药学研究服务方面: 仿制药开发营收占比从2018年的32.7%上升至2020年的49.7%,而一致性评价营收占比从21.2%下降至9.2%,主要原因是一致性评价政策红利逐步减弱。

- 临床试验和生物分析服务方面: 仿制药开发营收占比从35.7%下降至24.9%,一致性评价营收占比从2.6%上升至8.8%,创新药开发营收占比保持在7%左右(2018-2020年分别为7.7%、7.5%和6.9%)。

1.3 收入主要来自国内市场

- 区域分布: 公司的所有业务收入均来自境内市场。

- 地理优势: 由于人才和区位优势,华东及华北地区医药研发企业机构集中,公司在该区域的营业收入占比较高。随着客户群体的扩大,公司在华中、华南等地区的收入占比也呈现上升趋势。

1.4 主要客户为国内大中型制药企业

- 客户构成: 阳光诺和的主要客户为国内大中型制药企业,客户数量超过400家,包括上海医药集团、上海复星医药、博瑞生物医药等知名企业。

- 客户集中度: 公司对单个客户或少数客户的依赖程度较低。2020年,公司非关联前五大客户的营业收入合计占比为29.25%。

1.5 成长性较好 盈利能力保持上升

- 营收与净利增长: 公司在2017年至2020年间实现了快速增长,营业总收入从3604.99万元增至34735.64万元,年均复合增速约112.8%;归母净利润从198.05万元增至7246.49万元,年均复合增速约232%。

- 近期业绩表现: 2021年前三季度,公司营业总收入达3.41亿元,同比增长45.44%;归母净利润达8513.22万元,同比增长67.01%。其中,Q1、Q2和Q3单季业绩均保持快速增长。

- 盈利能力指标: 公司的综合毛利率持续上升,从2018年的42.39%增至2020年的49.61%。净利率也保持上升趋势,从2018年的14.96%增至2020年的21.35%,主要得益于毛利率的持续提升。2021年前三季度,毛利率同比提高6.1个百分点至56.42%,净利率同比提升3.37个百分点至25.49%,显示公司盈利能力持续增强。

- 业务毛利率分析: 药学研究服务毛利率在2018-2020年间波动上升,2019年因经营场所搬迁略有下降,2020年回升至58.40%。临床试验和生物分析服务毛利率在2018-2020年间从28.68%上升至36.88%,2020年受疫情影响略有下降。

1.6 股权结构

- 创始人持股: 截至2021年三季度末,公司董事长兼总经理利虔先生作为控股股东及实际控制人,持有公司股份27.59%。

2. 我国CRO行业有望延续较高景气度

2.1 欧美CRO日渐成熟,国内CRO起步较晚

- 欧美发展历程: 欧美CRO行业起步较早,自上世纪四五十年代查尔斯河实验室等公司成立,到七八十年代昆泰、科文斯等巨头崛起,再到九十年代通过并购整合加速发展,已形成成熟的市场格局。进入21世纪,欧美大型CRO公司体量倍增,进入稳定发展期。

- 国内崛起: 与此同时,亚太地区CRO行业凭借相对低廉的人力成本、庞大的患者群体以及政策促进等优势迅速崛起,并承接了大量的欧美药企订单,成为全球CRO产能转移的重要方向。

2.2 CRO已成为药物研发的重要组成部分

- 专利悬崖与新药创新: 一款新药从研发到上市通常需要10-15年,而专利保护期一般为20年,实际有效保护期仅剩6-10年。专利到期后,仿制药的出现将导致专利药销售额快速下降。根据EvaluatePharma数据,2010-2024年间,全球药企因专利到期将损失约3140亿美元销售额。这迫使药企不断进行新药研发和创新。

- 药物研发成本上升与回报率下降: 德勤研究报告显示,单个新药平均研发成本从2010年的11.9亿美元上升至2018年的21.7亿美元,而新上市药物的平均销售峰值从2010年的8.16亿美元下降至2018年的4.07亿美元,导致新药研发的投资回报率从10.1%大幅下降至1.9%。

- CRO的价值: CRO作为独立的第三方研究组织,凭借其丰富的经验、高度专业化和规模化,能够帮助药企缩短研发周期(Tufts CSDD数据显示,CRO参与可平均缩短31%的耗时),降低研发成本(海外CRO人员薪酬低于药企),并提高研发成功率,已成为药物研发不可或缺的重要组成部分。

2.3 全球CRO市场已逐步成熟 国内正处于成长期

- 全球CRO市场规模: 根据弗若斯特沙利文数据,全球CRO市场规模从2015年的443亿美元增长至2019年的626亿美元,复合年增长率(CAGR)为9.0%。预计到2024年将达到960亿美元,CAGR为8.9%。

- 全球CRO市场构成: 2019年,药物发现、临床前和临床CRO市场占比分别为20.6%、14.5%和64.9%。各细分市场在2015-2019年间均保持增长,预计2019-2024年将继续稳健增长。

- 中国CRO市场规模: 中国CRO市场正处于高速成长期。市场规模从2015年的26亿美元增长至2019年的69亿美元,CAGR高达27.3%。预计到2024年将达到222亿美元,CAGR为26.5%,增速远超全球平均水平。

- 中国CRO市场构成: 2019年,中国CRO市场中药物发现、临床前和临床CRO市场占比分别为20.3%、26.1%和53.6%。各细分市场在2015-2019年间均实现高速增长,预计2019-2024年将继续保持强劲增长。

2.4 多因素驱动下 我国CRO行业景气度有望延续

2.4.1 仿制药企加大研发投入 促进仿制药CRO市场发展

- 仿制药市场潜力: 尽管中国是仿制药使用大国,但2018年仿制药在全部处方量中占比仅为65.8%,远低于美国的90%,表明中国仿制药市场仍有巨大的提升空间。

- 政策驱动研发投入: 2015年以来,国家出台一系列政策加强仿制药监管,如《药物临床试验数据自查核查工作公告》和《关于开展仿制药质量和疗效一致性评价的意见》,要求仿制药与原研药质量和疗效一致。严格的监管促使医药企业加大研发投入,寻求专业CRO机构支持以加快研发进度和提高成功率。

- 高端仿制药需求: 面对国家集中采购带来的价格压力,制药企业为增强竞争力,加大对高质量、高端仿制药(如缓控释制剂、吸入性制剂、微球和脂质体等)的研发投入。这类高难度仿制药的开发更需要CRO企业的专业力量,从而进一步促进了仿制药CRO市场的发展。

2.4.2 多项政策推动国内创新转型

- 创新药政策支持: 近年来,中国医药政策频出,持续推动医药产业创新转型。主要政策包括:

- 审评审批制度改革: 提高药品审批标准,加快创新药审评审批,开展药品上市许可持有人制度试点。

- 鼓励创新: 明确对新药审评审批强调临床价值,对改良型新药要求具有明显临床优势。

- 国际接轨: 允许国际多中心药物临床试验同步开展I期临床,完成试验后可直接提出上市注册申请,并取消进口药品需获得境外上市许可的要求。

- 产业规划: 《医药工业发展规划指南》和“健康中国2030”规划纲要强调提升新药研发全程服务水平和创新能力。

- 科创板支持: 上海证券交易所设立科创板并试点注册制,重点鼓励生物医药等科技创新型企业。

- 质量管理规范: 发布《药物临床试验质量管理规范》,加强质量管理和控制。

- 一致性评价: 推进化学药品注射剂仿制药质量和疗效一致性评价工作。

- 临床价值导向: 《以临床价值为导向的抗肿瘤药物临床研发指导原则(征求意见稿)》明确以患者需求为核心的研发理念。

- 这些政策共同构建了有利于创新药发展和CRO行业成长的良好生态环境。

2.4.3 制药市场研发支出保持较快增长

- 全球制药市场: 全球医药市场规模从2015年的1.1万亿美元增长至2019年的1.32万亿美元(CAGR 4.6%),预计到2024年将达到1.64万亿美元。其中,创新药市场占比在2019年达到67%,预计2024年将达到69%。

- 全球研发支出: 全球医药市场研发支出从2015年的1498亿美元增长至2019年的1824亿美元(CAGR 5%),预计到2024年将达到2270亿美元。2019年,全球研发支出占制药市场总规模的13.8%,临床开发阶段研发支出占研发总额的67.8%。

- 中国制药市场: 中国医药市场增速快于全球。市场规模从2015年的1943亿美元增长至2019年的2363亿美元(CAGR 5%),预计到2024年将达到3226亿美元(CAGR 6.4%)。创新药市场占比在2019年为56%,预计2024年将达到63%。

- 中国研发支出: 中国医药市场研发支出增速也快于全球。从2015年的105亿美元增长至2019年的211亿美元(CAGR 19.1%),预计到2024年将达到476亿美元(CAGR 17.7%)。2019年,中国研发支出占中国制药市场总规模的8.9%,低于同期全球研发占比,表明仍有较大的增长空间。

2.4.4 CRO渗透率还有提升空间

- 全球CRO渗透率: 根据弗若斯特沙利文数据测算,2019年全球CRO市场渗透率约为34.3%,预计到2024年将提高至42.3%。其中,药物发现、临床前和临床CRO渗透率预计将分别提升至43.2%、53.1%和40.3%。

-

医药生物行业双周报:脑机接口板块表现靓眼

-

现代煤化工行业专题报告:契合国家战略,产业集聚发展

-

基础化工行业双周报:《煤炭清洁高效利用重点领域标杆水平和基准水平(2025年版)》发布

-

深度报告:全国性高值医疗器械流通商

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送