-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

特色抗菌原料药生产企业:打造“医药中间体-原料药-制剂一体化”

特色抗菌原料药生产企业:打造“医药中间体-原料药-制剂一体化”

-

下载次数:

1237 次

-

发布机构:

长城国瑞证券有限公司

-

发布日期:

2020-08-27

-

页数:

31页

中心思想

核心竞争力与市场地位

富祥药业作为一家专注于特色抗菌原料药及其中间体研发、生产和销售的企业,凭借其在β-内酰胺酶抑制剂(如舒巴坦、他唑巴坦系列)和碳青霉烯类产品领域的深厚积累,已确立了显著的市场领先地位。公司业绩持续保持快速增长,通过“医药中间体-原料药-制剂一体化”的全产业链战略布局,并积极拓展抗病毒药物市场,不断提升其核心竞争力及市场份额。其产品质量获得国际规范市场认可,是国内少数能向美国FDA等规范市场供货的厂家。

行业机遇与发展策略

面对全球抗菌药物市场规模的持续扩大、国内环保政策趋严带来的原料药行业集中度提升,以及仿制药一致性评价和国家集中带量采购等医药改革政策,富祥药业凭借其卓越的技术优势、严格的合规能力和前瞻性的产能扩张计划,正抓住原料药产业向优势企业集中的发展机遇。公司通过新项目投产、创新研发(如新型酶抑制剂AAI101)和向下游制剂领域的延伸,有望进一步增厚业绩,巩固其在医药生物领域的战略地位,实现可持续发展。

主要内容

1 特色抗菌原料药生产企业,业绩快速增长

1.1 公司情况简介

- 富祥药业成立于2002年,并于2015年12月22日在深交所创业板上市。公司主营业务为特色抗菌原料药及其中间体的研发、生产和销售。

- 公司在辽宁、山东、江西等地拥有五家生产基地,在浙江设有两家研发机构和一家进出口公司,共计五家全资子公司和两家控股子公司。

- 主要产品包括舒巴坦系列、他唑巴坦系列的β-内酰胺酶抑制剂原料药及中间体、碳青霉烯类抗菌原料药及中间体、洛韦类抗病毒药物中间体产品等三大系列,均属于抗感染类药物行业。

- 公司产品直销欧洲、日本、美国、韩国等规范市场,拥有费卡、阿拉宾度等稳定国外客户,以及珠海联邦、齐鲁制药、海南通用三洋等国内知名制药企业客户。

- 2019年,公司他唑巴坦、舒巴坦产品以“零缺陷”通过美国FDA复检,哌拉西林产品首次通过FDA现场检查,他唑巴坦原料药通过韩国MFDS现场检查,标志着公司质量管理体系接轨国际标准。

- 公司发展战略已从“医药中间体-原料药一体化”延伸至“医药中间体-原料药-制剂一体化”,旨在凭借成本优势和国内集采政策,快速切入制剂代工市场。

1.2 业绩分析

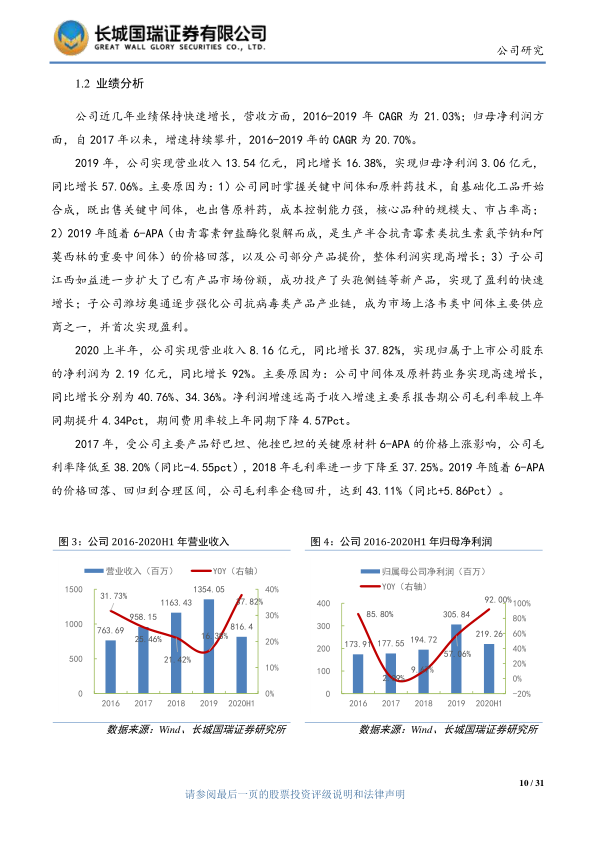

- 公司业绩保持快速增长,2016-2019年营业收入复合年均增长率(CAGR)为21.03%;归母净利润自2017年以来增速持续攀升,2016-2019年CAGR为20.70%。

- 2019年实现营业收入13.54亿元,同比增长16.38%;归母净利润3.06亿元,同比增长57.06%。主要原因包括:公司掌握关键中间体和原料药技术,成本控制能力强;6-APA价格回落及部分产品提价;子公司江西如益和潍坊奥通盈利能力提升。

- 2020年上半年,公司实现营业收入8.16亿元,同比增长37.82%;归属于上市公司股东的净利润为2.19亿元,同比增长92%。净利润增速远高于收入增速,主要得益于中间体及原料药业务高速增长(分别同比增长40.76%、34.36%),以及毛利率提升4.34个百分点和期间费用率下降4.57个百分点。

- 公司毛利率在2017年和2018年受6-APA价格上涨影响有所下降,但2019年随6-APA价格回落企稳回升至43.11%。

- 从营收及毛利结构看,中间体和原料药是公司主要盈利来源。2019年中间体毛利率40.17%,占营收比重58.73%,贡献54.73%毛利;原料药毛利率47.24%,占营收比重39.76%,贡献43.57%毛利。

- 2019年,公司中国大陆收入占比59.68%,国外收入占比40.32%。

1.3 研发情况

- 公司拥有核心技术和较强的研发创新能力,持有国家发明专利和省级重点新产品、优秀科技新产品。

- 研发团队规模达287人,约占员工总数的19.66%,其中博士1人,硕士17人。

- 技术中心建立了从化学合成、产品放大到质量研究、项目申报的完整研发体系。

- 公司研发强度稳定在4%以上(2016-2019年),在研项目稳步推进,包括泰诺福韦酯、西他沙星、恩曲他滨、依法韦仑等抗病毒和抗菌原料药,以及创新酶抑制剂AAI101。

2 抗菌药物市场——机会与风险并存

2.1 原料药生产向中印转移,优秀原料药企业迎来发展良机

- 原料药(API)是活性药物成分,由化学合成、植物提取或生物技术制备,需进一步加工成药物制剂。医药中间体是生产原料药的中间产品。

- 化学原料药行业上游依赖基础化工,下游是化学制剂,其毛利率介于中间体和化学制剂之间。

- 化药原料药分为大宗原料药(成本竞争)、特色原料药(高毛利,仿制药需求)和专利药原料药(与原研药企合作,技术创新)。

- 中国和印度是全球主要原料药生产区域,受益于全球医药产业链转移,两国生产全球超过五成的原料药产品,以仿制药原料药为主。

- 我国原料药出口稳定增长,2018年出口交货值680.6亿元,同比增长9.8%。

- 国内环保政策趋严,对化学原料药及中间体制造企业监管严格,导致新增产能审批严格,不达标企业被整改或关停。2017年我国化学药品原料药制造固定资产投资完成额同比下降8.67%,新建产能首次下滑。

- 原料药及制剂企业数量从2015年底的5065家下降至2018年底的4441家。受环保政策影响,化学药品原料药产销率在2018年、2019年Q3开始回升。

- 原料药海外市场需求坚挺,国内供给侧改革产能出清,以及仿制药一致性评价、国家集中带量采购、原料药备案制等政策,加速了原料药产业向规模化、专业化、质量优质稳定、具有安全环保保证的优势企业集中,提升了原料药在产业链中的议价能力,为优秀原料药企业带来发展良机。

2.2 中国抗菌药物市场规模全球第一

- 抗菌药物(抗生素)通过杀灭或抑制微生物生长发挥作用,广泛应用于临床医学、农业、畜牧业。

- 其作用机理主要包括干扰细胞壁合成、损伤细胞膜功能、影响生命物质合成。

- 抗菌药物主要分为β-内酰胺类、大环内酯类、氨基糖苷类、喹诺酮类等。β-内酰胺类是应用最广的抗菌药物,毒性小,包括青霉素类、头孢菌素类和碳青霉烯类。

- 受2012年以来国家抗菌药物限制令影响,我国抗菌药市场增速下滑,但中国仍是全球最大的人体治疗抗生素药物市场。

- Frost & Sullivan数据显示,中国抗生素药物市场规模从2013年的215亿美元增长至2017年的233亿美元,预计2023年将达到306亿美元。美国市场规模预计2023年达88亿美元。

- 智研咨询数据显示,2018年我国公立医疗机构抗菌素销售规模达1588.99亿元,同比增长1.73%,远低于同期西药销售增速。抗感染用药在西药总市场份额逐年降低,2018年占比16.88%。

- 华经产业研究院数据显示,中国抗生素药物市场中头孢菌素类、青霉素类、大环内酯类和碳青霉烯类销售额位居前四,合计市场份额达85%。2018年中国主要抗生素原料药产量为19.6万吨。

2.3 耐药性问题凸显,复合抗菌药物制剂成为重要解决方法

- 致病菌对抗菌药物敏感性下降或消失,导致药效降低或无效,即为耐药性。耐药性产生机制包括改变靶位、产生灭活酶、降低药物渗透性、形成外排泵等。

- 解决耐药性问题主要途径是研发新药或升级现有药物。鉴于新药研发周期长、投资大,升级现有药物成为重要选择。

- 以β-内酰胺类抗菌药物为例,与β-内酰胺酶抑制剂联合组成复方制剂是解决耐药性的有效方法。酶抑制剂可灭活β-内酰胺酶,保护抗菌药物的β-内酰胺环不被水解,从而增强药效。

- 临床常用的β-内酰胺酶抑制剂分为可逆抑制剂(如邻氯西林)和不可逆抑制剂(如舒巴坦、他唑巴坦、克拉维酸)。

- 不可逆抑制剂因能使酶永久失活而最常用。他唑巴坦抑酶谱广、强度高、稳定性优于舒巴坦和克拉维酸,是目前较好的β-内酰胺酶抑制剂。

- 我国主要复方制剂包括头孢哌酮钠舒巴坦钠、哌拉西林钠他唑巴坦钠等。

3 舒巴坦行业绝对龙头,他挫巴坦新项目未来可期

3.1 舒巴坦——国内唯一可供货规范市场的厂家

- 舒巴坦是一种β-内酰胺酶抑制剂,临床上常使用其钠盐产品(舒巴坦钠)。公司主要生产舒巴坦系列产品,包括舒巴坦酸、舒巴坦钠、舒巴坦匹酯、舒他西林、托西酸舒他西林和碘甲基舒巴坦。

- 全球舒巴坦市场需求约为800吨/年,公司现有产能500吨,新规划产能200吨(可由DP3切换生产),市场占有率高。

- 国内主要舒巴坦厂家包括富祥药业(500吨)、江西华邦(250吨)、常州红太阳(100吨)、济宁华惠化工(300吨)。原第二大厂家江苏华旭(400吨)因“响水事件”停产。

- 公司舒巴坦产品以“零缺陷”通过美国FDA认证现场检查,是目前国内唯一一家可供货规范市场的厂家。

- 随着国内环保政策趋严和落后产能出清,公司将持续受益于原料药行业集中度上升,成为舒巴坦细分行业的绝对龙头。

3.2 他挫巴坦——无菌粉项目+新型酶抑制剂AAI101 或将增厚公司业绩

- 他唑巴坦是一种β-内酰胺酶抑制剂,对Ⅰ~Ⅵ型β-内酰胺酶均有效,毒性低,抑酶活性强。公司主要生产他唑巴坦系列产品,包括他唑巴坦、他唑巴坦二苯甲酯等。

- 全球他唑巴坦系列产品需求量约为250吨/年,并保持5%到10%的稳定增长。全球主要供应商包括齐鲁天和惠世制药和富祥药业(现有产能100吨,规划新增产能200吨)。

- 公司他唑巴坦系列产品已通过国内、美国、日本、韩国等多个国家的注册,可在全球范围销售。

- 6-APA是他唑巴坦系列产品的核心上游原材料,其价格自2018年中以来总体呈下降趋势,2020年3月受疫情影响有所回升,但预计未来会回到合理价格区间,不会对公司业绩造成重大影响。

- 哌拉西林钠/他唑巴坦钠(8:1)复方制剂近年来在医院终端同比增长率在10%以上,2017年全球销售额达21.63亿美元。

- 2019年,公司公开发行可转换公司债券募集资金3.5亿元用于“新型酶抑制剂扩产及产业链延伸项目”中的哌拉西林钠/他唑巴坦钠(8:1)无菌粉项目,达产后将形成年产450吨的生产能力。该项目预计今年下半年投产试产,将满足市场需求并进一步增厚公司业绩。

- 公司在研创新型酶抑制剂AAI101是一种以他唑巴坦为原料合成的全球一类新药,公司为其原研企业提供CDMO服务,是该产品临床阶段独家原料药供应商。若项目顺利推进,未来随着制剂产品上市,公司他唑巴坦原料药产品将进一步放量。

4 全产业链布局的碳青霉烯类培南系列产品生产商

- 碳青霉烯抗菌药物(培南类)是抗菌谱广、抗菌活性强的非典型β-内酰胺类抗菌药物,是治疗严重细菌感染的主要药物之一。

- 全球已上市7种碳青霉烯药物,我国已仿制开发并获得生产批件的有亚胺培南、美罗培南、比阿培南、法罗培南、厄他培南等5种。

- 公司是国内少数具备从起始原料到下游原料药全产业链布局的碳青霉烯类培南系列产品生产商。

- 主要产品包括制备培南类原料药所需的粗品、母核、侧链及培南类核心起始物料4-AA等。

- 4-AA全球需求量约700吨/年,公司目前产能200吨。国内主要生产厂家包括海翔药业、富祥药业、九洲药业和乐普药业。2020年6月4-AA市场报价为1700元/kg,预计价格将维持当前水平。

- 培南类药物作为“抗生素的最后一道防线”,下游制剂市场每年仍保持两位数的持续增长。以最大单品美罗培南为例,2012-2019年样本医院销售额CAGR为12.87%。

5 收购潍坊奥通,成功切入抗病毒药物领域

- 2016年,公司收购潍坊奥通药业有限公司70%股权,成功切入抗病毒药物领域。

- 潍坊奥通是专业的抗病毒类药物生产厂家,主要产品包括嘧啶、鸟嘌呤、SH酸等。

- 收购后,公司对潍坊奥通投入较多,显著改善了其生产经营状况,使其成为洛韦类药物中间体全球主要供应商之一,并正在建设那韦类药物中间体的生产设施。

- 潍坊奥通在2018年基本实现盈亏平衡,2019年和2020年上半年分别实现净利润1764.34万元和1385.03万元,已成为公司重要的业绩增长点之一。

6 延伸至下游制剂领域,打造“医药中间体-原料药-制剂一体化”

- 2017年7月,公司以现金方式购买大连泛谷制药有限公司70%股权(后更名为“富祥(大连)制药有限公司”),进入下游制剂领域。

- 富祥(大连)目前在产在销产品为多西环素。2020年7月6日,新产品阿加曲班注射液获得药品注册批件。

- 阿加曲班是心血管领域抗凝药物,具有起效快、作用时间短、出血倾向小、无免疫原性等优势。该药在日本、美国和欧盟均已获批上市。

- 米内网数据显示,阿加曲班近年在国内销售额持续增长,2017-2019年每年保持17%以上的增长幅度,2019年销售额达5.4亿元,并已纳入2019版国家医保目录。

- 公司获得阿加曲班注射液批件,标志着其在巩固现有产业链基础上,通过拓展心血管领域抗凝药物,进一步实现了向下游制剂领域的延伸,成功打造“中间体-原料药-制剂一体化”发展战略,提升了公司的核心竞争力。

7 积极扩充产能,解决生产发展瓶颈

- 公司专注于主业,不断完善产业链布局。目前拥有他唑巴坦100吨、舒巴坦500吨、DP3(可切换生产舒巴坦)200吨、4-AA 200吨的产能。

- 在母公司本部生产场地受限的情况下,公司通过集团一体化生产布局,在辽宁、山东、江西等地开拓生产基地,推进产业链延伸和优化,有效解决生产发展瓶颈。

- 2020年8月1日,公司公告拟向特定对象发行股票募集资金总额不超过10.64亿元。其中9.5亿元用于“富祥生物医药项目”,1.14亿元用于“年产616吨那韦中间体项目”。

- “富祥生物医药项目”建设期两年,建成后将形成年产600吨4-AA及200吨美罗培南的生产能力,满产后预计年销售收入12.85亿元,年净利润2.12亿元。该项目土地已完成竞拍,按计划推进中。

- “年产616吨那韦中间体项目”主要产品为那韦中间体(氯酮、氯醇和2R-环氧化物),建设期预计1年,达产后预计销售收入2.64亿元,年均利润总额4834万元。

- 预计今年下半年,潍坊奥通的那韦类中间体及其他中间体项目将进入投产和试产阶段。

8 盈利预测

- 长城国瑞证券研究所预计公司2020-2022年净利润分别为4.14亿元、5.18亿元和6.11亿元,对应EPS分别为0.89元、1.12元和1.32元。

- 当前股价对应P/E分别为23倍、18倍和16倍,低于化学原料药行业P/E(TTM)中位数46倍,估值有较大提升空间。

- 考虑到原料药行业产业链议价能力提升、公司全产业链布局的培南类产品下游市场快速增长、无菌粉项目下半年投产增厚业绩,以及抗病毒业务实现盈利成为新增长点,首次覆盖给予“买入”投资评级。

- 风险提示包括原料药和中间体价格波动、在建项目产能释放不及预期、环保政策风险和汇率波动风险。

总结

富祥药业凭借其在特色抗菌原料药及中间体领域的深厚积累和市场领先地位,通过持续的研发投入、全产业链布局以及积极的产能扩张,实现了业绩的快速增长。公司在舒巴坦和他唑巴坦等核心β-内酰胺酶抑制剂产品上具有显著优势,并成功拓展至碳青霉烯类和抗病毒药物市场,同时向下游制剂领域延伸,构建了“医药中间体-原料药-制剂一体化”的综合竞争力。面对中国巨大的抗菌药物市场、日益凸显的耐药性问题以及环保政策趋严带来的行业集中度

-

医药生物行业周报:医药生物行业双周报2026年第2期总第151期2026年JPM大会圆满落幕

-

医药生物行业双周报2026年第2期总第151期:2026年JPM大会圆满落幕 中国创新药资产成为全球焦点

-

医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

-

医药生物行业双周报2025年第24期总第147期:ASH数据催化临近,关注血液病与商保目录受益标的

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药产业研究周报:AI基建大时代,研发转场,医药格局将变

- 公司首次覆盖报告:小分子CDMO龙头,多肽与小核酸共筑新增长极

- 基础化工行业点评报告:水俣公约等多重因素加快氯碱落后产能退出,行业有望迎来历史性新变化

- 医药行业月报2026/01:25Q4医药持仓快速回落,占比创下新低

- 医药日报:罗氏减重疗法CT-388二期临床成功

- 基础化工行业研究:丙烯腈、煤焦油等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 基础化工行业周报:地缘冲突持续,美国天然气、碳酸锂涨幅居前

- 化工行业报告:中国将全面实施碳排放总量和强度双控制度,本周化工板块景气度抬升

- 仿制药基本盘稳健,小核酸打开成长天花板

- 化工行业2026年度策略:行业周期拐点已近,新材料蓄势腾飞

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送