-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

天坛生物年报点评:各业务快速放量,品类拓展持续推进

天坛生物年报点评:各业务快速放量,品类拓展持续推进

-

下载次数:

333 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2025-04-01

-

页数:

5页

天坛生物(600161)

事件:3月28日,公司发布2024年年度报告:2024年,公司实现营业收入60.32亿元,同比增长16.44%,受益于疫情后血制品的旺盛需求;归母净利润15.49亿元,同比增长39.58%,受益于白蛋白、静丙毛利率的持续提升;扣非归母净利润15.19亿元,同比增长37.52%。

其中,2024年第四季度营业收入19.59亿元,同比增长69.06%;归母净利润4.97亿元,同比增长123.58%;扣非归母净利润4.75亿元,同比增长111.21%。

各业务快速放量,采浆快速增长丰富动力储备

(1)白蛋白业务收入约25亿元,同比增长约12%;盈利能力强劲,毛利率同比提升2.50pct至51.20%。(2)静丙需求持续火热,公司静丙业务实现收入27.58亿元,同比增长18.90%,收入占比提升0.95pct至45.72%。该业务盈利能力持续加强,毛利率同比提升6.58pct至56.95%。(3)其他血液制品业务快速增长,实现收入7.45亿元,同比增长25.10%。

根据博雅生物数据统计,2024年行业采浆量13,400吨,同比增长10.9%。公司采浆量再创新高,公司下属85家在营单采血浆站采集血浆2,781吨,同比增长15.15%,继续领先行业增长。

品类拓展持续,皮丙上市申请获受理

2024年,成都蓉生人纤维蛋白原获得《药品补充申请批准通知书》;皮下注射人免疫球蛋白完成Ⅲ期临床试验,国内首家递交上市许可申请,获得受理;注射用重组人凝血因子Ⅶa完成Ⅲ期临床试验,并于2025年1月递交上市许可申请,获得受理;注射用重组人凝血因子Ⅷ-Fc融合蛋白开展Ⅰ期临床试验;人凝血因子Ⅸ、第四代10%浓度静注人免疫球蛋白新增治疗慢性炎性脱髓鞘性多发性神经根神经病适应症获得《药物临床试验批准通知书》。兰州血制人凝血酶原复合物获得《药品注册证书》。武汉血制人凝血酶原复合物获得《药物临床试验批准通知书》。贵州血制人凝血酶原复合物开展Ⅲ期临床试验。

毛利率、费用率双重改善,整体盈利水平大幅提升

2024年,公司的综合毛利率同比上升3.94pct至54.70%,受益于白蛋白、静丙需求火热致使毛利率的增长。销售费用率、管理费用率、研发费用率、财务费用率分别为2.21%、7.97%、2.37%、-0.55%,同比变动幅度分别为-3.01pct、-1.09pct、-0.33pct、+0.41pct,其中销售费用率变动幅度较大主要系投入节奏影响。综合影响下,公司整体净利率同比上升5.88pct至35.02%。

其中,2024年第四季度的综合毛利率、销售费用率、管理费用率、研发费用率、财务费用率、整体净利率分别为53.39%、0.69%、6.77%、2.25%、-0.15%、34.97%,分别变动-1.38pct、-5.51pct、-5.31pct、-4.84pct、+1.23pct、+8.91pct。

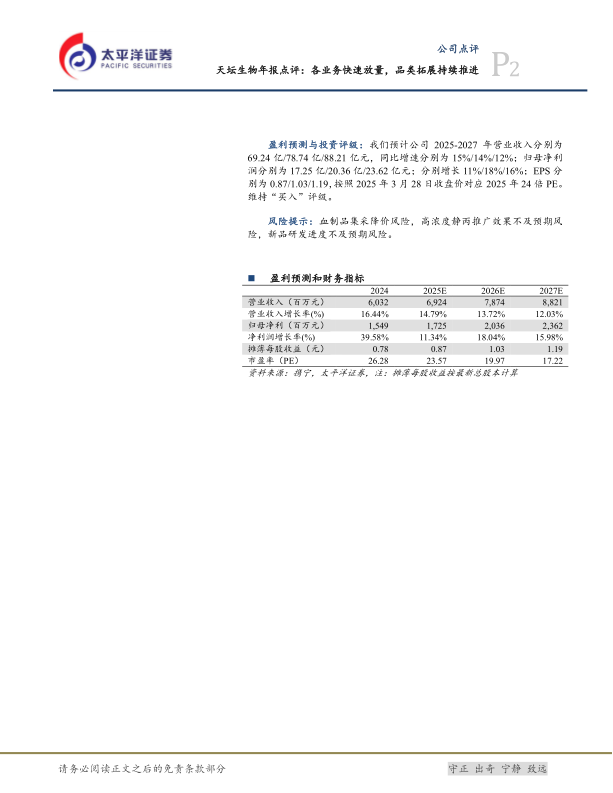

盈利预测与投资评级:我们预计公司2025-2027年营业收入分别为69.24亿/78.74亿/88.21亿元,同比增速分别为15%/14%/12%;归母净利润分别为17.25亿/20.36亿/23.62亿元;分别增长11%/18%/16%;EPS分别为0.87/1.03/1.19,按照2025年3月28日收盘价对应2025年24倍PE。维持“买入”评级。

风险提示:血制品集采降价风险,高浓度静丙推广效果不及预期风险,新品研发进度不及预期风险。

中心思想

业绩增长与盈利能力提升

天坛生物2024年年报显示,公司各业务板块快速放量,采浆量显著增长,盈利能力大幅提升。公司在白蛋白、静丙等核心业务上表现强劲,同时积极拓展产品品类,为未来增长奠定基础。

投资评级与盈利预测

太平洋证券维持对天坛生物“买入”评级,并预测公司2025-2027年营业收入和归母净利润将持续增长。该评级基于公司良好的发展态势和未来的增长潜力。

主要内容

公司经营业绩

2024年,天坛生物实现营业收入60.32亿元,同比增长16.44%;归母净利润15.49亿元,同比增长39.58%;扣非归母净利润15.19亿元,同比增长37.52%。第四季度业绩表现尤为突出,营业收入同比增长69.06%,归母净利润同比增长123.58%。

各业务板块分析

- 白蛋白业务: 收入约25亿元,同比增长约12%,毛利率同比提升2.50pct至51.20%。

- 静丙业务: 收入27.58亿元,同比增长18.90%,毛利率同比提升6.58pct至56.95%。

- 其他血液制品业务: 收入7.45亿元,同比增长25.10%。

- 采浆量: 公司采浆量2,781吨,同比增长15.15%,高于行业平均水平。

产品品类拓展

公司在产品品类拓展方面取得显著进展,多个新产品上市申请获得受理或完成临床试验:

- 成都蓉生人纤维蛋白原获得《药品补充申请批准通知书》。

- 皮下注射人免疫球蛋白完成Ⅲ期临床试验,国内首家递交上市许可申请,获得受理。

- 注射用重组人凝血因子Ⅶa完成Ⅲ期临床试验,并于2025年1月递交上市许可申请,获得受理。

- 注射用重组人凝血因子Ⅷ-Fc融合蛋白开展Ⅰ期临床试验。

- 人凝血因子IX、第四代10%浓度静注人免疫球蛋白新增治疗慢性炎性脱髓鞘性多发性神经根神经病适应症获得《药物临床试验批准通知书》。

- 兰州血制人凝血酶原复合物获得《药品注册证书》。

- 武汉血制人凝血酶原复合物获得《药物临床试验批准通知书》。

- 贵州血制人凝血酶原复合物开展Ⅲ期临床试验。

盈利能力分析

2024年,公司综合毛利率同比上升3.94pct至54.70%,净利率同比上升5.88pct至35.02%。销售费用率、管理费用率和研发费用率均有所下降。

盈利预测与投资评级

太平洋证券预计公司2025-2027年营业收入分别为69.24亿/78.74亿/88.21亿元,归母净利润分别为17.25亿/20.36亿/23.62亿元,维持“买入”评级。

总结

核心业务增长与多元化发展

天坛生物2024年业绩表现亮眼,各业务板块均实现快速增长,盈利能力显著提升。公司在巩固核心业务的同时,积极拓展产品品类,为未来发展注入新动力。

维持买入评级,未来增长可期

太平洋证券维持对天坛生物的“买入”评级,并预测公司未来几年将保持稳定增长。投资者应关注血制品集采降价风险、高浓度静丙推广效果以及新品研发进度等潜在风险因素。

-

化工行业周报:原油价格持续上涨,PTA-涤纶长丝、PVC等产品景气回升

-

医药日报:英矽智能ISM8969获FDA批准临床

-

医药日报:武田Oveporexton在华拟纳入优先审评

-

医药日报:第一三共ADC新药R-DXd在华获突破性疗法认定

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送