-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

行业整合持续受益,稳健扩张羽翼渐丰

行业整合持续受益,稳健扩张羽翼渐丰

-

下载次数:

1458 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2024-04-18

-

页数:

27页

益丰药房(603939)

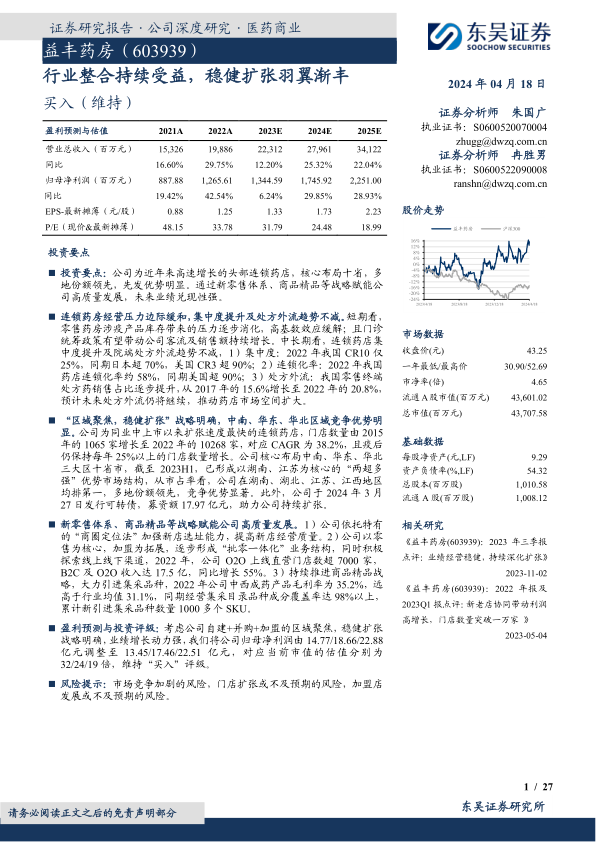

投资要点:公司为近年来高速增长的头部连锁药店,核心布局十省,多地份额领先,先发优势明显。通过新零售体系、商品精品等战略赋能公司高质量发展,未来业绩兑现性强。

连锁药房经营压力边际缓和,集中度提升及处方外流趋势不减。短期看,零售药房涉疫产品库存带来的压力逐步消化,高基数效应缓解;且门诊统筹政策有望带动公司客流及销售额持续增长。中长期看,连锁药店集中度提升及院端处方外流趋势不减,1)集中度:2022年我国CR10仅25%,同期日本超70%,美国CR3超90%;2)连锁化率:2022年我国药店连锁化率约58%,同期美国超90%;3)处方外流:我国零售终端处方药销售占比逐步提升,从2017年的15.6%增长至2022年的20.8%,预计未来处方外流仍将继续,推动药店市场空间扩大。

“区域聚焦,稳健扩张”战略明确,中南、华东、华北区域竞争优势明显。公司为同业中上市以来扩张速度最快的连锁药店,门店数量由2015年的1065家增长至2022年的10268家,对应CAGR为38.2%,且疫后仍保持每年25%以上的门店数量增长。公司核心布局中南、华东、华北三大区十省市,截至2023H1,已形成以湖南、江苏为核心的“两超多强”优势市场结构,从市占率看,公司在湖南、湖北、江苏、江西地区均排第一,多地份额领先,竞争优势显著。此外,公司于2024年3月27日发行可转债,募资额17.97亿元,助力公司持续扩张。

新零售体系、商品精品等战略赋能公司高质量发展。1)公司依托特有的“商圈定位法”加强新店选址能力,提高新店经营质量。2)公司以零售为核心,加盟为拓展,逐步形成“批零一体化”业务结构,同时积极探索线上线下渠道,2022年,公司O2O上线直营门店数超7000家,B2C及O2O收入达17.5亿,同比增长55%。3)持续推进商品精品战略,大力引进集采品种,2022年公司中西成药产品毛利率为35.2%,远高于行业均值31.1%,同期经营集采目录品种成分覆盖率达98%以上,累计新引进集采品种数量1000多个SKU。

盈利预测与投资评级:考虑公司自建+并购+加盟的区域聚焦,稳健扩张战略明确,业绩增长动力强,我们将公司归母净利润由14.77/18.66/22.88亿元调整至13.45/17.46/22.51亿元,对应当前市值的估值分别为32/24/19倍,维持“买入”评级。

风险提示:市场竞争加剧的风险,门店扩张或不及预期的风险,加盟店发展或不及预期的风险。

中心思想

益丰药房:战略驱动下的高速增长与市场领先

益丰药房作为中国领先的连锁药店企业,凭借其“区域聚焦,稳健扩张”的明确战略,实现了门店数量和经营业绩的持续高速增长。公司在中南、华东、华北等核心区域建立了显著的市场领先地位,并通过精细化管理、新零售体系和商品精品战略,不断提升单店经营质量和整体盈利能力。其上市以来营收和归母净利润的复合增长率均超过30%,且毛利率和净利率持续高于行业平均水平,展现出强大的市场竞争力和业绩兑现能力。

行业变革机遇与公司高质量发展路径

当前中国连锁药店行业正经历深刻变革,集中度持续提升、处方外流加速以及门诊统筹政策的全面落地,为头部连锁药店提供了前所未有的发展机遇。益丰药房积极响应行业趋势,通过自建、并购与加盟相结合的方式加速门店网络布局,并利用数字化平台和现代化物流体系赋能高质量发展。公司医保门店的高占比为其承接门诊统筹和处方外流奠定了坚实基础。近期可转债的发行将进一步支持其基础设施建设和市场扩张,巩固其长期增长的动力和行业领导地位。

主要内容

益丰药房:稳健扩张与卓越运营的实践

1. 益丰药房:立足湖南,快速增长的头部连锁药店

益丰药房于2001年在湖南创立,并于2015年2月在上海证券交易所上市,迅速成长为国内医药零售行业的领军企业之一。截至2023年第三季度,公司在六家上市药房中,营业总收入和门店数量均位列第三,净利润排名第二,显示出其强大的市场地位和盈利能力。

在区域布局方面,益丰药房坚持“区域聚焦”战略,业务范围集中在湖南、湖北、上海、江苏、江西、浙江、广东、河北、北京、天津等十省市。公司已成功构建以湖南、江苏为核心的“两超多强”市场结构,并在湖南、湖北、江苏、江西等多个省份的市场占有率排名第一,在上海民营药店连锁中位居第二,先发优势显著。

公司的业务架构多元,以线下零售为核心,同时积极拓展线上及互联网销售模式,涵盖医药零售、医药批发、中药饮片生产销售、慢病管理、互联网医院、医疗项目投资和医疗科技开发等大健康业态,形成了全面的健康业务生态。截至2023年第三季度,公司实际控制人高毅先生的控股比例为34.85%,股权结构相对集中。

在财务表现上,益丰药房自上市以来业绩持续保持高增长态势。2015年至2022年,公司营业收入从28.46亿元增长至198.86亿元,复合年均增长率(CAGR)高达32%;同期归母净利润从1.76亿元攀升至12.66亿元,CAGR达到32.6%。2023年前三季度,公司实现营业收入158.88亿元,同比增长19%;归母净利润9.99亿元,同比增长21%,预计随着疫情高基数效应的消除和门店拓展的加速,2024年有望恢复更高增长。

公司的盈利能力远高于行业平均水平,精细化管理成效显著。2018年至2022年,益丰药房的平均毛利率约为39.32%,显著高于行业均值35.98%;2023年前三季度毛利率进一步提升至39.55%。同期平均归母净利率约为5.86%,亦高于行业均值5.08%;2023年前三季度达到6.23%。尽管公司在2019-2023年期间费用率因快速扩张和股权激励等因素处于较高水平,但其经营现金流充足,从2018年的5.11亿元增长至2022年的39.2亿元,CAGR高达66.4%,为公司的持续扩张提供了坚实的资金保障。此外,公司的存货周转天数从2021年的103天下降至2023年前三季度的100天,显示出疫后周转效率的改善。

连锁药店行业趋势:集中度提升、处方外流与政策红利

2. 连锁药店:行业集中度提升及处方外流加速

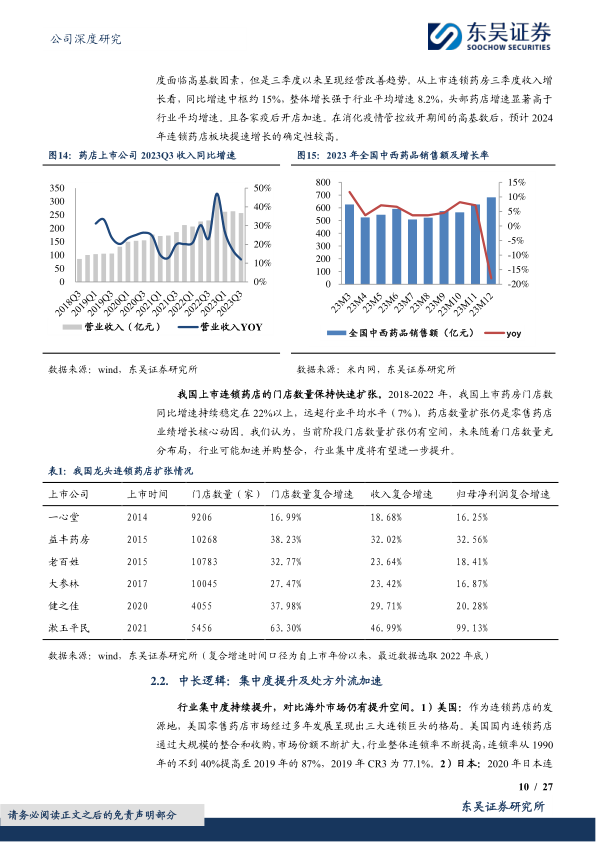

中国零售药店市场规模持续扩大,根据米内网数据,2022年我国零售药店(含实体及网上药店销售,包括药品和非药品)市场规模达到8725亿元,同比增长9.7%。在经历疫情扰动后,2023年行业压力逐步消化,经营层面改善向好。全国中西药品类销售额在三季度低谷后,9月同比增速回升至4.5%。上市连锁药房在2023年第三季度的收入同比增速中枢约为15%,显著高于行业平均增速8.2%,头部药店的增长确定性较高。

从中长期来看,行业集中度提升和处方外流加速是连锁药店发展的核心逻辑。2022年中国连锁零售药店行业CR3(前三大企业市场份额)仅为8%,CR10(前十大企业市场份额)为25.2%,与日本(CR10超70%)和美国(CR3超90%)等成熟市场相比,仍有巨大的提升空间。同时,我国药店连锁化率也在不断提高,从2017年的22.9万家连锁药店增长至2022年的36.0万家,5年CAGR为9.47%,连锁化率达到58%,但与美国90%的连锁化率相比,仍有提升潜力。

处方外流趋势日益明显。根据中康开思数据,2022年零售终端处方药销售规模达到2349.56亿元,占等级医院及零售终端药品总规模的20.84%,较2017年提高了5.2个百分点。借鉴日本医药分业率从1998年的30.50%提升至70%以上的经验,以及国内药品零加成、药品耗材集采、医保定点药店纳入统筹支付等政策的推动,预计处方外流将持续扩大药店市场空间。中性假设下,若2022-2032年公立医院药品市场规模以3%增速增长,且每年有3%的处方外流至零售终端,则可为零售终端带来3600亿元的增量市场。

3. 门诊统筹政策持续落地,医药分离趋势日渐明朗

2023年2月,国家医保局发布文件,将零售药店纳入门诊统筹管理,标志着医药分离趋势进一步明朗。截至2023年7月,全国已有20个省份公布了试点药店名单,涉及140个城市,超过4.4万家门店获得统筹资质。各地政策落地节奏和具体细则(如报销比例、起付线、封顶线)存在差异,但整体而言,门诊统筹政策为连锁药店带来了新的增长机遇。

尽管初期门诊统筹政策落地时间差导致部分客流回流基层医疗机构,但目前医疗机构接入门诊统筹的比例已达54%,而药店仅为29%,未来医疗机构对药店客流的吸引效应有望边际减轻。益丰药房积极响应政策,截至2023年第三季度,公司医保门店数达到8327家,占门店总数的87.1%,为旗下门店纳入门诊统筹管理奠定了优良基础。

4. 商业模式:“区域聚焦,稳健扩张”战略助力长期增长

益丰药房的“区域聚焦,稳健扩张”战略是其长期增长的核心驱动力。公司在门店扩张速度上领先同行,门店数量从2015年的1065家增长至2022年的10268家,复合年均增长率高达38.23%,是上市药房中扩张最快的企业。即使在疫情后,公司仍保持每年25%以上的门店数量增长,截至2023年第三季度,门店总数已达12350家。

公司核心布局中南、华东、华北三大区域的十省市,截至2023年第三季度,这三大区域的门店数量占比分别为52%、36%和12%。中南及华东地区贡献了公司约90%的营收,其中2022年华东地区单店收入达到226万元(含加盟)。华北地区虽然毛利率相对较低(2022年为35.4%),但具备较大的提利空间。

在门店扩张模式上,益丰药房已形成以直营门店为主体,并逐步聚焦自建及加盟的策略。截至2023年第三季度,直营门店数量为9562家,同比增长19.1%,占比77.4%。同期加盟门店数量达到2788家,同比增长59%,占比从2016年的1.5%提升至22.6%。在直营门店中,自建门店占比逐年提升,从2018年的61.3%增至2022年的67.1%。2023年前三季度,新增自建门店1046家(占新增门店的46.7%),新增加盟门店826家(占36.9%),显示出自建和加盟已成为公司主要的扩张手段。公司直营门店的店龄结构趋于成熟,三年以上老店占比稳步提升,为公司业绩贡献了稳定的基本盘。

为支持长期发展,益丰药房于2024年3月27日发行可转债,募资17.97亿元,主要用于物流中心建设(湖北武汉、江苏南京、河北石家庄)、数字化平台升级及新建药店项目。此举将有效提升公司的仓储物流效率,优化运营管理,并进一步增强品牌影响力和市场竞争力。

5. 战略顺应行业变革,赋能公司高质量发展

益丰药房通过多项战略举措,积极顺应行业变革,赋能公司高质量发展。在单店经营质量提升方面,公司依托特有的“商圈定位法”,针对不同区域的人口、市场需求和消费人群特点,建立“舰群型”门店网络,包括旗舰店、区域中心店、中型社区店和小型社区店。小型社区店数量占比高达87.07%,构成了门店网络的基础。旗舰店的日均坪效达到157.3元/㎡,远高于其他店型。2022年,公司直营门店单店产出达到216.98万元,同比增长5.92%。疫后直营单店毛利率逐年攀升,从2020年的37.7%增至2022年的40.4%,2023年前三季度进一步达到40.5%,其直营单店毛利在2022年领先同行。

在新零售体系建设方面,公司深化仓储管理及物流设施建设,建立了湖南、湖北、江苏、上海、江西、广东、河北七大现代化物流中心,通过先进的设备和技术实现自主配送,为“批零一体化”业务结构奠定基础。零售业务仍是公司核心,但批发业务收入占比逐年增加,从2016年的2.35%提升至2023年前三季度的7.92%。公司持续推进基于会员、大数据、互联网医疗、健康管理等生态化的医药新零售体系建设,积极完善慢病管理数字化和线上诊疗服务。

在全渠道承接处方外流方面,益丰药房在线下积极布局院边店(560多家)、DTP专业药房(253家,其中197家已开通双通道医保)、特慢病医保统筹药房(1300多家),并与150多家专业处方药供应商建立深度合作。线上则通过数字化处方服务平台和履约配送体系,链接卫健、医保、商保、医院及全国头部第三方互联网医院平台,构建服务慢病患者的医患药险闭环服务体系,目前已对接10余家省市级医保、卫健处方流转平台,直接或间接承接100余家三级医院及互联网医院处方流转业务。

公司还持续推进商品精品战略,大力引进集采品种。通过商品质量疗效三重评估体系,与近600家生产厂商建立精品战略合作关系,遴选1200多个品种纳入商品精品库。截至2022年底,公司经营国家集采目录品种成分覆盖率达98%以上,累计新引进集采品种数量超过1000个SKU。从产品类型看,中西成药仍是主营产品,2023年前三季度营收119.98亿元,同比增长20.84%,占比85.05%。非药业务毛利率较高(48.76%),有望贡献利润增量。公司中西成药毛利率(2022年35.24%)优于行业均值(31.12%),中药收入占比(2022年9.12%)也业内领先。

6. 盈利预测与估值

根据预测,益丰药房2023年至2025年的营业收入将分别达到223.12亿元、279.61亿元和341.22亿元;归母净利润预计分别为13.45亿元、17.46亿元和22.51亿元。基于公司“区域聚焦,稳健扩张”的战略、核心产品的高毛利率以及业绩兑现度

-

基础化工周报:万华新疆、韩国韩华TDI临时停车,国内TDI价格上行

-

医药生物行业跟踪周报

-

医药生物行业跟踪周报:2026年战略性布局创新药,其性价比高

-

医药生物行业跟踪周报:银屑病口服TYK2/IL23双雄并立格局确立,建议关注益方生物,诺诚健华,海思科等

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工行业周报 · 基础化工行业:碳酸锂、丁二烯价格上行,关注结构性机会

- 医药生物行业周报(1月第1周):AI赋能医药制造业战略升级

- 2025年中国乙脑病毒疫苗行业洞察报告:国家免规政策升级驱动市场扩容,“辽宁成大-成都生物制品研究所-康泰生物”三强地位形成稳态,新兴市场如何破局(精华版)

- 医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

- 医药生物行业周报:手术机器人行业或进入商业化和政策加速期,关注天智航、微创机器人-B

- 医药生物行业周报(26年第1周):脑机接口、AI医疗行情火热,关注相关产业链投资机会

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送