-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

三季度业绩低于预期,不改长期成长逻辑

三季度业绩低于预期,不改长期成长逻辑

-

下载次数:

1669 次

-

发布机构:

广州广证恒生证券研究所有限公司

-

发布日期:

2017-10-27

-

页数:

3页

中心思想

业绩短期承压,长期向好趋势不变

本报告分析了翰宇药业2017年三季度业绩低于预期的原因,主要归结于新产品市场导入期销售费用大幅增长以及海外原料药业务订单的不确定性。尽管短期业绩承压,但公司后续多款重磅产品有望陆续获批上市,原料药长期布局迎来FDA利好,长期成长逻辑确定性高。

投资建议与盈利预测

报告略微调低了公司2017-2019年的盈利预测,但考虑到公司成长的确定性,维持“谨慎推荐”评级,并给出了17.15元/股的目标价。

主要内容

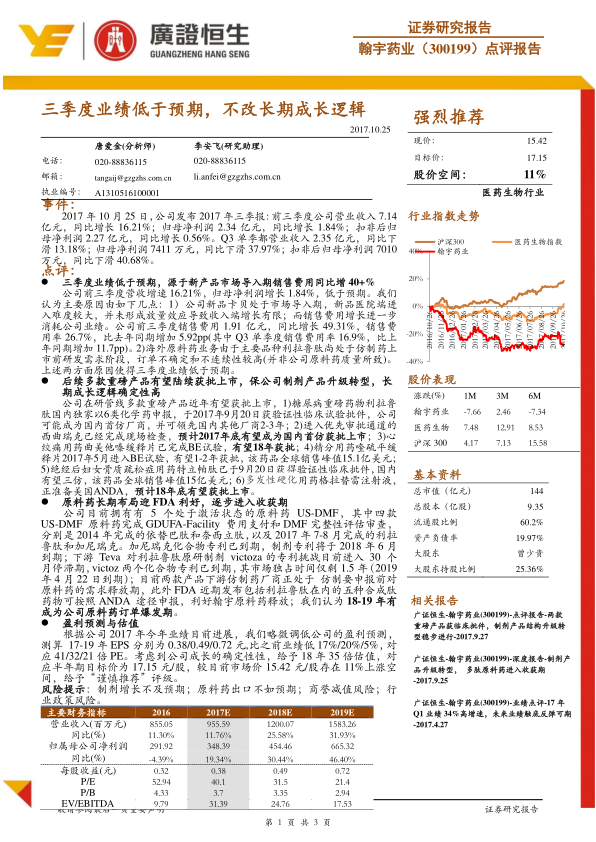

事件

2017年10月25日,翰宇药业发布2017年三季报,报告期内公司营业收入7.14亿元,同比增长16.21%;归母净利润2.34亿元,同比增长1.84%;扣非后归母净利润2.27亿元,同比增长0.56%。Q3单季都营业收入2.35亿元,同比下滑13.18%;归母净利润7411万元,同比下滑37.97%;扣非后归母净利润7010万元,同比下滑40.68%。

三季度业绩低于预期,源于新产品市场导入期销售费用同比增40+%

公司前三季度营收增速16.21%,归母净利润增长1.84%,低于预期。主要原因有:

- 公司新品卡贝处于市场导入期,医院端进入难度较大,并未形成放量效应导致收入端增长有限;而销售费用增长进一步消耗公司业绩。公司前三季度销售费用 1.91 亿元,同比增长 49.31%,销售费用率26.7%,比去年同期增加5.92pp(其中Q3单季度销售费用率 16.9%,比上年同期增加11.7pp)。

- 海外原料药业务由于主要品种利拉鲁肽尚处于仿制药上市前研发需求阶段,订单不确定和不连续性较高(并非公司原料药质量所致)。

后续多款重磅产品有望陆续获批上市,保公司制剂产品升级转型,长期成长逻辑确定性高

公司在研管线多款重磅产品近年有望获批上市:

- 糖尿病重磅药物利拉鲁肽国内独家以6类化学药申报,于2017年9月20日获验证性临床试验批件,公司可能成为国内首仿厂商,并可领先国内其他厂商2-3年;

- 进入优先审批通道的西曲瑞克已经完成现场检查,预计2017年底有望成为国内首仿获批上市;

- 心绞痛用药曲美他嗪缓释片已完成BE试验,有望18年获批;

- 精分用药喹硫平缓释片2017年5月进入BE试验,有望1-2年获批,该药品全球销售峰值15.1亿美元;

- 绝经后妇女骨质疏松症用药特立帕肽已于9月20日获得验证性临床批件,国内有望三仿,该药品全球销售峰值15亿美元;

- 多发性硬化用药格拉替雷注射液,正准备美国ANDA,预计18年底有望获批上市。

原料药长期布局迎FDA利好,逐步进入收获期

公司目前拥有有 5 个处于激活状态的原料药 US-DMF,其中四款 US-DMF 原料药完成GDUFA-Facility 费用支付和DMF完整性评估审查, 分别是2014年完成的依替巴肽和奈西立肽,以及2017年7-8月完成的利拉鲁肽和加尼瑞克。加尼瑞克化合物专利已到期,制剂专利将于2018年6月到期;下游 Teva 对利拉鲁肽原研制剂 victoza的专利挑战目前进入 30 个 月停滞期,victoz两个化合物专利已到期,其市场独占时间仅剩1.5年(2019 年4月22日到期);目前两款产品下游仿制药厂商正处于 仿制要申报前对 原料药的需求释放期,此外FDA近期发布包括利拉鲁肽在内的五种合成肽 药物可按照ANDA 途径申报,利好翰宇原料药释放;我们认为18-19年有 成为公司原料药订单爆发期。

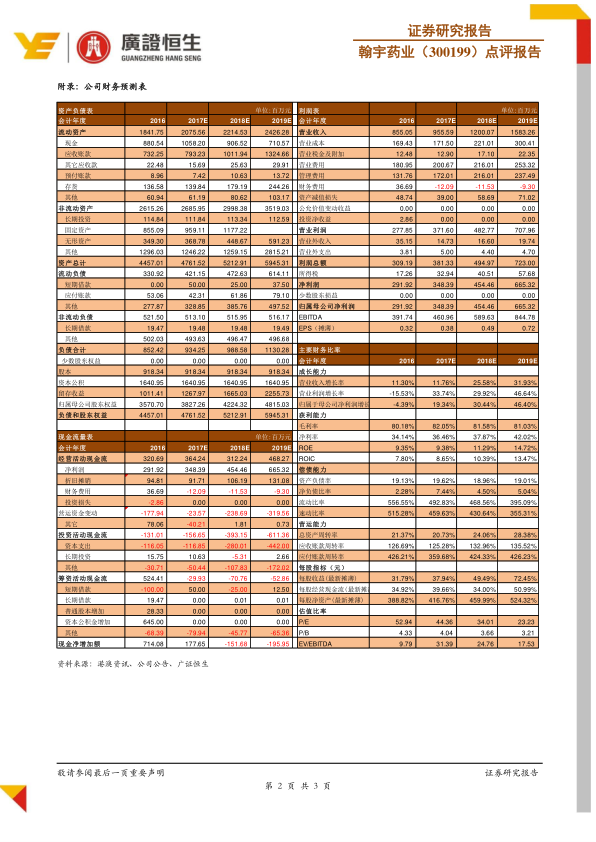

盈利预测与估值

根据公司2017年今年业绩目前进展,我们略微调低公司的盈利预测,测算 17-19年EPS分别为0.38/0.49/0.72元,比之前业绩低17%/20%/5%,对应41/32/21倍PE。考虑到公司成长的确定性性,给予18年35倍估值,对应半年期目标价为 17.15 元/股,较目前市场价 15.42 元/股存在 11%上涨空间,给予“谨慎推荐”评级。

风险提示

制剂增长不及预期;原料药出口不如预期;商誉减值风险;行业政策风险。

总结

业绩短期波动不改长期向好趋势

翰宇药业三季度业绩低于预期,主要受新产品市场导入期销售费用增加和海外原料药业务订单不确定性影响。但公司在研管线丰富,多款重磅产品有望陆续获批上市,原料药长期布局迎来FDA利好,长期成长逻辑确定性高。

维持“谨慎推荐”评级

报告略微调低了公司盈利预测,但维持“谨慎推荐”评级,并给出了17.15元/股的目标价。同时,报告也提示了制剂增长、原料药出口、商誉减值和行业政策等风险。

-

自有品种进入加速放量期,战略定位儿童药研发储备丰富

-

点评报告:独家创新中药品种芍麻止痉颗粒获批上市,发力儿童药

-

点评报告:2019年前三季度扣非利润38%增长,增长超预期且环比提速

-

深度报告:聚焦核酸分子检测持续高成长,重磅独家STD“十联检”亟待上市

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:工业级碳酸锂、电池级碳酸锂等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 医药行业创新药周报:2026年2月第二周创新药周报

- 2026年大健康新趋势风向洞察报告

- 2025年干眼症治疗药物品牌推荐

- 2025年中国带状疱疹疫苗行业洞察报告:免疫需求扩容+政策红利加持背景下,百克生物率先获批,国产疫苗如何承接市场?

- AI医疗2月月报:AI药物发现提速,国产医疗大模型彰显国际竞争力

- 公司信息更新报告:两款siRNA管线独家授权GSK,携手推进全球合作

- 深度报告:全国MRI超导磁体独立供应龙头

- 医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

- 泰格医药:临床CRO龙头,扬帆启航新征程

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送