-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

自有品种进入加速放量期,战略定位儿童药研发储备丰富

自有品种进入加速放量期,战略定位儿童药研发储备丰富

-

下载次数:

1541 次

-

发布机构:

广州广证恒生证券研究所有限公司

-

发布日期:

2020-02-20

-

页数:

25页

中心思想

自有儿科药驱动业绩高增长

一品红药业凭借其在儿科专用药领域的战略聚焦和“研产销一体”的运营模式,正迎来自有产品加速放量期。公司核心产品克林霉素棕榈酸酯分散片(凯莱克林)受益于进入国家基药目录和市场推广,销售额持续高速增长。同时,多款独家二线儿科产品如馥感啉口服液、芩香清解口服液和参柏洗液也处于市场导入和放量阶段,有望在未来贡献显著业绩。

政策红利与研发创新赋能长期发展

中国儿童药市场存在巨大缺口,国家政策持续出台支持儿童药研发和使用,为一品红提供了有利的外部环境。公司通过“自主创新+外部联合开发”的研发体系,持续加大研发投入,并与国际伙伴合作,储备了丰富的儿童专科药和新制剂项目,确保了未来产品线的持续丰富和竞争优势。尽管短期内代理业务调整和一次性费用计提影响了净利润,但自有产品的高增长趋势和盈利能力提升,预示着公司未来业绩的强劲反弹和持续增长。

主要内容

1. 专注儿科专业制剂的“研产销一体”制药企业

1.1 从药品营销转型为“研产销一体”的现代制药企业

一品红药业成立于2002年,于2017年上市,其发展历程可分为五个阶段:

- 第一阶段(2002-2003年):主要从事OTC药品配送业务,建立了与多家连锁药店的合作关系。

- 第二阶段(2004-2007年):代理业务向处方药拓展,并开始通过自研和并购发展自有产品。

- 第三阶段(2007-2012年):处方药代理业务壮大,获得多款重磅处方药独家代理权;自有产品研发取得批文,固体制剂生产线通过GMP认证。

- 第四阶段(2013-2016年):自有重磅产品凯莱克林量产上市,自有产品业务毛利首次超过代理产品。

- 第五阶段(2017年至今):受“两票制”影响,代理业务下滑,收入结构转向以儿科专用药为主导的自有产品,并加大研发创新和国际合作。

1.2 公司是民营制药企业,营收及利润规模稳健高成长

公司实际控制人为李捍雄和吴美容夫妇,持有56.55%股份。公司主营业务收入从2013年的5.08亿元增长至2018年的14.30亿元,年复合增长率达23.01%。归母净利润从2013年的0.32亿元增长至2018年的2.08亿元,年复合增长率高达45.07%。2019年前三季度,营收和净利润分别为11.91亿元和1.68亿元,分别同比增长9.95%和26.21%。

1.3 自有产品营收及毛利占比持续提升,5年复合增速为43.1%、50.9%

公司收入结构正由代理业务转向以自有产品为主导。受“两票制”影响,2018年代理业务同比下降38.66%,2019H1代理业务收入占比缩减至23.54%。同期,自有产品业务营收占比从2013年的31.31%增长至2019H1的76.46%。在毛利端,自有产品毛利占比从2013年的55.34%提升至2019H1的88.41%,净利润贡献占比达83.52%。2013-2018年,自有产品营收五年复合增速达43.09%,毛利五年复合增速高达50.93%。2019H1自有产品营收达5.91亿元,同比增长40.73%;毛利达5.25亿元,同比增长45.47%。

1.4 受益于自主产品稳健成长,公司盈利能力持续提升

公司自有产品毛利率从2013年的66.49%增长至2019Q3的88.78%,显著高于代理产品毛利率(约50%)。自有产品毛利率的提升和营收贡献占比的提高,推动公司整体毛利率从2013年的37.62%增长至2019Q3的78.65%,净利率从2013年的6.37%增长至2019Q3的14.09%,盈利能力持续提升。销售费用率较高(2019Q3为52.79%),主要由于自有产品收入增长和省外市场迅速扩张。管理费用率下降至10%以下,财务费用稳定趋近于零。在区域市场分布上,公司积极布局省外扩张,2018年省外市场收入同比增长66.99%,2019H1同比增长39.22%,华南地区营收占比从2013年超80%降至2019H1的52.20%,市场分布更加均衡。

2. 战略聚焦儿童专科制剂,儿童药市场紧缺有望受益政策春风

2.1 公司战略定位儿童专用药,优势突出

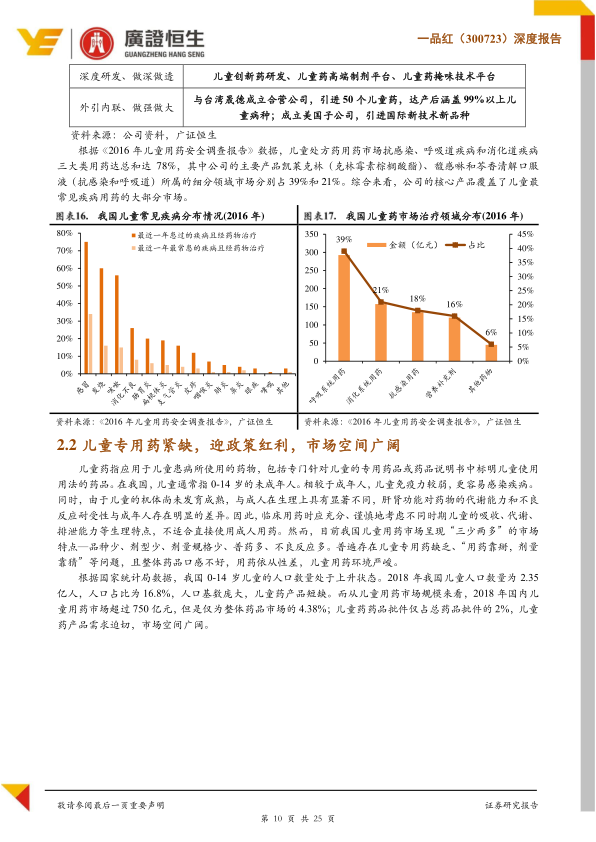

公司战略定位清晰,以独家品种为主导、儿童药为核心。儿童药收入占比约70%,年均复合增长20%以上。公司拥有95个品种134个自有药品注册批件,其中10个为儿童专用药,包含7个独家产品,覆盖70%以上儿童常见疾病。主要产品包括盐酸克林霉素棕榈酸酯分散片/颗粒(化学药)以及馥感啉口服液、益气健脾口服液、芩香清解口服液、复方香薷水口服液和参柏洗液等独家中成药。公司产品剂型剂量及口味充分考虑儿童服用便利性,并建有儿童药高端制剂平台和掩味技术平台。根据《2016年儿童用药安全调查报告》,公司核心产品覆盖了儿童最常见疾病用药的大部分市场,如抗感染(39%)和呼吸道疾病(21%)。

2.2 儿童专用药紧缺,迎政策红利,市场空间广阔

我国儿童药市场存在“三少两多”的特点:品种少、剂型少、剂量规格少、普药多、不良反应多。0-14岁儿童人口数量庞大,2018年达2.35亿人,但儿童用药市场规模仅为750亿元,占整体药品市场的4.38%,药品批件仅占总批件的2%。儿童药产品短缺,需求迫切。近年来,国家出台多项政策支持儿童药研发创新、优先审评、简化采购、扩大医保支付范围,如2019年儿童用药被列为医保目录优先考虑调入药品。在政策红利下,预计未来我国儿童药市场规模将保持两位数以上的复合增速。

3. 核心产品凯莱克林受益新进国家基药+市场推广加速放量

3.1 克林霉素棕榈酸酯完全不同于克林霉素

公司核心产品克林霉素棕榈酸酯分散片(凯莱克林)与克林霉素胶囊在分子结构、作用机理、适应症、治疗人群和国家注册类别等方面存在显著差异。凯莱克林是2类新药,在肠道溶解,副作用小,味甜,适用于儿童;而克林霉素胶囊是仿制药,在胃部分解,味苦,肠胃刺激大,不适用于儿童。凯莱克林作为林可酰胺类第一品牌,覆盖轻中度感染常见病原体,符合国家抗菌药物门诊合理用药原则,是2017年国家医保目录单列产品,并入选《国家基本药物处方集》、《儿童处方集》等。

3.2 克林霉素棕榈酸酯分散片剂型优势突出,依从性好适用于儿童,市场占比持续提升

一品红拥有全国独家的克林霉素棕榈酸酯分散片剂型。该剂型服用方便,可在水中迅速崩解,味甜,对儿童和吞咽困难的老人依从性高,安全性好,不良反应少。其不受食物影响,可与牛奶、果汁混合服用,便于儿童精准给药。药物经济学研究证实其经济性优于同类产品。分散片因用药依从性高,占据克林霉素棕榈酸酯市场超过90%的份额。

3.3 凯莱克林受益新进入基药目录+医疗机构准入覆盖率提升,进入加速放量期

凯莱克林销售额从2014年的2.55亿元增长至2018年的4.60亿元,年复合增长率12.51%。2019H1销售额达2.61亿元,同比增长24.91%,市场份额高达92%。2018年底,凯莱克林在三级医院和二级医院的覆盖率分别为14.05%和8.97%。受益于2018年新进入国家基药目录以及近两年医疗机构覆盖率的大幅提升,预计2019年销售额约6亿元,同比增长30-40%。随着三甲医院覆盖率提升至20%,二级医院覆盖率达15%,预计2020年销售额有望达10亿元,增长率近67%,2021年达15亿规模。

4. 二线品种特色突出,2020年多个品种有望过亿

4.1 馥感啉口服液:抗病毒中药作用,双重途径抵抗儿童气虚感冒

馥感啉口服液是公司独家研发的中药保护品种,用于治疗儿童气虚感冒,经国家CDC研究证实可有效抑制多种呼吸道病毒。该产品定位为儿童专用药,味甜口感好,说明书有明确的分年龄段儿童用法用量,并获得多个权威指南推荐。其组方含有抗菌抗病毒成分(鬼针草、板蓝根、野菊花)和增强免疫力成分(西洋参、黄芪、香菇),通过直接和间接双重途径抵抗病毒,同时提高免疫力,可显著改善症状、缩短病程、减少复发。2018年底,馥感啉口服液在三级医院和二级医院的覆盖率分别为3.57%和2.14%。预计2019年销售额有望突破1亿元,2020年有望超2亿元。

4.2 芩香清解口服液:有效治疗上呼吸道感染,循证医学证据充足

芩香清解口服液是2009年以来唯一获批上市的治疗上呼吸道感染的中成药新药,主治疏散风热、清泻里热、解毒利咽。严谨的儿科临床试验和循证医学证据证实其能有效解决儿童上呼吸道感染的发热反复、咽喉肿痛、大便不爽等问题。产品口感好,依从性高,口服液剂型符合儿童用药习惯。该产品被《中成药临床应用指南-儿科疾病分册》推荐,并入选“十三五”国家科技重大专项。2018年底,芩香清解口服液在三级医院和二级医院的覆盖率分别为0.82%和0.23%。预计2019年销售额约5000万元,2020年有望通过谈判进入医保目录,销售额有望破亿。

4.3 馥感啉和芩香清解口服液对儿童手足口病症状的疗效显著

手足口病每年4-7月高发,主要由肠道病毒引起,5岁及以下儿童多发。广东省手足口病诊疗指南(2018年版)推荐公司的芩香清解口服液和馥感啉口服液作为治疗手足口病普通型、一般情况良好者(出疹期邪犯肺脾证、湿热蕴毒证)的基础用药,以及出疹期持续发热、全身症状较明显者(气营两燔证)的联合治疗用药。两款产品在抗病毒、抑制细菌、清外感解内热方面均有显著疗效,能快速缓解儿童手足口病出疹期的发热反复、咽喉肿痛、大便不爽等症状。

4.4 参柏洗液:受《中成药临床应用指南》推荐,温和高效抗湿疹

参柏洗液是公司独家专利产品,纯中药配方,用于小儿湿疹的外用洗剂,功能主治清热燥湿、杀虫止痒。该产品温和无刺激,天然起泡,安全性好,经济方便,用法多样。临床验证能有效治疗儿童湿疹及各种妇科炎症引起的瘙痒,抗菌兼抗炎,高效杀菌止痒,疗效可靠。受《中成药临床应用指南》推荐用于儿童湿疹和慢性盆腔炎治疗。研究表明,参柏洗液对多种病原菌有较强抑制作用,抗炎作用明显,且刺激性小,儿童可安全应用。2018年底,参柏洗液在三级医院和二级医院的覆盖率分别为1.06%和0.45%。目前广东省内销售额约5000-6000万元,预计2020年销售额有望超1亿元,有望成为公司未来重磅产品。

5. 研发前瞻性优,专注儿童专科药

5.1 “自主创新+外部联合开发”的研发体系,深度谋求国际化合作

公司作为医药创新企业,研发投入持续加大,年均研发投入占公司收入的10%左右。2019H1研发投入4022.31万元,同比增长30.15%。研发团队从2018年的115人扩张至2019年的180人,组建了以博士为学术带头人的专业研发队伍。公司建立了“自主创新+外部联合开发”的研发体系,设有国家级博士后科研工作站、广东省儿科药工程实验室等国内研发平台,并与美国、比利时、日本等海外企业联合技术开发。

5.2 积极开展对外合作联合研究,采用外引内联战略方式

2018年,公司在美国设立全资子公司,布局儿童创新药新剂型技术研发项目,打造国际合作研发和创新平台。2019年1月,与台湾晟德大药厂合资建立广东品晟医药科技有限公司,首批引进50个儿童药品,其中独家品种(含独家剂型)23个,达产后涵盖99%以上儿童病种,进一步丰富儿童药产品线。台湾晟德大药厂是台湾地区儿童药龙头企业,在儿童罕见病领域具有领导地位。

5.3 在研产品储备丰富,儿童药新制剂和一致性评价助力产品线持续丰富

公司全资子公司一品红制药是高新技术企业,已承担两项国家重大专项、25项省市级重点项目,获得国内外发明专利56项(国际发明专利4项)。目前在研产品60项,包括药学研究产品7项、II期临床研究产品3项、临床前研究产品15项和一致性评价研究35项。研发领域涵盖现有儿童药增加适应症、化药2类新药、儿童药新制剂研究与开发以及一致性评价产品研究,确保了产品线的持续丰富。

6. 业务拆分和盈利预测

公司预计2019-2021年营业收入分别为15.06亿、19.91亿和26.90亿,同比增长5.36%、32.16%和35.16%。归属母公司净利润分别为1.47亿、3.44亿和4.77亿元,同比增长-29.58%、134.43%和38.88%。其中,自有产品业务营收预计在2019-2021年分别增长33.51%、45.39%和40.09%,而代理业务营收预计分别下降45.00%、40.00%和30.00%。2019年归母净利润下滑主要受代理业务一次性计提应收账款资产减值损失(超6000万)、股权激励费用和非经常性损益影响(累计约8000-9000万)。

7. 投资建议

基于公司自有产品(尤其是儿科用药)的强劲增长势头,核心产品凯莱克林受益于进入国家基药目录和医院覆盖率提升,以及二线儿科产品进入市场导入期并开始放量,预计公司未来三年业绩将持续加速增长。尽管2019年归母净利润受代理业务拖累和一次性费用计提影响有所下滑,但自主产品的高速增长趋势不变。我们预测公司2019-2021年EPS分别为0.91/2.13/2.96元。目前64.30亿市值对应PE为43.85/18.71/13.47。给予公司2020年25倍PE,对应目标股价53元/股,维持“强烈推荐”评级。

总结

一品红药业已成功转型为一家以儿科专业制剂为核心的“研产销一体”现代化制药企业。公司自有产品业务持续高速增长,营收和毛利占比显著提升,盈利能力稳步增强。核心产品凯莱克林受益于政策支持和市场推广,进入加速放量期,而馥感啉口服液、芩香清解口服液和参柏洗液等多款独家二线儿科产品也展现出巨大的增长潜力。面对中国儿童药市场的巨大缺口和国家政策的持续扶持,一品红通过“自主创新+外部联合开发”的研发体系,不断丰富产品线,确保了长期竞争优势。尽管短期内受代理业务调整和一次性费用影响,但公司自有产品的高增长趋势和战略定位,预示着其未来业绩的强劲反弹和持续增长,具备显著的投资价值。

-

点评报告:独家创新中药品种芍麻止痉颗粒获批上市,发力儿童药

-

点评报告:2019年前三季度扣非利润38%增长,增长超预期且环比提速

-

深度报告:聚焦核酸分子检测持续高成长,重磅独家STD“十联检”亟待上市

-

营收同比增长10.51%,核心创新中成药持续稳健增长

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送