-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

前后端一体化布局,赋能新药研发及生产

前后端一体化布局,赋能新药研发及生产

-

下载次数:

1681 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2025-02-12

-

页数:

24页

皓元医药(688131)

报告摘要

深耕小分子领域多年,打造一体化服务平台。皓元医药成立于2006年,是一家专注于为全球制药和生物医药行业提供专业高效的小分子及新分子类型药物CRO&CDMO服务的平台型高新技术企业,主要业务有:1)前端:小分子及新分子类型药物发现领域的分子砌块、工具化合物和生化试剂的研发,2)后端:小分子及新分子类型药物原料药、中间体的工艺开发和生产技术改进,以及制剂的药学研发、注册及生产。

分子砌块市场规模不断扩容,未来国产替代持续进行。研发的持续投入是医药创新的重要驱动力,预计2030年全球及中国医药研发市场规模分别为4177、766亿美元。医药研发的持续投入推动分子砌块市场规模不断扩容,预计2026年全球分子砌块规模将增长到546亿美元。此外,在主流的科研试剂市场,外资占据90%的高端市场份额,国产试剂因为供货周期短,研发投入加大以及价格优势,有望逐步实现国产替代。

海外收入占比持续提升,盈利能力有望改善。近年来,公司不断加大海外市场开拓力度,2022年国外收入实现4.60亿元,占比为33.84%,随后海外收入占比持续提升,2024年上半年国外收入实现4.01亿元,占比为38.02%。此外,海外业务毛利率显著高于国内业务,近几年海外业务毛利率基本维持在60%左右,而国内业务的毛利率有所下滑,从2021年的47.33%不断下滑至2024年上半年的35.98%,未来随着海外业务持续推进,公司盈利能力有望得到改善。

项目数量储备丰富,不断加速创新转型。公司项目数量储备丰富,仿制药项目数共363个,其中商业化项目81个,持续放量中;创新药累计承接了769个项目,主要布局在中国、日本、韩国、美国和欧洲市场,处于临床前及临床Ⅰ期项目居多,目前仍处于培育初期,部分产品已进入临床Ⅱ、Ⅲ期或者新药上市申报阶段,未来有望成为的新的业绩增长点。

投资建议:我们预计2024年-2026年公司营业收入分别为22.42/27.08/33.20亿元,同比增长19.27%/20.77%/22.61%;归母净利润为1.99/2.52/3.09亿元,同比增长55.88%/26.68%/22.84%,我们给予公司2025年预测归母净利43倍PE,对应目标市值108.36亿元,目标价51.17元/股,给予“买入”评级。

风险提示:核心技术人才流失、新签订单不及预期、汇率波动、存货减值、行业竞争加剧、研发进度不及预期等风险。

中心思想

深耕小分子领域,打造一体化服务平台

皓元医药深耕小分子药物CRO&CDMO服务,通过前端分子砌块和后端原料药、中间体及制剂的研发生产,打造一体化服务平台,赋能全球新药研发及生产。

海外市场扩张,盈利能力有望改善

公司不断加大海外市场开拓力度,海外收入占比持续提升,且海外业务毛利率显著高于国内业务,未来随着海外业务持续推进,公司盈利能力有望得到改善。

主要内容

一、 一体化业务布局完善,业绩实现快速增长

- 深耕小分子领域多年,打造一体化服务平台 皓元医药成立于2006年,是一家专注于为全球制药和生物医药行业提供专业高效的小分子及新分子类型药物CRO&CDMO服务的平台型高新技术企业,主要业务包括小分子及新分子类型药物发现领域的分子砌块、工具化合物和生化试剂的研发,小分子及新分子类型药物原料药、中间体的工艺开发和生产技术改进,以及制剂的药学研发、注册及生产。

- 收入实现快速增长,利润增速有所波动 公司营业收入从2018年的3.00亿元增长到2023年的18.80亿元,CAGR为44.33%。归母净利润从2018年的0.18亿元增长到2023年的1.27亿元,CAGR为47.24%。

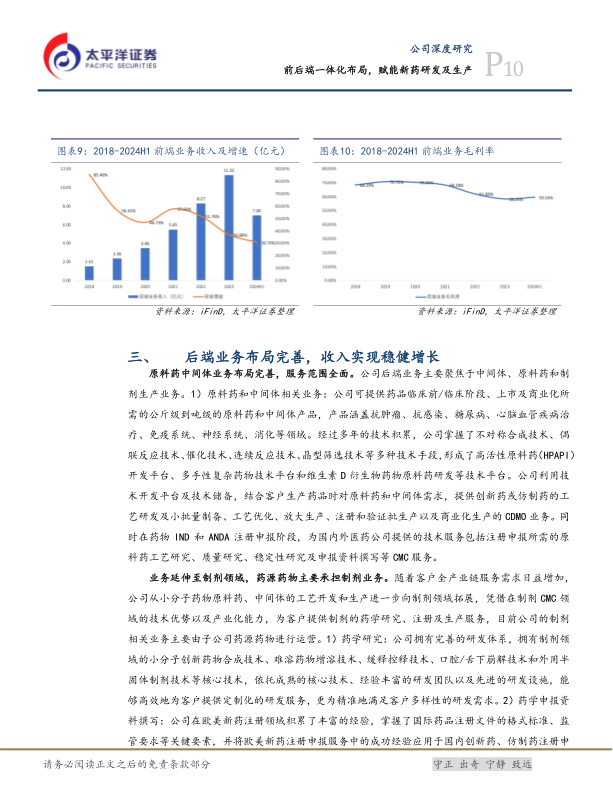

二、 前端业务种类全面,收入实现快速增长

公司前端业务主要在药物发现阶段提供毫克到千克级的产品和技术服务,具体为:1)分子砌块:涵盖了新药研发领域所需的喹啉类、氮杂吲哚类、萘满酮类、哌嗪类、吡咯烷类、环丁烷类、螺环类、吡啶类、嘧啶类、吡唑类、核苷单体和非天然氨基酸等化学结构类型产品;2)工具化合物和生化试剂:产品种类覆盖基础科学研究和新药研发领域的大部分信号通路和靶标,涉及化学小分子、蛋白大分子、多肽、核酸及基因治疗原辅料分子、细胞治疗辅料分子等产品系列。

三、 后端业务布局完善,收入实现稳健增长

公司后端业务主要聚焦于中间体、原料药和制剂生产业务。公司可提供药品临床前/临床阶段、上市及商业化所需的公斤级到吨级的原料药和中间体产品,产品涵盖抗肿瘤、抗感染、糖尿病、心脑血管疾病治疗、免疫系统、神经系统、消化等领域。

四、 投资亮点

- 市场规模不断扩容,国产替代持续进行 全球医药市场的研发投入规模从2017年的1651亿美元增长至2021年的2241亿美元,CAGR为7.9%,预计2025年将达到 3068亿美元,2030 年将达到 4177亿美元。我国医药研发投入总体呈现显著上升趋势,研发投入规模从2017年的143亿美元增长至2021年的290亿美元,CAGR为19.4%,预计2025年达到476亿美元,2030年达到766亿美元。

- 海外布局持续扩张,利润率逐步提升 公司不断加大海外市场开拓力度,2022 年国外收入实现 4.60 亿元,占比为 33.84%,2024 年上半年国外收入实现 4.01 亿元,占比为 38.02%。海外业务毛利率基本维持在60%左右,高于国内业务。

- 不断加速创新转型,后端产能建设持续推进 公司仿制药项目数共363个,其中商业化项目81个,持续放量中;创新药累计承接了769个项目,主要布局在中国、日本、韩国、美国和欧洲市场,处于临床前及临床Ⅰ期项目居多。

- 坚持创新研发驱动,不断加速产品升级 公司坚持创新驱动,不断加强研发实力,先后成立安徽合肥研发中心、山东烟台研发中心、南京晶型研发中心,研发中心各有侧重点,从而提升公司在生命科学试剂板块的自主研发能力。

五、 盈利预测与投资建议

- 盈利预测 预计2024年-2026年公司营业收入分别为22.42/27.08/33.20亿元,同比增长19.27%/20.77%/22.61%;归母净利润为1.99/2.52/3.09亿元,同比增长 55.88%/26.68%/22.84%。

- 投资建议 给予公司 2025 年预测归母净利 43 倍 PE,对应目标市值 108.36 亿元,目标价 51.17 元/股,给予“买入”评级。

六、 风险提示

核心技术人才流失、新签订单不及预期、汇率波动、存货减值、行业竞争加剧、研发进度不及预期等风险。

总结

皓元医药作为一家专注于小分子药物CRO&CDMO服务的平台型高新技术企业,通过一体化业务布局和不断创新转型,实现了业绩的快速增长。公司在分子砌块、工具化合物和原料药、中间体等领域具有较强的竞争力,并且积极拓展海外市场,提升盈利能力。考虑到医药研发市场规模的不断扩容和国产替代的趋势,以及公司在ADC药物领域的布局和产能建设的推进,皓元医药具有良好的发展前景。

-

医药日报:罗氏减重疗法CT-388二期临床成功

-

医药日报:Sarepta基因疗法Elevidys三期临床成功

-

化工行业周报:原油价格持续上涨,PTA-涤纶长丝、PVC等产品景气回升

-

医药日报:英矽智能ISM8969获FDA批准临床

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送