-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工新材料行业周报:2021至2023全球新建的84座晶圆厂中大陆新厂预计数量第一,广信材料拟设子公司加速光刻胶布局

化工新材料行业周报:2021至2023全球新建的84座晶圆厂中大陆新厂预计数量第一,广信材料拟设子公司加速光刻胶布局

-

下载次数:

2508 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2022-12-19

-

页数:

14页

投资要点:

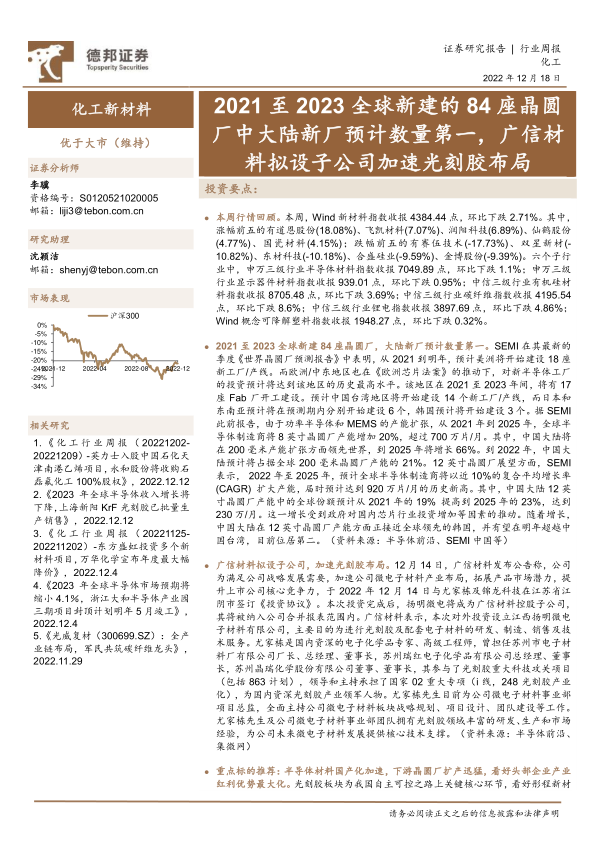

本周行情回顾。本周,Wind新材料指数收报4384.44点,环比下跌2.71%。其中,涨幅前五的有道恩股份(18.08%)、飞凯材料(7.07%)、润阳科技(6.89%)、仙鹤股份(4.77%)、国瓷材料(4.15%);跌幅前五的有赛伍技术(-17.73%)、双星新材(-10.82%)、东材科技(-10.18%)、合盛硅业(-9.59%)、金博股份(-9.39%)。六个子行业中,申万三级行业半导体材料指数收报7049.89点,环比下跌1.1%;申万三级行业显示器件材料指数收报939.01点,环比下跌0.95%;中信三级行业有机硅材料指数收报8705.48点,环比下跌3.69%;中信三级行业碳纤维指数收报4195.54点,环比下跌8.6%;中信三级行业锂电指数收报3897.69点,环比下跌4.86%;Wind概念可降解塑料指数收报1948.27点,环比下跌0.32%。

2021至2023全球新建84座晶圆厂,大陆新厂预计数量第一。SEMI在其最新的季度《世界晶圆厂预测报告》中表明,从2021到明年,预计美洲将开始建设18座新工厂/产线。而欧洲/中东地区也在《欧洲芯片法案》的推动下,对新半导体工厂的投资预计将达到该地区的历史最高水平。该地区在2021至2023年间,将有17座Fab厂开工建设。预计中国台湾地区将开始建设14个新工厂/产线,而日本和东南亚预计将在预测期内分别开始建设6个,韩国预计将开始建设3个。据SEMI此前报告,由于功率半导体和MEMS的产能扩张,从2021年到2025年,全球半导体制造商将8英寸晶圆厂产能增加20%,超过700万片/月。其中,中国大陆将在200毫米产能扩张方面领先世界,到2025年将增长66%。到2022年,中国大陆预计将占据全球200毫米晶圆厂产能的21%。12英寸晶圆厂展望方面,SEMI表示,2022年至2025年,预计全球半导体制造商将以近10%的复合平均增长率(CAGR)扩大产能,届时预计达到920万片/月的历史新高。其中,中国大陆12英寸晶圆厂产能中的全球份额预计从2021年的19%提高到2025年的23%,达到230万/月。这一增长受到政府对国内芯片行业投资增加等因素的推动。随着增长,中国大陆在12英寸晶圆厂产能方面正接近全球领先的韩国,并有望在明年超越中国台湾,目前位居第二。(资料来源:半导体前沿、SEMI中国等)

广信材料拟设子公司,加速光刻胶布局。12月14日,广信材料发布公告称,公司为满足公司战略发展需要,加速公司微电子材料产业布局,拓展产品市场潜力,提升上市公司核心竞争力,于2022年12月14日与尤家栋及锦龙科技在江苏省江阴市签订《投资协议》。本次投资完成后,扬明微电将成为广信材料控股子公司,其将被纳入公司合并报表范围内。广信材料表示,本次对外投资设立江西扬明微电子材料有限公司,主要目的为进行光刻胶及配套电子材料的研发、制造、销售及技术服务。尤家栋是国内资深的电子化学品专家、高级工程师,曾担任苏州市电子材料厂有限公司厂长、总经理、董事长,苏州瑞红电子化学品有限公司总经理、董事长,苏州晶瑞化学股份有限公司董事、董事长,其参与了光刻胶重大科技攻关项目(包括863计划),领导和主持承担了国家02重大专项(i线,248光刻胶产业化),为国内资深光刻胶产业领军人物。尤家栋先生目前为公司微电子材料事业部项目总监,全面主持公司微电子材料板块战略规划、项目设计、团队建设等工作。尤家栋先生及公司微电子材料事业部团队拥有光刻胶领域丰富的研发、生产和市场经验,为公司未来微电子材料发展提供核心技术支撑。(资料来源:半导体前沿、集微网)

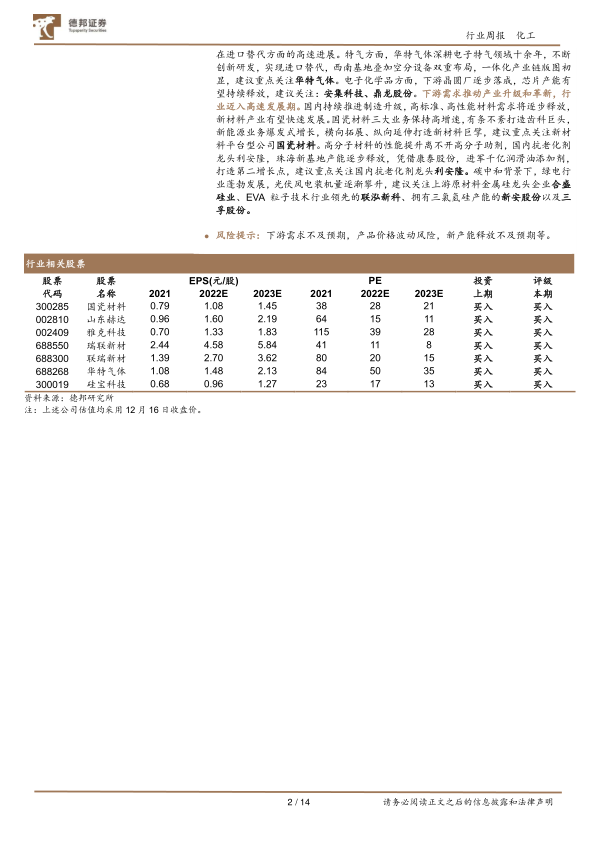

重点标的推荐:半导体材料国产化加速,下游晶圆厂扩产迅猛,看好头部企业产业红利优势最大化。光刻胶板块为我国自主可控之路上关键核心环节,看好彤程新材在进口替代方面的高速进展。特气方面,华特气体深耕电子特气领域十余年,不断创新研发,实现进口替代,西南基地叠加空分设备双重布局,一体化产业链版图初显,建议重点关注华特气体。电子化学品方面,下游晶圆厂逐步落成,芯片产能有望持续释放,建议关注:安集科技、鼎龙股份。下游需求推动产业升级和革新,行业迈入高速发展期。国内持续推进制造升级,高标准、高性能材料需求将逐步释放,新材料产业有望快速发展。国瓷材料三大业务保持高增速,有条不紊打造齿科巨头,新能源业务爆发式增长,横向拓展、纵向延伸打造新材料巨擘,建议重点关注新材料平台型公司国瓷材料。高分子材料的性能提升离不开高分子助剂,国内抗老化剂龙头利安隆,珠海新基地产能逐步释放,凭借康泰股份,进军千亿润滑油添加剂,打造第二增长点,建议重点关注国内抗老化剂龙头利安隆。碳中和背景下,绿电行业蓬勃发展,光伏风电装机量逐渐攀升,建议关注上游原材料金属硅龙头企业合盛硅业、EVA粒子技术行业领先的联泓新科、拥有三氯氢硅产能的新安股份以及三孚股份。

风险提示:下游需求不及预期,产品价格波动风险,新产能释放不及预期等。

中心思想

半导体产业国产化与全球产能扩张

本报告核心观点指出,在全球半导体产业蓬勃发展与产能持续扩张的背景下,中国大陆正扮演着日益重要的角色,尤其在晶圆厂新建数量和200毫米、12英寸晶圆产能扩张方面位居前列。这得益于国家政策的强力支持,如《扩大内需战略规划纲要(2022-2035年)》中强调的科技自立自强和对集成电路等前沿领域的重大科技项目投入。同时,国内企业正积极布局关键新材料领域,通过设立子公司、技术合作等方式加速光刻胶、特种气体等核心材料的国产化进程,以应对全球供应链不确定性并提升核心竞争力。

新材料领域政策支持与企业布局

报告强调,化工新材料行业,特别是半导体材料子行业,虽然短期市场指数有所回调,但长期发展潜力巨大。政策层面,国家战略性文件明确提出要推动人工智能、先进通信、集成电路等技术创新和应用,并聚焦核心基础零部件、关键基础材料等领域进行联合攻关。企业层面,广信材料、圣泉集团、长鸿高科等公司通过重大投资和战略合作,积极拓展光刻胶、生物基硬碳负极材料、可降解塑料等新材料业务,旨在抓住产业升级和进口替代带来的市场机遇。这些举措共同构筑了中国新材料产业加速发展、实现高水平自立自强的战略路径。

主要内容

化工新材料市场表现与重点公司动态

整体市场行情回顾

本周(截至2022年12月18日),Wind新材料指数收报4384.44点,环比下跌2.71%,显示出市场整体的下行压力。在六个子行业中,申万三级行业半导体材料指数收报7049.89点,环比下跌1.1%;申万三级行业显示器件材料指数收报939.01点,环比下跌0.95%;中信三级行业有机硅材料指数收报8705.48点,环比下跌3.69%;中信三级行业碳纤维指数收报4195.54点,环比下跌8.6%;中信三级行业锂电指数收报3897.69点,环比下跌4.86%;Wind概念可降解塑料指数收报1948.27点,环比下跌0.32%。数据显示,碳纤维和锂电指数跌幅居前,而半导体材料和显示器件材料跌幅相对较小,可降解塑料指数跌幅最小。

重点关注公司周行情与重要公告

本周涨幅前五的公司包括道恩股份(18.08%)、飞凯材料(7.07%)、润阳科技(6.89%)、仙鹤股份(4.77%)和国瓷材料(4.15%)。跌幅前五的公司则为赛伍技术(-17.73%)、双星新材(-10.82%)、东材科技(-10.18%)、合盛硅业(-9.59%)和金博股份(-9.39%)。

在重要公告方面:

- 长鸿高科(605008.SH):其全资子公司长鸿生物拟与贺州市人民政府签订《投资协议书》,计划投资30亿元建设“长鸿生物降解母粒产业园项目”,包括100万吨/年高端改性碳酸钙、120万吨/年功能母粒一体化项目及10万吨/年可降解制品及农用地膜。

- 圣泉集团(605589.SH):拟投资24.80亿元建设年产10万吨生物基硬碳负极材料项目,旨在打造生物质精炼一体化产业集群,预计年产硬碳负极材料10万吨、纤维素浆15万吨等。

- 广信材料(300537.SZ):拟以自有或自筹资金出资600万元,与尤家栋及广州锦龙科技发展有限公司共同设立“江西扬明微电子材料有限公司”,持股比例60%,专注于光刻胶及配套电子材料的研发、制造、销售及技术服务。

- 康达新材(002669.SZ):收到上海市高新技术成果转化项目财政专项资金782.2万元,占公司最近一期经审计归属于上市公司股东净利润的35.56%。

- 瑞丰高材(300243.SZ):发布2022年度向特定对象发行股票预案,拟向控股股东周仕斌先生发行不超过14,957,264股,募集资金总额不超过1.05亿元,用于补充公司流动资金。

全球晶圆厂建设热潮与中国大陆的战略地位

国家政策驱动集成电路产业发展

中共中央、国务院印发的《扩大内需战略规划纲要(2022-2035年)》明确提出,要加快发展新产业新产品,推动人工智能、先进通信、集成电路、新型显示、先进计算等技术创新和应用。纲要强调以国家战略性需求为导向,在人工智能、量子信息、集成电路等前沿领域实施一批前瞻性、战略性国家重大科技项目,并聚焦核心基础零部件及元器件、关键基础材料、关键基础软件、先进基础工艺和产业技术基础,引导产业链上下游联合攻关,以实现科技高水平自立自强。这为集成电路及相关新材料产业的长期发展提供了坚实的政策保障。

全球晶圆厂扩张与中国大陆的领先地位

SEMI最新报告显示,2021年至2023年间,全球半导体行业预计将建设84座大规模芯片制造工厂,总投资超过5000亿美元,其中2022年开工33家,2023年预计新增28家。政府激励措施在推动产能扩张和加强供应链方面发挥了重要作用。

从区域分布来看:

- 美洲地区:受“芯片法案”推动,预计2021至2023年间将开始建设18座新工厂/产线。

- 欧洲/中东地区:在《欧洲芯片法案》支持下,预计同期将有17座Fab厂开工建设。

- 中国台湾地区:预计将开始建设14个新工厂/产线。

- 日本和东南亚:预计同期将分别开始建设6个。

- 韩国:预计同期将开始建设3个。

值得注意的是,中国大陆在晶圆产能扩张方面表现突出:

- 200毫米晶圆厂产能:预计2021年至2025年全球将增加20%,超过700万片/月。其中,中国大陆将以66%的增长率领先全球,到2022年预计占据全球200毫米晶圆厂产能的21%。

- 12英寸晶圆厂产能:预计2022年至2025年全球半导体制造商将以近10%的复合平均增长率(CAGR)扩大产能,届时达到920万片/月的历史新高。中国大陆12英寸晶圆厂产能的全球份额预计将从2021年的19%提高到2025年的23%,达到230万片/月。这一增长主要受政府对国内芯片行业投资增加的推动。报告指出,中国大陆在12英寸晶圆厂产能方面正接近全球领先的韩国,并有望在明年超越中国台湾,目前位居第二。

根据Yole数据,全球目前有超过150家12英寸晶圆厂(中国台湾42家,中国大陆33家,美国19家),以及约230家8英寸晶圆厂(美国51家,欧洲和中东49家),进一步印证了全球产能的区域分布和中国大陆的快速崛起。

关键材料技术突破与供应链安全强化

广信材料加速光刻胶国产化布局

广信材料通过设立控股子公司江西扬明微电子材料有限公司,旨在加速公司在微电子材料产业的布局,拓展产品市场潜力。新公司将专注于光刻胶及配套电子材料的研发、制造、销售及技术服务。此次合作引入了国内资深电子化学品专家尤家栋先生,其在光刻胶领域拥有丰富的研发、生产和市场经验,曾参与国家863计划和02重大专项,为公司未来微电子材料发展提供核心技术支撑。此举是国内企业在关键半导体材料领域实现自主可控的重要一步。

东丽推出不含NMP的感光性聚酰亚胺涂料

东丽(Toray Industries, Inc.)成功商业化新型PHOTONEECE®感光性聚酰亚胺涂料,该产品不含N-甲基-2-吡咯烷酮(NMP),旨在降低对环境的潜在影响,以响应欧美对NMP使用的日益严格的规范。这种新型材料具有出色的耐热性和绝缘性能,特别适用于功率半导体应用,即使薄膜厚度超过15微米,也能实现高保真图案处理,且对硅、铜等基材具有很高的粘附性。这一技术突破体现了新材料产业在环保和高性能方面的创新趋势。

韩国TEMC公司强化半导体特气供应链

韩国TEMC公司,作为SK海力士的技术创新企业,已成功向三星电子供应半导体用特种气体。TEMC在与POSCO合作后,成功实现了氖气的韩国国产化,并已为SK海力士提供了约一半的氖气总消耗量。三星电子此次选择TEMC作为供应商,尽管其通常不倾向于选择同时向SK海力士和三星电子供货的供应商,但鉴于特种气体开发的紧迫性以及TEMC作为三星集团投资公司的背景,凸显了半导体材料供应链多元化和国产化的重要性,尤其是在日本出口限制、美中争端和俄乌战争等全球地缘政治背景下。TEMC计划通过IPO进一步扩大其在特种气体领域的市场影响力。

相关数据追踪

本周费城半导体指数收报2636.1点,环比下跌3.12%。中国集成电路进出口数据显示,2022年11月,中国集成电路出口金额为110.62亿美元,同比下跌29.8%,环比下跌17.49%;进口金额为300.96亿美元,同比下跌27.58%,环比下跌12.81%。进出口数据均呈现显著下滑,反映出全球半导体市场需求面临压力。NAND Flash和DRAM DDR3的日度现货平均价格图(未提供具体数值,但从市场趋势判断)可能也反映了市场供需变化带来的价格波动。

总结

本报告深入分析了化工新材料行业,特别是半导体材料领域的最新市场动态、政策导向及企业战略布局。尽管本周Wind新材料指数及多数子行业指数呈现回调,但中国大陆在全球晶圆厂建设中占据领先地位,尤其在200毫米和12英寸晶圆产能扩张方面表现突出,预计将超越中国台湾成为全球第二大12英寸晶圆产能地区。这得益于国家《扩大内需战略规划纲要》等政策对集成电路等战略性新兴产业的强力支持,旨在实现科技高水平自立自强。

在企业层面,国内新材料公司积极响应国家战略,通过重大投资和设立子公司,加速光刻胶、生物基硬碳负极材料、可降解塑料等关键材料的国产化进程。广信材料布局光刻胶,圣泉集团投资生物基硬碳负极材料,长鸿高科建设可降解母粒产业园,均体现了企业对市场机遇的把握和对供应链安全的重视。同时,国际厂商如东丽也推出了环保型感光性聚酰亚胺涂料,显示了行业在技术创新和可持续发展方面的努力。韩国TEMC向三星电子供应特种气体,则进一步凸显了全球半导体材料供应链多元化和国产化的紧迫性。

然而,全球半导体市场仍面临挑战,中国集成电路进出口金额在11月均出现显著下滑,费城半导体指数亦有所下跌,提示了下游需求不及预期、产品价格波动以及新产能释放不及预期等风险。展望未来,在国家政策的持续推动和企业积极布局下,中国化工新材料行业,特别是半导体材料领域,有望在国产化替代和全球产能扩张中持续受益,但需密切关注市场供需变化和宏观经济风险。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送