-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业年度报告:至暗已过,重点关注新材料和龙头白马

基础化工行业年度报告:至暗已过,重点关注新材料和龙头白马

-

下载次数:

425 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-12-26

-

页数:

89页

投资建议

我国高端材料领域的发展已经逐步从“硬”实力延伸至“软”实力:我国化工产业经过长期的发展和追赶已经具备成本优势、市场优势、产业链优势,而伴随最近几年的布局,发展优势有进一步的软性升级,国内的企业已经开始有了上下游的联动放大效应,上下游联动实现安全可控,同时叠加国内高等院校、研究院所不断提供技术支持,我国的高端材料国产化进程明显加快:

①工程塑料加速进行技术和产业链优化,实现工程化放量,如LCP、PEEK、高温尼龙等。

②特种纤维高端应用突破,如碳纤维、芳纶等。

③电子材料行业逐步修复,安全可控要求提升,加速国产化进程,如电子特气、光学膜等。

快速成长的细分领域仍然具有需求支撑,形成行业发展空间,新能源车、储能、光伏等下游需求持续快速提升,将带动上游材料的快速发展:①建议关注具有相对较高的竞争壁垒,行业格局相对较好的细分材料,如芳纶涂覆材料,POE材料、双氟锂盐等;②建议关注具有阶段性的供需错配的材料,比如EVA、三氯氢硅等;③建议关注新的技术路线带来的材料发展,比如钠电产业链等。

相比于去年,今年受到疫情的影响明显加重,终端需求支撑不足,叠加夏季高温影响开工,化工行业整体明显承压,多数大宗化工产品现阶段位于盈利相对底部,目前消费和房地产还持续受到压制影响,两大主要行业仍有恢复的空间和弹性,伴随疫情管控政策变化,度过高峰期后,预期明年消费和地产有望逐步获得复苏,带动今年明显受损产业链获得修复:

①消费复苏链条:国六尾气催化、轮胎行业等汽车上游材料有望获得逐步复苏;部分化纤行业触底释放压力后获得盈利小幅修正;电子产业链消化库存后逐步进入补库阶段,建议关注国瓷材料、东材科技等。

②地产链条:后周期产品的上游材料端有望缓解产业链价格压力;建材需求提升,支撑产品景气度,比如纯碱、减水剂等行业。

③农化链条:农业稳定增长,建议关注有自身成长属性的公司;化肥关注出口政策变化带来的供需改善机会。

碳中和仍然是长期方向,预期先进产能未来优势将逐步显现,建议关注具有成长空间的先进产能,以及具有海外出口市场的生物柴油行业。

关注国有企业改革重新焕发实力、发展积极性提升的优质企业,同时建议关注具有产业链优势和平台效应,能够快速向新型应用领域进行切入的行业龙头企业。

风险提示

能源价格剧烈波动;政策变动风险;疫情反复导致需求恢复不及预期风险。

中心思想

战略转型与新材料机遇

本报告核心观点指出,中国基础化工行业正经历从传统“硬实力”向“软实力”升级的战略转型期。在疫情影响和全球经济下行压力下,行业整体承压,但高端材料国产化进程显著加速,新材料、新能源车、储能、光伏等高增长细分领域成为重要的发展方向。通过上下游联动、技术创新和政策支持,国内企业有望在工程塑料、特种纤维、电子材料等领域实现技术突破和市场份额提升。

周期底部复苏与政策驱动

报告强调,当前多数大宗化工产品盈利处于相对底部,但随着国内疫情管控政策的优化和“扩大内需”战略的实施,消费和房地产等主要下游行业有望逐步复苏,带动相关产业链修复。同时,碳中和作为长期发展方向,将促使先进产能形成竞争优势;国有企业改革也将激发活力,推动行业龙头企业实现多元化发展和市场集中度提升。

主要内容

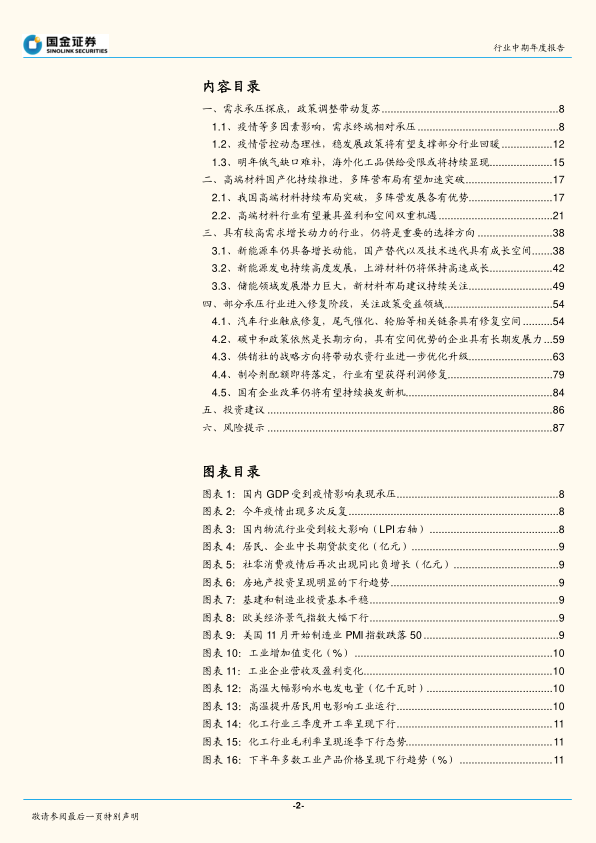

一、需求承压探底,政策调整带动复苏

- 疫情等多因素影响,需求终端相对承压: 2022年,中国经济受疫情反复、区域影响扩大、物流受阻及消费意愿下降等多重因素影响,GDP承压,社零消费同比负增长,居民中长期贷款下行,房地产投资持续下滑。海外经济景气度亦大幅下行,美国制造业PMI跌破50,出口支撑减弱。化工行业面临需求不足和能源成本高企的双重压力,三季度开工率下降,毛利率逐季走低,多数大宗产品盈利处于底部区间(价差分位数不足30%)。

- 疫情管控动态理性,稳发展政策将有望支撑部分行业回暖: 随着国家对疫情管控政策的动态调整(“二十条”和“新十条”),以及“扩大内需战略规划纲要”的发布,国内经济有望在度过高峰期后获得较大复苏。房地产政策已有所放开,汽车销售在政策支持下有所回暖,农产品链条表现稳定。预计明年消费和地产复苏将带动受损产业链修复。

- 明年俄气缺口难补,海外化工品供给受限或将持续显现: 2022年欧洲天然气高位库存保障了冬季供应,但俄罗斯天然气出口大幅减少(前11个月减少731亿方),主要由LNG和挪威管道气弥补。预计2023年俄气缺口难补,美国LNG出口增量有限(预计同比增171亿方),欧洲天然气价格中枢仍将维持高位,持续影响欧洲化工品(如MDI、TDI、己内酰胺等)的供给。

二、高端材料国产化持续推进,多阵营布局有望加速突破

- 我国高端材料持续布局突破,多阵营发展各有优势: 精细化工是我国未来发展潜力巨大的主流阵地,相比大宗产品具有更好的盈利和成长空间。国家政策大力支持新材料国产化,解决“卡脖子”问题,从“硬实力”向“软实力”升级。国内企业已形成上下游联动放大效应,高等院校和研究院所提供技术支持,加速国产化进程。国内发展高端材料基础逐步成熟,龙头企业(如万华化学、卫星化学)凭借产业链、资金和研发优势向新能源材料、高端新材料延伸;精细企业(如沃特股份)则通过“内部积累”与“外部发掘”灵活高效地在特定赛道实现突破。

- 高端材料行业有望兼具盈利和空间双重机遇:

- LCP(液晶高分子): 性能优异,主要应用于电子连接器领域,受益于5G、物联网、汽车智能化等趋势。2020年全球需求约8万吨,中国需求约3万吨,预计未来五年国内消费量保持6%以上增速,到2026年达4.3万吨。生产壁垒高,目前产能集中于美日,国内金发科技、沃特股份等企业产能快速增长,国产替代进程加速。

- 高温尼龙: 属于特种工程塑料,耐高温、韧性好、尺寸稳定性高,主要用于电子和汽车领域,替代传统工程塑料和金属。2020年全球市场规模达15.18亿美元,预计未来五年年均增速5.2%。2020年国内需求量约3.3万吨,预计未来五年保持8%以上增速,至2025年有望达5万吨。国内高温尼龙进口依赖度高,金发科技、沃特股份等企业正逐步推进国产替代。

- PEEK(聚醚醚酮): 综合性能最优的特种工程塑料之一,广泛应用于航空航天、电子信息、医疗等领域。2019年全球消费量5835吨,预计2022年达7556吨。2020年国内消费量1450吨,预计未来五年保持15%-20%增速,到2026年达3354吨。工艺难度大,海外龙头(威格斯、索尔维、赢创)集中度高(CR3达80%),国内中研高分子等企业已实现技术突破并具有价格优势。

- 特种气体: 工业气体市场稳步增长,2021年中国市场规模达1798亿元,特种气体(尤其是电子特气)增速更快。2021年中国电子特气市场规模达216亿元,预计未来几年保持10%以上增速。海外巨头垄断格局明显,国内企业(如华特、凯美、派瑞)正加速国产替代,逐步从清洗刻蚀向光刻、沉积、掺杂等高端工艺推进。

- 光学膜材料: 产业链上游为PET粒子,下游应用于背光模组、液晶模组等。中高端膜材料市场空间约1000亿元。偏光片是显示模组成像必要组件,市场空间约300亿元,目前日韩企业垄断,国内东材科技、龙华薄膜等企业正研发突破。MLCC离型膜受益于智能电动车、5G发展,高端产品国产替代空间大。

- 碳纤维: 性能优异的战略物资,分为大丝束和小丝束。2021年全球需求11.8万吨,其中国内6.24万吨。中国产能快速扩张,大丝束成为发展重点,小丝束高性能领域格局较好。新能源(风电、光伏、燃料电池)推动碳纤维需求高增长,预计2025年国内需求超12万吨。

- 芳纶: 对位芳纶技术要求高,海外巨头(杜邦、帝人)垄断市场(合计占全球产能3/4),国内企业(泰和新材)产能和技术获得突破,逐步向中高端领域切入,有望在光纤光缆、军用防护等领域加速国产替代。

三、具有较高需求增长动力的行业,仍将是重要的选择方向

- 新能源车仍具备增长动能,国产替代以及技术迭代具有成长空间: 2022年1-11月新能源汽车产销同比增长1倍,市场占有率达25%,预计全年销量670万辆,同比增长90.3%。这将持续带动动力电池及上游材料需求。

- 细分电池材料: 导电炭黑市场高度依赖进口,国内企业(黑猫股份、永东股份)加速布局,有望逐步放量。芳纶涂覆(泰和新材)通过技术突破有望提升高端应用渗透率。

- 六氟磷酸锂与电解液: 价格逐步回归合理区间,但中长期需求持续增长。预计2025年电解液需求达182.8万吨,LiPF6需求达23.8万吨。头部企业(天赐材料、新宙邦、国泰华荣)加速扩张,行业竞争趋于有序。

- 新能源发电持续高度发展,上游材料仍将保持高速成长: “双碳”政策下光

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送