-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医美行业深度系列:胶原蛋白:皮肤“软黄金”,行业红利与竞争格局

医美行业深度系列:胶原蛋白:皮肤“软黄金”,行业红利与竞争格局

-

下载次数:

71 次

-

发布机构:

国海证券股份有限公司

-

发布日期:

2022-05-18

-

页数:

29页

投资要点:

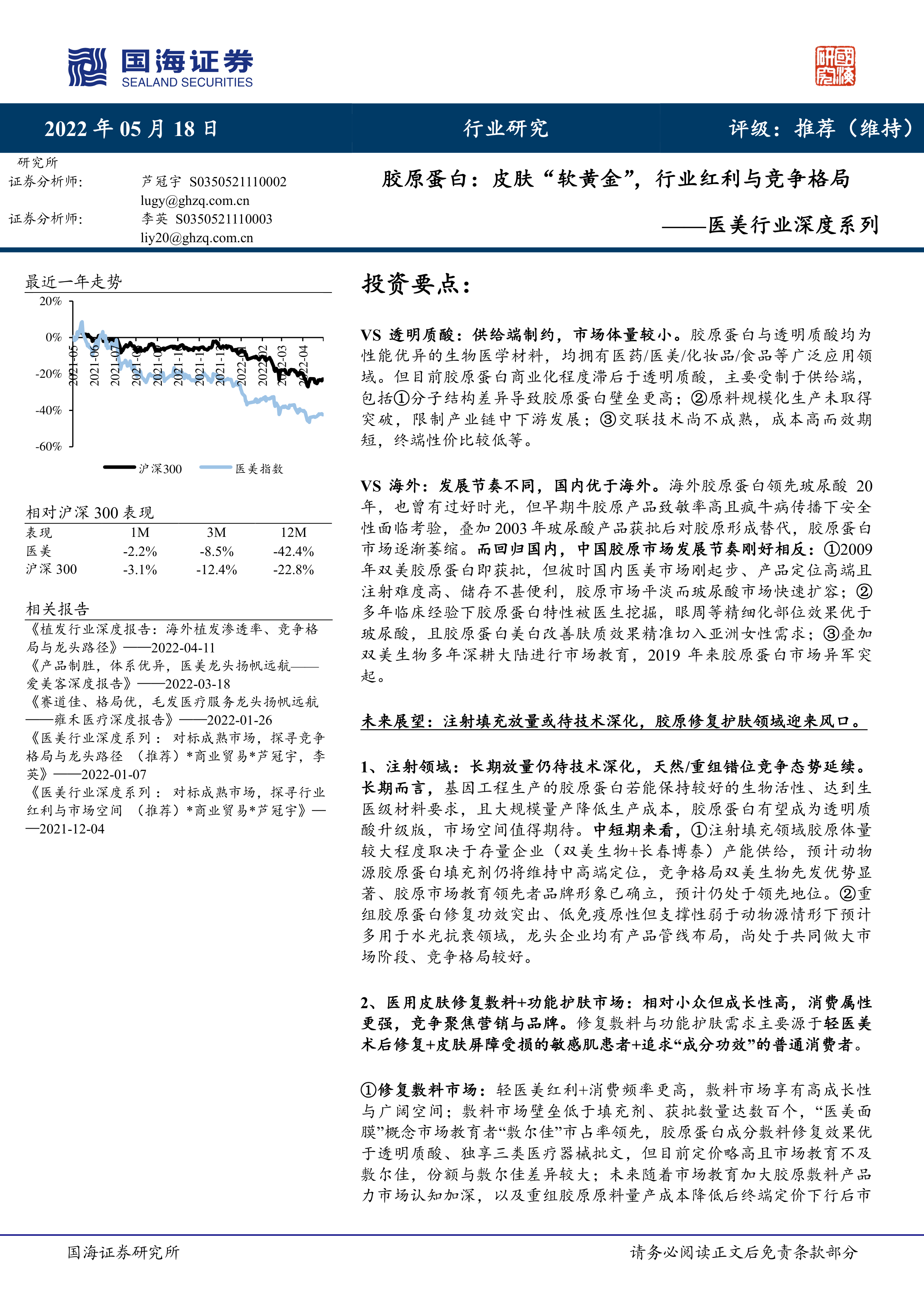

VS透明质酸:供给端制约,市场体量较小。胶原蛋白与透明质酸均为性能优异的生物医学材料,均拥有医药/医美/化妆品/食品等广泛应用领域。但目前胶原蛋白商业化程度滞后于透明质酸,主要受制于供给端,包括①分子结构差异导致胶原蛋白壁垒更高;②原料规模化生产未取得突破,限制产业链中下游发展;③交联技术尚不成熟,成本高而效期短,终端性价比较低等。

VS海外:发展节奏不同,国内优于海外。海外胶原蛋白领先玻尿酸20年,也曾有过好时光,但早期牛胶原产品致敏率高且疯牛病传播下安全性面临考验,叠加2003年玻尿酸产品获批后对胶原形成替代,胶原蛋白市场逐渐萎缩。而回归国内,中国胶原市场发展节奏刚好相反:①2009年双美胶原蛋白即获批,但彼时国内医美市场刚起步、产品定位高端且注射难度高、储存不甚便利,胶原市场平淡而玻尿酸市场快速扩容;②多年临床经验下胶原蛋白特性被医生挖掘,眼周等精细化部位效果优于玻尿酸,且胶原蛋白美白改善肤质效果精准切入亚洲女性需求;③叠加双美生物多年深耕大陆进行市场教育,2019年来胶原蛋白市场异军突起。

未来展望:注射填充放量或待技术深化,胶原修复护肤领域迎来风口。

1、注射领域:长期放量仍待技术深化,天然/重组错位竞争态势延续。长期而言,基因工程生产的胶原蛋白若能保持较好的生物活性、达到生医级材料要求,且大规模量产降低生产成本,胶原蛋白有望成为透明质酸升级版,市场空间值得期待。中短期来看,①注射填充领域胶原体量较大程度取决于存量企业(双美生物+长春博泰)产能供给,预计动物源胶原蛋白填充剂仍将维持中高端定位,竞争格局双美生物先发优势显著、胶原市场教育领先者品牌形象已确立,预计仍处于领先地位。②重组胶原蛋白修复功效突出、低免疫原性但支撑性弱于动物源情形下预计多用于水光抗衰领域,龙头企业均有产品管线布局,尚处于共同做大市场阶段、竞争格局较好。

2、医用皮肤修复敷料+功能护肤市场:相对小众但成长性高,消费属性更强,竞争聚焦营销与品牌。修复敷料与功能护肤需求主要源于轻医美术后修复+皮肤屏障受损的敏感肌患者+追求“成分功效”的普通消费者。

①修复敷料市场:轻医美红利+消费频率更高,敷料市场享有高成长性与广阔空间;敷料市场壁垒低于填充剂、获批数量达数百个,“医美面膜”概念市场教育者“敷尔佳”市占率领先,胶原蛋白成分敷料修复效果优于透明质酸、独享三类医疗器械批文,但目前定价略高且市场教育不及敷尔佳,份额与敷尔佳差异较大;未来随着市场教育加大胶原敷料产品力市场认知加深,以及重组胶原原料量产成本降低后终端定价下行后市场有望迎来放量。

②功能性护肤品:目前胶原蛋白成分于功能性护肤品应用多为修护类贴片面膜,而修护类贴片面膜相对敷料市场消费属性更强、竞争更为激烈;且胶原蛋白厂商的产品线完善度、广告投入与品牌认知基础弱于大众化妆品品牌;未来胶原蛋白厂商仍需扩充胶原蛋白护肤品品类(洁面/乳霜/精华等)以及强化消费品营销打法实现对用户心智的占领。

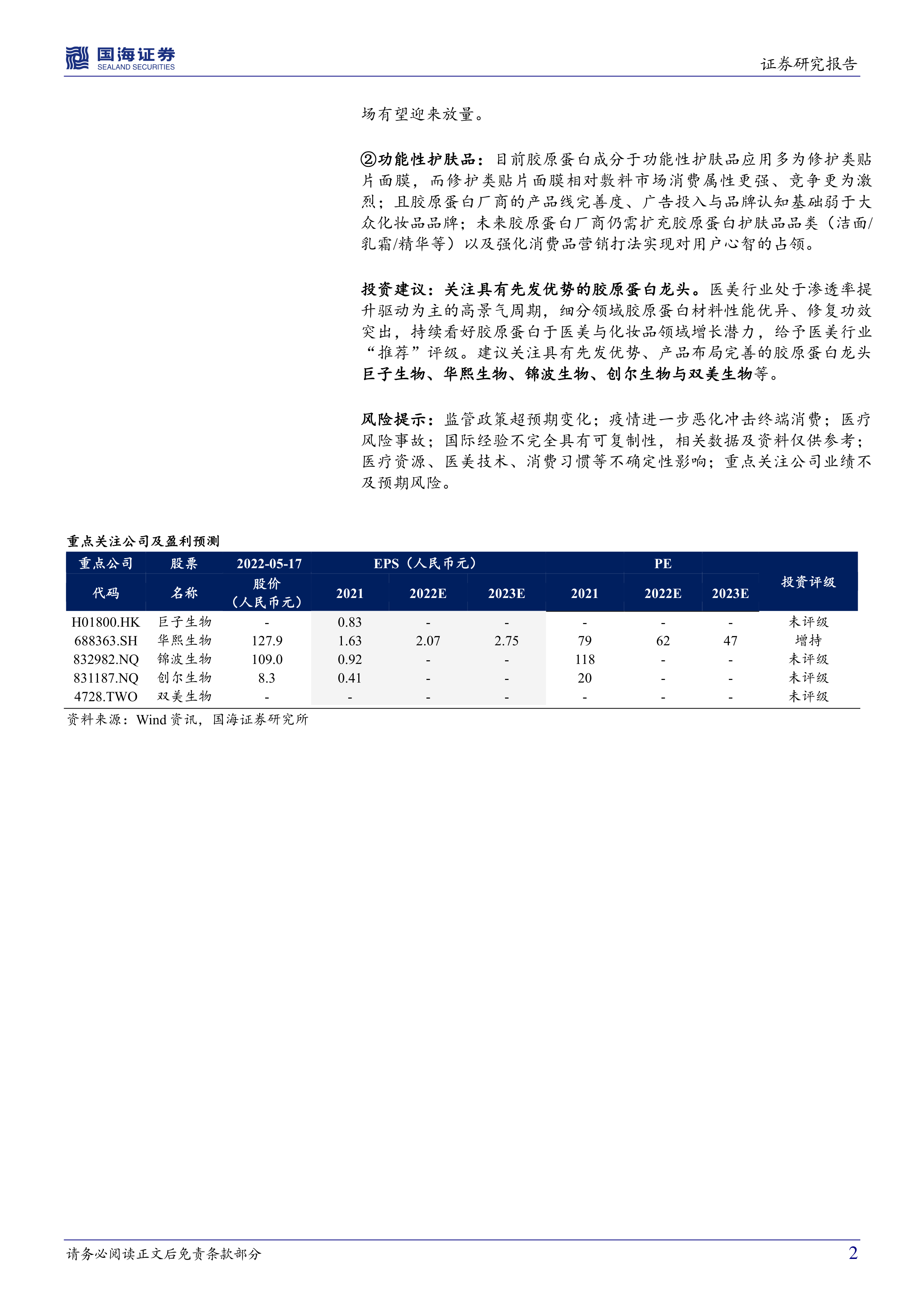

投资建议:关注具有先发优势的胶原蛋白龙头。医美行业处于渗透率提升驱动为主的高景气周期,细分领域胶原蛋白材料性能优异、修复功效突出,持续看好胶原蛋白于医美与化妆品领域增长潜力,给予医美行业“推荐”评级。建议关注具有先发优势、产品布局完善的胶原蛋白龙头巨子生物、华熙生物、锦波生物、创尔生物与双美生物等。

风险提示:监管政策超预期变化;疫情进一步恶化冲击终端消费;医疗风险事故;国际经验不完全具有可复制性,相关数据及资料仅供参考;医疗资源、医美技术、消费习惯等不确定性影响;重点关注公司业绩不及预期风险。

中心思想

本报告的核心观点是:胶原蛋白作为一种性能优异的生物医学材料,其市场潜力巨大,但在商业化进程中落后于透明质酸。其主要原因在于供给端的制约,包括分子结构复杂导致合成壁垒高、原料规模化生产难度大以及交联技术尚不成熟等。然而,中国胶原蛋白市场发展态势与海外市场截然相反,在医美市场兴起、医生对胶原蛋白特性深入了解以及企业积极市场教育的共同作用下,胶原蛋白市场正在快速增长。未来,注射填充领域将随着技术深化而放量,胶原修复护肤领域也将迎来风口。因此,报告建议关注具有先发优势的胶原蛋白龙头企业。

中国胶原蛋白市场发展机遇与挑战并存

中国胶原蛋白市场与海外市场发展路径差异显著。海外市场曾经历了胶原蛋白的辉煌时期,但由于安全性问题(早期牛胶原致敏率高,疯牛病风险)和玻尿酸的替代,市场逐渐萎缩。而中国市场则受益于医美行业的快速发展,以及胶原蛋白在眼周等精细化部位的独特优势和对亚洲女性需求的精准切入,在近几年实现了异军突起。

胶原蛋白市场增长潜力巨大,但仍面临供给端瓶颈

尽管中国胶原蛋白市场发展迅速,但其规模仍相对较小,远小于透明质酸市场。这主要是因为胶原蛋白的生产存在诸多挑战:其复杂的分子结构增加了合成难度,原料规模化生产尚未突破,交联技术也不够成熟,导致成本高、效期短,最终影响了产品的性价比。

主要内容

胶原蛋白的基本情况及行业现状

报告首先介绍了胶原蛋白的基本情况,包括其分子结构、特性以及广泛的应用领域(医药、医美、化妆品、食品等)。随后,分析了胶原蛋白的生产方法,主要包括动物源提取法和基因工程法,并比较了两者的优缺点。最后,报告对胶原蛋白行业的现状进行了分析,指出其市场规模相对较小,但发展稳健,主要应用于医疗和食品饮料领域。

胶原蛋白的分子结构与特性

胶原蛋白具有独特的螺旋结构,赋予其高拉伸强度、生物降解性、低抗原性等优异特性,使其成为广泛应用于生物医学领域的理想材料。

胶原蛋白的生产方法比较

动物源提取法是目前胶原蛋白生产的主流方法,但存在原料供应受限、安全性风险等问题;基因工程法是未来发展趋势,但技术尚不成熟,成本较高。

胶原蛋白行业现状分析

全球和中国胶原蛋白市场规模均在增长,但整体规模相对较小,主要应用领域集中在医疗健康和食品饮料行业。

胶原蛋白细分市场分析

报告对胶原蛋白的细分市场进行了深入分析,包括注射领域(填充和水光)、医用皮肤修复敷料和功能性护肤品三个方面。

注射领域市场分析

在注射领域,胶原蛋白主要用于填充和水光针,与玻尿酸相比,其填充效果更好,更能促进组织再生,但维持时间较短,价格也相对较高。目前市场竞争格局相对较好,动物源胶原和重组胶原存在错位竞争。

胶原蛋白注射剂的市场规模与增长

2019年以来,随着医美市场的发展和消费者对胶原蛋白认知的提高,胶原蛋白注射剂市场快速增长,但产能成为制约因素。

胶原蛋白注射剂的市场竞争格局

动物源胶原蛋白填充剂占据高端市场,双美生物占据领先地位;重组胶原蛋白主要用于水光抗衰领域,竞争格局较好。

医用皮肤修复敷料市场分析

医用皮肤修复敷料市场近年来快速增长,主要驱动因素是轻医美术后修复和功能性护肤的需求。胶原蛋白敷料具有优异的修复效果,并独享三类医疗器械批文,但市场份额仍落后于敷尔佳等品牌。

医用皮肤修复敷料市场规模与增长

轻医美行业的快速发展和消费者对皮肤修复需求的增加,推动了医用皮肤修复敷料市场的快速增长。

医用皮肤修复敷料市场竞争格局

敷尔佳在市场上占据领先地位,胶原蛋白敷料凭借其独特的优势,未来有望获得更大的市场份额。

功能性护肤品市场分析

胶原蛋白在功能性护肤品中的应用主要集中在修护类贴片面膜,但市场竞争激烈,胶原蛋白厂商需要加强品牌建设和产品线拓展。

功能性护肤品市场规模与增长

消费升级和精细化护肤趋势推动了功能性护肤品市场的增长,胶原蛋白作为一种有效的护肤成分,备受关注。

功能性护肤品市场竞争格局

修护类贴片面膜市场竞争激烈,胶原蛋白厂商需要加强品牌营销和产品创新。

胶原蛋白市场未来展望及投资建议

报告对胶原蛋白市场的未来发展趋势进行了展望,并提出了投资建议。

胶原蛋白市场未来发展趋势

注射填充领域将随着技术深化而放量,胶原修复护肤领域也将迎来风口。

投资建议

建议关注具有先发优势、产品布局完善的胶原蛋白龙头企业,如巨子生物、华熙生物、锦波生物、创尔生物和双美生物等。

重点公司分析

报告对巨子生物、华熙生物、锦波生物、创尔生物和双美生物等重点公司进行了详细的分析,包括其产品、技术、市场地位以及未来发展前景。

总结

本报告对胶原蛋白市场进行了全面的分析,指出其市场潜力巨大,但仍面临供给端的诸多挑战。中国胶原蛋白市场发展迅速,未来在注射填充和修复护肤领域都将迎来新的发展机遇。报告建议投资者关注具有先发优势的胶原蛋白龙头企业,并密切关注行业政策变化和技术发展趋势。

-

基础化工行业周报:丁辛醇价格上涨,赛轮股东拟增持

-

化工新材料产业周报:2024Q3全球硅晶圆出货量同增6.8%,星舰将于月日第六次试飞

-

医药行业报告:中国卫生费用中观图景,医保资金来源和去向的量化拆解

-

基础化工行业周报:制冷剂R134a、正丁醇价格上涨,看好化工长周期景气向上

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送