-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业动态研究报告:拓展创新药供应链,加速国际化进程

医药生物行业动态研究报告:拓展创新药供应链,加速国际化进程

-

下载次数:

2717 次

-

发布机构:

华鑫证券有限责任公司

-

发布日期:

2023-09-04

-

页数:

6页

投资要点

一次性红利减弱,库存影响出口

因为新冠疫情的影响,中国原料药行业在2021-2022年获得了发展红利,出口量增价涨,行业收入和利润大幅提升,如大宗原料药解热镇痛药物类布洛芬、安乃近和咖啡因近2年提价至少超过30%。CDMO则受益于新冠药物的合成订单,并带来博腾股份、凯莱英等收入和业绩的大幅增长。2023年,全球医药供应链已逐步恢复,新冠药物的治疗需求大幅锐减,叠加去库存等因素,2023年上半年,中国西药原料药出口下滑23.21%。我们统计分析A股以原料药和CDMO为主业的46家上市公司,2023年上半年合计营业收入减少0.35%,归属于母公司净利润减少21.31%。

CDMO应对长期挑战,加速进入全球创新药供应链

为满足新冠订单快速需求和抢占创新药产业链的市场先机,国内原料药企业快速扩大产能,我们统计八家CDMO小分子原料药企业,2018-2023年上半年的在建工程和固定资产情况,2020-2021年新增的在建工程已在2022年转化为固定资产,产能供给量提升,而2023年新冠药物订单锐减,CDMO产能过剩,企业亟需开放更多新客户,承接新订单,消化富裕的产能。从国内外创新药研发趋势来看,海外创新药投融资已连续2个季度环比增长,新增融资将持续推动创新药研发,持续支撑CDMO订单增长。一二级市场估值倒挂和减持限制影响,国内创新药投融资环境仍有待观察,2023年上半年国内CDMO收入整体保持增长,但长期订单可能受到投融资的影响。目前国内订单占比在34%左右,若国内出现波动,出口抢占海外创新药机遇更为重要,尤其是全球TOP10药企的供应链,其业绩增长则更具有保障。

注重国际化,延伸产业链

在仿制药产业链中,中国在上游原料药生产中处于优势地位,是全球最大的仿制药原料药生产国。依靠工艺技术的积累,对于大部分原料药和中间体,中国企业对比印度、南欧等原料药企业更具有成本的优势。对于下游制剂生产销售,中国企业则不具备优势,具IQVIA统计,印度企业占据了美国仿制药制剂申请批文(ANDA)数量约40%,中国的制剂出口刚处于在起步阶段,2023年上半年健友股份美国子公司Meitheal销售收入超过8亿元人民币,较去年同期增长49.70%,华海制药美国制剂业务实现销售收入同比增长73.3%,。印度是中国医药贸易合作的前五位,但近年来印度仿制药企业已开始寻求供应链的自主化,对于位居上游的中国原料药企业,向下游制剂延伸,实现规范市场的出口,具有重要的战略意义。

投资建议

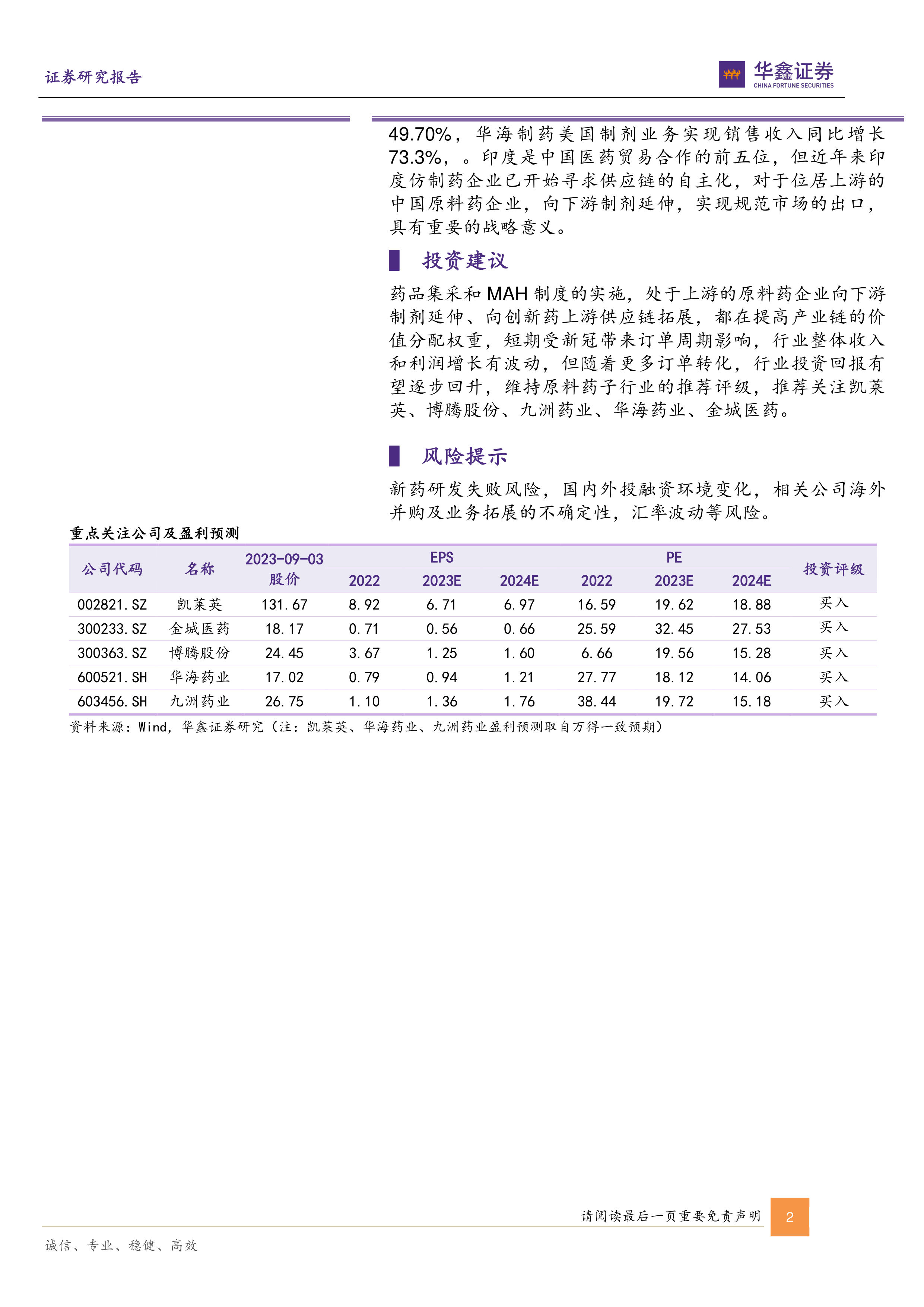

药品集采和MAH制度的实施,处于上游的原料药企业向下游制剂延伸、向创新药上游供应链拓展,都在提高产业链的价值分配权重,短期受新冠带来订单周期影响,行业整体收入和利润增长有波动,但随着更多订单转化,行业投资回报有望逐步回升,维持原料药子行业的推荐评级,推荐关注凯莱英、博腾股份、九洲药业、华海药业、金城医药。

风险提示

新药研发失败风险,国内外投融资环境变化,相关公司海外并购及业务拓展的不确定性,汇率波动等风险。

中心思想

本报告的核心观点是:中国原料药行业在经历了新冠疫情带来的红利期后,面临着产能过剩和订单减少的挑战。企业需要积极应对,加速进入全球创新药供应链,并注重国际化发展,才能实现可持续增长。

新冠红利消退,行业面临挑战

2021-2022年,新冠疫情推动中国原料药行业出口量价齐升,行业收入和利润大幅增长。然而,2023年上半年,全球医药供应链恢复,新冠药物需求锐减,叠加去库存因素,导致中国西药原料药出口下滑23.21%。46家A股原料药和CDMO上市公司上半年营业收入减少10.03%,归母净利润减少21.31%。

国际化和产业链延伸是关键

面对挑战,中国原料药企业需要积极拓展国际市场,特别是进入全球TOP10药企的供应链,以保障业绩增长。中国在仿制药原料药生产方面具有成本优势,但下游制剂生产销售方面相对薄弱。因此,向下游制剂延伸,实现规范市场的出口,具有重要的战略意义。 健友股份和华海制药美国子公司业绩增长,印证了这一方向的可行性。

主要内容

CDMO行业现状及未来发展

国内CDMO企业为满足新冠订单需求,快速扩产,导致2023年产能过剩。企业需积极寻找新客户,承接新订单,消化产能。海外创新药研发投融资持续增长,将持续支撑CDMO订单增长,但国内投融资环境仍需观察。目前国内订单占比约34%,出口至海外创新药市场,特别是全球TOP10药企供应链,至关重要。

重点关注公司分析

报告重点推荐了凯莱英、金城医药、博腾股份、华海药业和九洲药业五家公司,并分别从公司业务、发展战略、财务状况等方面进行了详细分析。

凯莱英:

- 在小分子CDMO领域拥有丰富经验,积极拓展新兴业务领域,如多肽、寡核苷酸等。

- 2023年上半年来自中小制药公司收入同比增长21.21%,客户群体持续扩大。

金城医药:

- 烟碱业务产能扩大,预计下半年销量将超过60吨。

- 子公司汇海医药培南类高端医药中间体项目投产,培南产业链持续延伸。

博腾股份:

- 逐步出清重大订单影响,小分子原料药CDMO业务询盘和订单数量增长。

- 积极培育小分子制剂CDMO和基因细胞治疗CDMO等新业务。

华海药业:

- 制剂业务是公司转型升级的重要成果,已获得多个美国ANDA文号和国家药监局批准产品。

- 积极发展生物药及创新药业务。

九洲药业:

- 服务客户包括众多国际和国内知名药企,CDMO项目涉及多个治疗领域。

行业投资策略及风险提示

报告维持原料药子行业的推荐评级,推荐关注上述五家公司。 但同时也提示了新药研发失败风险、国内外投融资环境变化、海外并购及业务拓展的不确定性以及汇率波动等风险。

总结

本报告分析了中国原料药行业在后疫情时代面临的挑战和机遇。新冠疫情带来的红利期已过,产能过剩和订单减少是当前的主要问题。 企业需要积极调整战略,加速进入全球创新药供应链,注重国际化发展,并加强创新能力,才能在竞争激烈的市场中获得可持续发展。 报告重点推荐的五家公司,在各自领域具备一定的竞争优势,值得关注。 然而,投资者仍需谨慎评估相关风险。

-

医药行业周报:医药供给端变量增加

-

公司事件点评报告:投资央山医疗,加速产业协同

-

公司事件点评报告:F-652新增适应症临床获批,国内国外快速推进

-

基础化工行业周报:工业级碳酸锂、电池级碳酸锂等涨幅居前,建议关注进口替代、纯内需、高股息等方向

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送