-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

美股医药2022年度复盘

美股医药2022年度复盘

-

下载次数:

1630 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2023-01-16

-

页数:

38页

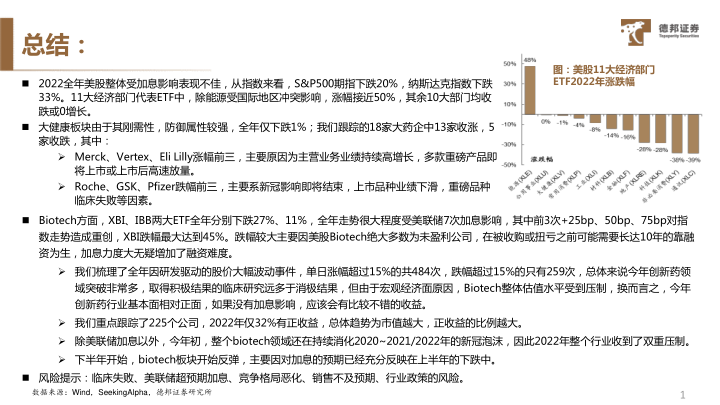

2022全年美股整体受加息影响表现不佳,从指数来看,S&P500期指下跌20%,纳斯达克指数下跌33%。11大经济部门代表ETF中,除能源受国际地区冲突影响,涨幅接近50%,其余10大部门均收跌或0增长。

大健康板块由于其刚需性,防御属性较强,全年仅下跌1%;我们跟踪的18家大药企中13家收涨,5家收跌,其中:

Merck、Vertex、EliLilly涨幅前三,主要原因为主营业务业绩持续高增长,多款重磅产品即将上市或上市后高速放量。

Roche、GSK、Pfizer跌幅前三,主要系新冠影响即将结束,上市品种业绩下滑,重磅品种临床失败等因素。

Biotech方面,XBI、IBB两大ETF全年分别下跌27%、11%,全年走势很大程度受美联储7次加息影响,其中前3次+25bp、50bp、75bp对指数走势造成重创,XBI跌幅最大达到45%。跌幅较大主要因美股Biotech绝大多数为未盈利公司,在被收购或扭亏之前可能需要长达10年的靠融资为生,加息力度大无疑增加了融资难度。

我们梳理了全年因研发驱动的股价大幅波动事件,单日涨幅超过15%的共484次,跌幅超过15%的只有259次,总体来说今年创新药领域突破非常多,取得积极结果的临床研究远多于消极结果,但由于宏观经济面原因,Biotech整体估值水平受到压制,换而言之,今年创新药行业基本面相对正面,如果没有加息影响,应该会有比较不错的收益。

我们重点跟踪了225个公司,2022年仅32%有正收益,总体趋势为市值越大,正收益的比例越大。

除美联储加息以外,今年初,整个biotech领域还在持续消化2020~2021/2022年的新冠泡沫,因此2022年整个行业收到了双重压制。

下半年开始,biotech板块开始反弹,主要因对加息的预期已经充分反映在上半年的下跌中。

风险提示:临床失败、美联储超预期加息、竞争格局恶化、销售不及预期、行业政策的风险。

中心思想

本报告核心观点是:2022年美股医药市场整体表现不佳,主要受美联储激进加息政策影响,导致市场流动性收紧,Biotech板块受冲击尤为严重。然而,大健康板块由于其刚需性和防御属性,表现相对稳健。创新药领域研发进展积极,临床突破频现,但整体估值受到宏观经济环境压制。大市值药企业绩分化明显,部分公司凭借主营业务高增长或在研品种的积极进展取得了较好收益,而另一些公司则因新冠疫情影响消退、专利过期或临床试验失败等因素导致业绩下滑。

美联储加息对美股医药市场的影响

2022年美联储激进加息导致市场流动性收紧,资金流向避险资产,对Biotech板块冲击最大。Biotech公司多为未盈利公司,融资难度加大,导致股价大幅波动。大健康ETF(XLV)全年仅下跌1%,而Biotech ETF(XBI, IBB)分别下跌27%和11%,体现了不同板块的抗风险能力差异。

创新药研发进展与市场表现的矛盾

尽管2022年创新药领域取得了诸多突破,单日涨幅超过15%的事件高达484次,远多于跌幅超过15%的次数(259次),但Biotech整体估值受到加息和新冠泡沫消退的双重压制,导致市场表现与基本面存在一定矛盾。

主要内容

指数表现分析

2022年,受美联储加息影响,美股整体表现不佳,S&P 500和纳斯达克指数分别下跌20%和33%。大健康ETF(XLV)表现相对稳健,仅下跌1%。Biotech ETF(XBI, IBB)跌幅较大,分别为27%和11%,主要原因是加息导致融资难度增加,以及年初新冠泡沫的持续消化。

大市值药企业绩分析

报告对18家大市值药企的2022年股价涨跌幅进行了分析,其中Merck、Vertex、Eli Lilly涨幅居前,主要原因是主营业务业绩持续高增长,以及多款重磅产品即将上市或上市后高速放量。Roche、GSK、Pfizer跌幅居前,主要原因是新冠影响即将结束,上市品种业绩下滑,以及重磅品种临床失败等因素。报告详细分析了Merck、Eli Lilly、Vertex、Novo Nordisk、Abbvie、Gilead、Amgen、AstraZeneca、Biogen、Bristol-Myers Squibb、Regeneron、Novartis、Johnson & Johnson、Bayer、Sanofi、Pfizer和GSK等公司的业绩表现及驱动因素,并对关键事件进行了梳理。

业绩表现优异的大市值药企案例分析

报告分别对Merck、Eli Lilly和Vertex三家业绩表现优异的大市值药企进行了深入案例分析,详细阐述了其股价上涨的主要驱动因素,包括主营业务的稳健增长、在研品种的临床进展以及市场对防御性大药企的偏好等。

业绩表现欠佳的大市值药企案例分析

报告也分析了Roche、GSK和Pfizer等业绩表现欠佳的大市值药企,指出其业绩下滑的主要原因,例如新冠疫情影响消退、专利过期、临床试验失败以及市场竞争加剧等。

Biotech板块分析

报告分析了Biotech ETF XBI和IBB的差异,指出IBB表现优于XBI的主要原因是其重仓防御属性的大市值企业。报告还梳理了2022年Biotech行业研发进展中的重大事件,包括研发驱动的大幅股价波动事件,并对不同市值级别公司全年涨幅前五的公司进行了分析,总结了其股价上涨的逻辑。

Biotech研发进展与市场表现的对比分析

报告对2022年Biotech行业研发进展进行了总结,指出虽然二级市场表现不佳,但基本面表现积极,临床突破事件频发。报告对比分析了研发进展与市场表现之间的差异,并探讨了其背后的原因。

不同市值Biotech公司业绩表现差异分析

报告分析了不同市值级别Biotech公司在2022年的业绩表现差异,发现市值越大,正收益公司比例越高,这与经济下行环境下大市值公司相对稳健的特征相符。

风险提示

报告最后列出了美股医药市场面临的风险,包括临床失败风险、美联储超预期加息风险、竞争格局恶化风险、销售不及预期风险以及行业政策风险。

总结

本报告基于公开数据,对2022年美股医药市场进行了全面的回顾和分析。报告指出,2022年美股医药市场整体表现受美联储加息政策影响较大,Biotech板块受冲击尤为严重。然而,大健康板块表现相对稳健,创新药领域研发进展积极。大市值药企业绩分化明显,部分公司凭借主营业务高增长或在研品种的积极进展取得了较好收益,而另一些公司则面临着各种挑战。报告最后提醒投资者关注美股医药市场面临的各种风险。 本报告的数据主要来源于Wind,SeekingAlpha以及德邦证券研究所,力求客观准确,但不能保证其完整性和绝对准确性,仅供参考。投资者应根据自身情况进行独立判断,谨慎投资。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送