-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业创新药周报:2023年10月第四周创新药周报(附小专题CLDN18.2/4-1BB双抗研发概况)

医药行业创新药周报:2023年10月第四周创新药周报(附小专题CLDN18.2/4-1BB双抗研发概况)

-

下载次数:

932 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2023-10-31

-

页数:

18页

A 股和港股创新药板块及 XBI 指数本周走势

2023年 10月第四]周,陆港两地创新药板块共计 48个股上涨, 14个股下跌。其中涨幅前三为翰森制药 (23.94%)、 复宏汉霖-B (20.32%)、 康宁杰瑞制药-B(20.04%)。跌幅前三为东曜药业-B (-11.11%)、 百利天恒-U (-5.9%)、 嘉和生物-B (-4.13%)。

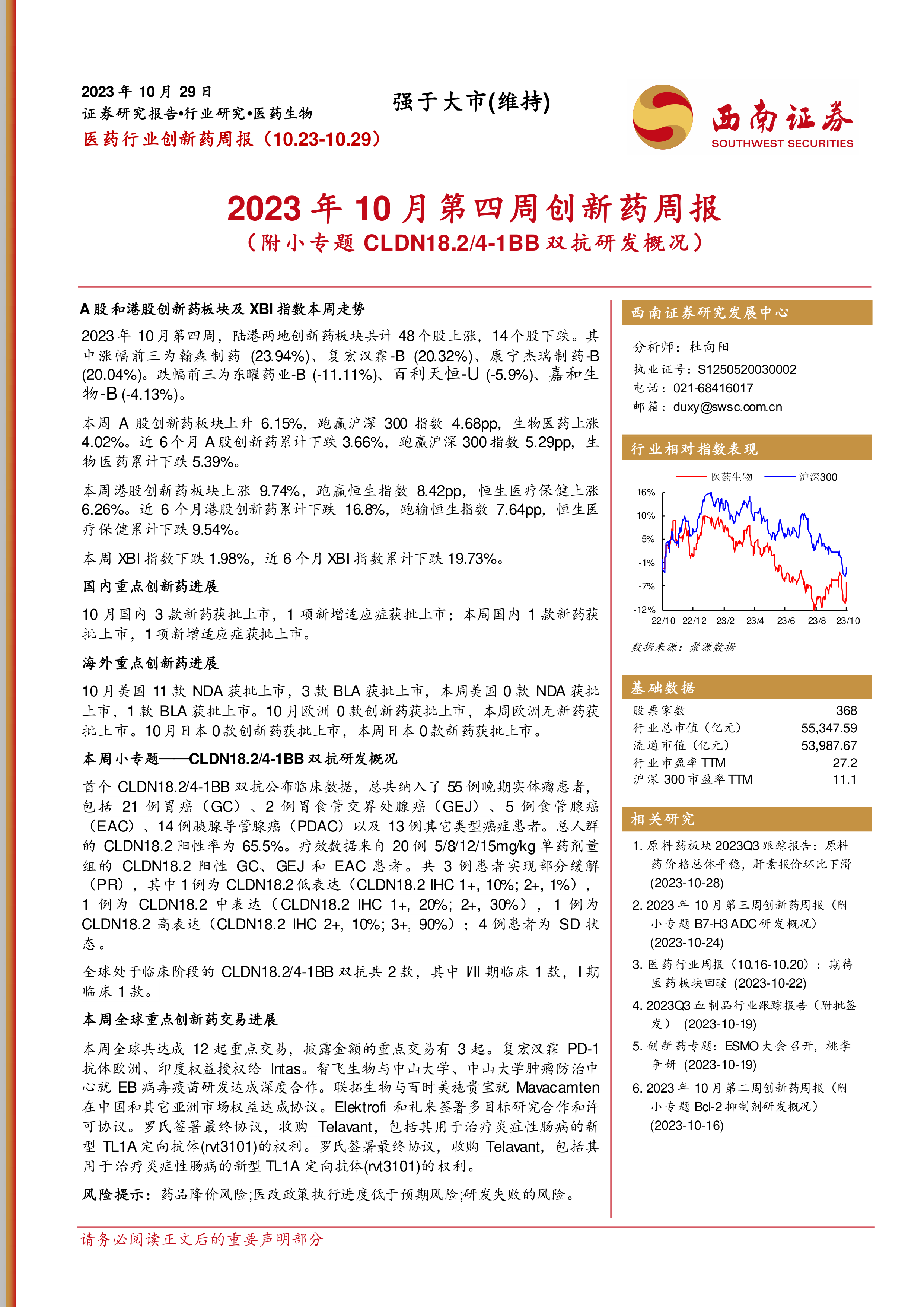

本周 A 股创新药板块上升 6.15%,跑赢沪深 300 指数 4.68pp,生物医药上涨4.02%。 近 6个月 A 股创新药累计下跌 3.66%,跑赢沪深 300指数 5.29pp,生物医药累计下跌 5.39%。

本周港股创新药板块上涨 9.74%,跑赢恒生指数 8.42pp,恒生医疗保健上涨6.26%。近 6 个月港股创新药累计下跌 16.8%,跑输恒生指数 7.64pp,恒生医疗保健累计下跌 9.54%。

本周 XBI 指数下跌 1.98%,近 6 个月XBI 指数累计下跌 19.73%。

国内重点创新药进展

10 月国内 3 款新药获批上市, 1 项新增适应症获批上市;本周国内 1 款新药获批上市, 1项新增适应症获批上市。

海外重点创新药进展

10 月美国 11 款 NDA 获批上市, 3 款 BLA 获批上市, 本周美国 0 款 NDA 获批上市, 1 款 BLA 获批上市。 10 月欧洲 0 款创新药获批上市, 本周欧洲无新药获批上市。 10月日本 0款创新药获批上市, 本周日本 0款新药获批上市。

本周小专题——CLDN18.2/4-1BB 双抗研发概况

首个 CLDN18.2/4-1BB 双抗公布临床数据,总共纳入了 55 例晚期实体瘤患者,包括 21 例胃癌( GC)、 2 例胃食管交界处腺癌( GEJ)、 5 例食管腺癌(EAC)、 14 例胰腺导管腺癌(PDAC)以及 13 例其它类型癌症患者。总人群的 CLDN18.2 阳性率为 65.5%。 疗效数据来自 20 例 5/8/12/15mg/kg 单药剂量组的 CLDN18.2 阳性 GC、 GEJ 和 EAC 患者。共 3 例患者实现部分缓解(PR),其中 1例为 CLDN18.2低表达(CLDN18.2 IHC 1+, 10%; 2+, 1%),1 例为 CLDN18.2 中表达( CLDN18.2 IHC 1+, 20%; 2+, 30%), 1 例为CLDN18.2 高表达(CLDN18.2 IHC 2+, 10%; 3+, 90%); 4 例患者为 SD 状态。

全球处于临床阶段的 CLDN18.2/4-1BB 双抗共 2 款,其中 I/II 期临床 1 款, I 期临床 1 款。

本周全球重点创新药交易进展

本周全球共达成 12 起重点交易,披露金额的重点交易有 3 起。复宏汉霖 PD-1抗体欧洲、印度权益授权给 Intas。智飞生物与中山大学、中山大学肿瘤防治中心就 EB 病毒疫苗研发达成深度合作。联拓生物与百时美施贵宝就 Mavacamten在中国和其它亚洲市场权益达成协议。 Elektrofi 和礼来签署多目标研究合作和许可协议。罗氏签署最终协议,收购 Telavant,包括其用于治疗炎症性肠病的新型 TL1A 定向抗体(rvt3101)的权利。罗氏签署最终协议, 收购 Telavant,包括其用于治疗炎症性肠病的新型 TL1A 定向抗体(rvt3101)的权利。

风险提示: 药品降价风险;医改政策执行进度低于预期风险;研发失败的风险。

中心思想

本报告的核心观点是:2023年10月第四周,A股和港股创新药板块整体表现强于大市,但美股XBI指数下跌。国内外创新药研发进展方面,国内获批新药数量较少,而海外获批数量相对较多,尤其美国FDA批准上市的新药数量显著。此外,报告还特别关注了CLDN18.2/4-1BB双抗的研发进展,并对本周重要的创新药交易进行了总结。

国内外创新药市场表现差异显著

A股和港股创新药板块本周涨幅分别为6.15%和9.74%,均跑赢各自大盘指数,显示出较强的市场韧性。然而,美股XBI指数下跌1.98%,近6个月累计下跌19.73%,反映出国际市场对创新药板块的谨慎态度。这种国内外市场表现的差异,可能与宏观经济环境、政策导向以及投资者情绪等多种因素有关,需要进一步深入分析。

国内外创新药研发进展及监管差异

10月份,国内获批上市的新药数量和新增适应症数量均较少,而美国FDA获批上市的新药数量则相对较多。这种差异可能与两国药品审批流程、监管标准以及研发投入等因素有关。 报告中详细列举了国内外获批上市的创新药,并对部分重点创新药的研发进展进行了分析,例如特瑞普利单抗获批上市以及CLDN18.2/4-1BB双抗的临床数据公布。

主要内容

本报告以周报形式呈现,主要内容涵盖以下几个方面:

陆港美创新药板块市场走势分析

报告首先分析了2023年10月第四周A股、港股创新药板块以及美股XBI指数的走势。数据显示,A股创新药板块跑赢沪深300指数,港股创新药板块跑赢恒生指数,但XBI指数则出现下跌。报告通过图表直观地展现了各板块的涨跌幅度及近6个月的累计涨跌幅,并对这些数据进行了简要的解读。

国内外创新药上市情况

报告详细列出了10月份(截至10月29日)国内外上市创新药的情况,包括药品通用名、厂家、上市时间、类型和适应症等信息。通过图表和表格,报告对比了2020年至2023年10月国内外每月上市创新药的数量,直观地展现了国内外创新药研发和上市的动态趋势。 数据显示,美国FDA批准上市的新药数量显著高于国内NMPA。

国内外重点创新药研发进展

报告总结了本周国内外重点创新药的研发进展,包括新药获批上市、临床试验进展、以及重要研究成果发布等信息。 报告分别列出了国内和海外重点创新药进展的表格,涵盖了公司名称、药物名称、适应症、研发阶段以及靶点等关键信息。 值得注意的是,报告特别关注了国内外创新药研发进展的差异,并对这种差异进行了初步的分析。

CLDN18.2/4-1BB双抗研发概况

报告以小专题的形式,详细介绍了CLDN18.2/4-1BB双抗的研发进展。报告分析了首个公布临床数据的CLDN18.2/4-1BB双抗的临床试验设计、患者入组情况、疗效数据以及安全性数据。 报告还列出了全球处于临床阶段的CLDN18.2/4-1BB双抗项目,并对这些项目的研发阶段进行了总结。

本周重点创新药交易进展

报告总结了本周全球范围内发生的重点创新药交易,包括交易双方、交易药物、交易金额以及交易方案等信息。 报告指出,本周共有12起重点交易,其中3起披露了交易金额。 这些交易涵盖了多个治疗领域和靶点,反映了创新药行业持续活跃的并购和合作趋势。

总结

本报告对2023年10月第四周的创新药市场进行了全面的分析,涵盖了市场走势、新药上市情况、研发进展以及交易动态等多个方面。报告数据显示,国内创新药市场表现强劲,但与国际市场存在差异。国内新药获批数量相对较少,而美国FDA批准上市的新药数量较多。CLDN18.2/4-1BB双抗的临床数据公布以及本周发生的多个创新药交易,进一步印证了创新药行业的持续发展和活跃的市场竞争。 未来,需要持续关注国内外创新药市场的政策变化、研发进展以及市场竞争格局,以便更好地把握投资机会和风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送