-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周报:制冷剂、焦炭等涨势较好,关注细分龙头业绩表现

化工行业周报:制冷剂、焦炭等涨势较好,关注细分龙头业绩表现

-

下载次数:

1200 次

-

发布机构:

中国银河证券股份有限公司

-

发布日期:

2020-12-28

-

页数:

16页

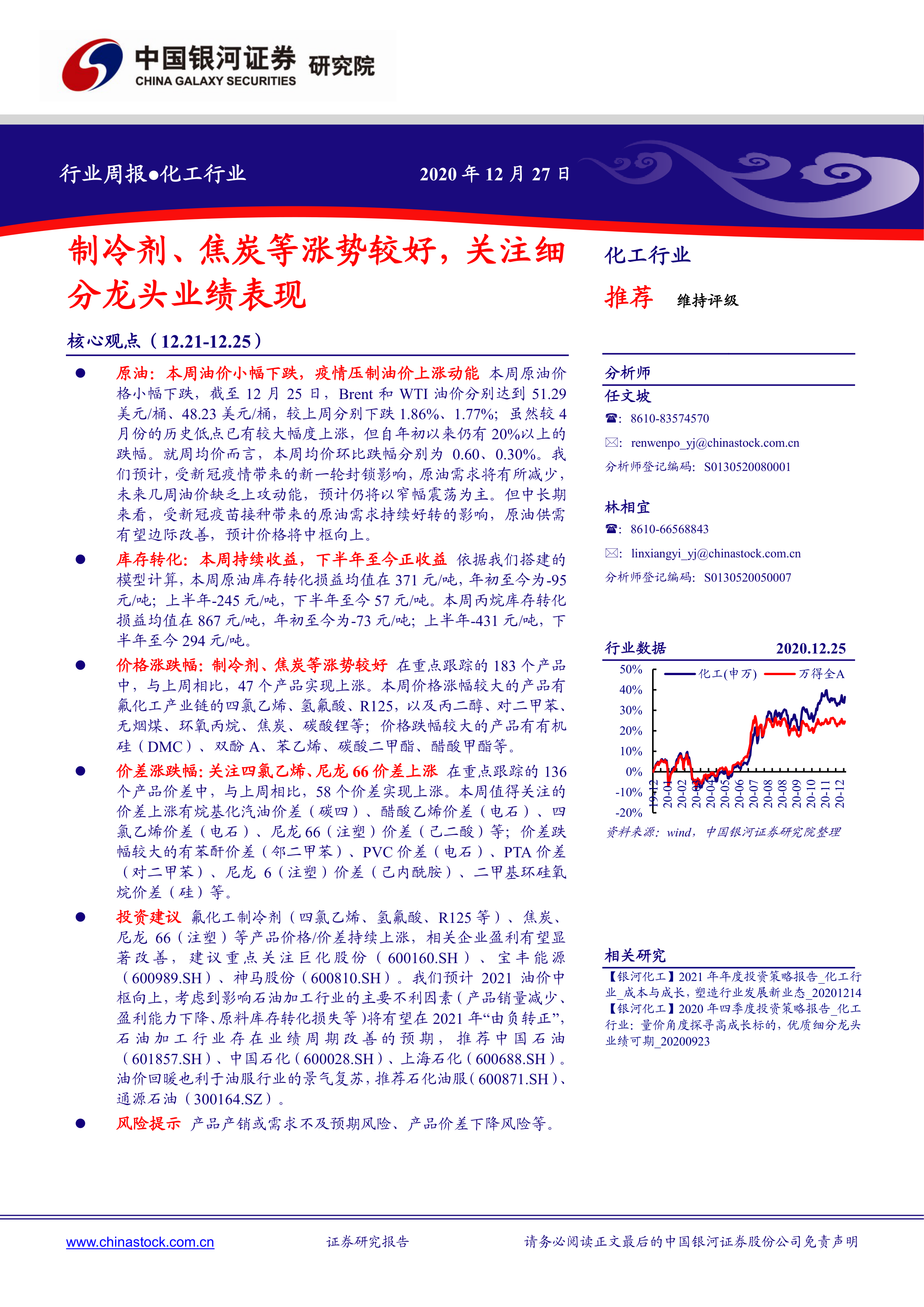

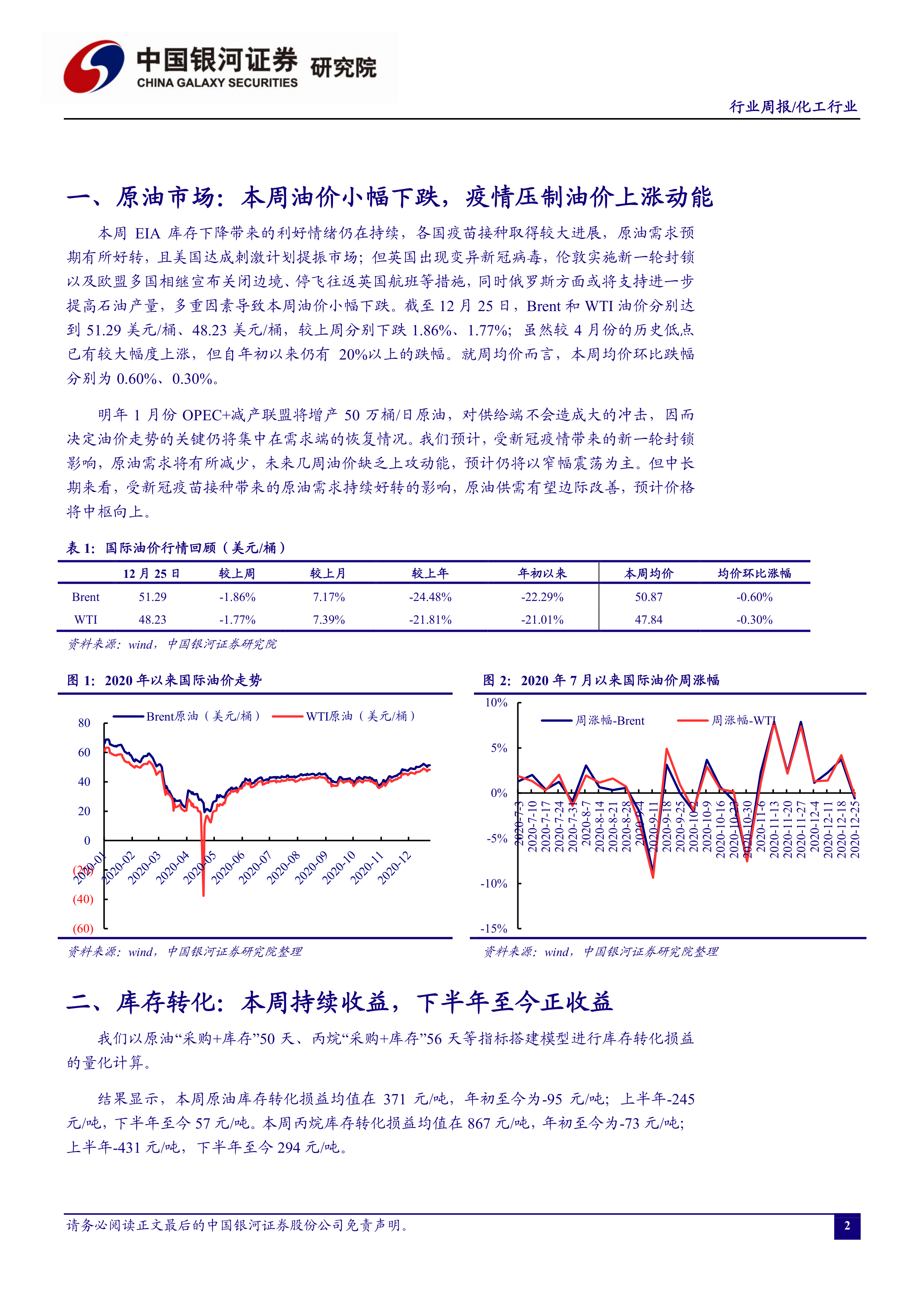

原油:本周油价小幅下跌, 疫情压制油价上涨动能 本周原油价格小幅下跌,截至 12 月 25 日, Brent 和 WTI 油价分别达到 51.29美元/桶、 48.23 美元/桶,较上周分别下跌 1.86%、 1.77%;虽然较 4月份的历史低点已有较大幅度上涨,但自年初以来仍有 20%以上的跌幅。就周均价而言,本周均价环比跌幅分别为 0.60、 0.30%。 我们预计,受新冠疫情带来的新一轮封锁影响, 原油需求将有所减少,未来几周油价缺乏上攻动能,预计仍将以窄幅震荡为主。 但中长期来看,受新冠疫苗接种带来的原油需求持续好转的影响,原油供需有望边际改善, 预计价格将中枢向上。

库存转化: 本周持续收益, 下半年至今正收益 依据我们搭建的模型计算,本周原油库存转化损益均值在 371 元/吨,年初至今为-95元/吨; 上半年-245 元/吨,下半年至今 57 元/吨。本周丙烷库存转化损益均值在 867 元/吨,年初至今为-73 元/吨;上半年-431 元/吨,下半年至今 294 元/吨。

价格涨跌幅: 制冷剂、焦炭等涨势较好 在重点跟踪的 183 个产品中,与上周相比, 47 个产品实现上涨。本周价格涨幅较大的产品有氟化工产业链的四氯乙烯、氢氟酸、 R125,以及丙二醇、对二甲苯、无烟煤、环氧丙烷、焦炭、碳酸锂等; 价格跌幅较大的产品有有机硅( DMC)、双酚 A、苯乙烯、碳酸二甲酯、醋酸甲酯等。

价差涨跌幅: 关注四氯乙烯、尼龙 66 价差上涨 在重点跟踪的 136个产品价差中,与上周相比, 58 个价差实现上涨。本周值得关注的价差上涨有烷基化汽油价差(碳四) 、 醋酸乙烯价差(电石) 、四氯乙烯价差(电石)、尼龙 66(注塑)价差(己二酸) 等;价差跌幅较大的有苯酐价差(邻二甲苯)、 PVC 价差(电石)、 PTA 价差(对二甲苯)、尼龙 6(注塑)价差(己内酰胺) 、二甲基环硅氧烷价差(硅) 等。

投资建议 氟化工制冷剂(四氯乙烯、氢氟酸、 R125 等)、焦炭、尼龙 66(注塑) 等产品价格/价差持续上涨,相关企业盈利有望显著 改 善 , 建 议 重 点 关 注 巨 化 股 份 ( 600160.SH ) 、 宝 丰 能 源( 600989.SH) 、神马股份( 600810.SH) 。 我们预计 2021 油价中枢向上, 考虑到影响石油加工行业的主要不利因素(产品销量减少、盈利能力下降、原料库存转化损失等)将有望在 2021 年“由负转正”,石 油 加 工 行 业 存 在 业 绩 周 期 改 善 的 预 期 , 推 荐 中 国 石 油( 601857.SH)、中国石化( 600028.SH)、上海石化( 600688.SH)。油价回暖也利于油服行业的景气复苏,推荐石化油服( 600871.SH)、通源石油( 300164.SZ)。

风险提示 产品产销或需求不及预期风险、产品价差下降风险等

行业周报:化工行业(2020年12月27日)

中心思想

- 本周化工行业周报的核心观点是:原油价格小幅下跌,但中长期看好疫苗接种带来的需求改善;制冷剂、焦炭、尼龙66等产品价格/价差持续上涨,相关企业盈利有望改善;建议关注巨化股份、宝丰能源、神马股份等公司,并看好石油加工行业和油服行业的业绩周期改善。

- 报告分析了原油市场、库存转化、价格涨跌幅和价差涨跌幅,并提供了投资建议和风险提示。

主要内容

原油市场分析

- 油价小幅下跌: 本周Brent和WTI油价分别下跌1.86%和1.77%,但仍较年初有较大跌幅。

- 供需展望: 预计短期内油价将窄幅震荡,但中长期看好疫苗接种带来的需求改善,价格中枢有望上移。

库存转化分析

- 库存转化收益: 本周原油和丙烷库存转化均实现正收益,下半年至今亦为正收益。

价格涨跌幅分析

- 价格上涨产品: 氟化工产业链的四氯乙烯、氢氟酸、R125,以及丙二醇、对二甲苯、无烟煤、环氧丙烷、焦炭、碳酸锂等产品价格涨幅较大。

- 价格下跌产品: 有机硅(DMC)、双酚A、苯乙烯、碳酸二甲酯、醋酸甲酯等产品价格跌幅较大。

价差涨跌幅分析

- 价差上涨产品: 烷基化汽油价差(碳四)、醋酸乙烯价差(电石)、四氯乙烯价差(电石)、尼龙66(注塑)价差(己二酸)等值得关注。

投资建议

- 重点关注: 氟化工制冷剂、焦炭、尼龙66等产品价格/价差持续上涨,建议重点关注巨化股份(600160.SH)、宝丰能源(600989.SH)、神马股份(600810.SH)。

- 行业推荐: 预计2021油价中枢向上,石油加工行业存在业绩周期改善的预期,推荐中国石油(601857.SH)、中国石化(600028.SH)、上海石化(600688.SH)。油价回暖也利于油服行业的景气复苏,推荐石化油服(600871.SH)、通源石油(300164.SZ)。

风险提示

- 产品产销或需求不及预期风险、产品价差下降风险等。

总结

本报告分析了2020年12月27日当周的化工行业市场动态,重点关注了原油价格、库存转化、产品价格和价差的变化。报告认为,虽然短期油价受疫情影响,但中长期看好疫苗接种带来的需求改善。同时,报告建议关注氟化工制冷剂、焦炭、尼龙66等产品,并推荐相关上市公司。报告也提示了行业面临的风险。

-

医药行业月报2026/01:25Q4医药持仓快速回落,占比创下新低

-

基础化工行业周报 · 基础化工行业:化工品价格表现偏强,关注周期弹性机会

-

基础化工行业周报 · 基础化工行业:涤纶长丝、EVA价差上涨,关注周期弹性机会

-

爱舍伦新股报告:深耕医用耗材领域,产品结构持续优化

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:工业级碳酸锂、电池级碳酸锂等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 医药行业创新药周报:2026年2月第二周创新药周报

- 2026年大健康新趋势风向洞察报告

- 2025年干眼症治疗药物品牌推荐

- 2025年中国带状疱疹疫苗行业洞察报告:免疫需求扩容+政策红利加持背景下,百克生物率先获批,国产疫苗如何承接市场?

- AI医疗2月月报:AI药物发现提速,国产医疗大模型彰显国际竞争力

- 公司信息更新报告:两款siRNA管线独家授权GSK,携手推进全球合作

- 深度报告:全国MRI超导磁体独立供应龙头

- 医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

- 泰格医药:临床CRO龙头,扬帆启航新征程

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送