-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

农化行业:2025年10月月度观察:钾肥供需紧平衡,磷酸铁锂涨价,草铵膦持续去库

农化行业:2025年10月月度观察:钾肥供需紧平衡,磷酸铁锂涨价,草铵膦持续去库

-

下载次数:

736 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2025-11-06

-

页数:

32页

核心观点

钾肥供需紧平衡,国际钾肥价格维持高位。我国是全球最大的钾肥需求国,而钾肥资源供给相对不足,进口依存度超过60%,2024年我国氯化钾产量550万吨,同比降低2.7%,进口量1263.3万吨,同比增长9.1%,创历史新高。截至2025年10月底,国内氯化钾港口库存为222.09万吨,较去年同期减少109.78万吨,同比减少33.08%,环比增加28.44%。未来由于粮食生产安全愈发被重视,预计国内钾肥安全库存量将提升到400万吨以上。10月底氯化钾市场均价为3228元/吨,环比上月跌幅为0.28%,同比去年涨幅28.3%。国际市场方面,10月部分欧洲买家已经签订第四季度标准氯化钾合同,合同价格在340-350欧元/吨(CFR),一家大型印尼肥料公司氯化钾购买价格为400美元/吨(CFR),中俄边境钾肥贸易11月合同已签订,标准氯化钾到岸价格为355美元/吨,与10月份的合同价格持平,国际钾肥价格维持高位。

看好磷矿石长期价格中枢维持较高水平。近两年来,我国可开采磷矿品位下降,开采难度和成本提升,而新增产能投放时间周期较长,同时需求端以磷酸铁锂为代表的下游新领域需求不断增长,国内磷矿石供需格局偏紧,磷矿的资源稀缺属性日益凸显,30%品位磷矿石市场价格在900元/吨的高价区间运行时间已超3年。据百川盈孚,截至2025年10月31日,湖北市场30%品位磷矿石船板含税价1040元/吨,云南市场30%品位磷矿石货场交货价970元/吨,均环比上月底持平。

新能源需求持续向好,磷酸铁锂价格上涨。据百川盈孚,目前我国磷酸铁锂产能达592万吨/年,2025年10月我国磷酸铁锂产量39万吨,同比+15万吨,环比+4万吨,截至2025年10月底,磷酸铁锂市场价格约3.7万元/吨,环比+7%。据长江有色金属网,2025年10月锂电行业迎来“金九银十”旺季,全产业链排产环比增长3%-9%、同比增长21%-50%,1-10月碳酸锂、电池及关键材料全链条预排产累计同比增27%-58%,其中电池、负极材料、电解液单月同比增幅超40%。受下游开工带动,六氟磷酸锂、磷酸铁等含磷新能源材料需求显著提升,行业景气度向好。

农药:看好11-12月草甘膦/草铵膦出口至北半球需求提升。11月4日华东市场参考价2.73万元/吨,较4月初上涨4100元/吨,涨幅17.67%,草铵膦价格在7月下旬由4.37万元/吨的历史最低价反弹至目前的4.45万元/吨。每年的11月至下一年1月是我国除草剂出口到北半球的季节性旺季,2025年1-9月,中国累计出口其他非卤化有机磷衍生物数量48.93万吨,同比14.25%,其中出口到北美洲8.87万吨,同比增长19.56%。10月份国内草铵膦行业开工率达92.42%,工厂库存降至2年内低位,结合传统的出口旺季,以及今年以来草甘膦/草铵膦价格触底反弹,我们看好11-12月份中国出口到北半球的草甘膦/草铵膦数量提升,也将对价格形成有效拉动。

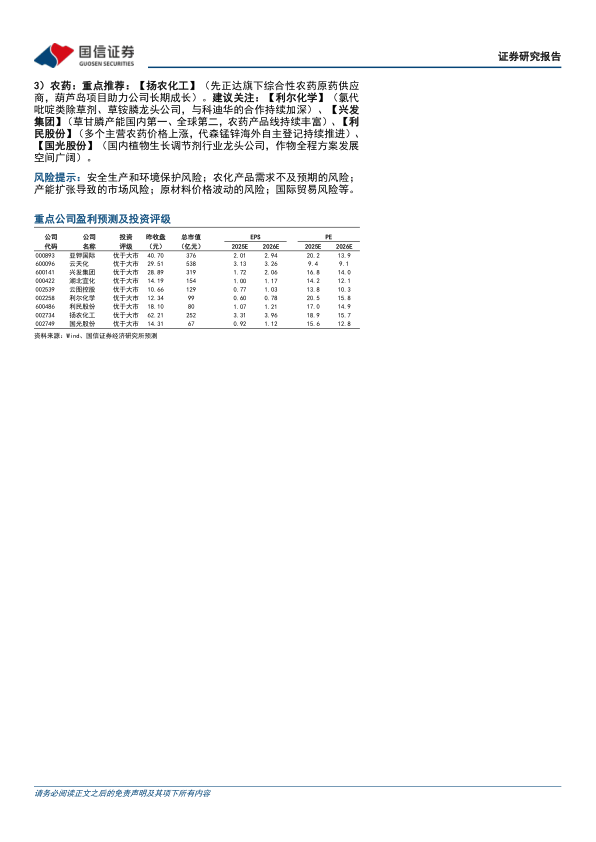

投资建议:1)钾肥:看好钾肥资源稀缺属性,重点推荐【亚钾国际】,预计公司2025、2026年氯化钾产量分别为280万吨、400万吨,前三个百万吨完全满产有望达到500万吨产量。

2)磷化工:磷化工以磷矿石为起点,下游以农化制品为主,具有刚需属性,近几年来随着含磷新能源材料等新应用领域不断扩展,而国内磷矿石因多年无序开采面临品位下降问题,新增产能及进口磷矿石短期内难以放量,磷矿石的资源稀缺属性日益凸显,我们看好磷矿石长期价格中枢维持较高水平;重点推荐磷矿储量丰富的磷化工全产业链龙头【云天化】、【兴发集团】,建议关注磷矿石自给率提升的【湖北宜化】、【云图控股】。

3)农药:重点推荐:【扬农化工】(先正达旗下综合性农药原药供应商,葫芦岛项目助力公司长期成长)。建议关注:【利尔化学】(氯代吡啶类除草剂、草铵膦龙头公司,与科迪华的合作持续加深)、【兴发集团】(草甘膦产能国内第一、全球第二,农药产品线持续丰富)、【利民股份】(多个主营农药价格上涨,代森锰锌海外自主登记持续推进)、【国光股份】(国内植物生长调节剂行业龙头公司,作物全程方案发展空间广阔)。

风险提示:安全生产和环境保护风险;农化产品需求不及预期的风险;产能扩张导致的市场风险;原材料价格波动的风险;国际贸易风险等。

-

与拜耳签订16亿元供货合同,持续深化与大客户合作

-

海外制药企业2025Q4&全年业绩回顾:2026会是下一个BD大年吗?

-

医药行业专题报告:25Q4持仓调整筑底,2026年医药板块有望迎来修复性机会

-

医药生物行业2026年2月投资策略:关注低估值和业绩修复的服务及消费板块

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送