-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

海康威视(002415):经营发展充满韧性,AI持续赋能数字化转型

海康威视(002415):经营发展充满韧性,AI持续赋能数字化转型

-

下载次数:

1854 次

-

发布机构:

华西证券

-

发布日期:

2024-04-21

-

页数:

5页

中心思想

业绩稳健增长与战略转型成效

海康威视在2023年及2024年第一季度均实现了稳健的业绩增长,展现出强大的经营韧性。公司初步完成了智能物联战略转型,通过技术创新和多元化业务布局,有效应对了市场挑战。

AI赋能与多元业务驱动未来

公司凭借“观澜”大模型在人工智能领域的深厚积累,持续赋能政企数字化转型和智能物联发展。同时,企业事业群(EBG)收入占比持续提升,海外业务韧性显著,创新业务百花齐放,共同驱动公司未来增长,并获得“增持”评级。

主要内容

23 全年业绩趋势向好,24Q1 保持稳健增长

海康威视2023年实现营业收入893.4亿元,同比增长7.42%;归母净利润141.08亿元,同比增长9.89%。毛利率和净利率分别提升2.15和0.66个百分点至44.44%和16.96%。2024年第一季度,公司营收178.17亿元,同比增长9.98%;归母净利润19.16亿元,同比增长5.78%。公司经营趋势向好,季度业绩逐步改善,23Q1至24Q1的收入同比增速从-1.94%提升至9.98%,利润同比增速从-20.69%提升至5.78%。公司通过完善“全感知+人工智能+数据要素”技术壁垒,拓宽AIoT在安防和场景数字化的布局,并逐渐成为OT(Operational Technology)厂商。公司注重股东回报,2023年分红预案为每10股派发现金红利9元,总额84亿元,占归母净利润的59.52%。展望2024年,公司预期业绩将呈现前低后高趋势,全年归母净利润目标为160-170亿元,并计划通过降本增效和少量人员投入支持创新业务与数字化新品研发。

观澜大模型赋能政企数字化,助力智能物联发展

海康威视在人工智能领域深耕十余年,已在基础算力和大模型建设上进行大量投入。公司推出的“观澜”大模型已进入多模态阶段,支持视觉、语音、文本的融合训练处理。该模型具备三层架构:基础类大模型、行业大模型(面向金融、交通、能源、工业等)和场景模型(用户模型)。公司自建业内一流数据中心,构建千卡并行训练能力,可针对安防场景训练百亿级参数。在感知层面,公司构建了覆盖全波段电磁波与物理传感的全面感知体系;在行业用户中,与千行百业合作积累了深厚数据基础;在模型部署方面,强调云边融合,具备边缘侧和远端解决方案经验。软件层面,公司支持统一平台组件化开发,组件仓库已积累4200余个组件,相比2018年增长超过14倍,结合3万多种硬件产品,将进一步赋能政企数字化,助力智能物联发展。

EBG 收入占比持续提升,数字经济迎来机遇期

2023年,国内主业三大BG合计收入458.78亿元,同比增长1.64%。其中,PBG(公共服务事业群)收入153.54亿元,同比下降4.84%,占比17.15%,主要受政府投资下行影响。EBG(企业事业群)收入178.45亿元,同比增长8.12%,占比19.97%,已超越PBG,显示出企业数字化转型趋势下客户投资意愿与产出直接挂钩的特点,工商企业、能源冶金、教育教学、金融服务等均表现良好。SMBG(中小企业事业群)收入126.79亿元,同比增长1.46%,中小企业信心向好,业绩逐步企稳。公司积极探索数字化应用场景,基于全感知产品品类以及人工智能、云计算、大数据的技术积累,在“云边融合、物信融合、数智融合”的能力架构下,推动数字化解决方案落地。公司业务覆盖9大行业、54个子行业、300余个解决方案。预计2024年伴随经济平稳增长与企业数字化趋势深化,数字经济发展迎来机遇期,公司基于大模型持续赋能,三大BG有望在更多场景实现价值落地。

加强海外渠道业务建设,发挥创新业务灵活布局特色

境外主业实现营业收入239.77亿元,同比增长8.83%,占比26.84%。公司在2023年完成海外四大区调整合并,继续实施“一国一策”策略,通过加快在新兴市场国家的业务布局,显著增强了海外业务韧性,以应对地缘政治影响。预计未来发展中国家收入占比将继续提升,公司将分层次推进视频业务,横向拓展产品品类,并做好非视频主业务的渠道复用与新渠道建设。创新业务实现营业收入185.53亿元,同比增长23.11%,占比20.77%。八大创新业务公司百花齐放,内部持续孵化新创新单元,其中机器人业务(49.4亿元,+26.16%)、智能家居业务(46.86亿元,+14.93%)、热成像业务(32.85亿元,+17.73%)、汽车电子业务(27.07亿元,+42.06%)、存储业务(19.31亿元,+19.5%)等均实现良好增长。伴随海康AI能力进一步提升,主业与各创新业务间的软硬协同效应将加强,降本增效趋势凸显。

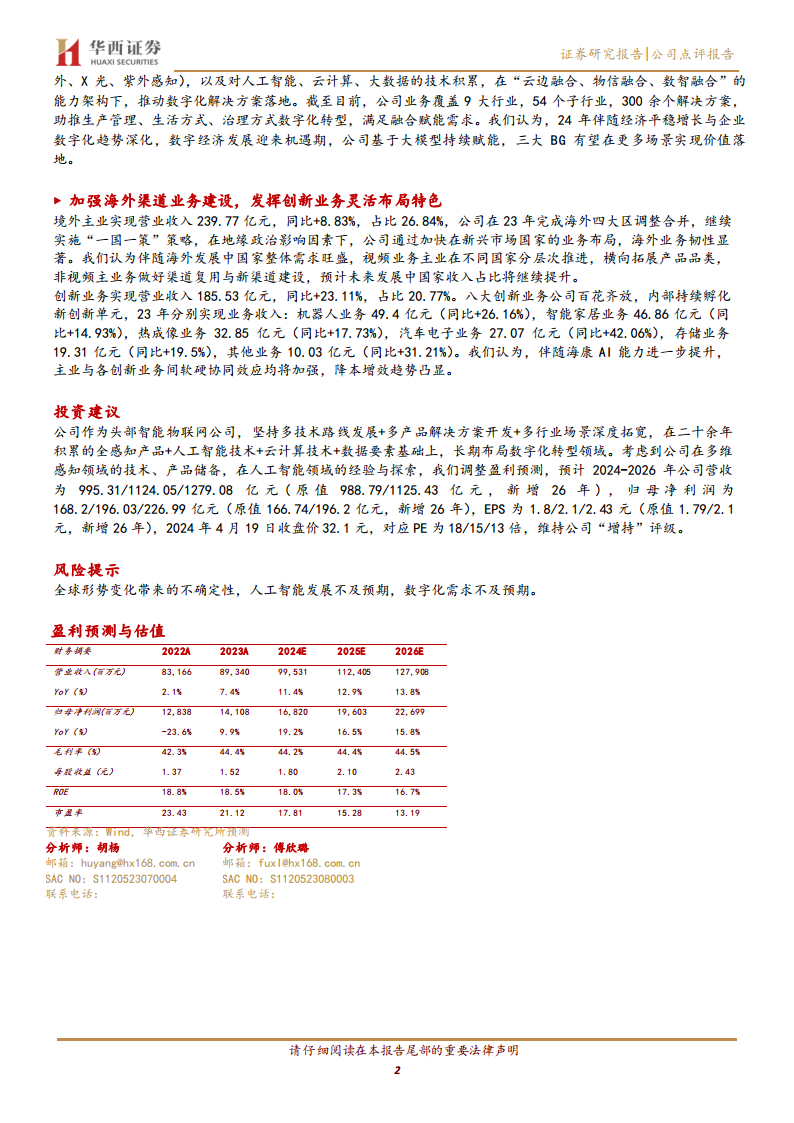

投资建议与风险提示

公司作为头部智能物联网公司,坚持多技术路线发展、多产品解决方案开发、多行业场景深度拓宽的战略,长期布局数字化转型领域。华西证券调整盈利预测,预计2024-2026年公司营收分别为995.31/1124.05/1279.08亿元,归母净利润分别为168.2/196.03/226.99亿元。对应2024年4月19日收盘价32.1元,PE分别为18/15/13倍,维持公司“增持”评级。风险提示包括全球形势变化带来的不确定性、人工智能发展不及预期以及数字化需求不及预期。

总结

海康威视在2023年及2024年一季度展现出稳健的业绩增长和强大的经营韧性,这得益于其智能物联战略的深入推进和AI技术的持续赋能。公司通过“观澜”大模型在政企数字化领域取得显著进展,企业事业群(EBG)业务成为新的增长引擎,同时海外业务和创新业务也保持了强劲的增长势头。面对数字经济的广阔机遇,海康威视凭借其全面的技术积累和多元化的业务布局,有望在未来实现持续发展,其投资价值获得机构认可,维持“增持”评级。

-

丸美生物(603983):Q3净利润恢复增长,大单品表现持续亮眼

-

稳健医疗(300888):棉柔巾增速放缓,卫生巾延续高增

-

登康口腔(001328):Q3战略性控费,业绩维持稳增

-

华西证券医药生物行业研究报告

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送