-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

短期行业扰动不改长期成长逻辑,数字骨科+国际化打开发展空间

短期行业扰动不改长期成长逻辑,数字骨科+国际化打开发展空间

-

下载次数:

1286 次

-

发布机构:

浦银国际

-

发布日期:

2024-12-05

-

页数:

29页

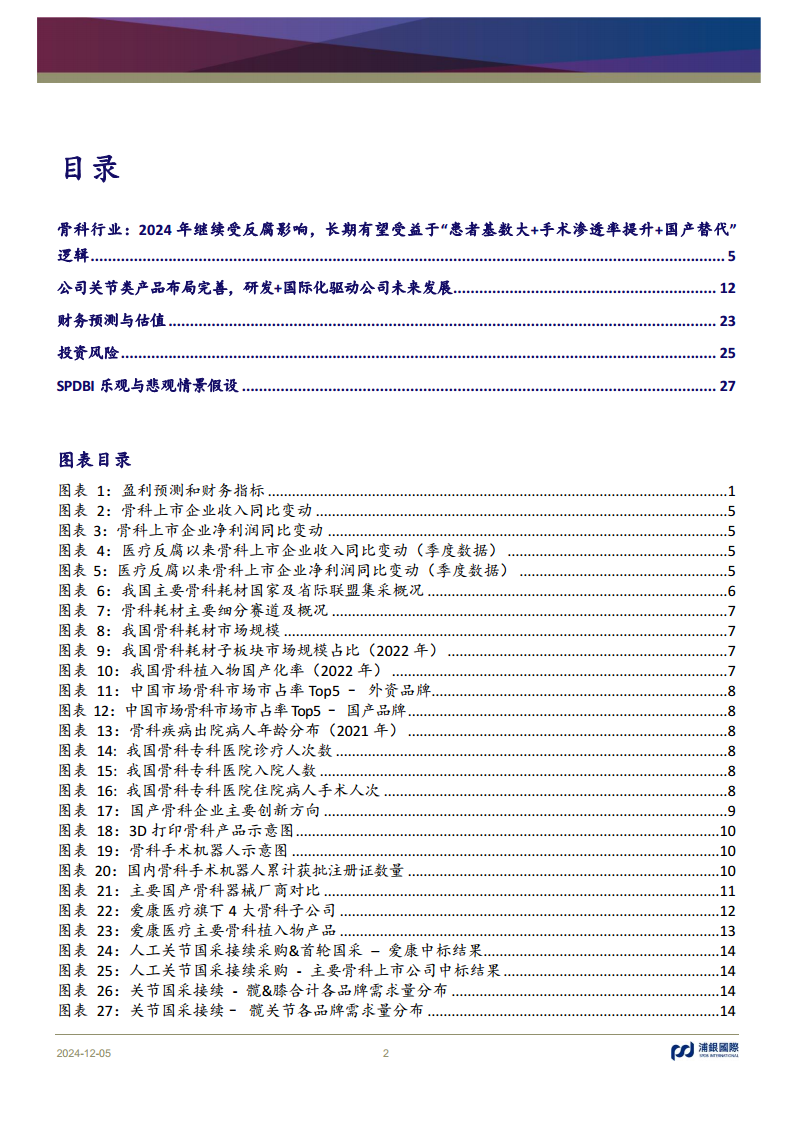

中心思想

爱康医疗:短期承压,长期增长潜力显著

- 国产骨科关节龙头地位稳固: 爱康医疗作为中国骨科关节领域的领军企业,在近期人工关节国家集采接续采购中表现优异,延续了首轮集采的良好势头,核心产品中标价有所上调,市场份额进一步巩固。

- 短期行业扰动不改长期成长逻辑: 尽管2024年骨科行业仍受医疗反腐影响,但随着反腐常态化和集采风险出清,公司业绩增长能见度提升,预计2025年收入将加速增长。长期来看,中国骨科市场受益于人口老龄化、手术渗透率提升及国产替代趋势,为爱康医疗提供了广阔的发展空间。

- “数字骨科+国际化”驱动未来发展: 公司在技术研发方面投入巨大,是国内首家将金属3D打印应用于骨科植入物的企业。未来,爱康医疗将通过3D打印、ICOS定制化平台及手术机器人打造数字骨科平台,拓展中高端市场。同时,其“爱康+JRI”双品牌国际化战略有望使海外市场成为公司长期增长的第二引擎。

- 首次覆盖,给予“买入”评级: 浦银国际首次覆盖爱康医疗,给予“买入”评级,目标价6.8港元,基于22倍2025年预期市盈率,与公司过去三年均值持平。预计公司2023-2026年收入复合年增长率(CAGR)为22%,归母净利润复合年增长率(CAGR)为31%。

主要内容

骨科行业:政策影响与市场机遇并存

- 行业短期受反腐影响,但已呈回暖趋势:

- 根据A股骨科上市企业数据,2024年前三季度(9M24)骨科耗材企业收入及净利润合计同比分别增长3%和1%,显示业绩增长仍受反腐影响。

- 然而,从单季度数据看,2024年第一季度(1Q24)收入同比下降9%,第二季度(2Q24)增长3%,第三季度(3Q24)增长17%,表明业绩已逐步回暖。

- 医疗反腐大规模开展已超过一年,随着反腐常态化,预计骨科上市企业2025年有望在较低基数下实现明显复苏增长。

- 骨科耗材集采风险基本出清,价格降幅温和:

- 我国骨科耗材领域已基本实现集采全覆盖,关节类、脊柱类、运动医学类产品国家集采已落地,创伤类产品也基本覆盖。

- 2024年5月人工关节国采接续采购开标,整体价格降幅约6%,降幅温和。各地已于7月起陆续执行接续采购结果。

- 考虑到首轮集采已充分降价及近期政策不一味强调低价,预计后续脊柱、创伤和运动医学产品接续采购大幅降价的可能性较低,骨科耗材领域集采大幅降价风险基本出清。

- 人工关节集采执行时间最长,预计2024年下半年(2H24)将完成渠道补差价工作,集采造成的收入增长压力将率先出清,利好以关节产品为主要收入来源的企业。

- 国产化率仍有提升空间,国产替代加速:

- 集采前我国骨科植入耗材市场国产份额较低,集采落地后国产品牌市场份额迅速提升。

- 根据《中国医疗器械蓝皮书》测算,我国骨科植入物国产化率约为50%,整体仍有提升空间。

- 细分赛道国产化率由高至低分别为:创伤类约75%(技术壁垒低,进口厂商投入减少或退出);关节类55%(外资品牌积极参与国采);脊柱类49%(技术要求高,但国产化率提升迅速,预计2023年起执行国采后将明显提升);运动医学类11%(技术壁垒高,国内起步晚,第四轮国采后有望快速提升)。

- 外资品牌集采后资源投放更聚焦头部标杆医院,对中国整体投入有所减少,国产替代有望提速。

- 人口老龄化驱动骨科治疗需求持续增长:

- 根据《2022中国卫生健康统计年鉴》,骨科疾病患者中60岁及以上年龄段占比明显高于年轻患者。

- 我国骨科专科医院诊疗人次、入院人数及手术人次除2020年受疫情影响外,其余年份均保持正增长。

- 随着我国老龄化程度加深,骨科疾病早期诊断、防治和康复需求有望长期增长,带动骨科耗材市场规模扩张。

- 新材料、新工艺、新工具为骨科企业主要创新方向:

- 核心研发方向包括:新材料(如多孔钽金属、可降解镁合金等)、新工艺(如3D打印)、新工具(如手术机器人)。

- 3D打印技术可实现骨科植入物的定制化,精准控制孔径、形态和孔隙率,降低弹性模量,实现更好的骨整合。

- 骨科手术机器人可辅助手术实现精准、定制三维术前方案,减少震颤,提高手术精准度,减少损伤,缩短住院时间,加快康复。国内骨科手术机器人注册证数量快速增长,政策支持也在陆续出台。

爱康医疗:研发创新与全球化布局共筑增长

- 关节产品布局完善,集采表现优异:

- 爱康医疗深耕关节行业多年,自2004年推出第一代膝关节置换产品AK KNEE系列以来,不断迭代更新,并于2015年/2021年推出国内首个获批的3D打印髋关节/全膝关节产品。

- 公司通过收购英国JRI(获得先进涂层技术,开拓海外市场)和北京理贝尔(补充脊柱及创伤产线,并应用3D技术推动创新产品),拓展了产品线和市场覆盖。

- 在2024年人工关节国采接续采购中,爱康宜诚在各个产品分组中均以A组中选,陶对陶、陶对聚髋关节产品中标价分别上调15%、12%,膝关节产品中标价上调16%。

- 髋、膝关节类产品是爱康最核心的收入来源(2024年上半年贡献收入85%,其中髋关节55%,膝关节30%)。公司在国采接续采购报量中排名第二,报量占比15%,显示其作为国产关节产品龙头的市场地位和临床认可度。

- 预计随着关节类国采接续后的渠道补差价工作完成,公司集采风险基本出清,业绩可见度明显提高。

- 3D打印技术领先,ICOS平台开拓中高端市场:

- 爱康于2015年获得中国第一张3D打印骨科植入物注册证,并开发了3DACT Bio专利技术,通过在植入物表面形成含有生物活性物质的TiO2膜层,实现快速的新生骨组织与假体的生物性键合,将3D打印多孔钛合金植入物从生物惰性升级为生物活性。

- 公司于2021年推出ICOS(Innovative Customized Orthopedic Solution)定制化平台,可根据患者需求提供定制化3D打印产品(覆盖关节、脊柱、创伤、骨盆等),并实现术前规划、骨骼模型打印、制定手术方案等功能。

- ICOS的优势在于:对患者而言,缩短手术时长,提升康复体验,缩短康复时间及留院时间;对医生而言,降低临床经验要求,降低手术难度和学习曲线,提高植入物术后完好度。ICOS平台有望帮助公司开拓中高端市场。

- 老龄化驱动关节手术量增长,翻修手术需求持续提升:

- 骨关节炎患病率随年龄增长而逐渐升高(40-49岁30.1%,70岁以上62.0%),预计随着老龄化加深,关节炎发病人数和骨关节手术量将持续增长。

- 我国髋、膝关节置换手术量持续增长,2021年髋关节置换手术量达77万台,膝关节置换手术量达52万台。

- 关节翻修手术需求持续增长,目前国内关节翻修手术量占比约10%,2016-2021年复合增长率达30.7%。爱康已推出用于髋、膝、肩关节翻修手术的丰富产品线,有望提升在翻修市场的份额。

- 膝关节产品线完善,单髁产品拉动增长:

- 爱康自2004年推出第一款国产膝关节产品AK Knee以来,不断更新迭代,并于2022年推出AKUKA单髁系列产品,包含活动平台单髁及固定平台单髁,适用于膝关节内侧或外侧磨损。

- AKUKA系列是中国首个高交联、双系统解决方案的单髁系统,具有骨界面标配钛喷涂层和高交联超耐磨垫片,有效提高假体使用寿命。

- 2021年我国膝关节置换手术量中,全膝占比95%,单髁占比5%,单髁置换术创伤小、恢复快,市场潜力巨大。

- 数字骨科平台助力,手术机器人提升精准度:

- 爱康医疗深耕国内关节领域多年,积累了丰富的骨科手术数据,在手术机器人研发上具备数据优势。

- 公司策略是通过手术机器人拉动耗材销售,并结合ICOS、3D打印技术综合打造数字骨科平台全流程解决方案。

- 主要产品包括:髋关节可视化智能辅助系统(VTS),于2022年12月国内获批,结合3D打印数字化技术与可视化智能辅助技术,实现术前规划到术中实时追踪的全流程辅助,已于2024年3月实现首台装机。

- iBot髋关节/膝关节手术机器人分别于2023年11月/2024年4月国内获批,在VTS基础上引入机械臂,增加工具把持稳定性,减少人为误差,进一步提高手术精准度和便捷度。

- 脊柱产品收入占比较低,国采影响有限:

- 公司脊柱产品主要通过爱康宜诚及理贝尔销售,脊柱国采于2023年第一季度落地,平均中标价降幅84%。

- 爱康脊柱类收入占公司总收入比例较低(2022年及2023年脊柱+创伤收入占公司收入6%及11%),因此脊柱降价对公司整体影响相对有限。

- “爱康+JRI”双品牌策略,国际化拓展加速:

- 公司海外收入主要来自拉美、东盟、英国的关节产品销售,近三年均保持15%以上的增速。

- 2024年上半年/2023年海外收入占比分别达19%/21%,公司计划中长期将海外收入占比提升至30%以上。

- 公司采用爱康自有品牌出口和JRI品牌市场推广的双品牌策略,目前海外收入中JRI及爱康自有品牌各贡献约50%。

- 公司也在境外推广ICOS个性定制化服务策略,截至2024年上半年末,已为墨西哥、巴基斯坦及中国香港提供了超过20例个性化定制假体,并获得良好反馈。

财务预测与估值

- 估值方法与目标价: 浦银国际采用市盈率(PE)对公司进行估值,给予爱康医疗2025年预期市盈率22倍,得出目标价6.8港元。该目标估值倍数与公司过去三年历史均值持平。

- 核心财务预测:

- 收入: 预计2024年收入同比增长19%至人民币13.1亿元,主要受益于2023年下半年反腐导致的低基数。随着反腐常态化及关节类产品出厂价提升,预计2025年收入增速将回升至约25%。预计公司2023-2026年收入复合年增长率为22%。

- 毛利率: 预计2024年毛利率同比下滑0.4个百分点至61.3%,主要受集采产品占比提升影响。预计2024-2026年毛利率将稳定在61%-62%区间。

- 归母净利润: 预计2024/2025/2026年归母净利润分别为人民币2.6亿/3.2亿/4.0亿元。2024-2026年销售、管理、研发费用率之和预计在39%-41%区间。

投资风险

- 后续批次骨科集采续约价格降幅超预期。

- 骨科手术渗透率未如预期提升。

- 反腐等政策影响持续。

- 海外市场拓展慢于预期。

总结

爱康医疗作为国产骨科关节领域的领军企业,在短期内虽受医疗反腐影响,但行业已呈现回暖趋势,且人工关节集采风险已基本出清,为公司2025年业绩复苏奠定基础。长期来看,中国人口老龄化、手术渗透率提升以及国产替代的加速,将持续驱动骨科市场增长。爱康医疗凭借其在3D打印技术、ICOS定制化平台和手术机器人等数字骨科领域的创新优势,以及“爱康+JRI”双品牌国际化战略,有望在中高端市场和海外市场打开新的增长空间。浦银国际首次覆盖并给予“买入”评级,目标价6.8港元,反映了对公司长期成长潜力的信心。投资者需关注集采价格、手术量增速、政策影响及国际化进展等潜在风险。

-

康方生物(09926):海外HARMONi试验更长随访时间数据读出

-

信达生物(01801):上半年净利润增长迅猛,国际化进程有望加速

-

康方生物(09926):商业化进展顺利,依沃西首个三期试验达到OS终点

-

康诺亚-B(02162):关注下半年商业化进展及医保谈判结果

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工行业周报 · 基础化工行业:碳酸锂、丁二烯价格上行,关注结构性机会

- 医药生物行业周报(1月第1周):AI赋能医药制造业战略升级

- 2025年中国乙脑病毒疫苗行业洞察报告:国家免规政策升级驱动市场扩容,“辽宁成大-成都生物制品研究所-康泰生物”三强地位形成稳态,新兴市场如何破局(精华版)

- 医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

- 医药生物行业周报:手术机器人行业或进入商业化和政策加速期,关注天智航、微创机器人-B

- 医药生物行业周报(26年第1周):脑机接口、AI医疗行情火热,关注相关产业链投资机会

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送