-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

高频高速树脂乘AI之风,“生物质+新能源”开辟成长新曲线

高频高速树脂乘AI之风,“生物质+新能源”开辟成长新曲线

-

下载次数:

531 次

-

发布机构:

国金证券

-

发布日期:

2025-03-20

-

页数:

26页

中心思想

AI驱动下的高频高速树脂市场机遇

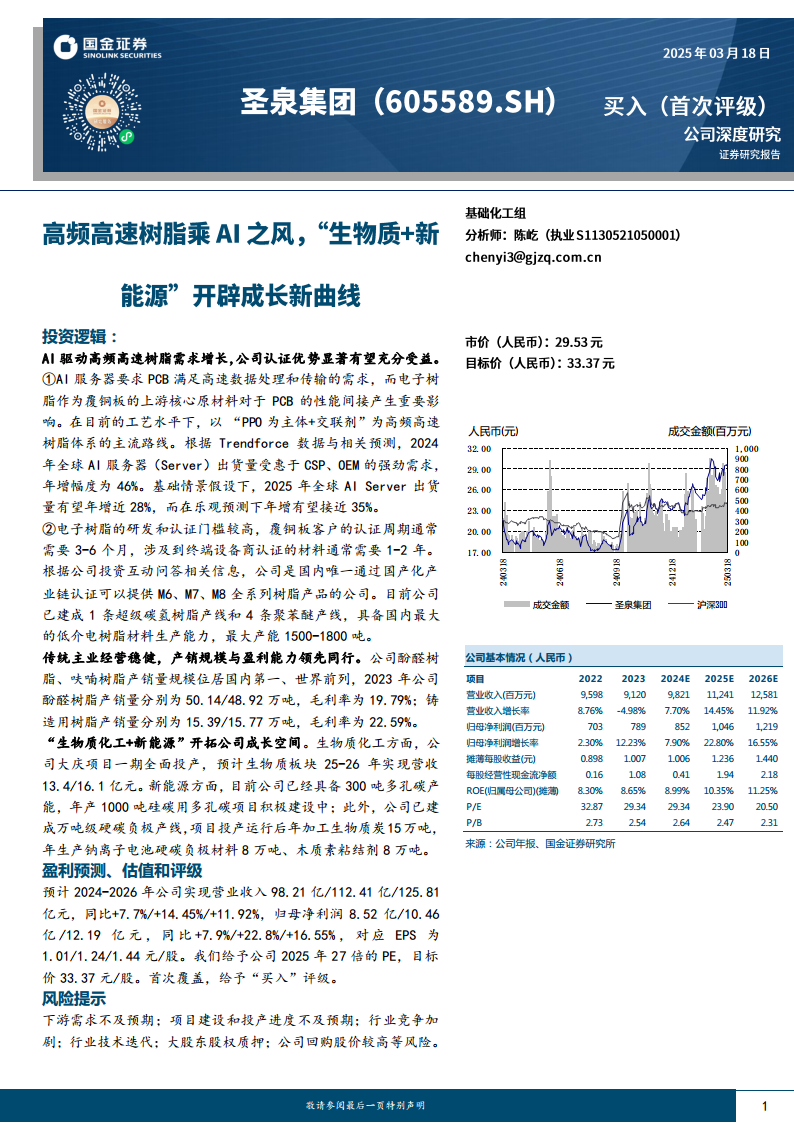

本报告核心观点指出,随着人工智能(AI)技术的迅猛发展,特别是AI服务器出货量的显著增长,对高性能印制电路板(PCB)的需求日益提升,进而驱动了上游高频高速电子树脂市场的快速扩张。公司凭借其在电子树脂领域深厚的研发积累和独特的国产化产业链认证优势,成为国内唯一能提供M6、M7、M8全系列树脂产品的企业,有望充分受益于这一结构性增长机遇。AI服务器对PCB的高可靠性、稳定性及高速数据处理传输能力要求,使得覆铜板(CCL)及其核心原材料电子树脂的介电常数(Dk)和介电损耗(Df)成为关键性能指标。公司在这一高壁垒市场中,通过持续的技术创新和产能布局,确立了领先地位。

多元化业务布局与领先的产业地位

除了在AI驱动的高频高速树脂市场占据先机,公司还拥有稳健的传统主业和前瞻性的新能源、生物质化工布局。公司在酚醛树脂和呋喃树脂等传统领域产销量位居国内第一、世界前列,展现出强大的市场竞争力和盈利能力。同时,公司积极拓展“生物质化工+新能源”两大新兴增长曲线,通过“圣泉法”生物质精炼技术实现秸秆高值化利用,并稳步推进多孔碳和硬碳负极材料项目,为硅碳负极和钠离子电池等前沿技术提供关键材料。这种多元化、高技术含量的业务结构,结合持续的高强度研发投入,共同构筑了公司未来的成长空间和领先的产业地位。报告预计公司未来三年营收和归母净利润将持续增长,并首次覆盖给予“买入”评级。

主要内容

一、AI技术高速发展背景下,化工材料端为何看好高频高速树脂?

AI服务器需求激增驱动覆铜板材料升级

印制电路板(PCB)作为电子元器件电气连接的基材,在AI服务器中扮演关键角色,用于CPU主板、GPU基板、网络接口等多个部件,且用量随AI服务器性能提升而增加。AI服务器对PCB要求高可靠性、稳定性及高速数据处理传输能力。根据Prismark预测,2023-2028年全球PCB产值复合增长率将达5.4%,其中18+多层板、HDI和封装基板增速尤为显著,预计分别达到10%、7.1%和8.8%。覆铜板(CCL)作为PCB的核心材料,其介电常数(Dk)和介电损耗(Df)直接影响信号传输损耗和延迟。为满足高频高速需求,覆铜板基材需降低Dk和Df值。例如,松下“MEGTRON”系列覆铜板产品持续升级,MEGTRON 8/8S的Dk在3.08-3.22之间,Df在0.0012-0.0016之间,已应用于AI服务器等高端设备。电子树脂作为覆铜板上游核心原材料,其配方体系(如苯并噁嗪树脂、马来酰亚胺树脂、官能化聚苯醚树脂等)持续迭代升级以适应高频高速通讯需求。Trendforce数据显示,2024年全球AI服务器出货量预计年增46%,2025年乐观预测下年增近35%,这将显著拉动上游高频高速树脂的需求。

高壁垒市场中的圣泉集团竞争优势

高频高速覆铜板对树脂材料的Dk和Df值有严格要求,PPO、碳氢树脂、PTFE等材料虽性能优异,但在加工性和成本上存在劣势。目前,以“PPO为主体+交联剂”是高频高速树脂体系的主流路线。全球PPO生产企业数量有限,主要集中在沙比克(14万吨/年)、旭化成(4万吨/年)等少数几家国际巨头。国内企业如圣泉集团、会通股份、东材科技、中国蓝星等也在布局。电子树脂行业具有较高的研发和认证壁垒,覆铜板客户认证周期通常需3-6个月,终端设备商认证则需1-2年,且客户一旦通过认证,通常不会轻易更换供应商,这有效维护了行业竞争格局。

公司自2005年进入电子化学品领域,已实现电子级酚醛树脂、特种环氧树脂的国产化替代,客户涵盖生益、建滔、南亚、松下等国内外一线CCL/PCB厂商。在关键的高频高速树脂领域,公司是国内唯一通过国产化产业链认证,能提供M6、M7、M8全系列树脂产品的公司。公司已建成1条超级碳氢树脂产线和4条聚苯醚产线,具备国内最大的低介电树脂材料生产能力,最大产能达1500-1800吨。2024年前三季度,公司电子化学品业务实现营收8.81亿元,同比增长1.8%,销售均价1.78万元/吨,同比增长653元/吨。随着1000吨聚苯醚新产线的投产和产能释放,公司电子化学品板块业绩有望持续增长。

二、传统主业经营稳健,产销规模与盈利能力领先同行

酚醛树脂:市场份额与高端替代空间

公司以化学新材料和生物质新材料、新能源相关产品的研发、生产、销售为主营业务。其中,酚醛树脂和呋喃树脂的产销量规模位居国内第一、世界前列,是公司业绩的支柱。2017年至2023年,公司营业收入从50.35亿元增长至91.20亿元,年均复合增长率约10.4%;归母净利润从4.77亿元增长至7.81亿元,年均复合增长率约8.7%。2024年前三季度,公司实现营业收入71.52亿元,同比增长6.87%,其中酚醛树脂业务营收占比38.34%。酚醛树脂因其优异的物化性能,广泛应用于模塑料(23%)、耐火及绝缘隔热材料(21%)、研磨和摩擦材料(20%)以及木材加工和层压板(20%)等领域。

尽管国内酚醛树脂行业产能利用率持续走低(2024年平均开工率仅38%),且市场竞争激烈,但高端产品仍存在国产替代空间。海关总署数据显示,我国每年酚醛树脂进口量维持在8-9万吨,且进口均价(2024年约3385.96元/吨)显著高于出口均价(约1673.73美元/吨)。公司酚醛树脂产品系列丰富,拥有10大系列800多个品种,产能达到65万吨/年,位居世界前列。2023年,公司酚醛树脂产销量分别为50.14万吨和48.92万吨,在行业整体下滑背景下实现逆势增长。公司还自主研发了电解铝阳极用导电型酚醛树脂、锂电池负极包覆用酚醛树脂和钠电池硬碳负极用酚醛树脂等创新产品。公司酚醛树脂业务的毛利率(2023年为19.79%)持续大幅领先同行业竞争对手。

铸造用树脂:全球领先地位与稳定市场

铸造是装备制造业的基础,砂型铸造中以人工合成树脂作为粘结剂的化学法造型制芯工艺已成为主流。铸造用树脂主要包括呋喃树脂、冷芯盒树脂和碱性酚醛树脂,其中呋喃树脂应用最为广泛。国内铸件产量在2020年后保持在5000万吨以上,2021年达到5405万吨的历史峰值,2022-2023年稳定在5100-5200万吨水平。从需求结构看,2023年汽车(29.3%)、铸管及管件(15.6%)、矿冶重机(9.9%)是主要需求领域。

公司在铸造用呋喃树脂领域产销规模位居世界第一,截至2023年年报,呋喃树脂产能为14.33万吨。公司提供包括呋喃树脂、冷芯盒树脂、热芯盒树脂、碱性酚醛树脂等在内的一百多种铸造辅助材料产品,广泛应用于汽车、轨道交通、工业母机、能源装备等高端产品领域。2023年,公司铸造用树脂产销量分别为15.39万吨和15.77万吨。与酚醛树脂业务类似,公司铸造用树脂业务的毛利率(2023年为22.59%)也长期领先于同行业竞争对手,显示出其在这一传统领域的强大竞争力和盈利能力。

三、生物质化工:大庆项目顺利投产,强化产业链一体化布局

“圣泉法”生物质精炼技术与产业化

生物质资源,特别是木质纤维素,因其非粮属性、储量大、获取便捷等优势,正成为第二代生物制造的焦点。生物质基化学品的制备主要通过生物法和化学法两种途径,两者并行发展、互补共进。公司作为我国木质纤维素基化学品的代表企业,自主研发了“圣泉法”生物质精炼一体化绿色技术。该技术突破了生物质秸秆中纤维素/木质素/半纤维素三素高效分离、纤维素高效生物转化、木质素高活性分子设计等行业性难题,实现了三大组分的高值化利用。通过该技术,公司可生产纤维素材料、溶解浆粕、木糖、阿拉伯糖、糠醛、高活性木质素、生物炭、生物甲醇、生物航煤等上百种绿色生物基新材料和新能源产品,形成了绿色、低碳、可持续的生物质精炼一体化产业集群。“圣泉法”技术被列入国家发改委《绿色技术推广目录(2020年)》,对解决秸秆利用率低、环境污染等问题,以及推动国家能源安全和“双碳”目标具有重要意义。

大庆项目投产与产能扩张

公司深耕生物质化工行业多年,早在1979年就涉足生物质产业,并于1988年成功打通“玉米芯-糠醛-糠醇-呋喃树脂”产业链,实现了植物秸秆的循环利用和与主业合成树脂业务的协同生产。目前,公司生物质业务拥有两大基地。济南唐和唐基地主要生产木糖、木糖醇及L-阿拉伯糖等功能糖产品,2024年4月,公司3000吨功能糖项目获得环评批复,达产后可实现年产L-阿拉伯糖1000吨、木糖2000吨。大庆项目则在2024年6月经过二次技改后全面投产,一期项目总投资12.5亿元,每年可加工秸秆50万吨,生产包括12万吨/年本色大轴纸、8.8万吨/年本色卫生纸、2.5万吨/年糠醛、1.5万吨/年乙酸等产品。该项目从技术研发到生产运营实现全链自主化,成功实现了从“工艺”到“产业”的升级跨越,公司未来将加快推进“大庆模式”的复制孵化。

四、新能源:“多孔碳+硬碳负极”项目稳步推进,开辟未来成长新曲线

硅碳负极关键材料:多孔碳的战略布局

公司依托其产业基础和前驱体优势,成功开发出性能优异的硅碳用多孔碳材料。其球形多孔碳技术在行业内处于领先地位,具有粒径大小分布均匀、孔道结构均一可控、抗膨胀性能优异等特点。制备得到的硅碳材料在高压实条件下不破碎,保持高首效和长循环,已被多个头部企业认可。硅基负极材料理论比容量高达4200mAh/g,是传统石墨材料的10倍,被视为下一代理想负极材料,能够大幅提高锂电池能量密度。根据观知海内信息网数据,2023年我国硅碳复合负极材料行业市场规模为21.05亿元,同比增长14.6%,预计2024年将达到24.13亿元;产量为1.13万吨,同比增长11%,预计2024年将达到1.26万吨。多孔碳是制造硅碳负极材料最核心的部分,它为硅材料在锂化/去锂化过程中存在的巨大体积变化(>300%)提供空间,从而延长电池使用寿命并抑制锂枝晶形成。目前,公司已具备300吨多孔碳产能,年产1000吨硅碳用多孔碳项目正在积极建设中。

钠离子电池硬碳负极:技术迭代与产能扩张

钠离子电池以钠离子作为电荷载体,在安全性、低温性能和成本方面表现优异,有望成为锂离子电池的有效替代选择。硬碳材料因其独特的电化学性质,被誉为钠电池最有潜力的负极材料,具有储钠电势低、储钠比容量高、前驱体广泛、价格低廉等优势。公司在钠离子电池用硬碳负极材料方面持续进行技术迭代和产能扩张。公司开发的硬碳材料在保持高压实密度的情况下,克容量已达到350mAh/g以上,突破了现有产业瓶颈,且工艺先进可规模化生产。针对动力电池、储能电池、3C消费类电池等不同应用场景,公司开发了适配性高且性能优异的硬碳材料,并已获得部分头部电芯厂的批量采购和应用。目前,公司已建成万吨级硬碳负极产线。此外,公司还利用大庆项目二期用地建设硬碳负极材料项目,投产运行后年加工生物质炭15万吨,年生产钠离子电池硬碳负极材料8万吨、木质素粘结剂8万吨。公司在合成树脂和生物质精炼领域的前端资源优势,为其在硬碳负极前驱体选择上提供了独特的产业链优势。

五、盈利预测与投资建议

各业务板块盈利能力与增长展望

基于对公司各业务板块的深入分析,报告对未来三年(2024-2026年)的盈利能力进行了预测。酚醛树脂(不含电子)业务,凭借公司行业龙头地位和丰富产品体系,预计销量将稳步增长,收入分别为38.1亿元、41.6亿元、45.1亿元,毛利率维持在20%。铸造用树脂业务,受益于下游铸造行业的稳定发展,预计收入分别为14.6亿元、15.5亿元、16.9亿元,毛利率维持在22-23%水平。电子化学品业务,随着新增PPO产能的投产和AI技术驱动下高毛利电子树脂产品的放量,预计收入将高速增长,分别为12.4亿元、17.3亿元、21亿元,毛利率也将持续改善,分别达到31.3%、35.3%、35.7%。生物质化工业务,随着大庆一期项目的全面投产和产能爬坡,预计收入分别为10.3亿元、13.4亿元、16.1亿元,毛利率分别为11.7%、12%、13%。在费用假设方面,销售费用率预计维持在3.5%,管理费用率稳中微降至3.8%,研发

-

华东医药(000963):新产品拉动工业板块增长,研发布局不断丰富

-

荣昌生物(688331):泰它西普 pSS 达成III期终点,先发优势显著

-

南微医学(688029):推进国际化战略,中报海外持续高增长

-

固生堂(02273):国医 AI分身提质增效,后续增长可期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送