-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

功能糖醇行业领先企业,舟山新项目开启第二成长曲线

功能糖醇行业领先企业,舟山新项目开启第二成长曲线

-

下载次数:

727 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2025-02-10

-

页数:

52页

华康股份(605077)

核心观点

公司主营功能糖醇生产销售业务,主营业务收入占比69%。公司是国内领先的功能糖醇生产销售企业,主要产品包括山梨糖醇、木糖醇、麦芽糖醇、果葡糖浆等。公司的产品广泛应用于食品、饮料、日化等行业,下游客户包括玛氏箭牌、亿滋、不凡帝、费列罗、可口可乐、百事可乐、康师傅、农夫山泉、娃哈哈、蒙牛等海内外知名食品饮料企业,产品销往国内市场及欧洲、美洲、亚洲等全球主要国家和地区。公司现已形成晶体功能性糖醇19.5万吨、果葡糖浆10万吨,生产规模与综合实力位居行业前列,已成为全球主要的木糖醇、晶体山梨糖醇和晶体麦芽糖醇生产企业之一。

功能糖醇需求持续增长,公司产能行业领先。随着全球糖尿病人数量的增长,公众的健康意识和各国控糖政策的升级,甜味剂在用糖领域的渗透率持续提升。根据Straitsresearch,2023年全球功能糖醇市场规模在38.3亿美元,预计2032年将达到65.3亿美元,年化复合增速达到6.52%。根据华经研究院数据,2023年我国功能糖醇产量超170万吨,销量约160万吨,2017-2023年我国功能糖醇产量年化复合增速为8.9%,销量年化复合增速达9.9%。公司主要产品木糖醇、晶体山梨糖醇、麦芽糖醇产能规模均处于行业领先位置,其中木糖醇与晶体山梨糖醇产能位于我国首列。

舟山“100万吨玉米精深加工”项目逐步投产,公司进入第二成长曲线。公司“100万吨玉米精深加工项目”建设于舟山国际粮油产业园区内,项目以玉米为主要原材料,依托该产业园作为东部沿海重要的粮食集散中心和加工贸易基地的区位优势,使公司在扩充现有功能性糖醇产能的同时,横向发展扩充产品种类,纵向完善上游供应链布局,保障主要原材料供应。

该项目于2022年8月启动,项目建设期为5年,第一阶段建设期2年,以液体糖浆类及部分晶体糖醇产品为主;第二阶段建设期3年,膳食纤维、变性淀粉等新产品线将陆续投入建设。截至2025年1月16日,项目第一阶段建设的5万吨/年结晶山梨糖醇产线已经正式投产,公司当前晶体山梨糖醇产能达到10万吨/年,位居国内产能第一。根据公司测算,如一期项目产品完全达产,将为公司贡献51.81亿元收入。

拟收购豫鑫糖醇,巩固木糖醇行业领先地位。根据《浙江华康药业股份有限公司发行股份及支付现金购买资产暨关联交易预案》,华康股份拟采取发行股份及支付现金相结合的方式支付,购买豫鑫糖醇100%股权,收购完成后,将进一步巩固上市公司在木糖醇市场上的优势地位,国内产能占比将达到49.6%。此外,双方在采购、生产、销售、研发、内控管理等多方面均可充分发挥协同作用,提升市场综合竞争力。

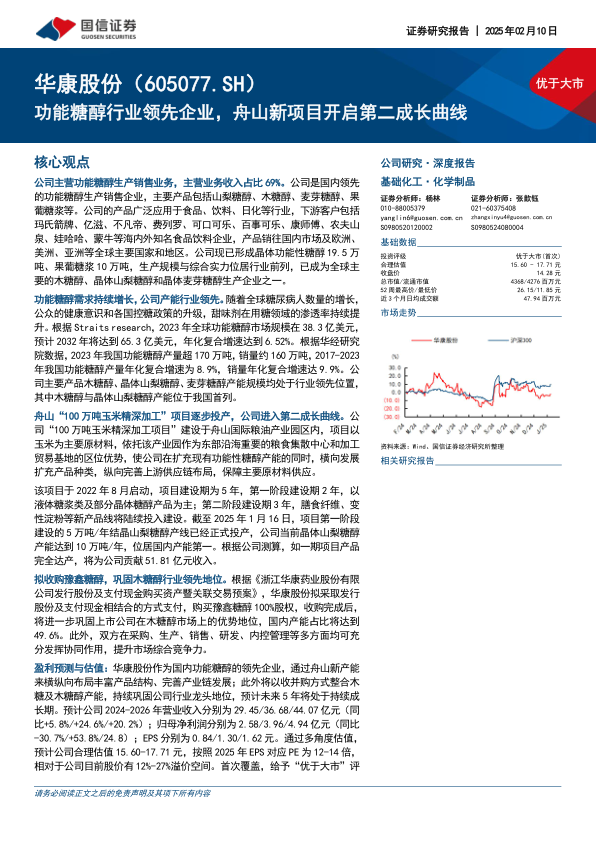

盈利预测与估值:华康股份作为国内功能糖醇的领先企业,通过舟山新产能来横纵向布局丰富产品结构、完善产业链发展;此外将以收并购方式整合木糖及木糖醇产能,持续巩固公司行业龙头地位,预计未来5年将处于持续成长期。预计公司2024-2026年营业收入分别为29.45/36.68/44.07亿元(同比+5.8%/+24.6%/+20.2%);归母净利润分别为2.58/3.96/4.94亿元(同比-30.7%/+53.8%/24.8);EPS分别为0.84/1.30/1.62元。通过多角度估值,预计公司合理估值15.60-17.71元,按照2025年EPS对应PE为12-14倍,相对于公司目前股价有12%-27%溢价空间。首次覆盖,给予“优于大市”评级。

风险提示:产品价格波动的风险、原材料价格波动的风险、舟山新增产能投产进度低于预期的风险、舟山项目新增产能的市场消化风险、市场竞争加剧的风险。

中心思想

功能糖醇行业领先地位与增长潜力

华康股份作为国内功能糖醇行业的领先企业,其主营业务收入占比高达69%,产品广泛应用于食品、饮料、日化等多个领域,并与玛氏箭牌、可口可乐、蒙牛等海内外知名企业建立了长期合作关系。公司在木糖醇、晶体山梨糖醇和晶体麦芽糖醇的生产规模和综合实力方面位居行业前列,其中木糖醇和晶体山梨糖醇产能更是位居国内首位。全球功能糖醇市场预计将从2023年的38.3亿美元增长至2032年的65.3亿美元,年化复合增速达6.52%,而中国市场产量和销量在2017-2023年间的年化复合增速分别达到8.9%和9.9%,显示出行业强劲的增长潜力。

舟山项目与并购驱动的第二成长曲线

公司正通过“100万吨玉米精深加工”舟山项目和拟收购豫鑫糖醇,开启其第二成长曲线。舟山项目第一阶段的5万吨/年结晶山梨糖醇产线已于2025年1月16日正式投产,使公司晶体山梨糖醇总产能达到10万吨/年,巩固了国内领先地位。该项目完全达产后预计将为公司贡献51.81亿元收入,并横向拓展膳食纤维、阿洛酮糖等高增长潜力产品线,纵向完善上游供应链。同时,拟收购豫鑫糖醇100%股权将使公司木糖醇国内产能占比提升至49.6%,进一步巩固市场优势并发挥协同效应。报告预计公司2024-2026年营业收入将分别达到29.45/36.68/44.07亿元,归母净利润分别为2.58/3.96/4.94亿元,并首次覆盖给予“优于大市”评级,合理估值区间为15.60-17.71元。

主要内容

市场扩张与产品多元化战略

1. 公司概况

- 国内领先的功能性糖醇生产企业,处于第二成长曲线初期

- 华康股份创立于1962年,主营功能糖醇、果葡糖浆及健康食品配方的研发、生产和销售。主要产品包括木糖醇、山梨糖醇、麦芽糖醇、赤藓糖醇和果葡糖浆等。

- 公司已形成晶体功能性糖醇19.5万吨、果葡糖浆10万吨的生产规模,是全球主要的木糖醇、晶体山梨糖醇和晶体麦芽糖醇生产企业之一。

- 2021-2023年,晶体糖醇的营收占比分别为71%、76%和69%,毛利润占比分别为90%、88%和82%,是公司主要的收入和利润来源。

- 公司发展历程可分为初创期(1962-2001年)、成长期(2001-2018年)、成熟期(2018-2024年),目前正通过舟山项目和并购进入第二成长曲线,旨在扩充产品种类和完善产业链布局。

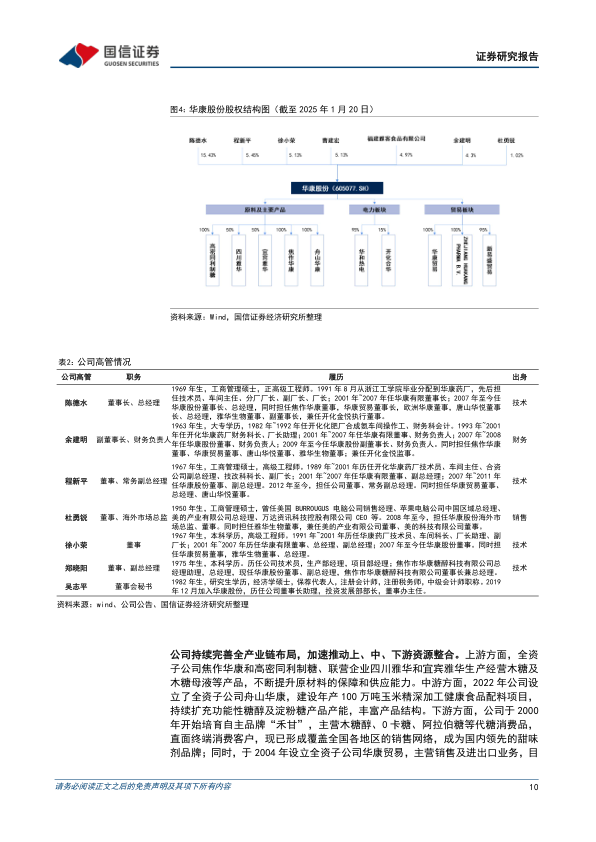

- 公司股权结构稳定,子公司充分整合发展功能糖醇上中下游

- 公司为民营企业,实际控制人陈德水、程新平、徐小荣、余建明四人组成的经营团队合计持股30.31%,股权结构清晰稳定。

- 公司通过全资子公司焦作华康、高密同利制糖及联营企业四川雅华等布局上游木糖生产,保障原材料供应。

- 中游设立舟山华康,建设年产100万吨玉米精深加工健康食品配料项目,扩充功能性糖醇及淀粉糖产能。

- 下游培育自主品牌“禾甘”并设立华康贸易,拓展国内外销售网络和电商市场。

- 研发投入持续增长,构筑技术壁垒和竞争优势

- 截至2023年末,公司拥有246名技术人员,占总员工比例15.49%。

- 2023年研发费用达1.24亿元,同比增长24.63%,近五年研发费用率维持在3.5%至5.3%区间。

- 公司拥有570项专利技术,其中78项授权发明,并与多所知名高校建立产学研合作关系。

- 注重股东回报,推出股权激励方案提升员工积极性

- 2021-2023年,公司每股现金分红分别为0.6/0.6/0.7元,股息率分别为2.81%/2.71%/4.34%,股利支付率达41.36%/42.93%/44.21%。

- 2023年9月推出限制性股票激励计划,设定2023-2025年营收目标分别为26.4/31.7/41.2亿元,以激励核心人员。

2. 功能糖醇需求持续增长,公司产能行业领先

- “低糖低脂”健康需求持续增长,功能糖醇渗透率不断提升

- 全球糖尿病和肥胖人口数量增长,公众健康意识和各国控糖政策推动甜味剂渗透率持续提升。

- 2023年全球功能糖醇市场规模为38.3亿美元,预计2032年将达到65.3亿美元,年化复合增速6.52%。

- 2023年中国功能糖醇产量超170万吨,销量约160万吨,2017-2023年产量年化复合增速8.9%,销量年化复合增速9.9%。

- 2021年,山梨糖醇是市占率最高的品种(液体73.58%,晶体9.73%),其次为麦芽糖醇(11.63%)和木糖醇(3.47%)。

- 山梨糖醇:广泛应用于食品、医药、日化领域,粉体需求持续增长

- 山梨糖醇具有低能量、低升糖指数、非致龋齿性、耐酸耐热、强吸湿性等特点,广泛应用于食品、医药、日化领域。

- 中国是山梨糖醇净出口国,2018-2024年净出口量从8万吨增至22万吨。产品价格波动与玉米淀粉价格存在一定相关度。

- 木糖醇:历史悠久,行业集中度高,广泛应用于口腔健康领域

- 木糖醇具有抗龋齿特性,广泛应用于口香糖、糕点、饮品及口腔护理产品。

- 中国已成为全球最大的木糖醇产地。华康股份和豫鑫糖醇是国内第一、第二大木糖醇生产企业,国内市占率合计达49.6%。

- 中国木糖醇净出口量2020年以来从4万吨增至6万吨。当前木糖醇价格处于1.75-2.94万元/吨区间的偏底部位置。

- 麦芽糖醇:常见的功能糖醇品类,广泛应用于糖果、巧克力等产品

- 麦芽糖醇甜度高、热量低、安全性好,甜度约为蔗糖的80%-90%,热量约为蔗糖的一半,广泛应用于食品、日化、药品领域。

- 生产主要以淀粉为原料,经水解、加氢还原、精制得到。

- 赤藓糖醇:成熟功能糖醇,产能相对过剩,处于行业重整阶段

- 赤藓糖醇甜度低、热量几乎为零,不参与人体代谢,不引起血糖变化,是一种健康的甜味剂。

- 受“0卡糖”概念推动,2019-2021年需求快速提升,但2022年全球产量28万吨远超需求17.3万吨,导致价格下跌。三元生物赤藓糖醇毛利率在2023年降至-1.1%。

- 2024年随着过剩产能逐步出清,价格回升至11500元/吨,毛利率回升至9%。

- 果葡糖浆为三大食糖来源之一,市场规模较大但增速有限

- 果葡糖浆是淀粉糖类中的重要品种,甜度与蔗糖相当,是蔗糖的理想替代品。

- 全球果葡糖浆行业2020年产值为88.73亿美元,预计2020-2026年复合增长率1.62%。

- 中国果葡糖浆产能从2020年的778万吨增长至2024年的858万吨,产量从365万吨增长至434万吨。

- 果葡糖浆价格与原材料淀粉价格高度相关,且受白砂糖价格影响。2023年蔗糖价格上涨推动了果葡糖浆的替代需求。

- 公司晶体功能糖醇规模较大,客户资源优势突出

- 公司拥有晶体木糖醇3.5万吨、晶体山梨糖醇10万吨、晶体麦芽糖醇3万吨、晶体赤藓糖醇3万吨产能,覆盖行业主流功能糖醇品类,市占率均处于行业领先地位。

- 公司构建了完整的产业链,上游布局木糖生产,中游技术创新,下游通过“禾甘”品牌和全球销售网络拓展市场,海外收入占比稳定在50%左右。

- 公司客户包括玛氏箭牌、亿滋、可口可乐、百事可乐、蒙牛等国内外知名食品饮料企业,客户黏性高。

3. 膳食纤维及阿洛酮糖发展前景广阔,丰富了公司产品矩阵

- 膳食纤维:七大营养素之一,有益人体健康,并可改善食品风味

- 膳食纤维是不能被人体消化吸收的碳水化合物,对人体健康有积极作用,与蛋白质、脂肪等并列为七大营养素。

- 中国居民膳食纤维摄入不足,长期不足会导致肥胖症、糖尿病、心血管疾病等健康问题。

- 膳食纤维具有水合性、吸附性、离子交换性、黏度等多种理化性质

-

创新医疗器械盘点系列(4):肿瘤基因检测的“勇敢者游戏”(上篇)

-

CXO行业系列专题报告(3):小核酸突围,大服务赋能

-

家用医疗器械专题报告(一):健康监测&呼吸治疗篇

-

医药生物行业周报(25年第4周):精锋医疗招股书梳理,关注手术机器人赛道

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

- 化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

- 基础化工行业研究:多产品涨价,继续看好大化工板块投资机会

- 氟化工行业周报:三代制冷剂价格淡季坚挺,新一轮价格上涨或在酝酿;巨化股份、昊华科技等发布2025业绩预增公告

- 医药行业周报:技术加持稳定原料药出口竞争力

- 医药行业周报:创新药BD预期落地,建议关注低位创新药、脑机接口、AI医疗

- 医药健康行业研究:2月将迎来海外CXO龙头密集披露窗口期,行业景气度迎关键验证

- 化工行业周报:关注淡季补库涨价品种粘胶、染料,化工景气度有望持续上行

- 医药行业周报:AI技术赋能,AI医疗市场加速扩张

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送