-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

源头创新逐步进入收获期,全球商业化加速落地

源头创新逐步进入收获期,全球商业化加速落地

-

下载次数:

1069 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2023-05-21

-

页数:

37页

迪哲医药(688192)

报告摘要

公司是一家立足全球竞争的创新驱动型生物医药公司,战略性聚焦肿瘤和免疫性疾病领域,致力于针对重大临床需求推出全球首创药物及突破性疗法,已建立具备全球竞争优势的在研管线,5款小分子创新药进入全球临床阶段,两大领先产品舒沃替尼和戈利昔替尼全球注册临床/NDA加速推进中。我们认为公司差异化管线布局抢占先发优势,叠加全球临床开发全面推进与商业化团队提前布局,多款管线有望实现全球销售加速放量。投资要点

舒沃替尼:突破疗法彰显全球BIC实力,20ins市场广阔有待开拓

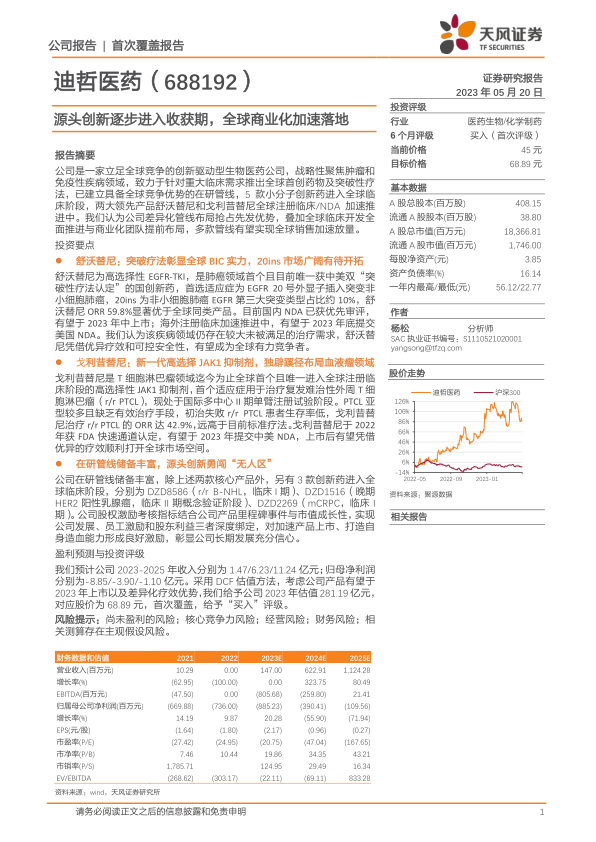

舒沃替尼为高选择性EGFR-TKI,是肺癌领域首个且目前唯一获中美双“突破性疗法认定”的国创新药,首选适应症为EGFR20号外显子插入突变非小细胞肺癌,20ins为非小细胞肺癌EGFR第三大突变类型占比约10%,舒沃替尼ORR59.8%显著优于全球同类产品。目前国内NDA已获优先审评,有望于2023年中上市;海外注册临床加速推进中,有望于2023年底提交美国NDA。我们认为该疾病领域仍存在较大未被满足的治疗需求,舒沃替尼凭借优异疗效和可控安全性,有望成为全球有力竞争者。

戈利昔替尼:新一代高选择JAK1抑制剂,独辟蹊径布局血液瘤领域

戈利昔替尼是T细胞淋巴瘤领域迄今为止全球首个且唯一进入全球注册临床阶段的高选择性JAK1抑制剂,首个适应症用于治疗复发难治性外周T细胞淋巴瘤(r/rPTCL),现处于国际多中心II期单臂注册试验阶段。PTCL亚型较多且缺乏有效治疗手段,初治失败r/rPTCL患者生存率低,戈利昔替尼治疗r/rPTCL的ORR达42.9%,远高于目前标准疗法。戈利昔替尼于2022年获FDA快速通道认定,有望于2023年提交中美NDA,上市后有望凭借优异的疗效顺利打开全球市场空间。

在研管线储备丰富,源头创新勇闯“无人区”

公司在研管线储备丰富,除上述两款核心产品外,另有3款创新药进入全球临床阶段,分别为DZD8586(r/rB-NHL,临床I期)、DZD1516(晚期HER2阳性乳腺癌,临床II期概念验证阶段)、DZD2269(mCRPC,临床I期)。公司股权激励考核指标结合公司产品里程碑事件与市值成长性,实现公司发展、员工激励和股东利益三者深度绑定,对加速产品上市、打造自身造血能力形成良好激励,彰显公司长期发展充分信心。

盈利预测与投资评级

我们预计公司2023-2025年收入分别为1.47/6.23/11.24亿元;归母净利润分别为-8.85/-3.90/-1.10亿元。采用DCF估值方法,考虑公司产品有望于2023年上市以及差异化疗效优势,我们给予公司2023年估值281.19亿元,对应股价为68.89元,首次覆盖,给予“买入”评级。

风险提示:尚未盈利的风险;核心竞争力风险;经营风险;财务风险;相关测算存在主观假设风险。

中心思想

本报告对迪哲医药(688192)进行了首次覆盖,核心观点如下:

- 创新药研发进入收获期: 迪哲医药战略聚焦肿瘤和免疫性疾病领域,凭借源头创新,多款小分子创新药进入全球临床阶段,舒沃替尼和戈利昔替尼的全球注册临床/NDA加速推进,有望实现全球销售放量。

- 差异化管线布局抢占先发优势: 迪哲医药差异化的管线布局,叠加全球临床开发全面推进和商业化团队的提前布局,有望在竞争激烈的生物医药市场中脱颖而出。

核心产品分析:舒沃替尼与戈利昔替尼

- 舒沃替尼: 作为高选择性EGFR-TKI,凭借优异疗效和可控安全性,有望成为全球EGFR 20ins突变非小细胞肺癌治疗领域的有力竞争者。

- 戈利昔替尼: 作为新一代高选择性JAK1抑制剂,在复发难治性外周T细胞淋巴瘤(r/r PTCL)治疗中展现出优异疗效,有望顺利打开全球市场空间。

主要内容

1. 迪哲医药:秉承源头创新,立足全球竞争

- 公司概况: 迪哲医药是一家处于临床开发阶段的全球创新型生物医药公司,战略性布局恶性肿瘤及免疫性疾病领域,致力于开发具备差异化竞争优势的全球创新药。

- 管理层与股权结构: 公司核心管理团队行业积淀深厚,具备国际化视野。股权结构较为分散,无控股股东且无实际控制人。

- 业绩与研发: 公司前期收入源自技术服务,核心产品尚未获批上市。研发团队规模快速扩充,创新驱动引领高质量发展。

- 研发管线: 公司研发管线具备全球竞争优势,全球同步开发加速推进。截至2023年3月,已有5款创新药进入全球临床阶段。

- 研发架构与股权激励: 公司自主构建六大技术平台研发体系,股权激励激发员工活力,多元考核目标彰显发展信心。

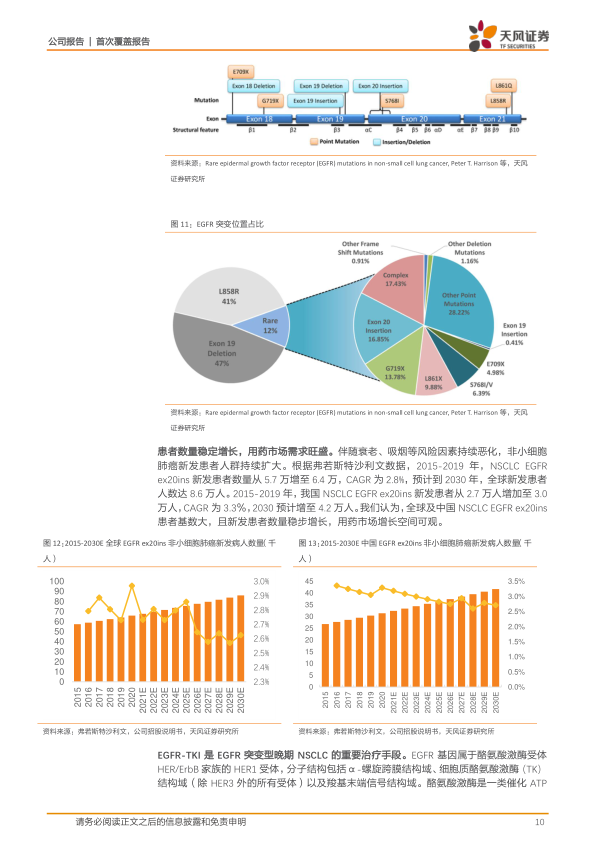

2. 舒沃替尼:突破疗法彰显全球BIC实力,20ins市场广阔有待开拓

- 市场需求: 传统EGFR-TKI治疗敏感性低,Exon20ins用药选择亟待拓展。NSCLC EGFR突变类型繁多,Exon20ins为第三大突变类型。患者数量稳定增长,用药市场需求旺盛。

- 药物优势: 舒沃替尼通过不可逆结合靶向EGFR 20ins,靶点选择性高,药代动力学特征良好。

- 临床数据: II期注册临床ORR近60%,对不同突变亚型及插入位点和脑转移患者均有效。

- 商业化前景: 舒沃替尼有效性同类最优,对基线伴有脑转移患者具有良好的抗肿瘤活性。多数TEAE可通过安全性管理恢复,安全性优于同类竞品。

- 销售收入测算: 预计舒沃替尼于中国上市后前三年(2023-2025)收入1.47亿元/4.90亿元/5.26亿元,于美国上市后前三年(2024-2026)收入0.06亿美元/0.12亿美元/0.69亿美元。

3. 戈利昔替尼:新一代高选择性JAK1抑制剂,独辟蹊径布局血液瘤领域

- JAK/STAT信号通路: JAK/STAT信号通路与细胞免疫调节及肿瘤的发生发展密切相关。PTCL的发生发展中伴随JAK/STAT信号通路突变。

- 市场前景: 复发难治性PTCL尚无标准治疗手段,市场前景广阔。PTCL患者生存率低、复发率高,缺乏有效治疗方案。PTCL患者基数庞大且稳定增长。

- 药物优势: 戈利昔替尼是PTCL领域首款JAK1高选择性抑制剂,疗效及安全性表现俱佳。JAK1靶点特异性高,副作用进一步降低。半衰期长药代动力学特征良好,安全性较优。

- 在研管线: 中国r/r PTCL在研管线差异化发展,多款药物进入临床阶段。全球注册临床加速推进,后续有望拓展至自免适应症。

- 销售收入测算: 预计戈利昔替尼上市后前三年(2025-2027)中国市场收入1.48亿元/3.18亿元/7.07亿元,美国市场收入0.32亿美元/1.18亿美元/1.98亿美元。

4. 在研管线储备丰富,源头创新勇闯“无人区”

- DZD8586: 重点布局血液瘤领域的口服高选择性靶向药。安全性良好,可穿透血脑屏障。

- DZD1516: 可完全穿透血脑屏障的高选择性HER2抑制剂。HER2阳性乳腺癌患者CNS转移频发,现有药物无法有效通过血脑屏障。I期临床结果验证穿透血脑屏障能力,国际学术推广积极推进。

- DZD2269: 全球创新型高选择性腺苷A2a受体拮抗剂。高选择性抑制腺苷A2aR信号通路。全球暂无同类产品获批上市,产品稀缺性赋能竞争优势。高腺苷浓度下活性优于竞品,联合用药前景广阔。

5. 盈利预测和估值

- 盈利预测: 预计2023-2025年公司收入分别为1.47/6.23/11.24亿元。

- 估值与投资评级: 采用DCF估值方法,考虑公司产品有望于2023年上市以及差异化疗效优势,给予公司2023年估值281.19亿元,对应股价为68.89元,首次覆盖,给予“买入”评级。

6. 风险提示

- 尚未盈利的风险

- 核心竞争力风险

- 经营风险

- 财务风险

- 相关测算存在主观假设风险

总结

本报告通过对迪哲医药的全面分析,认为公司凭借源头创新和差异化管线布局,在肿瘤和免疫性疾病领域具有广阔的发展前景。核心产品舒沃替尼和戈利昔替尼有望在各自适应症领域取得领先地位,为公司带来可观的收入增长。首次覆盖,给予“买入”评级。

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工行业周报 · 基础化工行业:碳酸锂、丁二烯价格上行,关注结构性机会

- 医药生物行业周报(1月第1周):AI赋能医药制造业战略升级

- 2025年中国乙脑病毒疫苗行业洞察报告:国家免规政策升级驱动市场扩容,“辽宁成大-成都生物制品研究所-康泰生物”三强地位形成稳态,新兴市场如何破局(精华版)

- 医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

- 医药生物行业周报:手术机器人行业或进入商业化和政策加速期,关注天智航、微创机器人-B

- 医药生物行业周报(26年第1周):脑机接口、AI医疗行情火热,关注相关产业链投资机会

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送