-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

分子试剂领军企业,业务延展打开广阔空间

分子试剂领军企业,业务延展打开广阔空间

-

下载次数:

2808 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2022-05-10

-

页数:

35页

诺唯赞(688105)

从分子试剂走向生命科学全产业,业绩增长迅速:诺唯赞从分子试剂科研市场起家,现有生命科学、体外诊断、生物医药三大事业部。公司近年业绩增长迅速,2021年营收18.69亿元(+19.44%,括号内为同比,下同),其中新冠业务营收11.49亿元(-3.25%);非新冠业务营收7.19亿元(+91%),2017-2021年CAGR为59.2%;2021年归母净利润6.78亿元(-17.46%),常规业务有望保持50%增长。我们认为公司在分子试剂领域优势明显,壁垒不断加厚,同时业务具备较强延展性,新拓展业务具备布局优势与广阔空间,平台型生命科学服务公司雏形已现。

生物试剂为公司业务拓展基石:公司生物试剂业务2021年营收13.39亿元(+34.3%),其中新冠相关8.06亿元(+21%),常规业务5.33亿元(+66%),2017-2021年CAGR为51.9%。公司生物试剂应用场景主要包括生物科研、体外诊断原料、高通量测序,在分子试剂领域具备深厚的底层技术,酶产品持续进化迭代维持行业竞争力,研发人员与研发投入均领先行业,核心产品性能可媲美进口品牌,SKU数量已达800种,我们预计每年仍会新增100-150种。受益于行业高景气与广阔的国产替代空间以及公司的深厚积累,我们预计公司生物试剂业务在2022-2024年将分别营收13.8/15.1/18.0亿元。

POCT原料自产,试剂、设备一体化布局:公司2016年进入体外诊断领域,销售POCT终端试剂,2021年营收4.24亿元(-24.4%),其中新冠相关营收3.44亿元(-34%),常规业务营收0.89亿元(+104%),2018-2021年CAGR为131%。公司POCT产品开发聚焦于进口垄断的稀缺指标检测试剂,且核心原料均可自产,低成本、响应迅速、供应链安全可靠。同时抗原检测试剂盒国内获批,将带来短期弹性增量;此外公司试剂与设备一体化布局,POCT诊断设备2021年营收944万元(+267%)。

业务具备较强延展性,生物医药带来弹性空间。公司2019年成立生物医药事业部,主要业务包括药企研发试剂、mRNA疫苗/抗体药原料、疫苗CRO,2021年共营收0.97亿元,其中疫苗原料与CRO服务尚处于市场培育初期,我们认为存在较大的弹性空间;此外,公司积极进行业务横向布局,与ThermoFisher相比,平台型公司雏形已现,外加海外市场有望借助新冠产品进一步开拓,为公司进一步打开成长空间。

盈利预测与投资评级:公司非新冠业务增长迅速,新冠业务带来额外增量,因此我们预计公司2022-2024年营业收入分别为28.62亿元,25.64亿元和26.99亿元;归母净利润分别为9.50/7.95/9.58亿元;当前股价对应估值分别为33×、39×和33×。考虑到公司三大事业部的快速发展以及良好的业务延展性,首次覆盖,给予“买入”评级。

风险提示:新冠业务营收下滑;新业务拓展不及预期;市场竞争加剧等。

中心思想

诺唯赞:从分子试剂到生命科学全产业链的平台化转型

诺唯赞作为分子试剂领域的领军企业,正通过深厚的技术积累和战略性的业务拓展,逐步实现向生命科学全产业链服务平台的转型。公司凭借在酶、抗原、抗体等功能性蛋白及高分子有机材料方面的自主研发能力,已成功构建生物试剂、体外诊断和生物医药三大核心事业部,展现出强大的业务延展性和广阔的市场空间。

业绩驱动:新冠业务提供短期增量,常规业务实现高速增长

报告核心观点指出,诺唯赞的业绩增长得益于新冠疫情带来的短期增量,以及非新冠常规业务的持续高速发展。公司在分子试剂领域建立了显著优势和技术壁垒,同时积极布局POCT和生物医药等新兴领域,通过核心原料自产、差异化竞争和一体化解决方案,有效抓住国产替代和市场扩容的历史机遇。尽管新冠业务营收可能面临下滑风险,但公司常规业务的强劲增长势头和平台化发展潜力,为长期业绩增长提供了坚实基础。

主要内容

1. 从分子试剂走向生命科学全产业,业绩增长迅速

1.1. 深耕分子试剂,业务迅速扩张

- 公司发展历程与业务布局: 诺唯赞成立于2012年,以分子试剂科研市场为起点,逐步发展成为一家围绕酶、抗原、抗体等功能性蛋白及高分子有机材料进行技术研发和产品开发的生物科技企业。公司依托自主建立的关键共性技术平台,先后进入生物试剂、体外诊断业务领域,并积极进行抗体药物研发。目前,公司拥有生命科学、体外诊断、生物医药三大事业部。

- 生命科学事业部: 成立于2012年,主要业务包括生物科研试剂、高通量测序试剂和分子诊断原料,客户涵盖高校科研院所、药企研发部门、测序企业、诊断及动检企业。

- 体外诊断事业部: 成立于2016年,主要业务包括POCT终端试剂及少量POCT配套仪器,客户主要为医院端。

- 生物医药事业部: 成立于2019年,主要业务包括药企研发试剂、mRNA疫苗/抗体药原料、疫苗CRO服务,客户主要为生物制药与疫苗企业。

- 股权结构与核心团队: 公司股权集中且稳定,实际控制人为曹林、段颖夫妇,合计控制公司54.56%的股份表决权。创始团队均毕业于南京大学生物医药国家重点实验室,拥有超过10年的行业经验,截至2021年6月30日,公司拥有32项发明专利,其中超过26项来自创始团队,为持续创新提供保障。

1.2. 充分受益新冠疫情,业绩高速增长

- 新冠疫情对业绩的推动: 2020年,公司营业收入达到15.64亿元,同比增长482.92%,其中新冠相关业务贡献11.84亿元,占比约75.7%。2021年营收18.69亿元,同比增长19.44%,其中新冠相关收入11.49亿元,占比下降至61.5%。2022年Q1营收9.75亿元,同比增长80.07%,其中新冠业务营收7.6亿元(包含抗原检测试剂盒5亿元),同比增长88.3%。

- 非新冠业务的强劲增长: 2021年,公司非新冠业务营收7.19亿元,同比增长91%,2017-2021年复合年均增长率(CAGR)为59.2%。2022年Q1常规业务营收2.16亿元,同比增长56.6%。

- 盈利能力分析: 2020年归母净利润8.22亿元,同比增长3085.62%;2021年归母净利润6.78亿元,同比下降17.46%;2022年Q1归母净利润4.31亿元,同比增长28.18%。毛利率方面,2019-2021年分别为84.32%/91.46%/81.22%,2020年毛利率大幅提升主要受益于新冠业务的规模效益,2021年及2022年Q1毛利率下降主要由于核酸检测原料价格降低及毛利相对较低的抗原检测试剂盒占比增加。随着常规业务规模提升,盈利能力有望逐步修复。

2. 生物试剂:“科研、测序、诊断原料”并驾齐驱,业务拓展基石

2.1. 生物试剂景气度高,国产替代逻辑明确

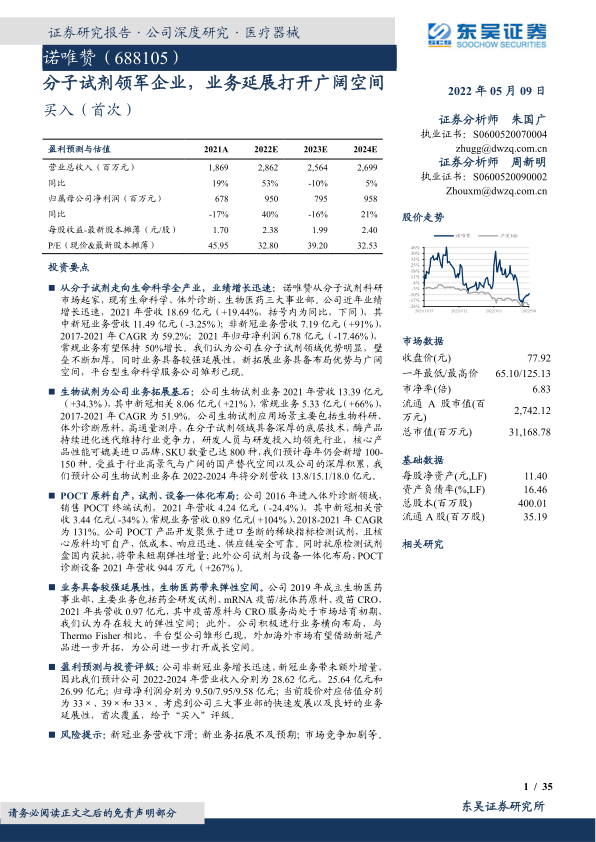

- 生物试剂的市场定位与分类: 生物试剂是生命科学研究的重要工具,产业链下游应用广泛,包括生命科学基础研究、医学研究、新药研发等,客户涵盖高校、科研院所、测序服务企业、IVD试剂生产企业等,具备“卖铲人”属性。按试剂类型划分,2019年中国科研试剂市场中分子类销售占比最高,为50.9%,蛋白类和细胞类分别占比29.4%和19.7%。

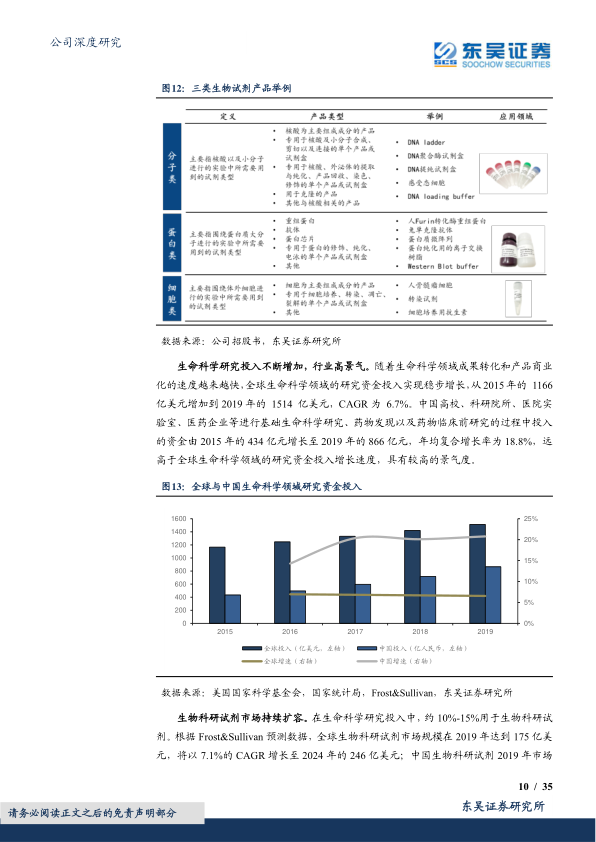

- 生命科学研究投入与市场规模: 全球生命科学领域研究资金投入稳步增长,2015-2019年CAGR为6.7%。中国生命科学领域研究资金投入增速更快,2015-2019年CAGR高达18.8%。在研究投入中,约10%-15%用于生物科研试剂。

- 全球市场: 2019年全球生物科研试剂市场规模达175亿美元,预计2024年将增长至246亿美元,CAGR为7.1%。

- 中国市场: 2019年中国生物科研试剂市场规模约136亿元,预计2024年将增长至260亿元,CAGR为13.8%,增速远快于全球。其中,分子类试剂市场规模2019年为69亿元,预计2024年将增长至124亿元,CAGR为12.3%。

- 竞争格局与国产替代: 中国生物科研试剂市场长期由进口品牌主导。2020年,赛默飞、凯杰、Takara、BioRad四家外国企业占据中国分子类试剂市场超过40%的份额,诺唯赞以约4%的市占率位列第五。在国内分子类生物试剂厂商中,诺唯赞占据相对优势地位,占比约13.7%。市场存在巨大的国产替代空间。赛默飞在中国市场营收增速放缓,也一定程度上反映了国内国产替代的趋势。

2.2. NGS 及分子诊断原料为科研以外重要应用场景,市场持续扩容

- NGS应用拓展与试剂需求: NGS(高通量测序)所用分子试剂主要为文库构建时上机测序前的DNA片段末端修饰及接头添加相关酶试剂。2021年中国基因测序市场规模约152亿元,预计2021-2026年CAGR约29.94%。根据测算,2021年用于NGS的分子类试剂市场规模约为30亿元。

- IVD原料市场与分子诊断: 分子类试剂可作为分子诊断原料供给IVD企业。2020年中国分子诊断市场规模约109亿元,预计2024年将增长至238亿元,CAGR为21.56%。IVD终端市场扩容带动原料需求增长,2020年中国IVD原料市场规模约101亿元,预计2024年将增长至200亿元,CAGR为18.63%。该市场同样由进口产品主导,2020年进口占比高达88.12%。粗略估计,2020年国内分子诊断原料市场规模约为12亿元,若考虑新冠相关原料预计在20-30亿元。

- 动物检疫市场新增量: 公司分子检测原料也供给动物检疫及畜牧企业。根据农业农村部政策及牧原股份数据估算,中国生猪养殖检疫费用约为10.5亿元,推算畜禽养殖检疫试剂市场规模约为20亿元。综合来看,公司分子试剂总市场规模预计超过150亿元。

2.3. 高速增长的基石板块,底层技术与品牌建设铸就核心竞争力

2.3.1. 基石板块高速增长

- 生物试剂业务表现: 生物试剂是公司的基石业务,2019、2020、2021年营收占比分别为88.7%、63.7%和71.7%。2020年营收9.96亿元,同比增长318.5%;2021年营收13.39亿元,同比增长34.4%。剔除新冠影响,生物试剂业务2021年营收5.33亿元,同比增长66%,2017-2021年复合增速为51.9%,预计未来仍将保持40%-50%的较高增速。

- 按应用场景划分:

- 科研用生物试剂: 2021年营收约2.87亿元,同比增长70%,2018-2020年CAGR为58.1%。

- 诊断用生物试剂: 2021年营收8.85亿元,同比增长23.6%,其中动检业务2021年营收约7800万元,处于快速增长早期。

- 高通量测序生物试剂: 2021年营收1.67亿元,同比增长50.0%,2018-2020年复合增速约37.1%。

- 按产品类别划分: 公司的qPCR、PCR和逆转录酶系列是主要疫情受益产品,2020年均有大幅增长,未来也将是公司最重要的业绩增量来源。

2.3.2. 底层技术与品牌建设铸就核心竞争力

- 酶产品先发优势与技术平台: 酶产品研发需要不断改造以适应体外使用环境,且需要海量样本验证和客户积累。诺唯赞通过蛋白质定向改造与进化平台,利用基因工程、高通量筛选等技术,已形成由上万种活性、稳定性、抗杂质干扰等性能各异的酶组成的突变酶库,实现了超过200个酶的定制开发,是内资品牌中最大的酶库,并能根据客户需求迅速开发相应酶产品。

- 研发投入与人员优势: 截至2021年底,公司研发人员扩充至652人,大幅领先于行业内其他公司。2020年研发费用投入1.26亿元,2017-2020年CAGR为68.41%,2021年进一步增长至2.3亿元,处于领先地位。截至2021年底,公司拥有中国区域有效专利80项,同样领先行业均值(43项)。持续高研发投入保障了公司的持续领先地位。

- 产品性能与SKU扩展: 诺唯赞核心产品性能可媲美进口品牌,例如Taq DNA聚合酶、逆转录酶、高保真DNA聚合酶等在各项指标上与进口品牌保持一致,甚至部分指标更优。截至2021年底,公司SKU数量已达约800种,预计每年新增100-150种,与进口品牌(如赛默飞分子类SKU约4000种)差距不断缩小。

- 品牌知名度与销售模式: 科研市场为公司业务根基,通过国际顶级期刊文献(2020年7月至2022年2月累计137篇)不断增强品牌影响力。公司采用直销模式,增强客户黏性。销售人员从2020年的452人扩充至972人,总员工数从1224人扩至约2380人。公司人均创收保持在30万元左右,随着新员工成熟有望进一步提高。

4. 生物医药:模式探索逐渐成熟,研发试剂、生产原料、疫苗 CRO 齐发展

4.1. 生命科学一脉相承,研发试剂国产替代空间广阔

- 业务拓展与产品类型: 公司生物医药事业部于2019年成立,主营业务包括研发试剂、生产原料与疫苗CRO。研发试剂产品主要包括新药研发与疫苗评价试剂(盒),如IgG定量kit、免疫检查点kit、细胞活力检测、ELISA试剂盒、新冠假病毒等。这些产品与公司生命科学业务一脉相承,可发挥公司蛋白质定向改造与进化平台、重组蛋白制备平台、高性能抗体发现平台等共性技术优势。

- 市场规模与竞争格局: 药企研发试剂通常为百万千万级大单品,毛利率有望超过90%。2020年中国生物医药企业研发投入约1748亿元,预计2020-2024年CAGR约17.7%。估算新药研发及疫苗评价试剂市场规模约为60亿元。目前市场主要由Merck、GE、Promega、PerkinElmer等国外品牌主导。诺唯赞通过与药明生物合作进入市场,2021年营收约3000-4000万元,有望实现翻倍增长。

4.2. mRNA疗法迅速发展,原料需求有望逐渐释放

- mRNA疗法应用与原料市场: mRNA疗法涵盖预防性疫苗、治疗性疫苗及治疗性药物等领域,产业发展带动原料需求增长。mRNA疫苗主要生产原料包括质粒NDA模板、一系列酶(如BsaI限制性内切酶、T7 RNA聚合酶、加帽酶、加尾酶等7种)和底物核苷酸等。酶原料占生产总成本的39.58%。

- 市场规模与竞争: 2021年全球mRNA疗法酶原料市场规模约52.2亿美元,中国市场规模约10.2亿人民币,预计2021-2025年CAGR高达70.9%。国内主要供应商为近岸蛋白与诺唯赞。

- 下游管线与市场准入: 截至2021年12月,中国mRNA疫苗在研管线共有31条,其中新冠mRNA疫苗进展最快,有7款处于临床阶段。诺唯赞已为国内7家新冠mRNA疫苗研发企业提供小批量原料酶,2021年营收约2000万元。公司全能核酸酶于2021年12月通过美国FDA DMF II类备案,获得美国市场准入资格。随着国内外mRNA疗法管线推进,公司原料酶有较大成长空间。

4.3. 疫苗CRO:新兴市场持续扩容,助力疫苗一体化解决方案

- 疫苗CRO业务与优势: 公司疫苗CRO业务主要为疫苗研发企业提供临床试验过程中的免疫原性检测服务,包括体液/细胞免疫检测、临床前动物实验等。该市场处于培育初期,诺唯赞凭借成熟的单细胞分选与检测技术平台、与江苏省疾控中心的深入合作关系,以及提供疫苗研发试剂构建一体化服务体系的优势,有望抢占先机。

- 市场规模与项目进展: 疫苗免疫原性评价服务按照病例数定价,体液免疫收费约5000-6000元/例,细胞免疫约12000元/例。估算临床I期、II期项目营收约500-1000万元,三期项目有望贡献数千万元。在新冠mRNA疫苗领域,公司已为康希诺一期、斯微生物二期、沃森生物三期临床提供检测服务,2021年营收约4000万元。公司已开始提供非新冠疫苗检测服务,项目积累有望带来持续增长。

总结

诺唯赞正从分子试剂的深耕者向生命科学全产业链的平台型企业迈进。公司在生物试剂领域拥有深厚的技术壁垒和市场优势,通过蛋白质定向改造与进化平台、高研发投入和不断扩充的SKU,巩固了其在国产替代浪潮中的领先地位。同时,公司战略性地将业务拓展至POCT和生物医药领域,通过核心原料自产、差异化竞争和一体化解决方案,有效抓住了市场扩容和新兴技术发展的机遇。尽管新冠业务营收可能面临波动,但公司非新冠常规业务的强劲增长势头,以及在研发试剂、mRNA疗法原料和疫苗CRO等新兴业务上的布局,为公司打开了广阔的长期增长空间。诺唯赞的平台化发展雏形已现,未来有望持续受益于生命科学领域的景气上行和国产替代趋势。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送