-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

原油周报:伊以冲突全面停火,国际油价大幅回落

原油周报:伊以冲突全面停火,国际油价大幅回落

-

下载次数:

1543 次

-

发布机构:

东吴证券股份有限公司

-

发布日期:

2025-06-29

-

页数:

56页

【美国原油】

1)原油价格:原油价格:本周Brent/WTI原油期货周均价分别68.4/65.7美元/桶,较上周分别-8.1/-8.5美元/桶。

2)原油库存:美国原油总库存、商业原油库存、战略原油库存、库欣原油库存分别8.2/4.2/4.0/0.2亿桶,环比-560/-584/+24/-46万桶。

3)原油产量:美国原油产量为1344万桶/天,环比0万桶/天。美国活跃原油钻机本周432台,环比-6台。美国活跃压裂车队本周182部,环比0部。

4)原油需求:美国炼厂原油加工量为1699万桶/天,环比+13万桶/天;美国炼厂原油开工率为94.7%,环比+1.5pct。

5)原油进出口量:美国原油进口量、出口量、净进口量为594/427/167万桶/天,环比+44/-9/+53万桶/天。

【美国成品油】

1)成品油价格和价差:美国汽油、柴油、航煤周均价分别89/97/89美元/桶,环比-5.9/-6.4/-5.1美元/桶;与原油价差分别20/28/19美元/桶,环比+0.4/-0.1/+1.1美元/桶。

2)成品油库存:美国汽油、柴油、航空煤油库存分别2.3/1.1/0.4亿桶,环比-208/-407/+9万桶。

3)成品油产量:美国汽油、柴油、航空煤油产量分别1011/479/196万桶/天,环比+1/-19/0万桶/天。

4)成品油需求:美国汽油、柴油、航空煤油消费量分别969/379/171万桶/天,环比+39/+5/-11万桶/天。

5)成品油进出口:①美国汽油进口量、出口量、净出口量分别25/76/52万桶/天,环比+17/-4/-21万桶/天。②美国柴油进口量、出口量、净出口量分别7/165/158万桶/天,环比-8/+34/+42万桶/天。③美国航空煤油进口量、出口量、净出口量分别1/26/25万桶/天,环比-20/+4/+24万桶/天。

【相关上市公司】推荐:中国海油/中国海洋石油(600938.SH/0883.HK)、中国石油/中国石油股份(601857.SH/0857.HK)、中国石化/中国石油化工股份(600028.SH/0386.HK)、中海油服(601808.SH)、海油工程(600583.SH)、海油发展(600968.SH);建议关注:石化油服/中石化油服(600871.SH/1033.HK)、中油工程(600339.SH)、石化机械(000852.SZ)。

【风险提示】1)地缘政治因素对油价出现大幅度的干扰。2)宏观经济增速严重下滑,导致需求端严重不振。3)新能源加大替代传统石油需求的风险。4)OPEC+联盟修改石油供应计划的风险。5)美国解除对伊朗制裁,伊朗原油快速回归市场的风险。6)美国对页岩油生产环保、融资等政策调整的风险。7)全球2050净零排放政策调整的风险。

中心思想

本报告对原油及成品油市场进行了全面的周度数据跟踪和分析,旨在为投资者提供及时、准确的市场信息和投资建议。

市场价格走势分析

- 原油价格大幅回落: 报告指出,受伊以冲突全面停火影响,国际油价大幅回落,Brent和WTI原油期货周均价均显著下降。

- 成品油价格跟随下跌: 美国汽油、柴油、航煤周均价也均有所下降,但与原油价差有所分化,汽油价差扩大,柴油价差略有收窄,航煤价差扩大。

库存与供需动态

- 美国原油库存下降: 美国原油总库存和商业原油库存均有所下降,但战略原油库存略有增加。

- 炼厂开工率提升: 美国炼厂原油加工量和开工率均有所提升,表明需求端有所改善。

主要内容

1. 原油周度数据简报

本部分主要罗列了原油市场的关键数据,为后续分析提供基础。

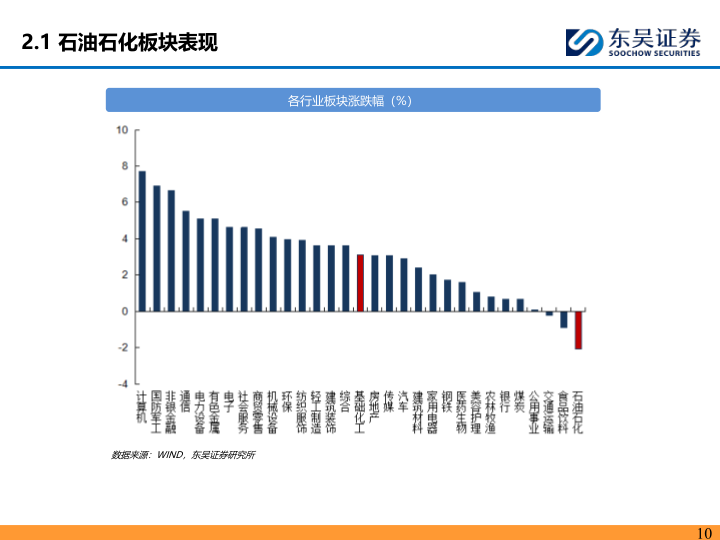

2. 本周石油石化板块行情回顾

2.1 石油石化板块表现

- 板块整体表现: 报告分析了石油石化板块及细分行业的涨跌幅,并与沪深300指数进行对比,评估板块的整体市场表现。

- 细分行业表现差异: 详细展示了石油石化板块内各细分行业的涨跌幅情况,揭示了不同细分行业的投资机会和风险。

2.2 板块上市公司表现

- 个股涨跌幅分析: 报告列出了上游板块主要上市公司的涨跌幅数据,为投资者提供了个股选择的参考。

- 公司估值表: 提供了主要上市公司的估值数据,包括市值、净利润、PE等指标,帮助投资者进行价值评估。

3. 原油板块数据追踪

3.1 原油价格

- 价格走势分析: 追踪了Brent、WTI、Urals、ESPO等不同原油的价格走势及价差,分析了影响价格变动的因素。

- 影响因素分析: 分析了美元指数、铜价等宏观经济指标与原油价格的关系,探讨了宏观因素对油价的影响。

3.2 原油库存

- 库存数据跟踪: 详细跟踪了美国原油总库存、商业原油库存、战略原油库存、库欣地区原油库存等数据,分析了库存变化对油价的影响。

- 库存与油价相关性: 分析了美国商业原油库存与油价的相关性,以及周度去库速度与布油涨跌幅的关系。

3.3 原油供给

- 产量数据跟踪: 跟踪了美国原油产量数据,分析了产量变化对市场供需的影响。

- 钻机与压裂车队数据: 跟踪了美国原油钻机数和压裂车队数,分析了供给端的变化趋势。

3.4 原油需求

- 炼厂加工量: 跟踪了美国炼厂原油加工量和开工率,分析了需求端的变化趋势。

- 山东炼厂开工率: 跟踪了山东炼厂开工率,作为中国地方炼厂需求的一个参考指标。

3.5 原油进出口

- 进出口数据跟踪: 跟踪了美国原油进口量、出口量及净进口量,分析了贸易流向对市场的影响。

- 原油及石油产品进出口: 综合分析了原油及石油产品的进出口情况,更全面地评估市场供需。

4. 成品油板块数据追踪

4.1 成品油价格

- 价格走势分析: 追踪了国内及国际市场汽油、柴油、航煤的价格走势及与原油的价差,分析了成品油市场的盈利情况。

- 批发零售价差: 分析了国内汽油和柴油的批发零售价差,评估了渠道利润空间。

4.2 成品油库存

- 库存数据跟踪: 跟踪了美国及新加坡的汽油、柴油、航空煤油库存数据,分析了库存变化对价格的影响。

4.3 成品油供给

- 产量数据跟踪: 跟踪了美国汽油、柴油、航空煤油的产量数据,分析了供给端的变化趋势。

4.4 成品油需求

- 消费量数据跟踪: 跟踪了美国汽油、柴油、航空煤油的消费量数据,以及美国旅客机场安检数,分析了需求端的变化趋势。

4.5 成品油进出口

- 进出口数据跟踪: 跟踪了美国汽油、柴油、航空煤油的进出口情况,分析了贸易流向对市场的影响。

5. 油服板块数据追踪

- 钻井平台日费: 跟踪了自升式和半潜式钻井平台行业平均日费,反映了油服市场的景气度。

6. 风险提示

- 风险因素提示: 提示了地缘政治、宏观经济、新能源替代、OPEC+政策、伊朗制裁、页岩油政策、净零排放政策等可能影响油价的风险因素。

总结

本周原油市场受伊以冲突缓和影响,国际油价大幅回落。美国原油库存下降,炼厂开工率提升,但仍需关注地缘政治、宏观经济等多种风险因素。建议投资者密切关注市场动态,谨慎决策。

-

医药生物行业跟踪周报:2026版基药目录调整在即,利好拟纳入目录的中药标的

-

医药生物行业跟踪周报:FDA创新药审评政策再松绑,利好创新药板块

-

泰格医药:临床CRO龙头,扬帆启航新征程

-

医药生物行业跟踪周报:分子胶海外风起,国内管线蓄势破局

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送