-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

器械流通板块稳定较快增长,受益于新一轮招标采购落地

器械流通板块稳定较快增长,受益于新一轮招标采购落地

-

下载次数:

1709 次

-

发布机构:

国开证券有限责任公司

-

发布日期:

2017-02-04

-

页数:

5页

中心思想

药品纯销与GPO业务双轮驱动

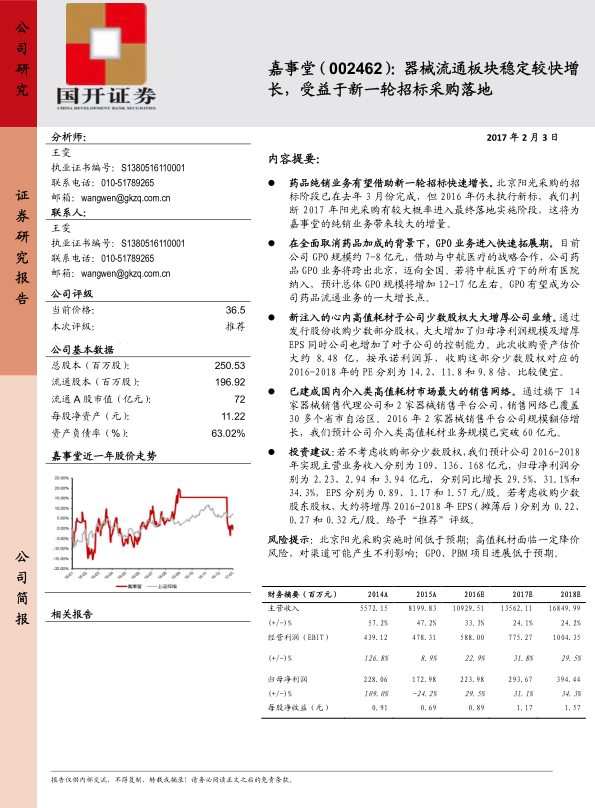

本报告的核心观点在于嘉事堂凭借新一轮招标采购的落地和GPO业务的快速拓展,有望实现药品流通业务的稳定增长。同时,新注入的心内高值耗材子公司少数股权将显著增厚公司业绩,已建成的国内介入类高值耗材市场销售网络也将持续贡献收入。

投资建议与风险提示

报告给予嘉事堂“推荐”评级,并预测公司未来几年的营收和净利润将保持较快增长。但同时也提示了北京阳光采购实施时间低于预期、高值耗材面临降价风险以及GPO、PBM项目进展低于预期等风险因素。

主要内容

内容提要

- 药品纯销业务: 借助新一轮招标快速增长,预计2017年北京阳光采购落地将带来较大增量。

- GPO业务: 在全面取消药品加成的背景下,GPO业务进入快速拓展期,与中航医疗的战略合作将推动GPO业务迈向全国,预计总体GPO规模将增加12-17亿左右。

- 高值耗材业务: 新注入的心内高值耗材子公司少数股权大大增厚公司业绩,通过发行股份收购少数部分股权,增加了归母净利润规模及增厚EPS同时公司也增加了对子公司的控制能力。

- 销售网络: 已建成国内介入类高值耗材市场最大的销售网络,覆盖30多个省市自治区,预计公司介入类高值耗材业务规模已突破60亿元。

- 投资建议: 预计公司2016-2018年主营业务收入和归母净利润将分别同比增长,给予“推荐”评级。

公司简报

- 药品纯销业务增长: 北京阳光采购的落地实施有望推动公司药品纯销业务快速增长,西药、低价药中标品规大幅提升。

- GPO业务拓展: GPO业务进入快速拓展期,已成为首钢、中航等集团旗下医疗机构药品耗材的唯一主供应商,并借助与中航医疗的战略合作,将GPO业务拓展至全国。

- 高值耗材子公司股权收购: 公司拟收购12个器械控股公司剩余部分少数股东股权,预计将增厚公司EPS。

- 高值耗材销售网络: 公司以心脏介入高值耗材为主营业务,已建成国内介入类高值耗材市场最大的销售网络,覆盖多个省市自治区。

- PBM业务落地: PBM业务开始落地,与人寿合作的PBM项目已在蚌埠市实施,并探索在鄂州开展合作。

- 物流中心建设: 借助GPO、PBM以及高值耗材流通等创新业务,公司物流中心已走出北京,在全国建有7家专业医药物流中心。

- 投资建议: 公司药品批发业务有望受益于北京新一轮阳光采购的落地实施,高值耗材业务方面,近期收购少数股东股权的12家子公司2017-2019年合计承诺利润年均增速均在20%以上,且增发价41.3元/股,目前价格处于倒挂状态。

后附:预测资产负债表、利润表、现金流量表

- 提供了公司2014A、2015A、2016E、2017E、2018E的预测资产负债表、利润表和现金流量表,包括主营收入、经营利润、归母净利润、每股净收益等关键财务指标。

总结

本研究报告对嘉事堂进行了深入分析,认为公司在药品纯销、GPO业务和高值耗材领域具备较强的增长潜力。新一轮招标采购的落地、GPO业务的全国拓展以及高值耗材子公司股权收购将成为公司业绩增长的重要驱动力。报告给予“推荐”评级,并提示了相关风险。总体而言,嘉事堂在医药流通领域具备较好的发展前景。

-

医药生物行业周报:ADA会议即将召开,关注相关产业链

-

医药生物行业周报:提振消费专项方案发布,消费医疗有望修复

-

二季度利润端增速略低于预期,高值耗材业务继续保持较快增长

-

重组完成后区域龙头起航,创新业务预计也将突破发展

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送