-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

重组完成后区域龙头起航,创新业务预计也将突破发展

重组完成后区域龙头起航,创新业务预计也将突破发展

-

下载次数:

2878 次

-

发布机构:

国开证券有限责任公司

-

发布日期:

2017-05-15

-

页数:

22页

中心思想

重组驱动区域龙头地位确立

国药股份即将完成的重大资产重组和再融资是公司发展的里程碑事件,旨在解决同业竞争问题,并将公司打造为国药集团旗下在北京地区唯一的医药商业分销平台。重组完成后,公司在北京的医药商业业务规模预计将突破250亿元,市场份额显著提升,有望成为北京医药商业的龙头企业之一,并在新一轮阳光采购和“两票制”政策下获得更大的市场份额提升空间。

创新业务与股东资源赋能未来增长

公司作为国药集团内混改试点单位之一,在强大的股东资源背景下,未来发展有望提速。预计在集团整体战略下,公司将加快创新业务拓展,特别是在器械耗材配送、诊断试剂以及新特药代理等领域。此外,“两票制”政策下,公司与国药控股之间的采购不计为一票,将进一步凸显其品种优势。公司深耕多年的麻精药业务也将随着资金瓶颈的打开,在品种拓展、二级分销及整个产业链上加速发展。

主要内容

公司概况与业绩表现

战略重组与业务结构优化

国药股份作为中国医药集团旗下的四级控股子公司,通过重大资产重组,将国药集团在北京的医药分销业务注入上市公司,旨在解决同业竞争问题,并确立其作为国药集团旗下北京医药商业唯一分销平台的地位。重组前,公司主营麻醉药品及第一类精神药品的全国一级分销、普通药品的北京地区分销以及创新医疗业务。2016年,公司母公司实现收入127.6亿元,净利润5.32亿元。公司旗下子公司及参股公司还涉及工业、仓储物流、口腔产品代理等特色业务,其中宜昌人福对公司利润贡献最大,占比达21%。

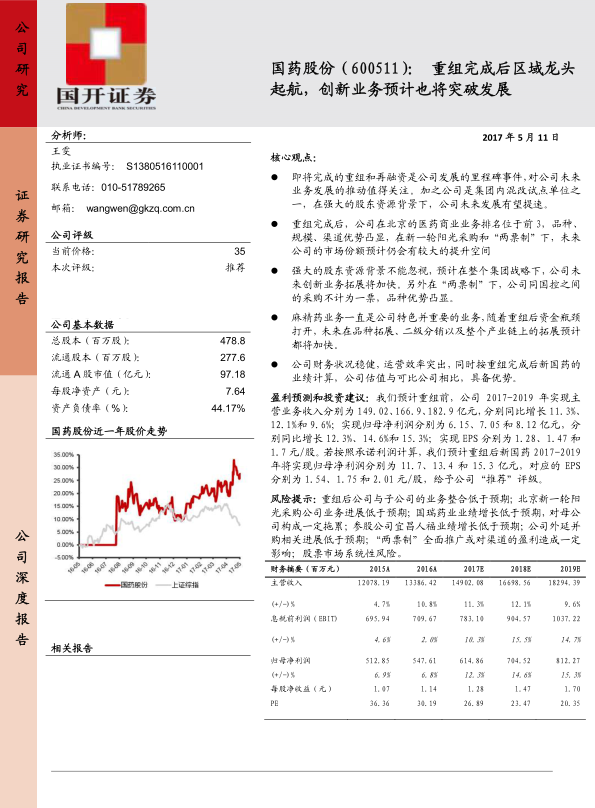

2016年业绩分析与业务构成

2016年,公司实现主营业务收入133.86亿元,同比增长10.83%;归母净利润5.48亿元,同比增长6.78%。医药商业(含麻药及普药销售)是公司收入的主要来源,占比高达97%,销售规模135亿元,同比增长11.39%,毛利率稳定在7.09%,毛利贡献占比88.6%。工业业务(国瑞药业)收入约2.89亿元,同比下降10.45%,毛利率21.24%,毛利占比5.7%,因招标降价、限抗等因素拖累公司整体业绩。仓储物流业务收入约1.89亿元,同比增长12.59%,毛利率33.06%,毛利占比5.8%,保持稳定增长。

公司亮点与发展潜力

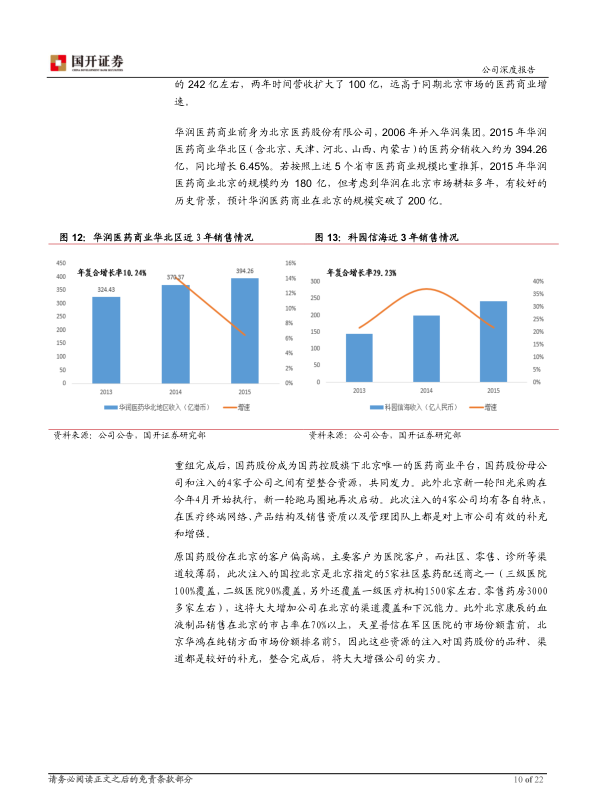

北京商业龙头地位与市场拓展空间

重组完成后,国药股份在北京的医药商业规模预计将突破250亿元,占2016年北京医药商业流通规模的约16.7%,使其成为北京市医药商业的龙头企业之一。此次注入的四家商业公司(国控北京、北京康辰、北京华鸿、天星普信)2015年合计营收约197亿元,收购价格对应2015年净利润的PE在12-19倍之间,显示收购价格合理。配套融资将用于医院供应链延伸、社区医院药房托管、冷链物流系统建设和信息化系统建设,有望提升公司服务能力和基层终端覆盖。尽管已成为龙头,但与福建等已执行“两票制”省份的商业集中度(CR5>65%)相比,北京市场仍有较大提升空间。

强大的股东资源与创新业务机遇

国药股份的控股股东国药控股持有公司55.38%的股权,是中国最大的医药商业公司,2015年商业收入规模接近2800亿元,占全国医药商品销售总额的近17%。随着同业竞争的解除,国药股份将与国药控股在传统医药商业、器械耗材配送、麻药分销、新特药代理等方面进行更紧密合作。国药控股正大力推动营销转型,发展代理业务和提升医院增值服务(如器械、诊断试剂配送),国药股份有望作为其战略在北京的落地实施者。在“两票制”背景下,国药控股强大的全国分销网络(覆盖31个省市自治区,1.4万家医院,8万家零售药店)将赋予国药股份显著的品种优势,且与国控及其子公司之间的采购不计为“一票”。

麻精药业务的深耕与拓展潜力

国药股份是全国仅有的三家麻醉药品及第一类精神药品一级分销商之一,占据约80%的市场份额。该业务毛利率较高,是公司特色和重要业务。公司还参股宜昌人福(20%)和青海制药(47.1%)两家麻精药生产企业。2015年,受监管的麻醉药品和精神药品在样本医院的销售额约20亿元,而整体精麻类药品样本医院同期销售额约72亿元,我国整体麻精类药品市场规模约300亿元。这表明公司在二类精神药品、全/局麻药、肌松药以及二级分销市场仍有广阔的拓展空间。随着资金瓶颈的打开,公司有望加快在麻精药二级分销市场布局,并向上游参股生产企业、向下游二级分销商和非管制麻精药品分销产业链延伸。

优良的运营能力与外延并购展望

公司财务状况稳健,运营效率突出。2016年净资产收益率(ROE)为16.72%,应收账款周转天数约65天,营业周期99天,均优于行业平均水平。公司负债率较低,现金流充沛,具备较大的外延拓展潜力。随着同业竞争解除和资金瓶颈打开,公司未来并购有望加快,重点方向包括麻精药领域、北京区域医药商业整合以及器械、诊断试剂等创新业务。作为国企混改试点单位,公司有望适时推出股权激励计划。

盈利预测与估值分析

基于北京新一轮阳光采购、调拨业务控制、麻精药业务加速增长以及投资收益稳定等假设,预计重组前公司2017-2019年归母净利润分别为6.15亿、7.05亿和8.12亿元。若按承诺利润计算,重组后新国药2017-2019年归母净利润将分别达到11.7亿、13.4亿和15.3亿元,对应EPS分别为1.54、1.75和2.01元/股。按2017年5月10日收盘价计算,重组完成后公司市值约264亿元,对应2017-2019年动态市盈率分别为22.5、19.8、17.2倍。与申万医药商业板块TTM估值27.8倍及可比公司相比,公司估值处于行业偏低水平,具备一定优势。

总结

国药股份通过重大资产重组,成功解决了同业竞争问题,并确立了其在北京医药商业市场的龙头地位。重组不仅显著提升了公司的业务规模和市场份额,还通过配套融资增强了其在供应链延伸、药房托管和冷链物流等方面的服务能力。凭借国药控股强大的股东资源和“两票制”政策下的品种优势,公司在传统医药商业、麻精药业务以及器械、诊断试剂等创新业务领域均展现出巨大的增长潜力。公司稳健的财务状况和优良的运营效率为其未来的外延并购和股权激励计划提供了坚实基础。综合来看,国药股份在完成重组后的估值具备优势,未来发展前景广阔,值得关注。

-

医药生物行业周报:ADA会议即将召开,关注相关产业链

-

医药生物行业周报:提振消费专项方案发布,消费医疗有望修复

-

二季度利润端增速略低于预期,高值耗材业务继续保持较快增长

-

预计器械业务拓展超预期带来业绩大幅增长

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送