-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

国企混改初见成效,大品牌大品种战略有望持续兑现

国企混改初见成效,大品牌大品种战略有望持续兑现

-

下载次数:

1360 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2023-06-24

-

页数:

21页

康恩贝(600572)

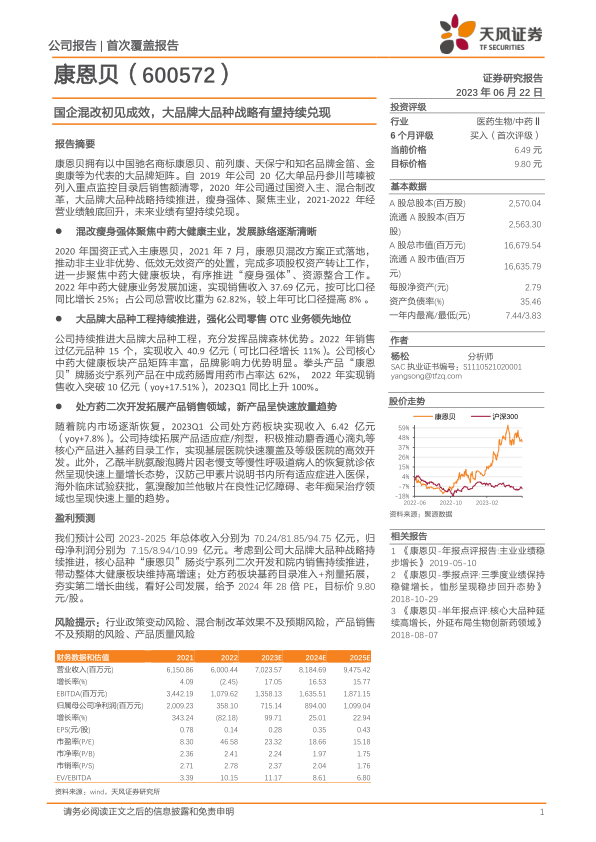

康恩贝拥有以中国驰名商标康恩贝、前列康、天保宁和知名品牌金笛、金奥康等为代表的大品牌矩阵。 自 2019 年公司 20 亿大单品丹参川芎嗪被列入重点监控目录后销售额清零, 2020 年公司通过国资入主、混合制改革,大品牌大品种战略持续推进, 瘦身强体、聚焦主业, 2021-2022 年经营业绩触底回升,未来业绩有望持续兑现。

混改瘦身强体聚焦中药大健康主业,发展脉络逐渐清晰

2020 年国资正式入主康恩贝, 2021 年 7 月,康恩贝混改方案正式落地,推动非主业非优势、低效无效资产的处置, 完成多项股权资产转让工作,进一步聚焦中药大健康板块, 有序推进“瘦身强体”、资源整合工作。2022 年中药大健康业务发展加速,实现销售收入 37.69 亿元,按可比口径同比增长 25%;占公司总营收比重为 62.82%,较上年可比口径提高 8% 。

大品牌大品种工程持续推进,强化公司零售 OTC 业务领先地位

公司持续推进大品牌大品种工程,充分发挥品牌森林优势。 2022 年销售过亿元品种 15 个,实现收入 40.9 亿元(可比口径增长 11%)。 公司核心中药大健康板块产品矩阵丰富,品牌影响力优势明显。拳头产品“康恩贝”牌肠炎宁系列产品在中成药肠胃用药市占率达 62%, 2022 年实现销售收入突破 10 亿元(yoy+17.51%), 2023Q1 同比上升 100%。

处方药二次开发拓展产品销售领域, 新产品呈快速放量趋势

随着院内市场逐渐恢复, 2023Q1 公司处方药板块实现收入 6.42 亿元(yoy+7.8%)。 公司持续拓展产品适应症/剂型,积极推动麝香通心滴丸等核心产品进入基药目录工作,实现基层医院快速覆盖及等级医院的高效开发。此外,乙酰半胱氨酸泡腾片因老慢支等慢性呼吸道病人的恢复就诊依然呈现快速上量增长态势,汉防己甲素片说明书内所有适应症进入医保,海外临床试验获批,氢溴酸加兰他敏片在良性记忆障碍、老年痴呆治疗领域也呈现快速上量的趋势。

盈利预测

我们预计公司 2023-2025 年总体收入分别为 70.24/81.85/94.75 亿元, 归母净利润分别为 7.15/8.94/10.99 亿元。考虑到公司大品牌大品种战略持续推进, 核心品种“康恩贝”肠炎宁系列二次开发和院内销售持续推进,带动整体大健康板块维持高增速;处方药板块基药目录准入+剂量拓展,夯实第二增长曲线, 看好公司发展,给予 2024 年 28 倍 PE,目标价 9.80元/股。

风险提示: 行业政策变动风险、 混合制改革效果不及预期风险, 产品销售不及预期的风险、产品质量风险

中心思想

混改驱动下的战略转型与业绩复苏

康恩贝(600572)在经历核心大单品丹参川芎嗪销售额清零的冲击后,通过国资入主和混合所有制改革(混改),成功推动了“瘦身强体”和资源整合,实现了业务聚焦中药大健康主业。公司剥离非主业资产,优化股权结构,并实施股权激励计划,有效激发了企业活力和增长决心。这些改革措施使得公司业绩触底回升,2023年第一季度营收和归母净利润均实现显著增长,预示着公司已进入新的上升周期。

大品牌大品种战略的持续兑现

公司坚定不移地推进“大品牌大品种”战略,充分发挥其在消化系统、呼吸系统、心脑血管及泌尿系统等治疗领域的品牌优势。核心产品如“康恩贝”肠炎宁系列销售额首次突破10亿元,并在零售市场占据领先地位;“金笛”复方鱼腥草合剂和“前列康”普乐安系列也通过二次开发和营销模式创新,保持了强劲的增长势头。此外,处方药板块的“金艾康”汉防己甲素片、“至心砃”麝香通心滴丸等品种也展现出巨大的市场潜力,共同构筑了公司未来业绩持续兑现的坚实基础。

主要内容

国企混改与资产优化,激发企业新活力

康恩贝作为浙江省内规模最大的中药企业,在2019年其20亿级大单品丹参川芎嗪注射液被列入国家重点监控目录并销售额清零后,面临巨大挑战。2020年,浙江省国贸集团旗下浙江省中医药健康产业集团有限公司入主康恩贝,成为实际控制人,并于2021年7月正式落地混合所有制改革方案。此次混改旨在推动非主业、非优势、低效无效资产的处置,实现“瘦身强体”和资源整合。

截至2022年底,公司已完成多项股权资产转让工作,包括珍视明公司42%股权(获取16.8亿元资金)、兰信小贷公司30%股权、迪耳药业25%股权等,并于2023年3月公开挂牌转让珍视明公司7.84%股权,预计进一步获取2.90亿元资金,基本消化了历史不利因素。同时,公司借助省国资平台,完成了对省国贸集团体系内中医药大学饮片公司66%股权和奥托康科技公司100%股权的收购,并认购英特集团4亿元非公开发行股票,有效消除了同业竞争,强化了产业协同。

为彰显增长决心,公司于2022年9月推出股票期权激励计划,向537名核心骨干授予6247.5万股股票期权,行权价格为4.13元/股。2022年度公司业绩已满足首期行权考核指标,体现了混改在机制创新和激励方面的初步成效,为公司高质量发展注入了新动力。

业绩触底回升,核心业务结构持续优化

在混改和战略聚焦的推动下,康恩贝的经营业绩触底回升,并进入上升期。2022年,公司实现营业收入60亿元,按可比口径同比增长9.30%;归属于母公司净利润3.58亿元,同比下降82.25%,但剔除非经常性损益和计提减值准备后,扣非归母净利润达5.23亿元,同比增长26.3%。2023年第一季度,公司业绩加速增长,实现营业收入21.31亿元,同比增长25.27%;归属于上市公司股东的净利润2.84亿元,同比增长175.17%,实现了经营规模和效益的双提升。

公司业务结构持续优化,核心中药大健康板块的贡献显著提升。2022年,中药大健康业务实现销售收入37.69亿元,按可比口径同比增长25%,占公司总营收比重达62.82%,较上年提高8个百分点。2023年第一季度,该板块营收进一步增至14.44亿元,同比增长41%,占总营收比重升至67.78%。

从各业务板块来看,2022年非处方药业务营收20.40亿元(可比口径yoy+7.61%),2023Q1营收9.67亿元(yoy+55.60%);健康消费品业务营收4.78亿元(可比口径yoy+24.64%),2023Q1营收1.48亿元(yoy+33.90%);处方药业务营收20.41亿元(可比口径yoy+8.07%),2023Q1营收6.42亿元(yoy+7.90%);中药饮片业务营收5.36亿元(yoy+22.46%),2023Q1营收1.47亿元(yoy+23.80%)。

尽管2020-2022年公司整体毛利率有所下降,从65.43%降至59.30%,但通过对重点产品的深度技术开发和内外资源整合,2023Q1整体毛利率已回升至65.59%。同时,公司持续优化费用结构,三费费用率(管理、销售、研发)从2018年的59.49%降至2022年的46.28%,经营效率显著提升。研发投入持续加大,2022年达2.63亿元,同比增长32%(可比口径),并取得了多项创新药和仿制药的临床及生产批件。

非处方药:核心品种表现强劲,零售市场地位稳固

康恩贝在中药大健康板块持续加大品牌建设,多元化推动主业发展。公司产品矩阵丰富,在消化系统、呼吸系统、心脑血管及泌尿系统等治疗领域具有显著优势。

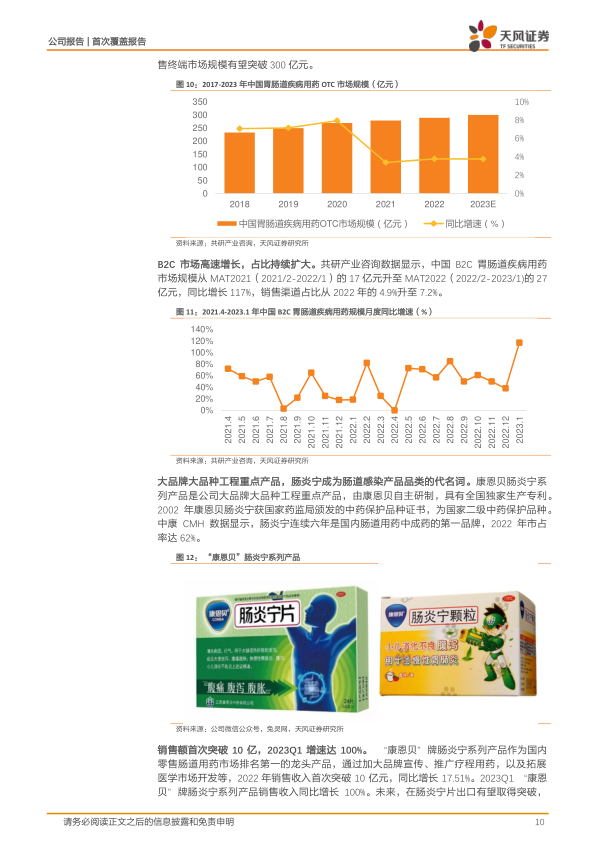

在非处方药领域,公司积极推动“大品牌大品种”工程,强化零售端中药OTC领先地位。 “康恩贝”肠炎宁系列产品作为国内肠道用药中成药的龙头,连续六年位居第一品牌,2022年市占率达62%。该产品销售额于2022年首次突破10亿元,同比增长17.51%,2023年第一季度更是实现100%的同比增长。公司通过加大品牌宣传、推广疗程用药、拓展医学市场开发以及与阿里健康、美团、饿了么等新零售平台合作,持续拓展B2C渠道。此外,肠炎宁颗粒剂型二次开发顺利,2022年销售收入过亿元,同比增长近90%,2023年第一季度同比增长110%,进入高增长通道。

“金笛”复方鱼腥草合剂作为清热解毒中成药知名品牌,2022年销售重回增长通道,实现销售收入超3亿元,同比增长近8%,2023年第一季度增速进一步提高至45%。该产品已进入多个省市的新冠感染临床治疗或居家用药指南,并推出6支装“小金笛”拓展儿童用药人群。

“前列康”普乐安系列作为前列腺用药的优势品种,通过30余年的发展已建立高市场占有率。公司正加速其在电商平台的推广,定位逐渐从疾病治疗转向自我保健,并打造“康康慢友圈”慢病数字管理平台,推动营销模式创新。前列康在《良性前列腺增生症中西医融合药物治疗专家共识》中多处被纳入,疗效得到专家认可。凭借强大的产品力和市场认知度,前列康自2019年以来逐步提价,平均提价幅度达30%,2022年初日消费价达4.2元。

健康消费品:数字化营销与品牌重塑,拓展增长空间

健康消费品事业部专注于D2C数字化营销模式,连续多年保持高增长。2022年,康恩贝保健食品实现销售收入近5亿元,同比增长近30%,其中维生素C系列产品销售规模超亿元,在互联网平台相关类目中长期位居第一。公司通过线上线下相结合的方式,积极拓展高速商贸、糖酒集团等线下网点,拓宽销售渠道。

公司还启动了老字号品牌唤醒计划,围绕持有的第五类(药品、保健品)“宝芝林”商标,重点开发中老年滋补品、心脑血管、舒筋健腰、跌打损伤等类别产品,以巩固健康消费品软实力。未来,公司计划寻找规模化的老字号中药企业进行并购整合,进一步拓展健康消费品板块。

处方药:多元化增长驱动,市场潜力逐步释放

在其他板块中,处方药业务稳步增长,原料药资源整合完成。随着国内医院市场逐步恢复常态,处方药板块的增长驱动模型呈现多元化。

“金艾康”汉防己甲素片在治疗肺纤维化、类风湿痛、关节痛等疾病方面疗效明确,2022年1月1日起医保支付范围扩大至说明书所有适应症。据米内网数据,公司生产的汉防己甲素片在口服抗炎镇痛类药物中市占率约80%,位居第一。此外,该产品已获得美国FDA临床试验许可,并在澳大利亚开展I/IIa期临床试验,未来有望成为欧美市场的独家药品供应商。

“至心砃”麝香通心滴丸是公司的独家中成药产品,也是国内首个具有改善冠脉血流速度影像学证据的心血管中成药。截至2023年6月,该产品已累计发表学术论文160多篇(其中SCI文章21篇),并列入18部专家共识和指南推荐用药。鉴于其较高的市场地位,该产品有望进入新一版基药目录,从而借助三甲医院影响力,全面覆盖基层市场,成为心血管领域的特色中药大品种。

“金康速力”乙酰半胱氨酸泡腾片是公司在呼吸领域的重要处方药,于2020年调入国家医保目录,并被列入《新冠病毒感染者居家治疗常用药参考表》。2022年,该产品实现销售收入近3亿元,同比增长约40%。2022年11月,公司乙酰半胱氨酸颗粒获药品注册证书,进一步完善了在乙酰半胱氨酸市场的布局,并有望在防疫中发挥更大作用。

“金康灵力”氢溴酸加兰他敏片布局老年痴呆领域,有望实现快速放量。随着全球人口老龄化,阿尔茨海默症患者数量快速上升,但有效治疗药物稀缺。该产品作为植物来源的化学药,主要用于治疗轻度到中度阿尔茨海默型痴呆症状。米内网数据显示,中国加兰他敏市场爆发式增长,口服剂型从2020年的960万元增至2022年的4058万元。“金康灵力”氢溴酸加兰他敏片2022年城市样本医药销售额达3349万元,在口服剂型市占率超80%,以其高效低毒的优势成为主流药物,有望随人口老龄化进程加速增长。

原料药:全球市场地位稳固,完成资源整合

在供给侧改革和环保监管趋严的背景下,原料药行业落后产能逐步退出,优势企业转型升级。康恩贝生产的硫酸阿米卡星、盐酸大观霉素、硫酸大观霉素、阿奇霉素、克拉霉素等产品在全球市场具有突出地位,2019年全球市占率已达30%以上。2022年,受需求萎缩和国际大环境影响,化学原料药实现销售收入6.05亿元,同比下降6.59%。

为解决省国贸集团下属奥托康制药集团与康恩贝存在的同业竞争问题,公司于2022年9月完成奥托康科技公司100%股权收购。奥托康制药集团已承诺将于2023年7月1日前停止相关药品生产经营活动,标志着公司化学药业务资源整合工作的完成。

财务表现预测与增长驱动因素

基于公司混合制改革的深入、“瘦身强体”工作的推进以及“大品牌大品种”工程的持续实施,康恩贝聚焦中药大健康主业,预计未来业绩将持续增长。

在盈利预测方面,我们预计公司2023-2025年总体收入分别为70.24亿元、81.85亿元和94.75亿元,同比增长率分别为17.05%、16.53%和15.77%。归属于上市公司股东的净利润预计分别为7.15亿元、8.94亿元和10.99亿元,对应的每股收益(EPS)分别为0.28元、0.35元和0.43元。

分板块来看,非处方药板块受益于核心品种肠炎宁系列的高增长和渠道拓展,预计2023-2025年收入增速分别为23.05%、19.33%和18.01%。健康消费品板块凭借D2C数字化营销和品牌重塑,预计收入增速分别为25.43%、22.02%和20.77%。处方药板块随着院内市场恢复和产品适应症拓展,预计收入增速分别为15.00%、15.00%和14.50%。中药饮片业务在资源整合和市场覆盖率提升下,预计收入增速分别为20.00%、18.00%和17.00%。原料药业务在完成资源整合后,预计收入增速分别为8.00%、7.50%和7.00%。

同时,公司通过提升产品价值和规模优势,预计整体毛利率将从2023年的62.07%逐步提升至2025年的62.88%。

估值分析与投资评级

采用可比公司估值法,选取华润三九、九芝堂、方盛制药、同仁堂等主营中药大健康业务且混改取得成效的公司作为参考。可比公司2024年平均市盈率(PE)估值为27.4倍。

考虑到康恩贝中药大健康板块业务的持续发展,非处方药板块核心品种“康恩贝”肠炎宁系列的二次开发和院内销售持续推进;健康消费品板块数字化营销与产品矩阵持续建设;处方药板块中“至心砃”麝香通心滴丸有望进入基药目录,“金康速力”牌乙酰半胱氨酸泡腾片剂型持续拓展,我们看好公司未来的发展潜力。

基于以上分析,我们给予康恩贝“买入”的首次评级,并基于2024年28倍PE,设定目标价为9.80元/股。

潜在风险因素分析

尽管公司发展前景乐观,但仍存在以下风险:

- 行业政策变动风险: 中医药鼓励政策密集落地,但若未来政策发生较大变化,可能对公司整体发展产生不利影响。

- 混合制改革效果不及预期风险: 公司通过混改进行“瘦身强体”和资源整合,并实施股权激励,但改革效果仍存在不及预期的可能性。

- 产品销售不及预期的风险: 核心产品如“康恩贝”肠炎宁系列可能面临市占率下降或市场萎缩风险;“至心砃”麝香通心滴丸若未能进入基药目录,销售可能受限;“前列康”、“金笛”等非独家品种在中药OTC市场竞争激烈,销售亦存在不及预期风险。

- 产品质量风险: 药品质量直接关系用药者健康和生命安全,从原材料采购到生产、运输、贮存和使用等环节的任何疏漏都可能对药品质量产生不利影响。

总结

康恩贝在国资入主和混合所有制改革的推动下,成功实施了“瘦身强体”和资源整合,有效剥离了非主业资产,并优化了业务结构,将战略重心聚焦于中药大健康主业。公司业绩已触底回升,2023年第一季度表现尤为强劲,显示出改革的初步成效和强劲的增长势头。

公司坚定推进“大品牌大品种”战略,核心非处方药产品如“康恩贝”肠炎宁系列销售额突破10亿元,并持续通过二次开发和数字化营销拓展市场;“金笛”复方鱼腥草合剂和“前列康”普乐安系列

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工行业周报 · 基础化工行业:碳酸锂、丁二烯价格上行,关注结构性机会

- 医药生物行业周报(1月第1周):AI赋能医药制造业战略升级

- 2025年中国乙脑病毒疫苗行业洞察报告:国家免规政策升级驱动市场扩容,“辽宁成大-成都生物制品研究所-康泰生物”三强地位形成稳态,新兴市场如何破局(精华版)

- 医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

- 医药生物行业周报:手术机器人行业或进入商业化和政策加速期,关注天智航、微创机器人-B

- 医药生物行业周报(26年第1周):脑机接口、AI医疗行情火热,关注相关产业链投资机会

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送