-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

康德莱深度报告:深耕输注穿刺行业,成本优势+产品创新升级助力公司持续成长蜕变

康德莱深度报告:深耕输注穿刺行业,成本优势+产品创新升级助力公司持续成长蜕变

-

下载次数:

333 次

-

发布机构:

上海证券有限责任公司

-

发布日期:

2022-03-22

-

页数:

38页

康德莱(603987)

投资摘要

深耕输注穿刺行业,产业布局和股权激励助力业绩迈上新台阶。 公司成立于 1987 年,前身为瓯海县永中医械塑料厂,目前已成为国内拥有完整医用穿刺器产业链的龙头型企业,覆盖从不锈钢焊管制造到医用穿刺器械装配、包装、灭菌等各个环节。公司借助“产业与资本”双轮驱动模式,在 2019 年 8 月收购广西瓯文,扩大公司在广西乃至华南区域影响力,并于 2022 年初投资入股美械宝医美平台,进入医美上游供应链环节。 通过战略性的产业布局,积极渗透景气度较高的细分行业,快速适应行业发展新业态。 此外,公司设置较高解锁条件的股权激励计划, 进一步激发全员干劲,助力业绩迈上新台阶。

输注穿刺行业持续扩容升级, 国产龙头有望受益于低成本优势。 随着下游应用场景( 玻尿酸美容针、植发针、辅助生殖取卵针、慢性管理的胰岛素针等) 不断丰富, 未来 10 年,基于国内庞大人口基数、客户消费意识转变和消费能力的提升,有望助力输注穿刺行业持续扩容升级。 同时, 随着目前国内各地低值耗材带量采购不断推进, 国内输注穿刺平台型企业有望凭借成本优势、较丰富的产品体系和服务能力占据更多市场份额,带动行业集中度提升。

低成本优势+消费创新助力公司持续成长蜕变。 1)留置针: 公司留置针市占率较低, 2019 年预计国内市占率仅 2.8%,凭借低成本优势和良好质量,新增中标中西部及华北等地区集采项目, 有望带动业绩增量; 2) 美容钝针: 公司于 2021 年 10 月获批国内首张美容针三类医疗器械注册证,在全国推动医美器械合规化大背景下,公司一次性注射美容包有望基于先发注册优势和扎实的销售网络, 预计在 2022 年开始逐步放量; 3) 胰岛素针: 胰岛素集采降价带来胰岛素可及性提升,叠加胰岛素笔针合规性使用教育普及下, 带动胰岛素笔针渗透率提高。此外, 公司一次性和安全型胰岛素笔针有望凭借高性价比优势, 借助线上+线下平台持续放量。

公司经营质量持续向好, 海外竞争力不断提升。 公司通过内生式驱动( 产品结构升级和自动化提升下的降本增效) +外延式拓展(并购广西瓯文新增体外诊断、医疗设备等多项业务), 2017-2021 年前三季度,毛利率从 33.44%增长至 39.6%,净利润率从 11.38%提升至 13.2%, 公司盈利能力持续攀升。 此外, 公司不断拓展国际业务, 产品结构优化带来海外业务毛利率逐步增长, 2020 年实现毛利率 36.6%,较 2017 年增长 9.5pct, 毛利率连续三年稳定增长,海外竞争力持续提升。

盈利预测

推 荐“买 入”评 级 。 我 们 预 计 2021-23 年 公 司 将 实 现 归 母 净 利 润2.91/3.91/4.86 亿 元 , 同 比 增 长 43.5%/34.4%/24.3%, 对 应 EPS 为0.66/0.89/1.10, 21-23 年 PE 估值为 31.38/23.35/18.78 倍。 我们持续看好输注穿刺行业的升级扩容,公司作为行业龙头有望凭借一体化产业链、 较低的成本优势以及产品持续创新享受行业扩容升级的红利。 同时,公司借助产业布局延伸触角至高增长细分赛道, 有望进一步夯实自身护城河,提升业绩天花板。

风险提示

行业监管相关的风险、产品责任风险、汇率变动风险、经销商管理风险、产品研发风险等

中心思想

输注穿刺行业龙头地位与多元化增长战略

康德莱(603987)作为国内深耕输注穿刺行业三十余年的龙头企业,凭借其完整的医用穿刺器械产业链和“产业与资本”双轮驱动模式,实现了持续的业绩增长和市场份额扩张。公司通过战略性产业布局,积极渗透高景气度细分行业,如医美上游供应链,并借助股权激励机制激发全员活力。在输注穿刺行业持续扩容升级的背景下,康德莱以其显著的低成本优势和不断创新的产品策略,在留置针、美容钝针和胰岛素针等核心产品线上展现出强大的市场开拓能力和业绩增长潜力。

成本优势、产品创新与全球化布局驱动业绩蜕变

康德莱的核心竞争力在于其一体化产业链带来的低成本优势,这使其在低值耗材带量采购中占据有利地位。同时,公司持续进行产品创新,特别是在消费升级驱动的医美和慢病管理领域,通过获得三类医疗器械注册证和推出高性价比产品,有效提升了业绩天花板。此外,公司通过内生式产品结构升级、自动化降本增效以及外延式并购拓展业务范围,不断优化经营质量,并积极拓展国际市场,提升海外竞争力,形成了国内国际业务良性互动的增长格局。

主要内容

公司概况、战略布局与财务表现

康德莱成立于1987年,前身为瓯海县永中医械塑料厂,经过三十余年的发展,已成为国内拥有完整医用穿刺器产业链的龙头企业,涵盖不锈钢焊管制造到医用穿刺器械装配、包装、灭菌等全环节。公司通过“产业与资本”双轮驱动模式,积极进行战略性产业布局。2019年8月,公司成功收购广西瓯文集团,扩大了在广西乃至华南区域的影响力,并补全了部分外省市地区的配送和供应链服务能力。2022年初,公司投资入股美械宝医美平台,进入医美上游供应链环节,并与深圳影迈科技合作,结合“有源器械+无源耗材”,促进医疗器械穿刺输注产业的扩展与延伸。这些举措使得公司能够快速适应行业发展新业态,积极渗透景气度较高的细分行业。

在股权结构方面,截至2021年第三季度,康德莱集团持有公司34.4%的股权,决策能力较强。公司拥有50余家控股公司,业务遍及穿刺输注产品全产业链。为激发全员干劲,公司于2020年4月颁布股权激励方案,覆盖董事成员、核心和中层管理人员、核心技术人员等91人,共授予股份576万股,占总股本的1.3%。该计划设定了较高的解锁考核目标,以2019年净利润为基数,要求2021年净利润增长不低于35%,2022年净利润增长不低于60%,有效奠定了经营目标并激发了团队活力。

财务表现方面,公司业绩增长迅速。2018年至2020年,公司营收和归母净利润的复合年增长率(CAGR)分别为35.1%和17.4%。2021年前三季度,公司实现营收22.1亿元,归母净利润2.1亿元,分别同比增长13.6%和40%,归母净利润已超越2020年全年水平,显示出强劲的增长势头。公司核心业务包括输注类、穿刺类和介入类三大板块,2021年上半年合计营收占比约64.2%。其中,输注类业务(营收占比30.3%)主要包括注射器、输液器等;穿刺类业务(营收占比20.6%)主要包括采血针、胰岛素针、留置针、花色针等;介入类业务(营收占比13.4%)主要基于港股上市公司康德莱医械的心内介入产品及神经介入等新型产品。此外,其他项业务(营收占比35.8%)主要为收购广西瓯文后产生的体外诊断、骨科器械等产品差异化收入。

输注穿刺行业市场分析与发展趋势

输注穿刺行业属于低值医疗耗材领域,具有较强的跨周期属性,市场规模受人口、寿命、收入等因素影响,呈现稳定增长态势。根据采纳科技招股说明书,2019年全球注射穿刺市场规模为145.8亿美元,预计2020年达到157.3亿美元,并有望在未来6年以8.5%的复合增速扩容至257亿美元,其中北美地区是主要市场,份额占比约43.23%。中国市场方面,根据医械汇《中国医疗器械蓝皮书(2020版)》,输注穿刺类产品在低值医用耗材中占比最大,达到30%,是主要细分领域。2020年中国低值医用耗材市场规模增长至970亿元,同比增长26%。同期,中国医用输注穿刺市场规模约272亿元,同比增长17.6%。预计随着疫情稳定和诊疗正常化,叠加新冠疫苗带来的增量需求,国内输注穿刺市场将迎来修复性增长。

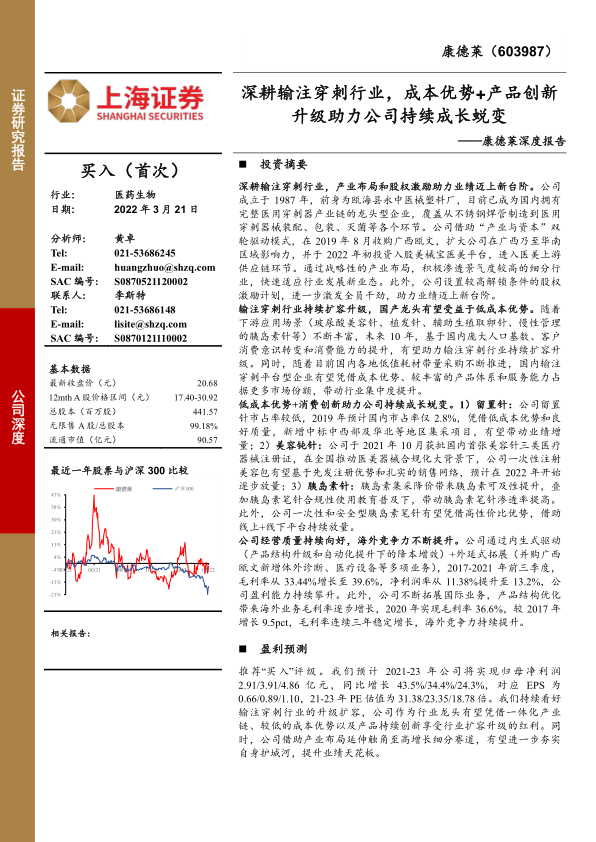

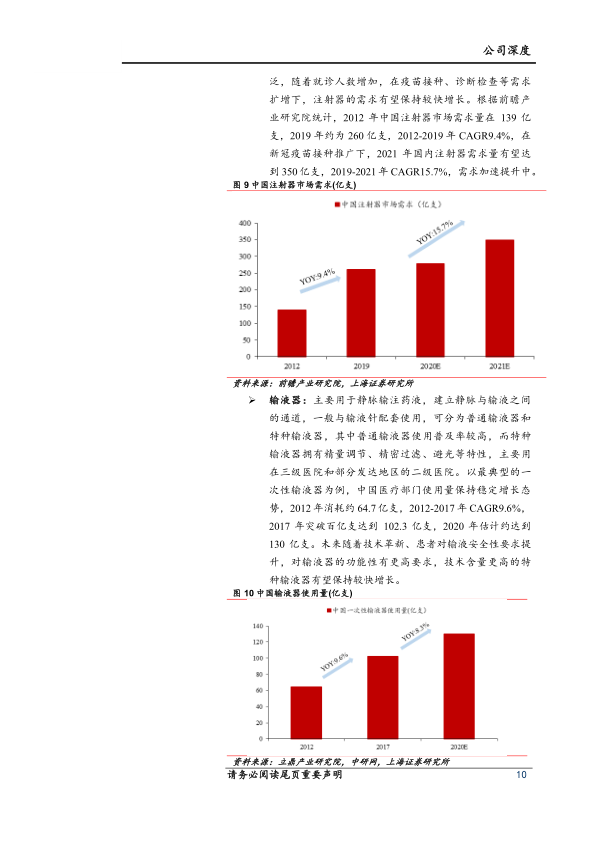

输注穿刺产品可分为输注类和穿刺类。输注类产品如注射器,2019年中国市场需求量约为260亿支,2012-2019年CAGR为9.4%,在新冠疫苗接种推广下,2021年有望达到350亿支,2019-2021年CAGR为15.7%。输液器使用量2017年突破百亿支达到102.3亿支,2020年估计约达到130亿支。穿刺类产品则细分为护理类(如留置针)、专科类(如采血针、胰岛素针)和消费类(如美容针、植发针)。采血针需求受益于居民健康意识提高和体检人次逐年上升,2020年国内体检人次约6.4亿,预计2021年达6.8亿,同比增长6.3%。中国体检渗透率2017年仅32.68%,远低于发达国家,未来提升空间巨大。消费类穿刺产品如美容针、植发针等,随着消费者对容貌的重视和消费能力提升,需求有望逐步增长。2020年中国脱发人口达2.5亿,植发渗透率仅0.2%,植发针需求潜力巨大。

输注穿刺产业链上游涉及医用高分子材料和焊管制造,竞争充分,供应稳定。中游是产成品制造,其中穿刺器生产技术门槛相对较低,竞争激烈;穿刺针技术壁垒较高,竞争格局相对良好。康德莱作为少数具备不锈钢焊管制造、针管制造、无菌成品针制造及无菌穿刺器制造完整产业链生产能力的企业,具有显著竞争优势。下游客户包括医疗器械经营企业和各级医疗机构,应用场景广泛。

竞争格局方面,我国医用注射穿刺器械行业内生产厂家超过500家,但90%以上是中小企业,行业集中度较低,CR5仅18%。美国BD、日本泰尔茂等外资品牌较早进入中国市场,而山东威高、康德莱等国产品牌凭借完整产业链和高性价比逐步崛起。国内输注穿刺企业主要分布在山东、江苏、广东等中东部地区。随着2021年全国各地低值耗材带量采购政策的推进,康德莱等具有成本、产能和服务优势的大型国产品牌有望占据更多市场份额,带动行业集中度提升。

未来趋势方面,行业将呈现集中度提升、消费场景扩容和产品创新升级三大特点。预计到2025年,中国输注穿刺行业规模有望增长至800亿元水平,其中传统穿刺输注产品2021-2025年复合增速约10%,专科类取卵针增速约8.5%-10%,消费类美容针和胰岛素针也将贡献显著增量。

核心产品线:低成本优势与消费创新驱动增长

留置针市场开拓与成本优势

静脉留置针作为一种可长期留置在静脉中的输液工具,能减少反复穿刺,降低患者痛苦和临床工作量。国内入院患者人数稳定增长,2010-2019年复合增长率达7.2%,2020年受疫情影响有所下降,但预计后疫情时代需求将回归常态。全国卫生机构床位数量从2010年的478.7万张增长至2020年的910.1万张,年复合增长率6.6%。中国留置针使用率总体水平约为45%-55%,远低于欧美发达国家95%以上的渗透率,未来提升空间巨大。2019年国内留置针使用量估计约为4亿支,预计到2024年将增长至4.76亿支,年复合增长率5.0%。

康德莱在留置针市场的市占率较低,2019年约为2.8%。然而,公司凭借低成本优势和良好质量,在中西部及华北等地区集采项目中新增中标,有望带动业绩放量。例如,在2021年河北省医保局的集采中,康德莱开放式静脉留置针(普通型)中标价为1.68元/支,处于前1/3水平;在2020年陕西省集采中,康德莱报价1.72元/支,为22家中标企业中最低。2019年康德莱一次性留置针平均价格约为3.37元/支,远低于百合医疗(7.52元/支)和林华医疗(11.83元/支)。公司计划在2020年和2021年分别投资10,073万元和4,366万元用于全自动留置针组装机等专项设备,进一步提升自动化程度,巩固成本优势。预计公司留置针国内销售额将从2019年的7604.5万元增长至2025年的14898.4万元,公司市场渗透率将从2019年的5.59%提升至2025年的9%。

美容钝针:三类器械获批,提升医美板块业绩天花板

医美市场发展前景广阔,非手术类项目持续受到欢迎。根据新氧研究院《2021医美行业白皮书》,2021年国内医美市场规模达1846亿元,同比增长21.6%,预计2024年将突破3000亿元,2021-2024年复合增速约20%。医美用户群体持续攀升,2021年达1813万人,2017-2021年复合增速约45.9%。非手术类项目用户占比从2019年的72.6%提升至2021年的83.1%,市场规模占比达49.2%,其中注射类医美消费占比19%。

在国家卫健委等八部委联合发布的《打击非法医疗美容服务专项整治工作方案》和《关于进一步加强医疗美容综合监管执法工作的通知》等文件中,明确要求加强医疗美容领域二、三类医疗器械产品的注册管理,推动器械使用合规化。康德莱的医美领域重点产品“一次性使用注射包”(美容针)于2021年10月14日获得国家三类医疗器械注册证,并预计于2021年12月取得生产许可证,成为国内首张美容针三类医疗器械注册证,符合国家政策,有望在医美行业合规化大背景下快速放量。美容钝针相比锐针安全性更高,能有效避免刺破血管,减少血肿,且不易扎入肌肉,不易刺伤血管及神经,操作时疼痛感较低。预计公司美容针销售额将从2021年的1449万元增长至2025年的11970万元,公司在注射类医美市场的市占率将从2021年的10%提升至2025年的50%。

胰岛素针:集采扩容叠加性价比优势,加速放量

中国是全球糖尿病患者人数最多的国家,2021年患者数量达1.4亿人,占全球比重26.1%,2019-2021年复合增速约10.2%。根据《健康中国行动(2019—2030年)》计划,2022年和2030年糖尿病患者规范管理率将分别达到60%和70%以上,2020年治疗率为49%,未来控制率有望进一步提升。2021年11月,第六批国采(胰岛素)集采结果公布,平均降价48%,显著提升了患者胰岛素治疗的可及性,为胰

-

医药生物行业周报:并购与授权合作持续活跃,关注创新药领域资源整合加速

-

基础化工行业周报:原油价格延续上涨,部分制冷剂公司发布业绩预增公告

-

医药生物行业周报:产业化进程加速,脑机接口发展进入快车道

-

基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送