-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

中国大型医疗设备龙头崛起

中国大型医疗设备龙头崛起

-

下载次数:

265 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2022-10-12

-

页数:

79页

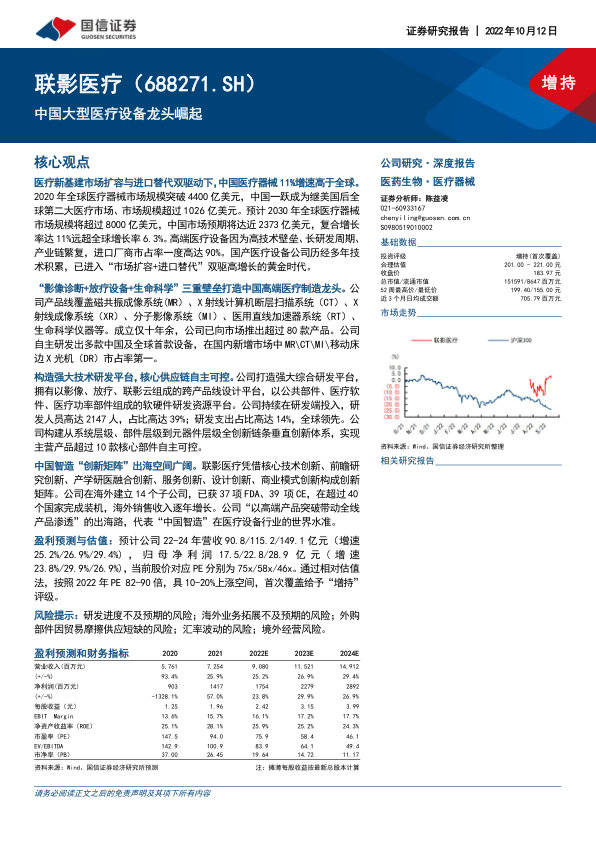

联影医疗(688271)

核心观点

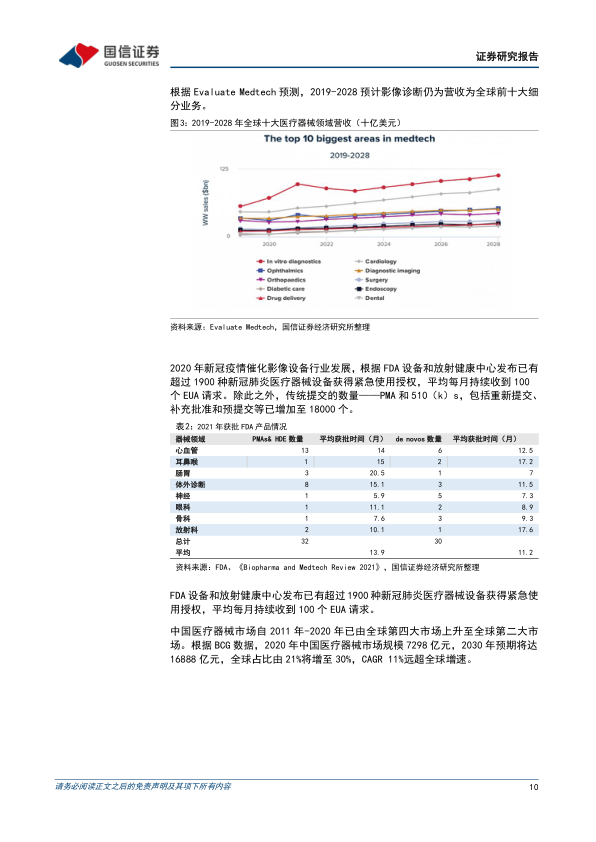

医疗新基建市场扩容与进口替代双驱动下, 中国医疗器械11%增速高于全球。2020年全球医疗器械市场规模突破4400亿美元,中国一跃成为继美国后全球第二大医疗市场、市场规模超过1026 亿美元。预计2030年全球医疗器械市场规模将超过8000亿美元,中国市场预期将达近2373亿美元,复合增长率达11%远超全球增长率6.3%。 高端医疗设备因为高技术壁垒、 长研发周期、产业链繁复,进口厂商市占率一度高达90%。国产医疗设备公司历经多年技术积累,已进入“市场扩容+进口替代”双驱高增长的黄金时代。

“影像诊断+放疗设备+生命科学”三重壁垒打造中国高端医疗制造龙头。公司产品线覆盖磁共振成像系统(MR)、X射线计算机断层扫描系统(CT)、X射线成像系统(XR)、分子影像系统(MI)、医用直线加速器系统(RT)、生命科学仪器等。成立仅十年余,公司已向市场推出超过80款产品。公司自主研发出多款中国及全球首款设备,在国内新增市场中MR\CT\MI\移动床边X 光机(DR)市占率第一。

构造强大技术研发平台, 核心供应链自主可控。 公司打造强大综合研发平台,拥有以影像、放疗、联影云组成的跨产品线设计平台,以公共部件、医疗软件、医疗功率部件组成的软硬件研发资源平台。公司持续在研发端投入,研发人员高达2147人,占比高达39%;研发支出占比高达14%,全球领先。公司构建从系统层级、部件层级到元器件层级全创新链条垂直创新体系,实现主营产品超过10款核心部件自主可控。

中国智造“创新矩阵”出海空间广阔。联影医疗凭借核心技术创新、前瞻研究创新、产学研医融合创新、服务创新、设计创新、商业模式创新构成创新矩阵。公司在海外建立14个子公司,已获37项FDA、39 项CE,在超过40个国家完成装机,海外销售收入逐年增长。公司“以高端产品突破带动全线产品渗透”的出海路,代表“中国智造”在医疗设备行业的世界水准。

盈利预测与估值:预计公司 22-24 年营收 90.8/115.2/149.1 亿元(增速25.2%/26.9%/29.4%) , 归 母 净 利 润 17.5/22.8/28.9 亿 元 ( 增 速23.8%/29.9%/26.9%), 当前股价对应PE分别为75x/58x/46x。 通过相对估值法,按照2022年PE 82-90倍,具10-20%上涨空间,首次覆盖给予“增持”评级。

风险提示:研发进度不及预期的风险;海外业务拓展不及预期的风险;外购部件因贸易摩擦供应短缺的风险;汇率波动的风险;境外经营风险。

好的,我已阅读您的要求,以下是根据您提供的证券研究报告内容,按照您指定的格式和要求生成的报告摘要:

中心思想

本报告的核心观点如下:

- 中国医疗器械行业迎来黄金发展期: 在新基建和进口替代的双重驱动下,中国医疗器械市场增速远超全球平均水平,为国内企业提供了巨大的发展机遇。

- 联影医疗:国产高端医疗设备龙头崛起: 联影医疗凭借其在影像诊断、放疗设备和生命科学仪器领域的技术积累和创新能力,已成为中国高端医疗设备制造的领军企业,有望打破进口垄断格局。

- 创新驱动增长: 联影医疗通过技术创新、前瞻研究、产学研医融合、服务创新、设计创新和商业模式创新,构建了强大的创新矩阵,为其未来的高成长奠定了基础。

主要内容

中国医疗器械行业高速发展

市场扩容与增速

全球医疗器械市场规模持续扩大,中国市场增速尤为显著,预计到2030年将达到2373亿美元,复合增长率达11%,远超全球平均水平。

新基建推动行业发展

国家政策对基层医疗设备配置的重视,以及疫情带来的需求增加,推动了中国医疗器械行业的快速发展。

国产替代加速

随着国产医疗设备制造商自主研发和创新水平的提升,进口替代已成为未来十年的主旋律,联影医疗等国内企业有望打破“GPS”的垄断地位。

联影医疗:中国大型医疗设备龙头走向全球

中国高端医疗制造龙头

联影医疗产品线覆盖磁共振成像系统(MR)、X射线计算机断层扫描系统(CT)、X射线成像系统(XR)、分子影像系统(MI)、医用直线加速器系统(RT)和生命科学仪器等,已成为中国大型医疗设备领域的龙头企业。

技术研发平台

公司打造了强大的综合研发平台,拥有跨产品线设计平台和软硬件研发资源平台,实现了核心供应链的自主可控。

中国智造“创新矩阵”

联影医疗凭借核心技术创新、前瞻研究创新、产学研医融合创新、服务创新、设计创新和商业模式创新,构建了强大的创新矩阵,并在海外市场取得了显著进展。

“影像诊断+放疗设备+生命科学”构筑三重高壁垒

全球领先影像设备公司

联影医疗在MR、CT、MI、XR等影像设备领域拥有全面的产品线和领先的技术优势,市场占有率不断提升。

加码放疗设备

公司积极布局放疗设备领域,有望成为继西门子医疗外全球第二家拥有“影像+放疗”产品线的大型医疗设备公司。

生命科学仪器

公司在生命科学仪器领域的布局,有望打破布鲁克等公司长久以来在科研机构市场的垄断格局。

深耕技术研发,产业链自主可控

掌握原材料及上游部件

联影医疗深耕研发,掌握了高清数字探测器核心技术及其核心原材料闪烁晶体的研发及生产技术,实现了产业链的自主可控。

五大业务在研管线丰富

公司在MR、CT、MI、XR和RT五大业务领域均有丰富的在研管线,并能够高效地将研发成果转化为商业价值。

中国智造:创新矩阵高成长

创新驱动高成长

联影医疗凭借其创新矩阵和全球化布局,实现了高速增长。公司在海外市场取得了显著进展,并在核心技术和产业链自主可控方面取得了重要突破。

总结

本报告认为,中国医疗器械行业正迎来黄金发展期,联影医疗作为国产高端医疗设备龙头,凭借其技术创新、产业链自主可控和全球化布局,有望打破进口垄断格局,实现高速增长。首次覆盖给予“增持”评级。

-

医药生物周报(25年第36周):劲方医药在港交所上市,关注具备差异化的创新药公司

-

国信化工·数据中心及AI服务器液冷冷却液行业分析框架

-

创新转型成果初见,在研管线值得期待

-

可持续航空燃料(SAF)行业点评:欧盟SAF强制添加需求拉动,国内生物航煤出口量价齐升

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 摩熵咨询医药行业观察周报(2025.10.13-2025.10.19)

- 摩熵咨询医药行业观察周报(2025.09.29-2025.10.12)

- 2025年中国免疫细胞治疗产品行业研究:百亿市场加速扩容,国产创新迈向全球引领

- 医药生物行业双周报2025年第20期总第143期:2025ESMO大会召开在即 关注临床数据及基本面优异的公司

- 2025H1业绩稳健增长,代理销售佩玛贝特片

- 投资者日:TIDES势头延续,早期研发初现回暖

- 2025H1利润增长迅速,创新药研发成果迭出

- 基础化工行业周报:石化化工行业稳增长工作方案发布,关注“反内卷”与新材料

- 2025H1特瑞普利单抗销售稳健增长,PD-1/VEGF双抗进入II期临床

- 2025投资者开放日主要亮点

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送